中國投資需求硬著陸下的行業投資策略

陳昌華

在遴選中國公司時,瑞士信貸第一波士頓建議增持電信、運輸基礎設施和工業出口類股票;消費類股票主題不錯,但是擇股極其關鍵;包括基礎材料、石油,甚至電力等同中國的投資需求緊密相關的行業,則應減持為妙

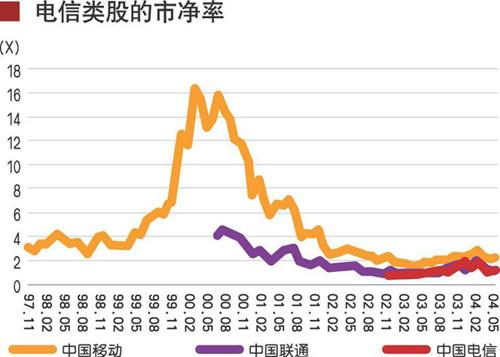

我們比較了各類中國公司歷史市凈率,以此來探討在考慮業績風險的情況下,這些公司目前的估值是否合理。之所以選擇市凈率,是因為該指標與市盈率相比,受業績下降影響的波動不大。

電信類股

中國電信類股目前的價位無疑正處在歷史市凈率的低位。考慮到中國電信類股周期性下行的風險不大,此類股票目前的價格應該非常安全。我們認為,將導致這類股票在目前價位出現估值結構性下調的惟一風險,在于3G服務競爭態勢的結構性變化,比如會發放幾張牌照等因素。不過,我們認為這種風險在未來6個月至9個月中不會來臨。

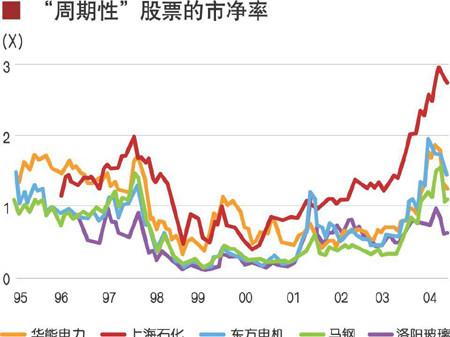

“周期性”股票

我們選擇了行業不同但是同中國投資需求相關的5支股票。這些股票均在1994年之前上市,因此,我們可以評估經濟下行周期中這些股票的表現,并且判斷它們目前的市凈率是否合理。這5支股票是華能電力(600011.SH,0902.HK,電力)、上海石化(600688.SH,0338.HK,化工)、東方電機(600875.SH,1072.HK,電力設備)、馬鋼(600808.SH,0323.HK,鋼鐵)、洛陽玻璃(600876.SH,1108.HK,建筑材料)。明顯的結論是,電力股票同其他“周期類”股票走勢有很大的不同,華能電力在市凈率的歷史高點交易,在始于今年的高點上并未經歷大的調整。相比之下,其他4支股票的市凈率已經降至1995年的水平,脫離了周期中的頂部,不過依然遠高于90年代晚期的水平。90年代晚期,大宗商品曾經遭受著很大的降價壓力。

這暗示市場已經在某種程度上因為中國經濟放緩會給大宗商品生產行業帶來負面沖擊而給這些股票的股價一些折扣,但是這些折扣尚不足以引發投資者再次買入。相比之下,市場預計盡管經濟下行周期已經來臨,但是電力短缺將持續存在。雖然目前的電力緊缺似乎短期內不會很快結束,但是有兩個變數值得投資者再反思一下中國經濟放緩情況下電力的供需平衡問題:

——中國的電力需求從2001年之后開始迅速加速,國民生產總值增長的邊際增速并不能解釋這一現象。電力需求的加速造成電力需求彈性(等于需求增長除以GDP增長)的大幅提高。相比之下,看上去電力需求的增長同投資需求更有關聯。從直覺上判斷,這很有意義。中國的發電量幾乎有75%出售給工業用戶,其中主要的用戶又身處重工業——它們對電力的需求同全國的投資支出密不可分。因此,中國經濟的下行周期中,如果GDP增長減緩主要受累于投資增長的大剎車,那么,電力需求面臨的風險是需求減少的步伐可能遠快于GDP增長減緩的速度。用術語來講,中國電力的需求彈性可能在GDP增長減速的時候收縮。

——另一個問題在供給方面。市場通常根據通過電網銷售的新增發電量來作出電力供給預期。但是這時不能完全考慮到那些小型的附屬燃油發電廠,這些電廠不通過電網出售電力。過去缺電的兩年中,很多工業企業有很強的動力興建自有的附屬電廠,這不僅僅是從成本角度考慮,更重要是為了確保自己有充足的電力供應。關于這類新增小型附屬電廠發電量的數據目前基本沒有。但是,就我們所知,在整體石油產品2003年的需求較上年僅增加12.4%的情況下,工業領域對石油產品的需求卻增加了22.4%,幾乎占了新增需求的70%。2004年第一季度,工業領域對石油產品的需求依然很旺盛。估計工業領域消費的石油產品中很大一部分被用來發電了。由于此類小型燃油發電廠中的絕大部分由工業企業自己投資新建,所以一旦建成,即便新建的大型發電廠(這些電廠的建設周期較長)開始發電,也很難想像那些小型附屬電廠會被棄置不用——不過,這些小型電廠并不太經濟。

石油類股

中國三大石油公司均在2000年之后上市,因此,我們無法將其同上輪周期進行比較。這三家公司從2003年年初起上揚,可能是因為沃倫-巴菲特在2003年購入大量中石油之后出現的“巴菲特效應”。三家公司未來的前景在很大程度上依賴于油價的走勢——同鋼鐵這樣的大宗商品不同,中國對全球油價的影響力微乎其微。在所有中國股票中,石油類股可能受到中國經濟基本面的影響最小,它們的走勢更多受全球性因素的左右。

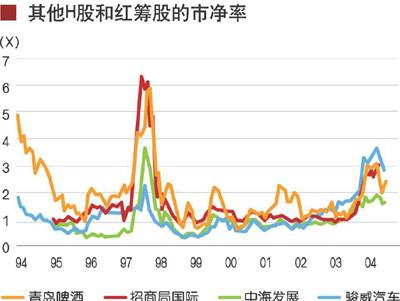

其他H股和紅籌股

此類股票中我們挑選了4支:青島啤酒(600600.SH,0168.HK)、招商局國際(0144.HK)、駿威汽車(0203.HK)和中海發展(600026.SH,1138.HK)。這些公司處于不同行業,但是它們同投資需求的關聯被證明較上文所述類股要小。這些公司是1997年紅籌熱潮中的主要受益者。它們近期的市凈率依然高于90年代的平均水平,這顯示人們可能認為,這些公司受經濟放緩的影響要低于“周期性”股票。

對于這些“非周期性”股票而言,它們收益降低的風險可能要一家家逐一分析,而非根據整體行業以及宏觀經濟形勢進行分析。可是,盡管我們看多中國消費領域的前景,如果投資活動的放緩嚴重地影響了居民收入的增長,高價消費行業依然存有風險。例如,2003年和2004年第一季度,汽車用油品的需求分別同比增加了5.4%和24.1%,遠低于汽車銷量(包括私家轎車和其他汽車)創下的36.2%和31.0%的增幅。從直覺上看,過去兩年私家轎車銷售量增長迅猛,可是很多購車者是“周末駕駛員”——他們以購車為滿足,而不是必需品。風險正在于此,這類需求很容易受到經濟放緩和收入增長減速預期的影響。

香港工業企業

考慮到香港工業出口商在中國擁有較大的生產基地,他們也可以被視為中國的出口企業。這種提法近年來越來越被市場認同。我們選擇了3支香港工業股票,這些公司處于不同行業,上市時間已經很長,多年來一直沒有轉變自己的業務。從這些股票最近的表現看,中國經濟放緩的情況下,市場不認為這些公司利潤存在下降的風險,從而對它們的股價給予一定的折扣。

把雞蛋放進哪些籃子

基于上文的討論,我們認為公司收益的下降風險將是2005年股市的最大問題。如果以1995年的情況(這年市場強烈感受到了上輪中國經濟放緩帶來的影響)為參考,明年可能面臨熊市,伴隨著交投清淡。1994年H股和紅籌股指數顯著下跌之后,H股的成交量和市值在1995年大幅下降,為典型的熊市。但是投資者也要明白,在當時那種市場環境下,一種新的主題(綜合類紅籌公司的資產收購)開始展開,并且在1997年年中香港回歸中國時創下令人驚異的高點。類似的主題可能會在2005年展開——這一年經營環境慘淡,同時中國市場也將在2007年進一步開放,可能觸發相當大量的并購及產業整合活動。

從目前到2005年年底這段時間內,公司收益降低的風險和中國經濟更加快速的放緩會限制市場出現大的上揚走勢。因此,在大盤股中,投資者應該選擇那些天然防御性股票,最重要的是,這些股票要同中國的投資周期關聯不大。鑒于此,我們建議增持電信、工業出口及交通基礎設施類股票。消費類股票也應得到投資者的關注,但是考慮到中國市場缺乏很強的消費品連鎖店,以及市場分裂、競爭激烈的現實,挑選消費類股票可不是件易事。由于高價消費品同個人收入預期息息相關,投資者要多加關注此類消費品是否會出現銷售額令人失望的可能。互聯網股票可被視為消費類股票的替代品,但是單個公司的風險很高,所以,我們推薦投資者在投資此類股票是采取“一籃子”策略。

如上文討論,我們建議減持基礎材料和石油類股,同時考慮到上文提及的2005年至2006年可能出現的電力供需風險,建議少量減持電力類股。