FED應對次貸危機的貨幣政策及其走向

2008年9月15日,擁有158年歷史的美國金融巨頭“雷曼兄弟”申請破產保護,債務逾6 130億美元。雷曼兄弟的清盤釀成美國歷史上最大的金融破產案,華爾街的五大投資銀行事實上已去其三。10月3日,布什簽署了7 000億美元的救援方案。毋庸置疑,次貸危機已經劇烈升級,演化成了一場波及全球的金融海嘯,而且很可能惡化為全球性的經濟危機,其沖擊力遠遠超過預期。而更為嚴重的是,危機已經從金融體系向實體經濟滲透,美國經濟衰退的跡象明顯。貨幣政策的制定者和監管體系的守夜人——美聯儲(FED)連續九次大幅降息,不斷向市場注入大量流動性資金,并頻繁出臺新政將救市之舉推向一個個新的階段。毋庸諱言,由于美國是全球第一大經濟體,FED的政策動向影響著全球經濟的走勢和各國央行政策的制定,必然成為全球市場關注的焦點。基于此,本文首先回顧及分析危機爆發以來FED采取了怎樣的應對機制,接著探討其有效性,最后對FED政策走向作出判斷。

一、次貸危機以來,美聯儲實施貨幣政策的市場背景

(一)次貸危機具體演變進程

次貸危機爆發以來,美國市場先后感受到三次劇烈的沖擊波,每次都顯示形勢在繼續惡化。第一波是2008年3月以前:2007年3月12日,美國第二大抵押貸款機構——新世紀金融公司宣布破產,由此拉開了危機的序幕。隨后,標普和穆迪信用評級機構分別下調了1 000多種抵押貸款債券的信用等級,在多家抵押貸款供應商宣布倒閉和多只對沖基金停止贖回的沖擊下,產生多米諾骨牌效應,危機集中爆發,引發金融體系的巨大動蕩。第二波是2008年3月至7月:危機進一步蔓延至實體經濟,在金融加速器作用下,美國經濟衰退跡象顯現。第三波是2008年8月至今:危機全面爆發,華爾街的輝煌時代已經成為過去。由于資本金被侵蝕,資金鏈條斷裂,華爾街主要金融機構雷曼兄弟、美林、“兩房”、AIG等面臨清盤的窘境,或倒閉、或被收購或被政府接管,美國經濟衰退跡象明顯。

(二)次貸危機造成的影響

1.引發金融危機,美國金融機構紛紛曝出巨額虧損

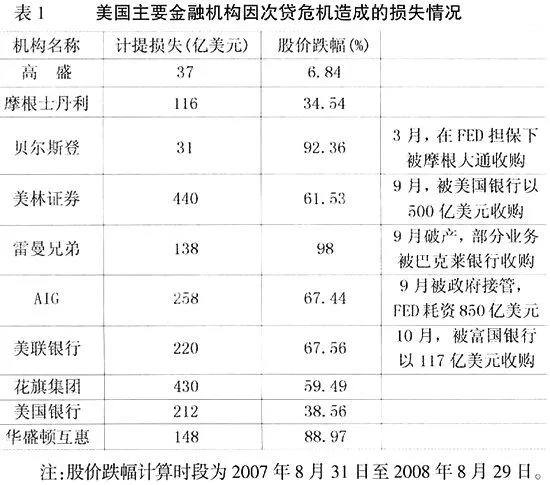

FED前主席格林斯潘斷言美國已陷入百年一遇的金融危機中。在前五大投資銀行中,貝爾斯登于今年3月被摩根大通收購,美林證券9月14日被美國銀行收購,雷曼兄弟9月15日宣布申請破產保護,三大投資銀行總計減值近700 億美元,高盛與摩根士丹利的命運備受關注。另外,美國政府9 月7 日宣布接管房貸兩巨頭——房利美、房地美,向“兩房”各進行上限為1 000 億美元的注資。不僅僅是大的投行和金融巨頭,很多中小商業銀行以及保險公司也處于岌岌可危的境地。表1顯示美國主要金融機構的損失概況。美國股市同樣遭受重挫,市場信心幾近崩潰,三大股指持續暴跌,總體呈現劇烈波動態勢。這些標志著危機已經波及金融領域的各個層面,可能導致美國金融體系的瓦解。

表1 美國主要金融機構因次貸危機造成的損失情況

注:股價跌幅計算時段為2007年8月31日至2008年8月29日。

資料來源: Bloomeberg、太平洋研究部。

2.從金融層面蔓延至實體經濟,導致美國經濟低迷

危機進一步蔓延到實體經濟,美國經濟急轉直下,出現負增長。2007年各季度GDP增長率分別為0.6%、3.8%、4.9%、0.6%。2008年第一、二季度分別增長0.9%、2.2%,第三季度負增長0.5%,均較之前的4.9%大幅下滑。2008年諾貝爾經濟學獎得主保羅·克魯格曼近日接受采訪時說,美國經濟正陷入“嚴重衰退”。

從目前美國的各項經濟數i0lxiUEeeA/FOWyNMtqAdL2O63gyHqdmZXjk17/G8+U=據看,經濟衰退跡象明顯,前景的確不容樂觀。全國標普/席勒房價指數2008年第一季度同比下降14.1%,降幅創1988年設立以來最高紀錄。9月,工業生產創34年來最大跌幅,ISM指數跌至43.5,是自1984年以來的最大下滑,低于基準(50)顯示制造業正處于衰退過程中。另外,美國勞工部公布的就業報告同樣顯示經濟形勢非常嚴峻。2007年失業率為4.6%,2008年1月為4.9%、2月4.8%、3月5.1%、4月5.0%、5月5.5%、6月5.5%,7月5.7%,8、9兩月為6.1%,10月為6.5%,是自1994年3月以來的最高紀錄。而克魯格曼預測失業率幾乎肯定將達到7%,且極可能升至8%。顯然,失業率的上升必然會嚴重影響消費。事實上消費疲軟程度也超出了預期,密西根大學消費者信心指數2007年7月為90.4,2008年6月已降至56.7,為1980年以來最低點,10月為57.5。眾所皆知,消費者支出占美國經濟活動的2/3以上,不斷下滑的消費和零售額對投資帶來更大的壓力,經濟下行風險在顯著增加。根據金融加速器理論,在金融市場與實體經濟的傳遞機制下,美國將陷入投資消費下降、經濟衰退、金融動蕩的惡性循環中。因此,美國面臨嚴峻的宏觀經濟風險,如果應對措施不力,整體經濟將付出慘重代價,陷入深度衰退。

二、美聯儲貨幣政策的運作機制、特征

(一)運作機制

依據《1977年聯邦儲備法修正案》,FED的任務是:“有效促進最大就業、穩定的價格以及適度的長期利率的目標。”自危機爆發以來,FED的目標已從控制通脹為主轉向維持金融市場穩定和促進經濟增長。通過大幅降息等較為激進的手段救市,形成1929 年以來最大的救市規模,反映了貨幣當局FED對前景的極度擔憂。以下是其實施的政策操作:

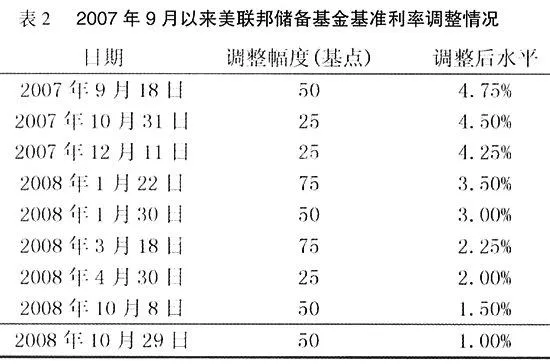

1. 利率是央行最主要的貨幣政策工具。隨著次貸危機的擴散和升級,FED步入一個降息周期,從2007年的9月18日起連續九次下調了聯邦基金基準利率,目前已降至四年多來的最低點1%,累計降幅達425個基點(見表2)。另外,下調了十一次再貼現率,已降至1.25%,共計下調500個基點。

表2 2007年9月以來美聯邦儲備基金基準利率調整情況

2. 創新工具增加市場流動性。一方面,FED只有兩個增加流動性的傳統工具,即公開市場操作和貼現窗口。而對貼現窗口的使用有限制,即只對儲蓄類金融機構開放,不對投資銀行開放。隨著危機的展開和發酵,FED將緊急貸款范圍從存款機構拓展到投行,在2007年12月和2008年3月集中推出了四種非傳統的流動性工具:TAF、Expanded OMOs、TSLF和PDCF等四項制度創新。另一方面,將抵押資產種類從原來的國債或者AAA級債券擴展到高評級的住房抵押貸款支持證券(RMBS)和資產支持證券(ABS)。9月14日,FED宣布繼續推進其以國債方式向證券公司放貸的計劃,放貸金額從250億美元增加至2 000億美元,同時進一步放寬證券公司的抵押品種類。

3. 直接向金融市場注入大量資金。FED多次注資后,9月14日又向銀行系統注入了700億美元的儲備資金,16日再次注入了500億美元的臨時儲備資金。

4. 創建“商業票據融資機制”。在貨幣市場共同基金和其他投資者越來越不愿購買商業票據的情況下,FED宣布創建該機制,以便從合格發行人那里直接購買三個月期無擔保和資產支持商業票據。

5. 直接向企業放貸。自大蕭條以來,FED將首次繞過陷入困境的銀行,直接向商業票據市場中的企業放貸。

6. 直接救助金融機構。今年3月,FED提供290億美元的擔保支持摩根大通收購貝爾斯登公司。9月16日,FED宣布決定向陷入困境的保險業巨頭美國國際集團(AIG)提供850億美元的緊急救助。

7. 聯合歐洲央行、加拿大銀行、英格蘭銀行、瑞士央行、日本央行等主要國家的央行對全球金融市場注資。另外,FED、歐洲央行和四家其他國家的央行在10月8日同時宣布降息,這是史無前例的,各央行顯示出超前的主動性和一致性。

(二)特征

在危機時期,最優的貨幣政策操作應該力圖在短期內消除風險,即應該是快速和有力度的政策調整,但目前尚未發展出成熟的貨幣政策模型。因而,此時的操作更多地依賴于貨幣當局的判斷和經驗,次貸危機尚未結束,但我們可以歸納已有的FED政策的特征:

1. 出發點是防止經濟下行。FED的架構的實質是反蕭條,形成于20世紀30年代美國經濟大蕭條之后,不同于出于反通脹的需要成立的歐洲央行。因此,其政策操作更多是為了減少宏觀經濟風險的一種風險管理策略,盡可能使實體經濟與金融動蕩相隔離,從而避免宏觀經濟陷入衰退。

2. 方向是寬松。FED只能采取寬松的政策,鼓勵投資和消費,刺激實體經濟,從而達到恢復經濟的目的。

3. 關鍵手段是增加流動性。無論是降息、注資,還是創新貨幣工具等都是為了增加流動性,緩解信貸緊縮,提升市場信心,促進市場運作秩序。

4. 政策力度大。在較短的時間內連續九次大幅減息達425個基點,并史無前例地在1月22日至1月30日這八天之內共降息125個基點,是自1980年以來降息幅度最大的一次。

5. 突破傳統的制度和政策限制。隨著危機的加劇,依據聯邦儲備法里的一個緊急條款,即在特殊的情況下可以動用一些特殊工具,FED突破傳統的限制實施了一系列超常規動作,這或許意味著一個全新的FED將出現在我們面前。

6. 與其他力量共同行動。此次FED并非僅僅依靠其自身力量,而是積極聯合和激發美國政府、各國央行、IMF和世界銀行等諸多力量共同構筑立體的救市網。

三、對美聯儲貨幣政策的評價

(一)在短期內效果積極

次貸危機愈演愈烈,金融市場存在極大的不確定性,目前FED政策措施的長期效果也尚不明朗,但毫無疑問的是其短期調控效果是積極的,強力措施疏導信貸資金的聯合救助行動為岌岌可危的金融體系注入一劑強心針,整個銀行業將贏得盤整時間,市場信心可逐步得以恢復。據“Financial Times”10月13日刊登的文章稱,就在美國經濟繼續在危機中艱難前進的時候,道瓊斯指數上漲了936點,是自1930年以來最大的單日上漲,標準普爾500指數則是出現了11.6%大幅上漲,是自1939年以來最大的單日上漲。而此前的一周,股市則是遭遇了自1933年以來最糟糕的一周。

(二)可能存在的局限性

1.不能根治次貸危機

“股神”沃倫·巴菲特說,次貸危機是美國金融業自己釀造的一杯毒酒。“福兮,禍之所伏”,危機在爆發的時候往往顯得十分突然,但是引發危機的線索卻往往是在繁榮階段就積累下來的,次貸危機就是如此。其深層的原因在于美國的儲蓄與投資之間的嚴重失衡以及由此所造成的美國本身的巨大債務問題。準確地說,危機只是一個引爆器,其背后美國的48萬億美元的總債務和45.1萬億美元的財政虧空才是真正的巨型“火藥庫”。FED采取的貨幣政策只是盡量減少危機的影響和破壞力,暫時穩定金融市場,上述問題都不是其調控的目標,因而貨幣政策發揮的作用有限,無法從根本上解決金融體系固有的矛盾,也就無法根治危機,很難改變經濟下降的周期。相關指標也顯示市場信貸依然緊張,作為金融機構資金吃緊的一個標志,從FED貼現窗口的直接借款近期屢創新高,10月8日借款總額更增至4 308.7億美元,再次創出歷史新高。

2.FED的越俎代庖可能導致金融機構的道德風險

FED是自由市場資本主義的首席倡導者,30年來一直在努力締造市場主導的金融體系。當它決定拯救貝爾斯登時就已用行動表明贊同德意志銀行首席執行官約瑟夫·阿克曼的說法:“我不再相信市場的自我修復能力。”10月23日,曾經堅決反對政府加強金融監管的格林斯潘破天荒地承認缺乏監管的自由市場存在缺陷。也許理念終歸要面對現實,嚴峻的市場形勢決定了它只能這么做,但FED與過去的FED確實有著實質