論巨災互換及其發展

謝世清

(北京大學經濟學院,北京 100871)

風險管理是金融業與保險業所面臨的一個永恒主題。在眾多風險管理創新工具中,金融互換(Financial Swaps)無疑是當今全球金融市場中規模最大的金融產品。它主要包括利率互換和貨幣互換,指的是雙方依據預先約定的條件,在未來一段時間內交換一系列付款的協議。自20世紀80年代以來,其市場規模是金融衍生品中發展最快的。據國際清算銀行統計,到2008年6月,全球OTC衍生品市場名義余額為684萬億美元,其中僅利率互換合約就高達357萬億美元,占52%。

巨災互換 (Catastrophe Swaps)屬于巨災風險衍生工具的范疇,是巨災風險證券化的產物。巨災互換與金融互換極為類似,是保險版本的金融互換。兩者都保留了互換合約中利益分享、互惠對等的精神,都承諾在一定時間內交換一系列付款。但巨災互換與金融互換最根本的區別在于,其現金支付并不像金融互換那樣是必然的,而是取決于巨災觸發條件的滿足與否。如果巨災沒有發生,或者巨災發生但觸發條件不滿足,則互換雙方之間就不會有實際的現金流發生。

目前我國學術界對巨災風險證券化有了初步的探討,但其研究主要集中在巨災債券上 (周伏平,2002[1];朱軍勇,2005[2];施建祥和鄔云玲,2006[3])。對巨災互換鮮有研究,目前尚無專門的研究論文。本文旨在通過對巨災互換的全面探討,來填補這一學術缺失。本文從巨災互換的市場發展、定義與運行機制等角度,對其進行了系統梳理,并把它與金融互換進行了比較分析。

一、巨災互換的市場發展

(一)市場發展概況

自1996年漢諾威再保險成功推出首例巨災互換交易以來,巨災互換作為傳統巨災再保險的有力補充,發揮著越來越重要的作用。特別是1996年美國紐約巨災風險交易所成立并開辦巨災風險互換交易業務,對巨災互換市場的迅速發展起到了巨大的推動作用。目前,全球最大的82家再保險公司和26家保險公司都通過這一平臺來進行巨災互換交易。此外,1998年百慕大商品交易所成立了巨災交易市場。

與芝加哥期貨交易所 (CBOT)的標準化的巨災衍生品相比,巨災互換雖然沒有直接從資本市場調集資金進入保險市場,但通過風險的多元化來降低和分散風險,從而使 (再)保險公司用較少的股權資本運營,節省的資金可用于開展更多的承保業務。由于每一筆交易都有公正記錄和標準程序,巨災互換合約又比傳統再保險更具有標準化的形式,從而使巨災互換得以穩步發展。

自2005年卡特琳娜颶風襲擊美國以來,巨災互換市場活躍,交易量每年迅速上升。2007年6月,慕尼黑再保險和奔福公司合作,為加勒比海巨災風險基金與世界銀行達成了一筆3千萬美元的巨災互換協定 (Pilla,2008)[4]。由于巨災互換屬于場外交易的OTC衍生品,難以獲得公開的市場統計數據來確定其市場大小。根據瑞士再保險估計,巨災互換的市場大約為50億到100億美元之間(Lee,2008)[5]。

巨災互換迅速發展的動因如下:第一、始于20世紀80年代的金融互換取得了很大的成功,為巨災互換提供了豐富經驗。第二、不斷成熟的巨災風險模型為巨災互換交易中的風險對等奠定了科學基礎。第三、保險風險證券化的迅速發展使保險風險向資本市場轉移成為可能。第四、以非補償型物理參數 (如地震等級、颶風大小)為標準的觸發機制,使投資者不需要估算復雜的保險風險,有利于吸引投資者的參與。第五、資本風險管理和投資組合分析工具的廣泛應用,能夠使互換雙方彼此明白巨災互換所帶來的好處,有利于巨災互換從理論走向實踐 (Takeda,2002)[6]。

(二)優缺點

1.優點。(1)最大的優點是實現風險多元化,提高資本運營效率;(2)巨災互換一般采用非先行支付,降低交易成本;(3)巨災互換所需要的時間和流程較少,操作簡單容易;(4)巨災互換靈活性高,能夠更好地滿足互換雙方的需求。(5)稅賦優惠。百慕大商品交易所地處 “避稅天堂”百慕大,能夠享受該地區的稅收優惠。

2.缺點。(1)由于巨災損失歷史數據有限和巨災本身規律非常復雜等原因,很難保證互換巨災損失完全對等。(2)巨災互換可能產生信用風險。由于巨災事件連接賠付金額較高,且屬于典型的 “零和博弈”,賠付方有動因不履行合約義務。

(三)發展潛力

巨災互換能夠彌補傳統再保險的不足,其市場發展潛力較大。盡管巨災風險模型較難模擬互換雙方的風險損失和到達對等在一定程度上制約了其市場發展,但它對買賣雙方都具較大吸引力。對需求方來說,巨災互換具有低成本,高靈活度,透明度高等優勢。對于供給方來說,它可以根據其自身的風險投資組合需求來提供,且容易發行和管理,能夠帶來較大利潤。特別是2009年5月,國際互換和衍生產品協會 (ISDA)最新發布了專門針對美國颶風巨災的標準化巨災互換合約范本。此舉簡化了交易流程,提高了透明度,增加了確定性,必將推動其市場的大力發展。

二、巨災互換的定義與運作機制

(一)定義

巨災互換是指交易雙方基于特定的巨災觸發條件交換彼此的巨災風險責任,當巨災觸發機制條件滿足時,可以從互換對手中獲得現金賠付。由于不同地域的巨災風險類型,發生風險的時間和程度有很大差異,承保不同地區的保險公司可以根據巨災風險對等原則簽訂巨災互換合約,實現承保巨災風險的多樣化、分散化。這樣,巨災互換能夠為保險公司提供有別于傳統再保險的新渠道。

市場上常見的交換標的包括特定巨災事件所造成的巨災損失,整個行業的巨災損失,特定巨災損失指數,傳統超額賠款再保險的起賠點。當約定的巨災損失觸發條件滿足時,可以從互換對方中獲得一大筆現金支付 (如1億美元)來補償自身的巨災損失。有的合約還規定,只有當最嚴重的巨災事件發生,才能得到這一全額賠付;遇到相對較小的巨災事件時,則只能得到部分賠付。

風險對等性是巨災互換取得持久成功交易的關鍵所在。為確保互換雙方巨災風險的對等性,巨災觸發條件必須能夠盡可能客觀精確界定。這就需要巨災風險模型來模擬彼此的巨災風險損失。目前,巨災互換合約的標的物有兩類:第一、純技術性標的物,如巨災風險的期望損失對等。第二、對等的巨災風險的市場收益率,即基于相同的巨災風險市場價值,而不是對等的地震風險發生的概率進行交換 (IAIS,2003)[7]。

在巨災互換實際應用中,需要注意以下六個方面:第一、巨災風險的類型和觸發條件。第二、合約大小,主要取決于保險公司的經營戰略。第三、風險模型選擇。使用單一模型可以較快達成交易;多個風險模型則可以更好地模擬巨災風險。第四、合約期限,與保險公司的風險暴露類型有關。第五、合約類型,根據需要可采取純風險交換型或者再保險型巨災互換。第六、信用風險。如果雙方的信用等級差別過大,可考慮引入第三方中介機構進行擔保,以減少違約事件發生。

(二)類型

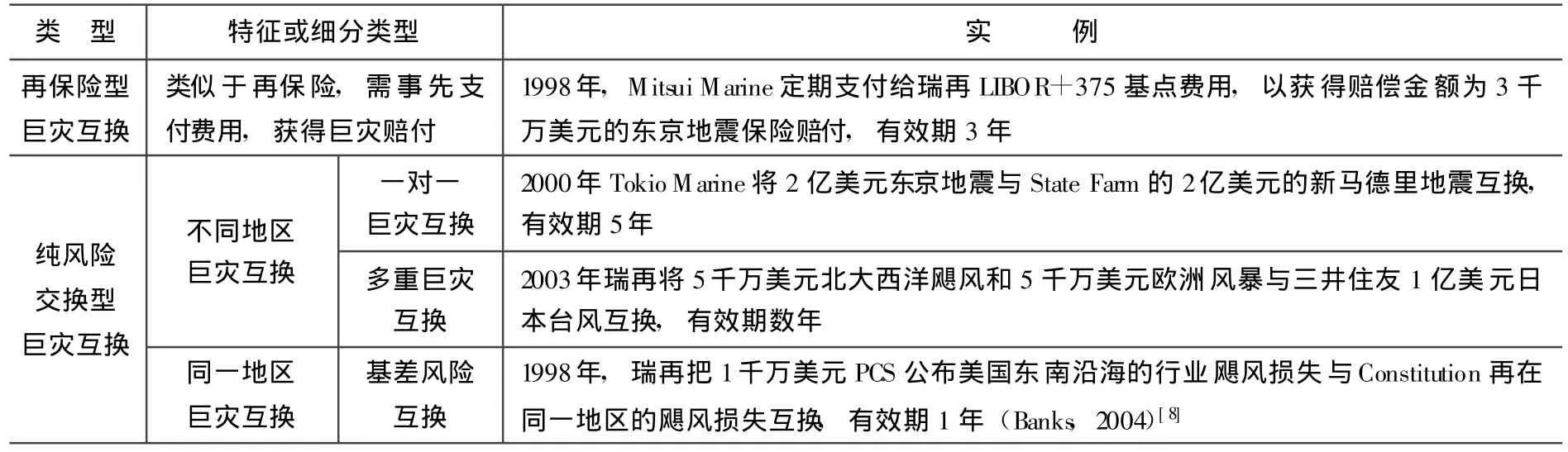

按性質不同,巨災互換可分為再保險型巨災互換和純風險交換型巨災互換 (見表1)。

表1 巨災互換的類型與實例

1.再保險型巨災互換。此種互換合約類似于再保險協定。巨災風險規避者事先支付給巨災風險交換方一定費用,以獲得未來可能的巨災事件連接賠付。當巨災發生并滿足觸發機制條件時巨災風險交換方向巨災規避者支付巨災賠付。

2.純風險交換型巨災互換。此類合約通過互換不同巨災風險暴露所持有的過高單一巨災風險,達到巨災風險多元化的目的。它是目前巨災互換市場上的主要形式。此類型巨災互換按照巨災互換交易標的物之間的相關性,可以進一步細分為不同地區巨災互換 (包括一對一和多重巨災互換)和同一地區的巨災互換 (基差風險互換):

(1)一對一巨災互換 (One-on-one Risk Swap),即雙方僅互換單一類型的巨災風險,其優勢在于巨災風險的估算更加精確。

(2)多重巨災互換 (Multi-Risk Swap),即至少有一個參與方所交易的巨災風險包含多種類型。

(3)基差風險互換 (Basis Risk Swap),即互換兩個高度相關的巨災損失。

(三)運行機制

巨災互換的目的是通過相互交換相關性較低的不同地區的風險業務,來降低自身風險組合的損失波動。其理論依據是馬柯維茨提出的現代投資組合理論 (Modern Portfolio Theory),即風險投資組合多元化。“不要把所有的雞蛋放在一個籃子里”就是這一理論的最佳比喻。通過多元化來減低投資組合的非系統風險已是現代金融投資世界中的一條普遍接受的真理。巨災互換不僅僅只是一種新型的巨災風險轉移工具,實際上已發展成為企業整合風險管理的有力工具,能夠對保險公司的整體風險業務組合進行調整。下面具體討論再保險型和純風險交換型巨災互換的運作機制。

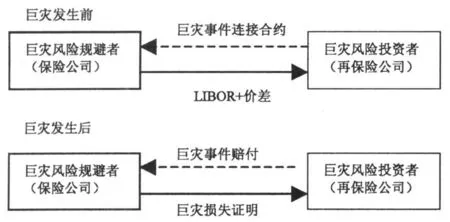

1.再保險型巨災互換 (Reinsurance Catastrophe Swaps)。巨災風險規避者定期向巨災風險交換方支付約定的費用,而巨災風險交換方則承諾向巨災風險規避者提供巨災事件連接賠付。當巨災發生并滿足觸發條件時,巨災風險交換方在巨災規避者提供損失證明時,需向其支付巨災賠付。其具體運作機制如圖1所示。

具體操作過程中,風險投資者先行收取約定的保費。與此同時,投資者提供給風險規避者信用證,以確保投資者履行合約義務。如果巨災發生并滿足觸發條件,風險投資者在風險規避者提供巨災損失證明的情況下支付賠付;如果巨災沒有發生,或者巨災發生但其損失不滿足觸發條件,則風險規避者無法得到任何賠付。此時,風險規避者將損失巨災發生前已支付的保費。再保險型巨災互換的運行機制極類似于一個多周期傳統再保險合約,即風險規避者通過支付一定費用給風險投資者,獲得巨災事件連接賠付,從而實現巨災風險的單向轉移。

例如,1998年4月,日本三井住友海上火災保險公司 (Mitsui Marine)與瑞士再保險簽訂了賠償總金額為3千萬美元的再保險型巨災互換合約,有效期3年,觸發條件為日本地震局公布的地震等級大小。Mitsui Marine定期向瑞再支付大小為Libor+375基點的保費。如果日本地震等級低于7.1級,則Mitsui Marine得不到任何賠付;如果地震等級達到或者超過7.1級,那么Mitsui Marine將從瑞再獲得3千萬美元中的部分補償,且隨著地震等級的上升,瑞再的賠償責任也呈比例上升(Reinebach,1998)[9]。

圖1 再保險型巨災互換的運行機制

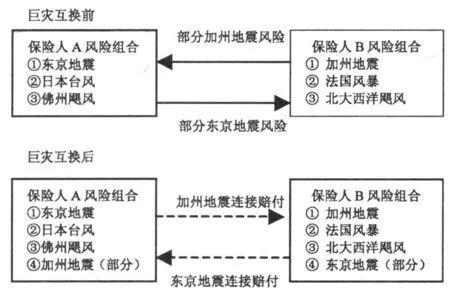

2.純風險交換型巨災互換 (Pure Catastrophe Swaps)。多數情況下,巨災再保險者之間更多地趨向于使用純風險交換型巨災互換 (以下簡稱純巨災互換)。它通過互換雙方某一過于集中的巨災風險,達到巨災風險多元化的目的。與再保險型巨災互換的風險單向轉移不同,純巨災互換中巨災風險彼此雙向轉移。此外,由于風險對等,純巨災互換合約生效初期,一般不預先支付資金,可以節約交易成本。

如圖2所示,互換前,保險人A的風險組合為東京地震、日本臺風和佛州颶風,但其風險暴露主要集中于東京地震,希望轉移部分東京地震風險給互換對手。與此同時,保險人B的風險組合為加州地震、法國風暴和北大西洋颶風,其風險暴露主要集中于加州地震。保險人B希望轉移部分加州地震風險,并通過互換增加部分與加州地震關聯度不大的東京地震風險。互換后,保險人A的風險組合加入了部分加州地震風險。如果發生滿足觸發條件的加州地震,將支付保險人B一定的賠付。同樣,保險人B的風險組合也加入了部分東京地震風險,如果發生滿足觸發條件的東京地震,將按照合約支付保險人A一定的賠付。這樣雙方通過互換風險,實現了風險組合的多元化。

值得注意的是,巨災互換的賠付是與巨災事件相連接的或有支付,即實際中不一定必須發生。如果合約有效期內,沒有發生巨災或者巨災發生但不滿足觸發條件,將不會產生現金支付。如果只有東京發生滿足觸發條件的地震,那么保險人B單方面支付給保險人A現金賠付;同理,如果只有加州發生滿足觸發條件的地震,那么保險人A必須支付給保險人B現金賠付。如果加州和東京同時發生地震,則兩者彼此支付各自的現金賠付。這一情況下,彼此的支付金額不一定相等,與互換對手的實際巨災損失有關,而與自己的損失無關。

圖2 純風險交換型巨災互換的運行機制

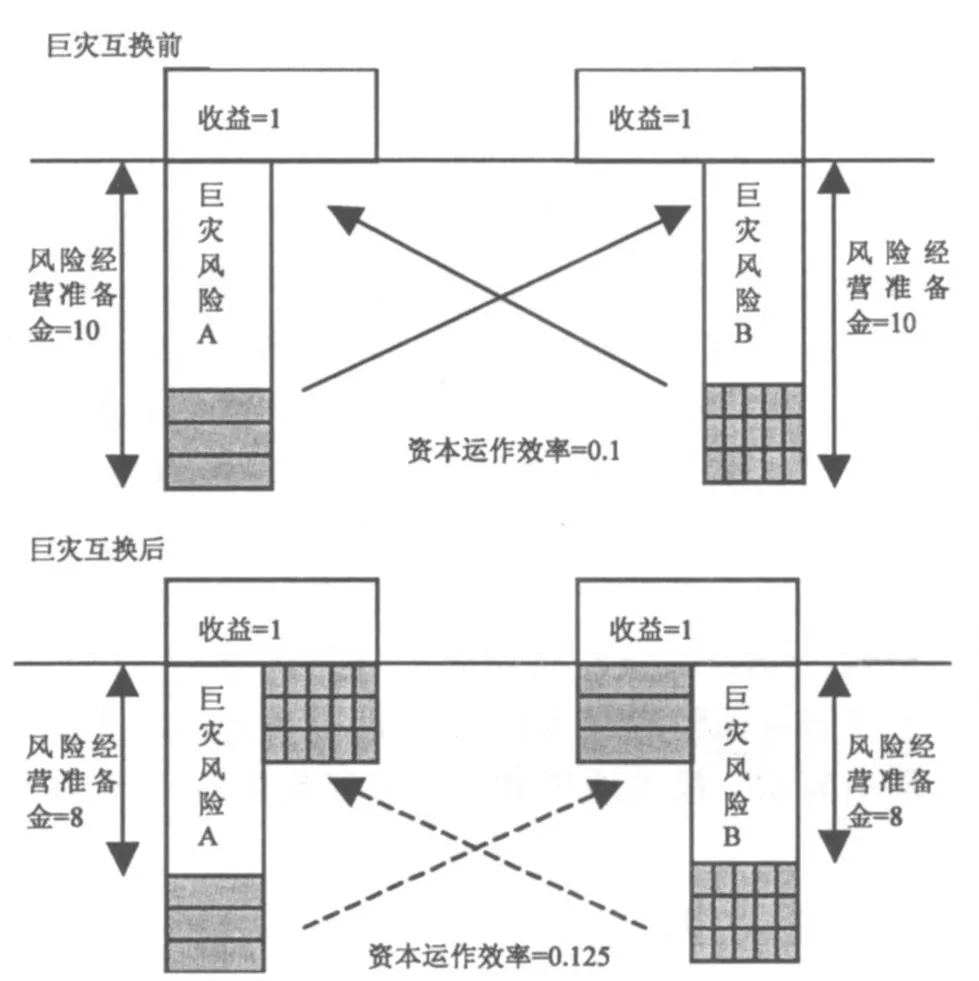

圖3 純巨災互換提供資本運營效率

純風險交換型巨災互換的最大優勢在于通過風險多元化組合,能夠降低雙方的風險運營資本,提高權益資本的運營效率。如圖3所示,巨災互換前,保險公司甲持有巨災風險A,保險公司乙持有巨災風險B,其管理巨災風險所需的資金均假設為10單位,所獲得收益均為1單位,資本運作效率為1/10(=0.1);巨災互換后,由于實現了風險的多樣化,其經營巨災風險所需資金從過去的10單位下降至8單位。由于交換風險對等,所獲的收益將不受影響,仍為1單位。這樣,交換后的資本運作效率將上升至1/8(=0.125),較互換前的1/10提高了25%。

三、巨災風險交易所 (CATEX)的運作模式

紐約巨災風險交易所 (Catastrophe Risk Exchange,CATEX)是于1996年10月成立的巨災風險電子交易平臺。其初衷是希望通過風險互換這一新的風險轉移方式,來分散保險公司的巨災風險。但隨著時間的推移,它已經逐步演變成為集傳統再保險和巨災互換交易于一體的共同市場。特別是1998年,CATEX改造成一種基于互聯網的交易系統后,已成為全球巨災互換交易的巨大助推器。

在CATEX設立前,巨災互換需借助再保險經紀人進行運作。巨災保險公司向巨災互換經紀人(中介公司)提供自身巨災風險的數據,經紀人從自身已有的客戶關系中選取合適的交換方與之配對。由于再保險經紀人的客戶關系極為有限,將導致巨災互換成功率極低。此外,巨災再保險經紀人一般都要收取占交易額5%-15%的中介費,極大地增加了交易成本。

CATEX其成功的關鍵在于能夠發揮互聯網的技術優勢,迅速有效地找到合適的風險互換方,并以最低的市場價格轉移自身的巨災風險和實現互換雙方的有效配對。由于CATEX能夠把巨災風險買賣雙方直接帶到一起,這對傳統再保險經紀人構成了潛在威脅。但CATEX通過為傳統再保險經紀人的產品和服務提供全球輸送渠道,使其成為CATEX系統的實際受益者。這樣,它對傳統再保險經紀人也都具有較大的吸引力。

目前CATEX的用戶由三大部分組成:第一、再保險公司。全球最大的82家再保險公司都是CATEX的簽署者,約占50%;第二、再保險經紀人,約占20%;第三、保險公司。約有1000家巨災保險公司,約占30%。CATEX運營收入來源有二,一是CATEX的簽署者繳納的簽署費,每個簽署者每月繳納2000美元;二是交易成功的合約保費的一部分,一般為合約保費的0.1%(Cooley et al,2000)[10]。

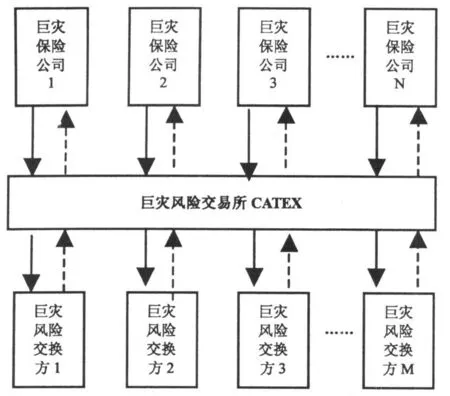

CATEX的運營模式如如圖4所示。巨災風險規避者通常通過CATEX的客戶端匿名提供愿意互換的巨災種類、名稱和可接受的價格,同時瀏覽巨災風險愛好者愿意接受的巨災風險價格。另一方面,巨災風險愛好者瀏覽所有用戶愿意轉讓的巨災信息,從中選擇最擅長經營的巨災風險類型和最有利可圖的價格,同時提供自己愿意接受的巨災風險類型和價格。這個過程一直持續到巨災雙方配對為止。

圖4 巨災風險交易所CATEX運營模式

CATEX交易系統的眾多參與者極大地增加了定價的透明度和改善了信息不對稱問題。首先,由于CATEX參與者高達1000家以上,囊括全球最有影響力的 (再)保險公司和經紀人,使市場具有很強的競爭性。第二,買賣雙方在簽約前采取匿名方式,價格是唯一的交易信號,有助于公平市場價格的實現。第三、提供準確及時的信息,解決信息不對稱問題。CATEX極大地加快了信息傳遞的速度,克服了傳統再保險經紀人所帶來信息傳遞大小和速度有限的弊端,極大地提高了巨災互換配對成功率。

四、與金融互換的比較

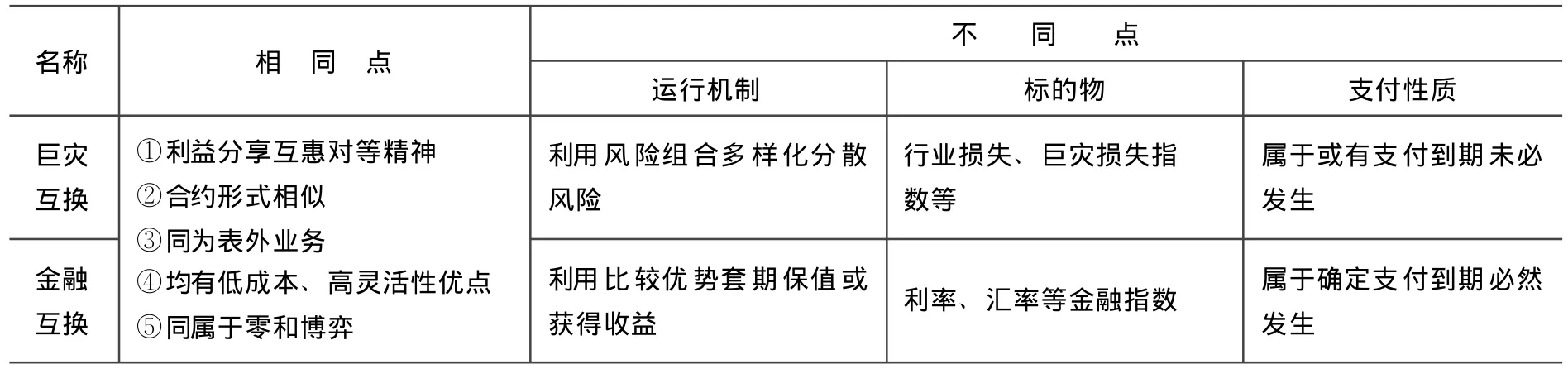

巨災互換與金融互換非常相似,都是雙方根據利益分享、平等互惠原則協商談判好在一定有效期內交換的風險業務或現金流的合約。但是,兩者的運作原理存在著根本性的區別。與巨災互換基于投資組合多元化理論不同,金融互換的理論依據是李嘉圖的比較優勢理論 (Comparative Advantage Theory),其實質是分享由比較優勢而產生的經濟利益。通過金融互換,交易雙方可以發揮各自的比較優勢,籌措到符合自身需求的利率、幣種的資金,降低籌資成本。兩者既有許多共同之處,也存在一些不同點 (見表2)。

表2 巨災互換與金融互換比較

先看相同點。第一,兩者都基于利益分享互惠對等精神。第二,兩者合約形式相似,都是依據預先約定的條件,在一段時間內交換一系列現金付款。第三,同為表外業務,不需要動用交易者的資產,也不會增加其負債。第四、兩者都具有低成本,高靈活性和操作簡單等優點。第五,兩者都屬于零和博弈,即一方之所得必是另一方之所失,但盈虧之和為零。

再看不同點。第一、運行機制不同。巨災互換是利用風險組合多樣化原理,分散過于集中的單一風險;金融互換是基于交易雙方在不同的貨幣、利率上的市場比較優勢,以便取得套期保值的目的。第二、標的物不同。巨災互換的標的物有特定巨災事件所造成的巨災損失,整個行業的巨災損失,特定巨災損失指數,傳統超額賠款再保險的起賠點等。金融互換的標的物主要為利率、匯率等金融指數。第三、支付性質不同。兩者的最大區別在于,巨災互換的現金支付具有或有性質,其支付取決于巨災觸發條件滿足與否。如果巨災沒有發生,或者巨災發生但巨災觸發條件不滿足,將不會有任何現金賠付。金融互換的支付是確定的,即到期一定發生現金支付。

五、巨災互換對我國的啟示

作為巨災風險證券化的產物,巨災互換突破了傳統再保險的形式,促進了巨災風險在全球不同地區的分散化和多樣化。特別是紐約巨災風險交易所的成立,使巨災互換擺脫了對傳統再保險經紀人的依賴,使得巨災互換市場得以迅速發展。由于巨災互換具有原理易懂、交易成本低、操作過程簡單、靈活性高等特點,使其引入到我國的技術門檻較低,因此在我國簽訂巨災互換合約的可行性僅次于發行巨災債券。

巨災互換及其巨災風險交易所運作模式對我國巨災風險證券化的推進具有諸多借鑒意義:(1)加強對巨災保險證券化的理論研究,為其實際操作奠定基礎;(2)搜集巨災事件的統計資料,建立巨災損失的數據庫;(3)建立巨災保險制度,促進保險公司積極開展巨災保險業務;(4)國內再保險公司可以嘗試通過紐約巨災風險交易所與國際再保險公司簽訂巨災互換合約,在國際上分散巨災風險;(5)大力發展資信評級、會計、審計等中介服務機構,為巨災互換的恰當評價創造有利條件;(6)加強對專業人才如精算師的培養,為我國巨災風險證券化的發展提供智力支持。

[1]周伏平.巨災風險證券化研究 [J].財經研究,2002,(2).

[2]朱軍勇.巨災債券:基于比較優勢和運行原理的分析 [J].保險研究,2005,(9).

[3]施建祥,鄔云玲.我國巨災保險風險證券化研究 [J].金融研究,2006,(5).

[4]Pilla,David.ICAP-JLT Joint Venture Brokers Windstorm Catastrophe Swaps[J],Best's Review,2008(January).

[5]Lee,Peter.Insurance and Capital Markets:Convergence or Collision Course?[J],Euromoney,2008(April).

[6]Takeda,Yuichi.Alternative Risk Strategies[M],Risk Books Press,2002.

[7]IAIS.“Issues Paper on Non-life Insurance Securitization” ,2003.Website:http://www.iaisweb.org/view/element-href.cfm?src=1/199.pdf.

[8]Banks,Erik.Alternative Risk Transfer:Integrated Risk Management through Insurance,Reinsurance,and the Capital Markets[M],Wiley Press,2004.

[9]Reinebach,Adam.Mitsui Serves Up a CAT Bond Alternative:Catastrophe Swaps[J],Investment Dealers'Digest,April 20th,Vol.64.,1998.

[10]Cooley,Carolyn,Pam Smeder,Amy Zahratka.“CATEX” ,2002.Website:http://faculty.darden.virginia.edu/ebiz/documents/catex.pdf.