中小企業板股利市場效應研究

□文/王長虹

(廣東培正學院 廣東·廣州)

中小企業板股利市場效應研究

□文/王長虹

(廣東培正學院 廣東·廣州)

本文以中小企業板上市公司為研究對象,以實證分析的方法研究股利政策的市場效應,研究結果支持股利信號理論。在中小企業板市場上,純現金股利不具有信號傳遞效應,混合股利具有信號傳遞效應,高送轉混合股利的信號傳遞效應最強。

股利信號傳遞效應;中小企業板;預期效應;反向修正效應

收錄日期:2012年5月4日

一、引言

股利政策是現代公司金融理論的重要組成部分,基于信息不對稱條件下的股利信號理論在股利政策研究領域中占有重要地位。Lintner(1956)提出股利具有信息傳遞功能的觀點,Fama,Fisher,Jensen和Roll(1969)的實證研究認為股利政策具有信息傳遞功能。

國內有關股利信號理論的研究按以下兩個方向展開,基于市場反應的股利信號傳遞效應研究和基于股利與公司盈余關系的股利信息含量研究。國內關于股利信號傳遞效應的相關研究多數認為股票股利具有信號傳遞效應,現金股利無信號傳遞效應或信號傳遞效應較弱,如:陳曉、陳小悅和倪凡(1998)、魏剛(1998)、陳浪南和姚春正(2000)、何濤和陳曉(2002)、呂長江和許靜靜(2010)等認為混合股利具有信號傳遞效應;金雪軍、徐宏偉(2006)的研究發現我國存在股利市場效應反應過度現象。

國內已有研究不足之處在于沒有進行不同類型股利市場效應的全面對比分析,未有文獻報告股票股利和混合股利的信號傳遞效應是否不同,不同類型及數量比例的股利在股利公告日前后的市場效應是否不同等問題需要展開進一步的深入研究。

二、研究方法與數據處理

本文以335家中小企業板上市公司在2010年度的股利發放時間為研究對象,剔除其中已進行過中期分配、在事件窗口內因重大事項停牌5天以上及在事件窗口前60天內停牌超過20天的年度股利發放事件后,選取其中317個年度股利發放事件作為樣本,相關數據取自中國證券網上證報數據平臺。將樣本總體按照發放形式的不同及股利數量或比例的不同劃分為不同的樣本(及子樣本)組,具體劃分方式如下:

(一)樣本組Ⅰ為不分配樣本組,由所有每股現金股利和送轉比例均為零的股利事件組成。

(二)樣本組Ⅱ為純派現樣本組,由所有每股現金股利大于零、送轉比例為零的股利事件組成。該樣本組內又細分為ⅡH、ⅡM、ⅡL三個子樣本組,分別為高派現、中派現、低派現子樣本組,由樣本組Ⅱ內每股現金股利大于、等于、小于0.1元的股利事件組成。

(三)樣本組Ⅲ為純送轉樣本組,由所有每股現金股利為零、送轉比例大于零的股利事件組成。

(四)樣本組Ⅳ為混合股利樣本組,由所有每股現金股利與送轉比例均大于零的股利事件組成。該樣本組內按照兩種方式分類,一種是按送轉比例的高低分為ⅣSH、ⅣSM、ⅣSL三個子樣本組,分別為高送轉、中送轉、低送轉混合股利子樣本組,由樣本組Ⅳ內送轉比例大于、等于、小于0.5股的股利事件組成;另一種按派現的高低分為ⅣCH、ⅣCM、ⅣCL三個子樣本組,分別為高派現、中派現、低派現混合股利子樣本組,由樣本組Ⅳ內每股現金股利大于、等于、小于0.1元的股利事件組成。

本文采用事件研究法,將分配預案公告日作為事件日,事件窗口選為[-10,+10]日,考察分配預案公告日前后10天的累計超額收益率,具體計算步驟如下:

1、日收益的計算

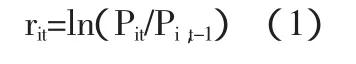

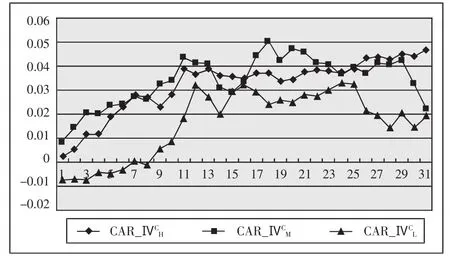

圖1 各樣本組的CAR

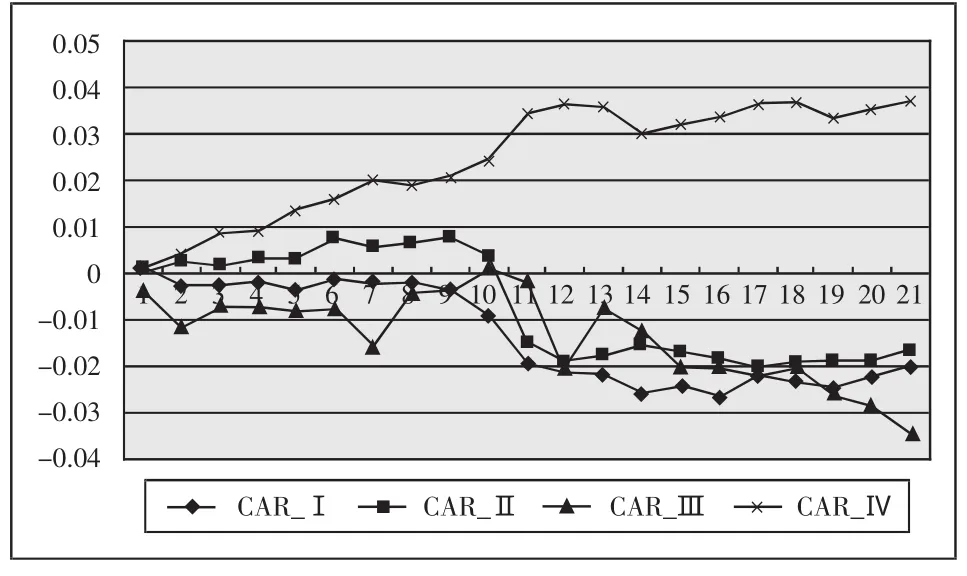

圖2 Ⅱ組各子樣本組的CAR

其中:Pit為股票i在t日的收盤價,Pi,t-1為股票i在t-1日的收盤價(股票價格數據取自國泰君安大智慧證券信息平臺)。在計算市場收益時用申萬中小企業板塊指數收盤指數(相關數據取自申銀萬國證券咨詢網)代替公式(1)中的個股收盤價,并對除權個股計算公式做出相應調整。

2、正常收益的計算。先用市場模型通過回歸分析計算股票的系統風險βi:

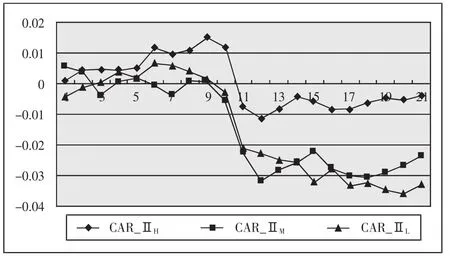

圖3 Ⅳ組各子樣本組(按送轉比例分類)的CAR

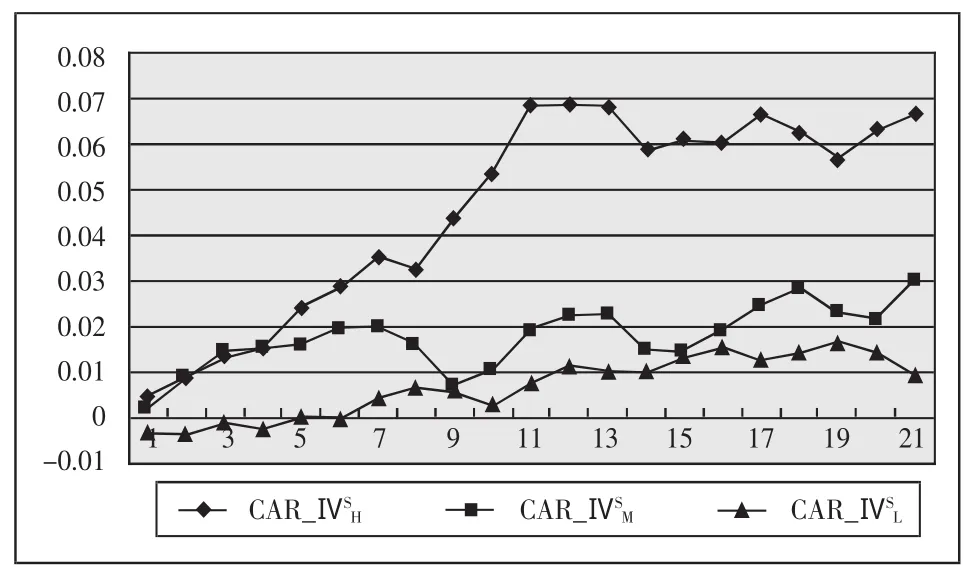

圖4 Ⅳ組各子樣本組(按派現金額分類)的CAR

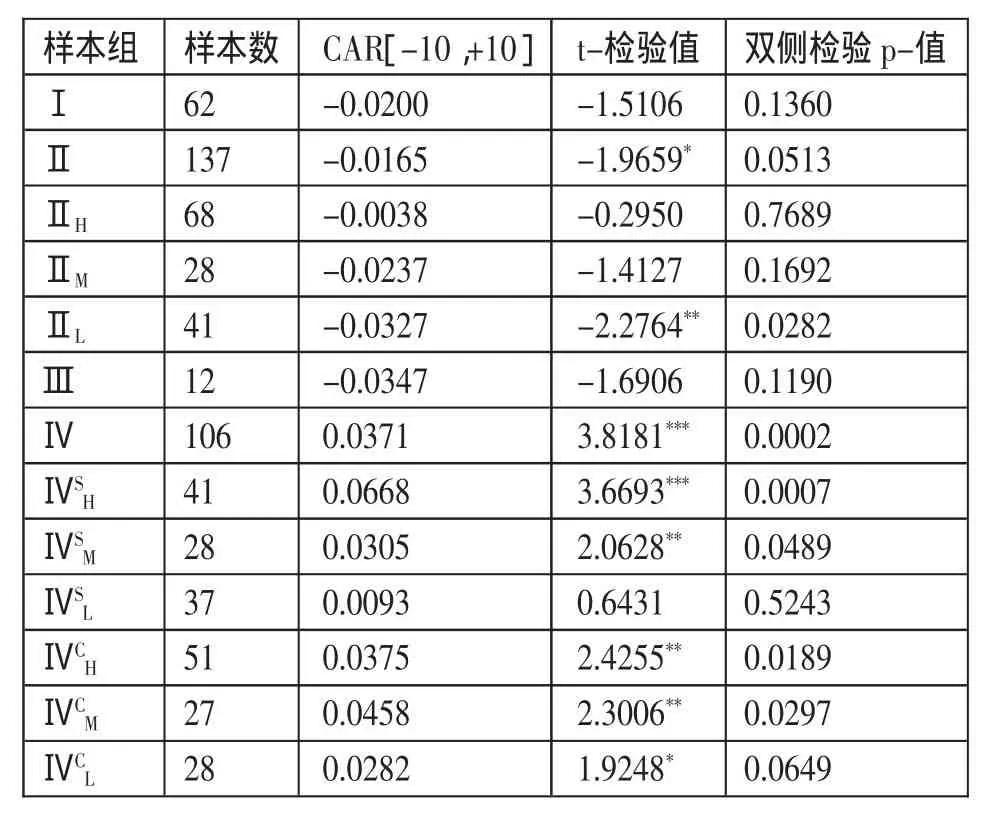

表1 各樣本組(含子樣本組)的CAR值及零假設t-檢驗結果

式中:rit為股票i在t日的收益,rmt為申萬中小企業板塊指數在t日的收益,βi為股票i的系統風險,εit為隨機誤差項。

其中:rft為無風險利率,以t日銀行1年期定期存款利率(相關數據取自中國人民銀行網站)作為無風險利率。

3、累計超額收益的計算與確定。日超額收益為:

每只股票在事件窗口的累計超額收益CARi為各自日超額收益在事件窗口期間的算術平均數,各樣本組的累計超額收益CAR即組內各只股票的CARi的算術平均值。

各樣本及子樣本組的累計超額收益(CAR)曲線如圖1-4所示,再通過統計檢驗來確定每一時間窗口內各樣本及子樣本組累計超額收益是否顯著大于零,以此判斷各種類型的是否具有信號傳遞作用。基本假設 H0:CARI=0,備擇假 設 H1:CARI≠0,采用t檢驗,選取樣本 統 計 量 TCAR=(S為樣本方差,N為樣本容量)進行統計檢驗。(圖1-圖 4)

三、實證檢驗結果與分析

各樣本組及子樣本組的CAR值及零假設統計檢驗結果如表1所示,實證檢驗結果與分析如下。(表1)

(一)樣本組Ⅰ、Ⅱ、Ⅲ和Ⅳ的CAR分別為-2%、-1.7%、-3.5%和3.7%。混合股利的CAR顯著大于零,具有信號傳遞效應;純派現的CAR顯著小于零,不具有信號傳遞效應;純送轉與不分配的CAR統計檢驗不顯著。

(二)在分配方案公布日之前,混合股利和純派現分別具有程度不同的預期效應。在分配方案公布后,純派現顯示出反向修正效應,混合股利的信號傳遞效應得以保持。

(三)子樣本組ⅡH、ⅡM和ⅡL的CAR值分別為-0.4%、-2.4%和-3.3%,低派現子樣本組的CAR顯著小于零,構成了純派現反向修正信號傳遞效應的主要部分。

(四)子樣本組ⅣSH和ⅣSM的CAR分別為6.7%和4.6%,顯著大于零,子樣本組ⅣSL的CAR為0.9%,統計檢驗不顯著,不同送轉比例的混合股利其市場效應不同,高送轉混合股利的信號傳遞效應最為強烈。子樣本組ⅣCH、ⅣCM和ⅣCL的CAR分別為3.8%、4.6%和2.8%,均顯著大于零,不同派現金額的混合股利其市場效應沒有顯著差別。

四、結論與啟示

(一)各類股利信號傳遞效應主要體現在股利公告前的預期效應,并在股利公告日后得以保持或反向修正。純派現不具有信號傳遞效應,混合股利具有信號傳遞效應,高送轉混合股利的信號傳遞效應最為強烈。其中原因有兩個:一是公司發放現金股利有成長動力不足之嫌,發放股票股利可能存在盈利能力不強等方面的原因,混合股利實質上是現金股利的基礎上通過股票股利進行股本擴張,是公司保持盈利能力基礎上可持續成長性的體現;二是現金股利是有成本的,單獨發放現金股利其代價和負面效應就顯現出來了,當公司極具成長性時,以此代價來傳遞信號并實現公司的成長性就是值得的。

(二)與其余類型的混合股利不同,低送轉混合股利并不具有信號傳遞效應。這是由于部分公司股利行為非理性,試圖以股票股利替代現金股利所造成的,我國存在一定程度的股票股利與現金股利替代現象,這一現象最容易發生在低比例純股票股利和低比例混合股利事件中。這一結論的現實意義在于無論是監管部門還是投資者,更應該注重防范低送轉所產生的市場風險,現有相關政策取向須重新審視。

(三)純派現樣本組中,低派現顯示出強烈的反向修正效應。低派現一方面顯示出公司盈利能力不夠強,另一方面存在部分公司為滿足再融資政策規定的要求或其他原因,并未從公司實際發展需要出發,勉強發放現金股利,使公司價值受損的現象。也有研究發現高派現會損害中小投資者的利益,有關股利分配的政策取向需重新審視,過高或過低的現金股利均應引起投資者的警惕。

[1]Lintner J,Optimal dividends and corporate grow th under uncertainly[J].Quarterly Journalof Economics,1956.78.1.

[2]Fama E.F.,Fisher.L.,Jensen M.C.and Roll R.,The Adjustmentof Stock Prices to New Information[J].International Econom ic Review,1969.10.

[3]陳曉,陳小悅,倪凡.我國上市公司首次股利信號傳遞效應的實證研究[J].經濟科學,1998.5.

[4]魏剛.我國上市公司股利分配的實證研究[J].經濟研究,1998.6.

[5]陳浪南,姚春正.我國股利政策信號傳遞作用的實證研究[J].金融研究,2000.10.

項目來源:廣東培正學院科研項目“資本市場功能研究”(11pzxmyb051)

F27

A