香港離岸人民幣市場在人民幣國際化進程中的作用

[摘 要]人民幣國際化是人民幣發展乃至中國經濟發展的大勢所趨。香港目前作為最大的人民幣離岸市場,在人民幣國際化扮演了重要的角色。本文從貿易結算、直接投資和金融投資三方面,具體分析香港離岸人民幣市場在人民幣國際化中發揮的作用、效果以及未來走向,并對人民幣國際化的下一步發展提出建議。

[關鍵詞]人民幣國際化;離岸人民幣市場;國際結算;國際儲備

[中圖分類號]F830 [文獻標識碼]A [文章編號]1005-6432(2012)40-0081-02

當前人民幣的國際化進程在不斷加快。SWIFT數據顯示,2012年7月國際結算量中4%以人民幣完成;在全球支付貨幣國際結算量排名中,人民幣躍升為第14名,全球份額為0.45%,同比增長50%(2011年7月份額為0.30%,當時排名第18位);158個國家與中國及中國香港發生支付關系,而這其中20%的國家的貿易額的10%是以人民幣進行的。

1 人民幣國際化障礙

貨幣的國際化是需要一定的條件支持的,至少包括政治和經濟兩個方面:政治上應具有強大的政治權力并得到國際合作的支持;在經濟上,應有外部經濟條件和內部經濟條件的支持,其中,外部經濟條件包括維持可兌換信心、合理的流動性比率和健康的國際收支及其結構,內部經濟條件包括保持經濟增長、價格穩定、國際經濟規模上的相對優勢、經濟貨幣的獨立性以及發達的金融市場。

人民幣無論是在國際貿易結算和外匯交易方面占比還很小,近期全球信用證開證貿易量中人民幣幣種開證量為5%,外匯市場中的交易量僅占1%,作為計價貨幣的金融資產種類也比較單一,即只有人民幣債券,而且占世界債券交易量的比重也微乎其微,與此同時人民幣資本賬戶下還未實現自由兌換。這些都說明人民幣成為國際貨幣的政治條件和經濟條件都不成熟。

人民幣的國際化要求兩種機制的建立,即人民幣合理回流的機制和境外的人民幣“體外獨立循環機制”。只開展單純的人民幣跨境流動而不解決人民幣的合理回流渠道和人民幣體外循環機制,就會造成境外人民幣資金以“熱錢”形式大量回流入境內,對境內的匯率、利率等宏觀經濟政策造成很大的沖擊,與此同時,境外的人民幣市場的流動性也不能充分保證。因此,人民幣的國際化僅僅依靠境內的人民幣市場是遠遠不夠的。近期中國政府逐步建立起香港離岸人民幣市場,使香港成為人民幣“走出去”的試驗田和進一步加快我國對外貿易的窗口。香港借助其獨特的離岸金融市場的地位和優勢,在人民幣國際化進程中起到了重要作用。

2 香港離岸人民幣市場的獨特優勢

2.1 成熟和開放自由的金融市場和自由港

香港金融市場非常成熟,是世界重要的金融中心,主權信貸評級目前為最高的AAA評級。20世紀70年代對國外銀行開始實行開放政策,吸引了世界上大部分的銀行在香港開展業務,1982年起陸續取消了各種貨幣存款的利息稅,各種金融產品齊全。香港法律監管嚴格,信息披露透明,資金匯出入沒有障礙。香港是世界重要的自由港,并且擁有大批經驗豐富的從事金融行業的國際化人才。

2.2 優越的地理位置

香港金融市場位于紐約市場和倫敦市場及法蘭克福市場的中間時段,和東京市場重疊,但是延遲一個半小時閉市(按照北京時間)計算,這就能夠保證資金在全球不間斷地循環;另外香港緊鄰大陸,保證了一個穩定發展的金融環境。因為不存在語言的差異,香港對大陸的金融政策了解得準確迅速。

2.3 積極參與人民幣業務的態度

香港政府把開展人民幣業務作為將香港建設成為國際金融中心的重要舉措,不斷制定一系列政策便利,這非常有利于人民幣國際化的開展。根據香港金管局公布的數據,目前香港從事人民幣業務金融機構共有261家,綜合資本充足率達到160%,經營人民幣業務認可機構數量為133家,香港人民幣RTGS參與數為114家,人民幣賬戶共開立了3293289個,2012年6月人民幣存款余額5570.10億元。香港發展人民幣業務的歷程簡介如下:

2004年,香港銀行獲準試辦個人人民幣存款、兌換、匯款和信用卡業務。

2005年,香港當局準許零售、飲食、運輸等7個行業開設人民幣存款賬戶。

2006年,香港當局準許香港居民開設人民幣支票賬戶。

2007年,內地金融機構獲準在香港發行人民幣債券。

2009年,香港與上海、廣東等4個城市獲準開展人民幣跨境結算。

2010年,麥當勞在香港發行2億元人民幣債券,為首發點心債企業。

2011年6月,香港財資市場公會推出離岸人民幣兌美元即期匯率定盤價。

2011年7月,德意志銀行向機構投資者推出首個可投資的離岸人民幣債券指數。

2012年,香港金管局批準銀行從事非居民人民幣業務。

3 香港離岸人民幣市場在人民幣國際化中的作用

香港離岸人民幣市場的發展能夠大大加速人民幣國際化的進程,幫助消除進程中的一些障礙。根據香港金管局(2012)定義“人民幣國際化就是通過貿易、直接投資和金融投資的三座橋梁,讓在岸和離岸的人民幣市場連接起來”,本文從這三方面來具體研究香港離岸人民幣市場在人民幣國際化中的發揮作用。

3.1 貿易結算方面

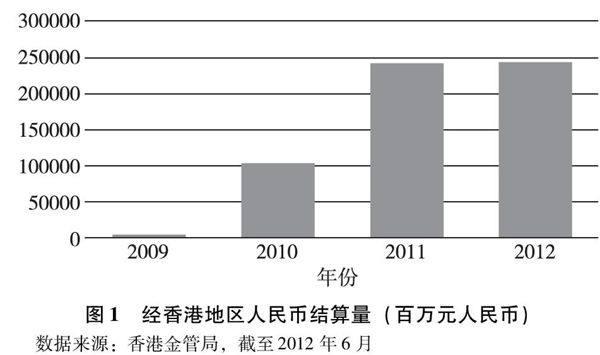

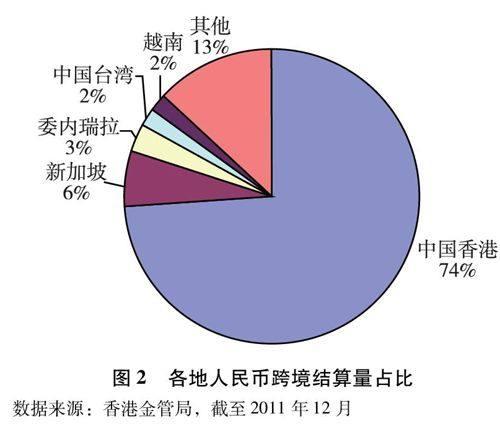

香港獨特的貿易、金融、地理、語言等優勢使香港已經成為大陸最重要的貿易渠道和投融資渠道。香港離岸金融市場上人民幣存款余額增長迅猛,跨境人民幣貿易結算迅速開展。2011年中國對外貿易額中約30%是經過香港對外支付的,內地對境外的跨境資金流動總量的32%是去往香港,在各地區的人民幣跨境結算量占比中香港占比為74%。內地的外商直接投資有約六成來自香港,而對外直接投資亦有約六成通過香港進行。截至2012 年6月,香港人民幣存款量不斷增加,余額達5885億元,約占香港全部銀行存款余額的10%,較2009年增幅巨大,人民幣成為香港除港元和美元的第三大貨幣。

3.2 直接投資方面

對于香港市場,人民幣FDI可以加速離岸市場人民幣資產,包括人民幣債券、貸款、股票和房地產信托基金等的創造。

(1) 2011年10月,商務部正式推出人民幣外商直接投資(FDI)業務。截至12月底,商務部已接受78個項目的申請,并審核通過其中74個項目,人民幣出資額為165.3億元,其中約七成來自香港。

(2)截至2011年12月,香港離岸人民幣市場的人民幣貸款余額為308億元,占存款余額的5.23%。開展跨境人民幣貸款可以增加境內投資資金,降低政府負債率。

(3)2011年12月,RQFII正式啟動,截至目前,共批準兩批,額度總計700億元人民幣,試點機構為境內基金管理公司、證券公司的香港子公司。

3.3 金融資產方面

(1)債券。人民幣定價資產目前以人民幣債券為主,也稱點心債。2011年香港發行人民幣債券1100億元,截至2012年6月累計約2158.64 億元(其中包括財政部在香港發行的510 億元債券)。香港人民幣債券市場發行主體多元化,市場深度不斷拓展,參見下表。

2010年8月,人民銀行允許境外中央銀行或貨幣當局、港澳人民幣清算行和境外參加銀行在一定額度內使用依法獲得的人民幣資金投資銀行間債券市場,交易以買入為主,現券交易主要集中于央票、政策性金融債及國債等具有國家信用的債券。香港金管局的投資額度起初為150億元人民幣,而在最近獲增加至300億元人民幣。

(2)離岸人民幣利率報價。截至2012年6月,香港離岸人民幣(CNH)報價銀行數目13家,目標為18家,并期望今年年底前能夠推出CNH拆息定盤價,此舉將有利香港開展離岸人民幣利率掉期等金融衍生產品。

(3)香港證券市場的人民幣IPO。港交所表示,目前香港的人民幣存款為首批人民幣股票提供足夠人民幣流通量。在上市、交易及結算等技術層面都已準備就緒,可以開展人民幣IPO申請。預計2012年下半年就可以看到人民幣的IPO。

(4)“人證港幣交易通(TSF)”、房地產投資信托基金(REIT)、交易型開放式指數基金(ETF)等產品。2012年7月,第一支人民幣計價A股ETF華夏滬深300指數上市,為第二批人民幣合格境外機構投資者(RQFII)框架下首支掛牌的基金。2012年8月,港交所稱將擴大“人證港幣交易通”的涵蓋范圍,由人民幣股票擴展至以人民幣交易的股本相關交易所買賣基金及房地產投資信托基金。首支人民幣計價A股ETF華夏滬深300指數(代碼:83188)以及首支人民幣股票產品匯賢產業信托(代碼:87001)將為其新涵蓋的首批證券。該交易旨在提供一個備用設施,讓投資者在未有足夠人民幣或未能通過其他渠道取得人民幣時,也可以港元在交易市場購買人民幣股份。

4 香港離岸人民幣市場的下一步發展

4.1 繼續拓展離岸市場上的人民幣產品種類

人民幣貸款等信用創造產品,掛鉤人民幣的各種衍生產品,投資性的人民幣產品都需要大大加強。人民幣“點心債券”的二級市場交易需要進一步加強。

4.2 離岸市場的人民幣定價標準

香港財資公會在2011年6月正式推出美元兌人民幣即期匯率定盤價,形成統一離岸人民幣匯率定價機制。在香港建立人民幣離岸市場,可以形成一個市場化的人民幣利率和匯率指標,為內地的利率體制和匯率體制的改革提供一個參照,同時也在事實上會形成其進行改革的動力。

4.3 向非居民開放業務

應該放開對第三方對人民幣使用的限制,第三方指的是與大陸或香港沒有貿易聯系的一方。香港離岸人民幣市場應該進一步拓展香港非居民的離岸人民幣業務,例如:人民幣銀行賬戶、基金和債券投資、保險產品、按揭、外匯兌換、銀行間資金轉移、銀行卡等業務。

4.4 加強監管,防止人民幣的洗錢和逃稅,或者非正常流動

離岸金融市場的監管是一個普遍性的難題。對于香港離岸人民幣市場的監管要從開始做起,針對以前監管的經驗和教訓,及早預判問題和制定政策。

香港離岸人民幣市場已經對人民幣國際化改革起到了巨大的推動作用,進一步完善香港離岸人民幣市場的法律法規、運作機制有助于推進大陸利率、匯率市場化以及解除資本流動限制。它的建立和發展是我國貨幣改革的重要一步,充分利用香港的國際化金融市場的身份和地位提升人民幣的國際支付、資產定價和國際儲備方面的作用,勢必可以加快人民幣國際化的進程。

參考文獻:

[1]巴曙松.香港離岸人民幣市場快速成長時期更需框架設計[N].經濟參考報,2011-03-31.

[2]國家外匯管理局.國家外匯管理局年報2011[R].國家外匯管理局,2011.

[3]國家外匯管理局.2011年中國國際收支報告[R].國家外匯管理局,2011.

[4]何慧剛.人民幣國際化的模式選擇和路徑安排[J].經濟管理,2007(5).

[5]蒙代爾.匯率與最優貨幣區,蒙代爾經濟學文集第五卷[M].北京:中國金融出版社,2003.

[作者簡介]司彧鈺,對外經濟貿易大學金融學博士研究生。