銀企信用關系良性演化的機理研究

侯銀銀,陳金龍

(華僑大學工商管理學院,福建泉州362021)

銀企信用關系良性演化的機理研究

侯銀銀,陳金龍

(華僑大學工商管理學院,福建泉州362021)

以企業和銀行兩個群體為研究對象,在有限理性假設基礎上,通過建立演化博弈模型來分析銀企信用關系的演化過程,并通過博弈復制動態方程得出演化穩定策略.即系統收斂于兩種狀態:一種較為理想的銀企信用關系良性演化狀態,另一種是不良的銀企互不合作的鎖定狀態.從履約能力、履約意愿和銀行凈收益3個方面,對影響演化趨勢的各參數進行分析調整和模型改進,從理論上證明有效地引導銀企信用關系向良性方向演進的可行性.

信用關系;演化博弈;信貸市場;演化機理

20世紀70年代以來,隨著新制度經濟學、博弈論和信息經濟學等理論在經濟學方面的廣泛運用,學術界主要圍繞信息不對稱和交易成本這兩個核心問題來研究市場主體信用行為及行業信用制度建設[1]、信用風險管理[2]、社會信用制度完善等.對于信用問題的產生原因在學術界基本達成一致,認為主要是因為經濟人的機會主義行為和信息不對稱的存在.Williamson等[3-4]的機會主義模型認為信用問題的產生主要是因為“人有投機的本能”,為了防止機會主義行為的發生,人們通過計算違約和守信利益得失建立各種防范措施以保證信用的維持.Noorderhave[5]在Williamson的基礎上提出了人性的內核分裂模型,認為人既有可信的一面,也有機會主義的一面,但他同時認為機會主義仍是信用問題的根源.信息不對稱理論最早由Akerlof等[6]在二手車市場和檸檬市場分析中提出的,隨后由Stiglitz等[7]引入銀企信貸市場中,并提出了信貸配給理論.對于解決由信息不對稱引起的信用問題,學者們也提出了很多解決辦法,如信息甄別[8-10]、聲譽機制[11-14]、制度約束[15-16]等.國內對于信用問題研究較晚,近年來也有不少的文獻,主要集中于信用風險管理[17-18]、信用的經濟學分析[19]、信用制度建設[20-22]等方面.然而,具體到銀企信貸方面,則更側重于從企業融資角度[23-25]和銀行信用風險管理[17]角度來研究,直接對銀企信用關系進行研究的文獻較少,且較偏重于文字理論,缺乏系統的理論推導[26-27].本文通過對銀行和企業這兩個群體建立演化博弈模型,對其信用關系的形成和演化機理進行深入研究.

1 銀企信用關系演化博弈分析

由于信息不對稱,銀行與企業信貸交往博弈屬于不完全信息動態博弈中典型的信號傳遞博弈.在這個博弈中,有兩個參與人——企業和銀行,而企業也有兩種類型,一種是還貸能力高的企業H,一種是還貸能力低的企業L.由“自然”(即不考慮其他約束)選擇企業的類型,與銀行進行博弈,首先企業有貸與不貸兩種策略,而銀行有放貸與不放貸兩種策略,接著企業有按期還貸與不按期還貸策略,銀行又面臨是否連續放貸的策略選擇,銀企信貸交往由此展開.這樣的博弈過程中會有不同種類的博弈路徑,但文中所研究的博弈路徑為H型企業借款→銀行貸款→H型企業按期還貸→銀行連續貸款→H型企業按期還貸等一直持續下去的良性演化路徑.

要保證這樣的博弈路徑,首先要保證是H型企業與銀行進行信貸交往,即企業的還貸能力是較高的,銀行是愿意放貸的,最后,企業是愿意按期還貸的.結合毛道維[28]提出的社會信用體系中履約評價系統中強調的信用主體的履約能力和履約意愿,以及程民選[29]提出的信用產生條件要互惠互利互相制約等學者的相關理論,文中認為影響銀行與企業信用關系良性演化的3個主要因素:企業的履約能力(還貸能力),用字母h表示;企業的履約意愿(還貸意愿),用字母m表示;銀行凈收益,用字母r表示.其中,企業履約能力與企業綜合盈利收益、流動性狀況和擔保能力成正比;企業履約意愿與受到法律懲罰成本、企業自身擔保物或者第3方擔保人承擔擔保責任后對該企業的追償債務價值等違約成本、銀企良好合作收益成正比,與企業的違約收益成反比;銀行凈收益與銀行擴大信貸業務量的收益成正比,與信貸成本成反比.

1.1 模型的假設

1)假定在一個“自然”的隨機市場中,有企業群體和銀行群體,單個企業和單個銀行隨機配對進行信貸交往,它們有獨立的決策權.當群體中某企業開始向某銀行貸款后,即開始進行企業是否按期還貸和銀行是否連續放貸的博弈,他們之間的信用關系也由此展開.

2)由于銀行與企業之間,尤其是銀行對企業,不知道對方的收益函數,而存在信息成本、經驗因素等信息不對稱,導致銀企雙方在追求個體最大化行為同時無法做到完全理性的做決策.所以假定銀行與企業都是有限理性的,它們會考慮到以后可能繼續合作,不會一次做出策略,而是通過學習不斷調整,直到某種均衡為止.

3)企業與銀行進行信貸交往過程中一般有兩種策略,一種是按期還貸,另一種是不按期還貸.但是,影響企業按期還貸的前提因素必須是企業有履約能力(還貸能力),所以假定當企業選擇按期還貸時必然表示企業具有還貸能力,即選擇按期還貸的企業一定是H型企業,而對于選擇不按期還貸的企業可能是H型企業也可能是不具有還貸能力的L型企業.假定在不按期還貸的企業群中,有μ比例的企業是H型的,那么有1-μ比例的企業是L型的.

4)假定當企業選擇按期還貸,同時銀行也選擇連續放貸時,這已經在銀企良好合作的軌跡上了.銀行的信貸成本在降低,企業的融資成本也在降低,甚至企業的信譽也在上升,企業的良好表現會產生一種合理的合作收益,會使企業產生收益RS.另外,令企業與銀行達成下一次連續貸款協議收益為RE,而達不成協議企業損失為G1.

5)假定企業群中H型企業是不需要付出粉飾成本L的,而L型企業為了獲得銀行貸款需要付出額外的粉飾成本L.當企業取得貸款用于經營后,所獲得收益分別根據企業類型分為RH和RL,當企業選擇按期還貸和不按期還貸策略的時候,尤其是選擇違約的時候,是為了追求違約收益R2,所以R2要足夠大.尤其對于L型企業來講,它的違約動機決定了R2>RH-(RL-L)的.因為對于L型企業來講,它不具有履約能力,最終違約是必然結果,所以它必然對違約收益有要求.

6)假定當企業選擇按期還貸與不按期還貸的同時,銀行有兩種選擇,連續放貸與不連續放貸.當銀行選擇連續放貸時會產生擴大業務量收益為RG,而對于新貸款的審查成本以及風險承擔分別按企業上一期是否按期還貸情況分為C01和C02.對于按期還貸的企業,銀行對其進行連續放貸,必然要求此時擴大貸款收益要高于貸款成本的,即有RG-C01>0;而對于不按期還貸的企業,銀行對對其罰息為C1,而銀行被占用資金損失為C2,且假定銀行在企業不按期還貸時候擴大業務量收益,以及對逾期貸款的罰息之和小于其在此時冒風險貸款的總成本,即有RG+C1-C02<0.

1.2 模型的建立

在一個“自然”的隨機市場中,企業群體中單個企業和銀行群體中單個銀行隨機配對進行信貸交往,它們有獨立的決策權,但是它們不知道彼此收益函數.當群體中某企業開始向某銀行貸款后,即開始進行企業是否按期還貸和銀行是否連續放貸的博弈,他們之間的信用關系也由此展開.對于企業來講有按期還貸與不按期還貸兩種選擇,而對于銀行來講則有連續放貸與不連續放貸兩種選擇.它們進行博弈不可能一次性在完全理性的選擇中作出最優策略,而是通過在不斷學習調整的過程中不斷優化自己的選擇.因為銀行與企業是互相作用決策,決策過程具有不對稱性,所以根據演化博弈理論建立模型.

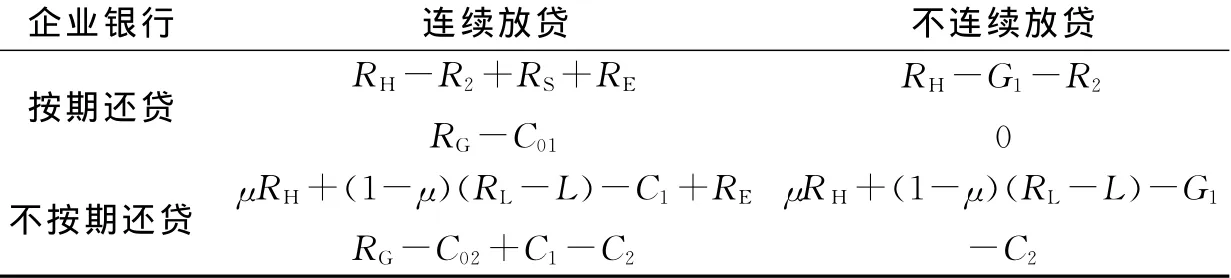

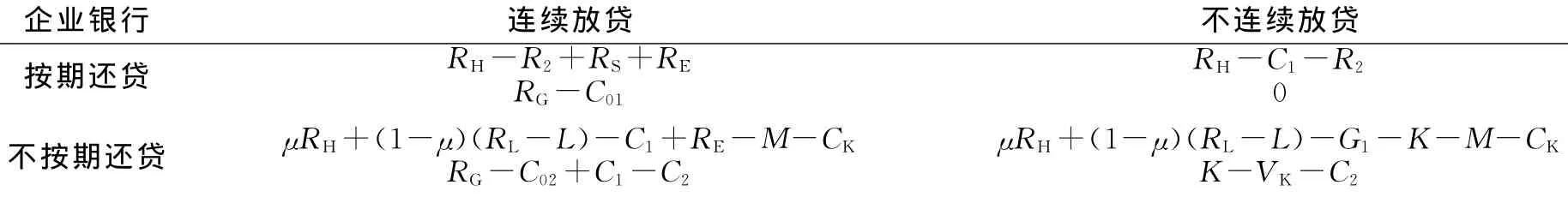

根據前面對模型的假設,得出如下4種組合中銀行與企業的收益函數.

1)當企業選擇按期還貸時,說明該企業是具有履約能力的H型企業,那么企業上一期收益為RH,相對于不按期還貸的企業具有占有資金收益R2來講,按期還貸企業是一項相對損失.同時,當銀行選擇連續放貸時,由于企業的良好表現會產生一種合理的合作收益,會使企業產生收益RS,企業與銀行達成下一次連續貸款協議收益為RE,而達不成協議企業損失為G1協議.銀行選擇連續放貸和不連續放貸,企業收益分別為RH-R2+RS+RE和RH-G1-R2.

2)當企業選擇不按期還貸時,說明該企業可能是H型企業也可能是不具有還貸能力的L型企業.對于L型企業要貸款前必然會發生粉飾成本L.同時,對于不按期還貸的企業銀行連續貸款時會產生一種互相約束的罰息C1,并在發放新貸款時一并處理.當銀行選擇不連續放貸時,因為模型假設是在一種“自然”的狀態下,銀行基本不可能追回罰息C1,所以此時忽略.銀行選擇連續放貸和不連續放貸,企業收益分別為μRH+(1-μ)(RL-L)-C1+RE和μRH+(1-μ)(RL-L)-G1.

3)當銀行選擇連續放貸時,會產生擴大業務量收益為RG,而對于新貸款的審查成本及風險承擔分別按企業上一期是否按期還貸情況分為C01和C02.對于不按期還貸的企業,銀行對對其罰息為C1,而銀行被占用資金損失為C2,則當企業選擇按期還貸和不按期還貸,銀行收益分別為RG-C01和RG-C02+C1-C2.

4)當銀行選擇連續放貸時,則不會產生新的信貸收益和信貸成本,只會因上一期產生資金占用損失C2.當企業選擇按期還貸和不按期還貸,銀行收益分別為0和-C2.

根據以上分析可以得出銀行企業信貸交往博弈模型,如表1所示.

1.3 模型的求解

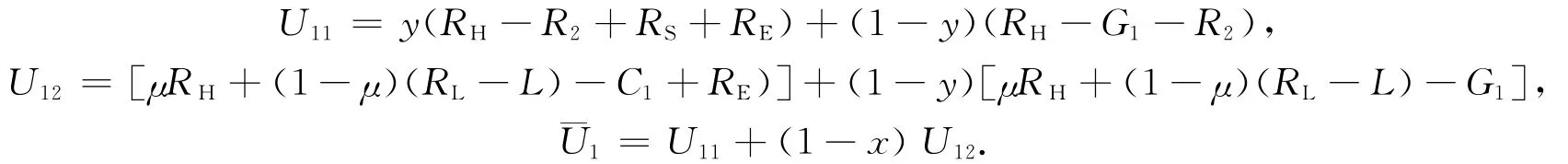

假設企業群體中選擇按期還貸和不按期還貸的企業所占比例分別為x,1-x,而銀行群體中選擇連續放貸和不連續放貸的銀行所占比例分別為y,1-y.企業群體中,選擇按期還貸和不按期還貸的期望收益分別為U11,U12,群體平均收益為ˉU1,則有

銀行群體中,選擇連續放貸和不連續放貸的期望收益分別為U21,U22,群體平均收益為ˉU2,則有

構造銀行與企業的復制動態方程,可以得到兩者選擇比率隨時間動態變化分別為

表1 企業與銀行博弈收益矩陣Tab.1 Payoff matrix of the game of companies and banks

1.4 模型穩定性分析

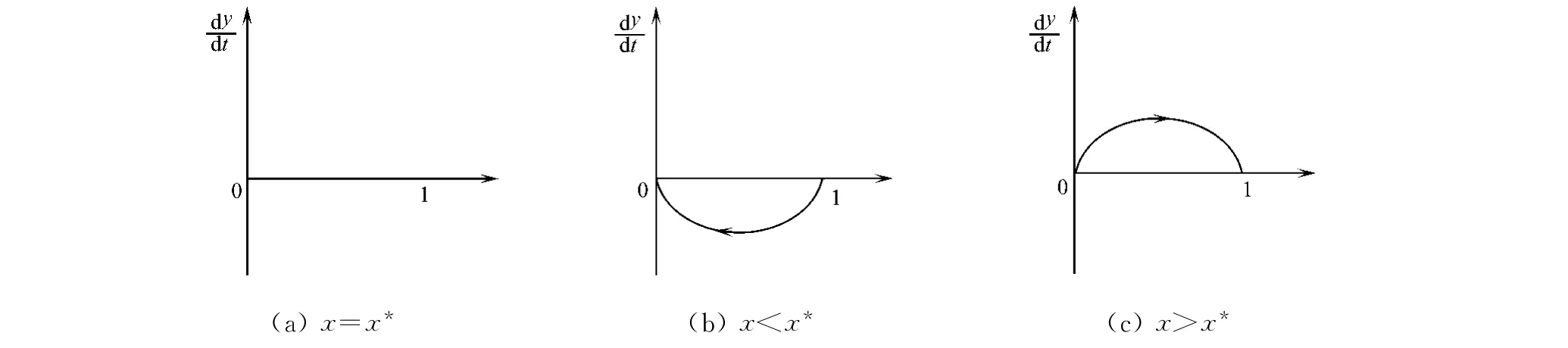

根據演化穩定性質,一個穩定狀態必然對微小的干擾具有穩定性才能作為演化穩定策略.表示演化為定策略的點x*,除了滿足自身為均衡狀態,還要有這樣的性質:當x<x*時,F(x)>0;當x>x*時,F(x)<0.由微分方程穩定性定理可得:F′(x*)<0.在復制動態方程相位圖中,那些與水平軸相交同時切點出的切線斜率是負數的點,就表示為對應博弈的復制動態演化穩定策略.

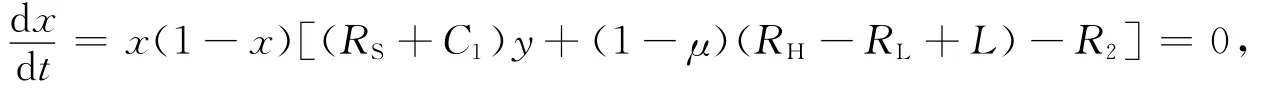

根據企業的選擇比例復制動態方程

可得x*=0或x*=1或y*=

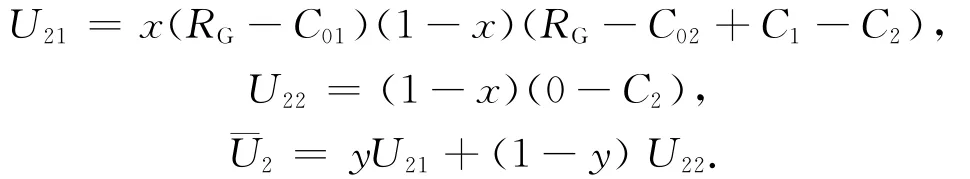

當y=y*時,F(x)≡0,意味著所有水平都是穩定狀態;當y≠y*時,存在兩個平衡穩定點x*=0和x*=1,稱為局部穩定狀態,即當該狀態受到足夠大的干擾,將會脫離該平衡點,而向其他平衡點收斂.其中:當y<y*時,F′(0*)<0,F′(1*)>0,所以x*=0是演化穩定策略;當y>y*時,F′(0*)>0,F′(1*)<0,所以x*=1是演化穩定策略.以上3種情況下,x的動態趨勢和穩定性,如圖1所示.

由圖1可見:當y=y*時,始終都為0,所有x都處于穩定狀態,不存在演化穩定策略;當y<y*時,x*=0和x*=1是x的兩個平衡點,其中F′(0*)<0,F′(1*)>0,所以x*=0是演化穩定策略,表示當y<y*時,銀行更傾向于選擇不連續放貸時,企業更傾向于選擇不按期還貸;當y>y*時,x*=0和x*=1仍是x的兩個平衡點,其中x*=1是演化穩定策略,它表示,當y>y*,即銀行更傾向于選擇連續放貸時,企業更傾向于選擇按期還貸.

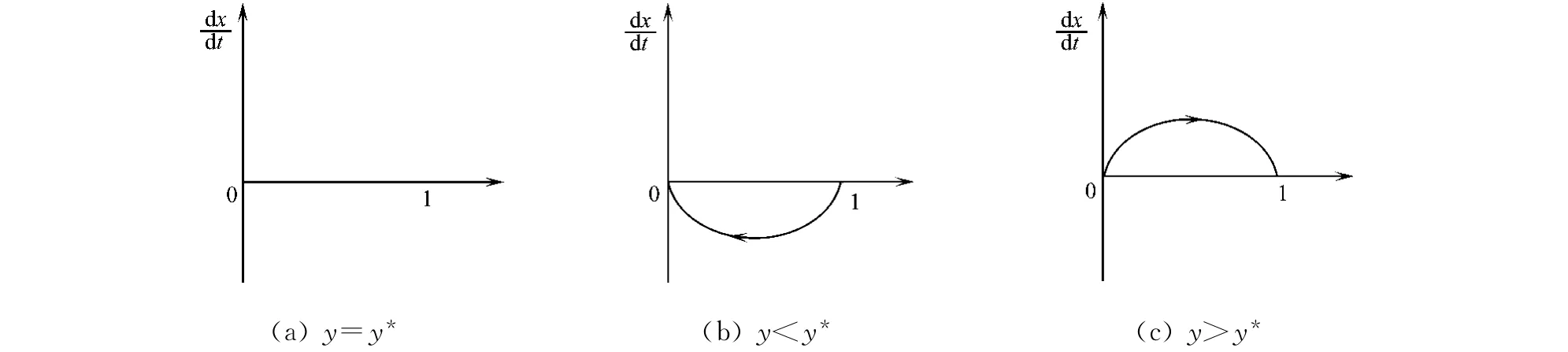

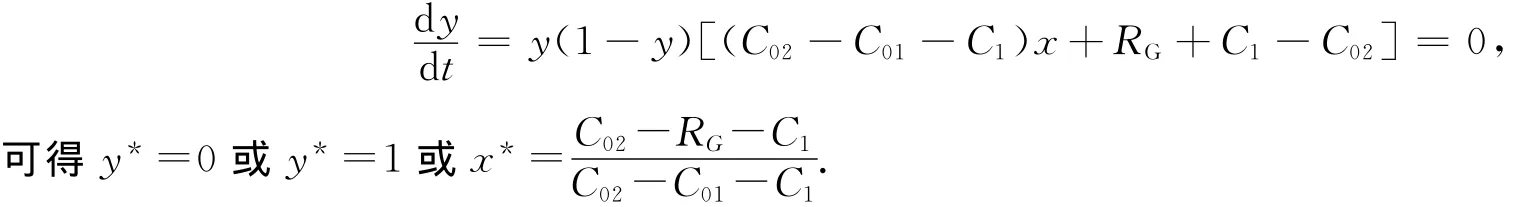

同理,根據銀行的選擇比例復制動態方程

圖1 企業的選擇比率復制動態相位圖Fig.1 Copy-dynamic phase diagram of rates selected of the enterprises

當x=x*時,F(y)=≡0,所有y都處于穩定狀態,不存在演化穩定策略;當x<x*時,y*=0和y*=1是y的兩個平衡點,其中F′(1)>0,F′(0)<0,y*=0是演化穩定策略,它表示,當x<x*,即企業更傾向于選擇不按期還貸時,銀行會更傾向于選擇不連續放貸;當x>x*時,y*=0和y*=1仍是y的兩個平衡點,其中F′(0)>0,F′(1)<0,y*=1是演化穩定策略,表示當x>x*時,企業更傾向于選擇按期還貸時,銀行會更傾向于選擇連續放貸.以上3種情況下,y的動態趨勢和穩定性,如圖2所示.

圖2 銀行的選擇比率復制動態相位圖Fig.2 Copy-dynamic phase diagram of rates selected of the banks

以上分析是對銀行企業單個博弈參與者進行的分析.下面,對由銀行與企業構成的系統進行穩定性分析.按照Friedman[30]提出的,對于一個由微分方程系統描述的群體動態,其均衡點的穩定性是由這個系統得到的雅可比局部穩定分析得到.由式(1),(2)組成系統的雅可比(Jacobian)矩陣為

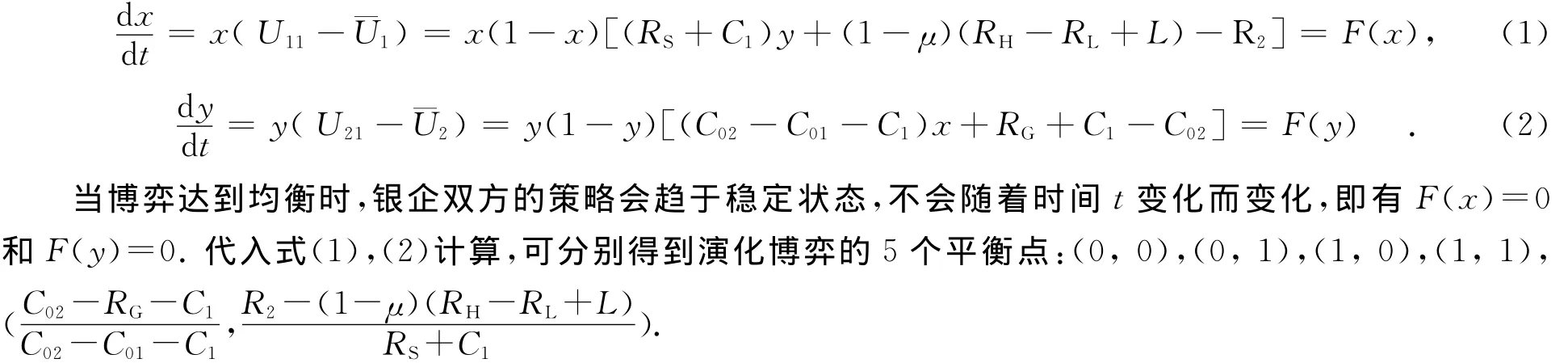

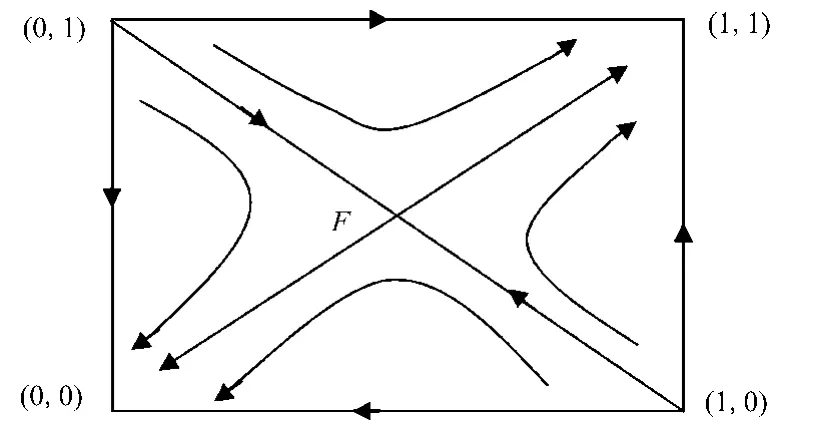

表2為銀行與企業均衡點的穩定性分析表.通過表2中的4個條件,并由模型假設可知C01-RG<0,RG+C1-C02<0,(1-μ)(RH-RL+L)-R2<0得到滿足.因此,只要另外滿足R2-RS-C1<0,表示企業占用未按期還貸資金收益小于企業將接受的罰息和銀企良好合作的收益,即可得出銀企信用關系演化博弈的兩個穩定演化方向,如圖3所示.

由圖3可知:初始狀態在左下方區域會向演化穩定點(0,0)演進,表示向企業不按期還貸和銀行不連續放貸(x=0,y=0)演進;而初始狀態在右上方區域則會向演化穩定點(1,1)演進,表示向企業按期還貸和銀行連續放貸(x=1,y=1)演進.

圖3 自然狀態下信貸市場演化動態相位圖Fig.3 Phase diagram of dynamic evolution in the credit market under natural state

由此可見,該系統在無約束條件下,根據初始狀態的不同信貸市場長期演化結果也完全不同.一種演化的結果是企業按期還貸,而銀行連續放貸,企業融資能力逐步增強,而銀行業務量也增加并且信貸也風險越來越小,銀企形成良好的信用關系.同時,市場演進方向會得到鞏固,也會加速市場演進速度,整個信貸市場都朝著雙贏的方向演化,是一個成功的信貸市場的狀態.另一種演化的結果是企業不按期還貸,銀行也不連續放貸,企業融資渠道逐漸萎縮,而銀行業務也逐步萎縮,銀企信用關系逐步惡化,信貸市場向非績效方向演進,最終惡性循環進入一種無效率的“鎖定”,是一個失敗的信貸市場的狀態.

表2 均衡穩定性分析表Tab.2 Stability analysis sheet of balance

2 促進銀企信用關系良性演化對策分析

2.1 理論對策分析

對于以上銀企信用關系演化模型,當然更希望整個信貸市場朝著良性循環方向演化.即達到一種企業更愿意按期還貸且期望銀行可以連續放貸,而銀行更愿意連續放貸且期望企業可以按期還貸,雙方可以共贏的進行信貸交往,從而形成一個有效而完善的信貸市場.所以,為了使信貸市場向好的方向演化,則需要打破這個“自然”無約束的狀態,采用市場規范來影響銀企博弈演化趨勢.

從圖3可以看出:若希望銀企信用關系向良性方向演化,即向(1,1)點方向演化,要先保證初始狀態在右上方良性演化區域內.此外,為了增加良性演化區域面積,可以通過模型改進來改變鞍點F的位置,使其向左下方移動.即擴大鞍點右上方面積,縮小鞍點左下方的面積,使得銀企演化到無效狀態的區域變小,甚至消失,以影響信貸市場逐步向良好的方向演進.

2.1.1 改變初始狀態 要保證初始狀態在右上方良性演化區域內,即最開始企業就傾向于選擇按期還貸,銀行就選擇連續放貸,尤其是企業的選擇,更加依賴于企業的類型.如果企業是屬于履約能力低的企業,那么它不可能選擇按期還貸的.所以,要保證初始狀態在良性演化區域,必須使銀行放貸的企業都是履約能力高的企業,即要充分重視貸前審查確定企業類型.

2.1.2 改變鞍點坐標 要使鞍點F向左下方移動,即表示要減小F點的橫縱坐標,即表示要盡量增大C02-C01-C1和RS+C1,同時盡量減小C02-RG-C1和R2-(1-μ)(RH-RL+L).,使RG,C1,RS,L,RH-RL盡量增大,同時使C01,C02,R2,μ盡量減小.

1)與企業履約能力有關的參數.

如果履約能力高的企業綜合盈利收益與履約能力低的企業綜合盈利收益的差RH-RL越大,y分子會變小,而y變小,則不良演化區域面積會隨之縮小.RH-RL差越大,表示履約能力高的企業與履約能力低的企業差別越大,銀行越容易識別企業履約類型,保證銀行放貸的企業都是履約能力高的企業,以及保證企業與銀行的信用關系向良性方向演化.

如果企業的粉飾成本L越大,y分子會變小,而y變小,則不良演化區域面積會隨之縮小.L越大,履約能力低的企業粉飾動機就會降低,那么越容易保證與銀行信貸交往的企業都是H型企業.

綜上可知,需要通過金融創新或者其他方式,設計一些可以使L型企業的粉飾成本增大的機制,或者容易識別企業類型的機制,使優質企業容易被識別,而劣質企業逐步被淘汰,從而銀行盡量與還貸能力高的企業進行信貸交往并形成良性信用關系.

2)與企業履約意愿有關的參數.

如果銀企良好合作時企業增加的收益RS增大,y分母會變大,而y變小,則不良演化區域面積會隨之縮小.如果銀企良好合作時企業增加的收益RS很大時,會促使企業選擇和銀行良好合作,這會有利于銀企關系的良性演化.同時,隨著當企業和銀行友好合作的次數增多,RS會越來越大,企業的社會資本也會越來越增加,而銀行的業務量也會穩定增長.這將進一步鞏固了信貸市場良性演化的方向,也加速了演化速度.

如果不按期還貸的企業中有履約能力的企業所占比例μ減少,y分子會變小,而y變小,則不良演化區域面積會隨之縮小.μ減少即表示要增加所有有履約能力的企業還款意愿,才能保證有履約能力的企業都愿意按期還貸.

如果對不按期還貸企業罰息C1增大,x分子、分母都會變小,x會變小,同時,y分母會變大,y會變小,則不良演化區域面積會隨之縮小.這表示,當企業不按期還貸時候接收的罰息比較大,會降低企業不按期還貸的動機,更加促使企業按期還貸,與銀行建立良好的信用關系.

如果企業不按期還貸資金占用收益R2減小,y分子會變小,y也會變小,則不良演化區域面積會隨之縮小.如果企業不按期還貸,占用資金的收益有變小的趨勢,表示企業不按期還貸的動機也大大降低,這樣將會促使企業更多的采取按期還貸的策略與銀行交往.

3)與銀行凈收益有關的參數.

如果銀行連續放貸擴大業務量收益RG增大,x分子會變小,x也會變小,則不良演化區域面積會隨之縮小.這表示,較高的信貸收益,將會促使銀行更愿意采取連續放貸來爭取銀企合作的雙贏收益.

如果企業按期還貸銀行新貸款承擔成本C01減小時,x分母會變大,x會變小,則不良演化區域面積會隨之縮小.這表示,當企業按期還貸同時銀行連續放貸這兩個策略交往的次數越多,那么銀行連續放貸所承擔的成本相對會變得越來越小.這將更加鞏固了銀企博弈良性演化的方向,同時也加速了良性演化的速度.

如果企業不按期還貸銀行新貸款承擔成本C02減小,x分母會變大,x會變小,則不良演化區域面積會隨之縮小.這表示,在企業與銀行多次交往過程中,銀行對于不按期還貸的企業連續貸款成本越低.即承擔風險有越小的趨勢,表示企業已經有主動按期還貸的意愿,只是偶然性的出現不按期還貸.這樣,銀行更愿意給企業一次機會,在留住銀行客戶的同時也逐步建立了更良好的銀企信用關系,并會促使企業也向著按期還貸的良好方向演進,有利于銀企博弈良性演化.

2.1.3 拓寬懲罰方式 要保證銀企信用關系良性演化,必須滿足條件R2-RS-C1<0,表示企業占用未按期還貸資金收益小于企業將接受的罰息和銀企良好合作的收益.那么,要更加保證銀企良性演化,需要盡可能地增大和拓寬企業不按期還貸的懲罰和銀企良好合作的收益.在懲罰方面,如加入法律監督,當企業出現不按期還貸銀行采取法律手段對企業進行懲罰;或者增加抵押物即目前抵押貸款;或者利用征信體系等增加企業的社會成本.即表示當企業做出不按期還貸的行為時,傳達出一種不利于企業的信號,會影響企業的信譽,給企業帶來一種損失.在收益方面也可以拓寬收益方式,如優惠利率、增加企業社會資本方面等無形收益或者長遠收益.

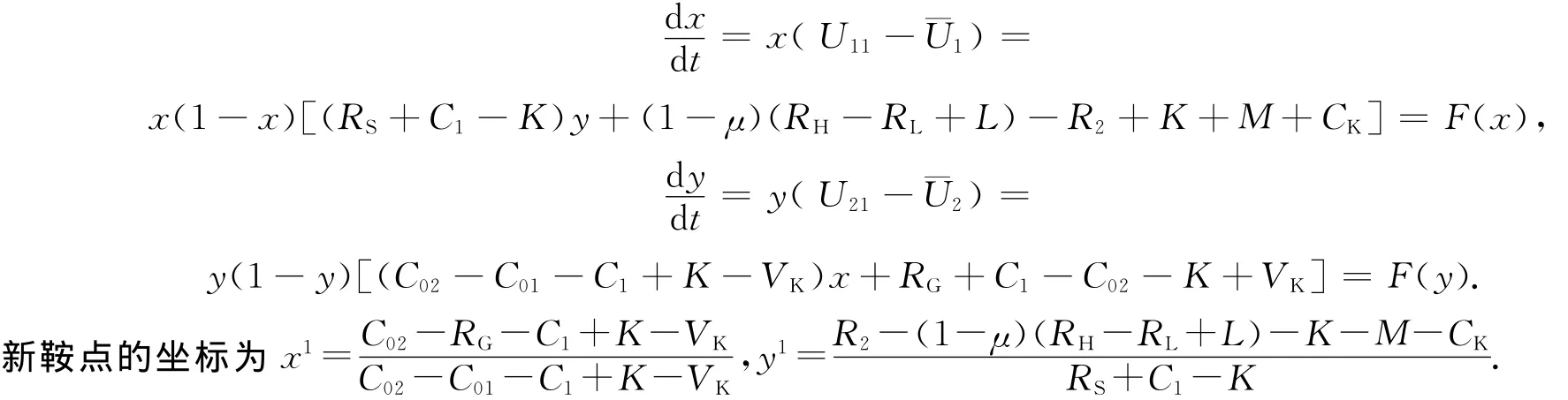

2.2 模型改良分析

改進后的模型中,若用M表示企業不守信用的社會成本方面損失,用CK來表示抵押擔保物價值,用K表示銀行訴諸法律之后企業遭受的罰金,而VK表示銀行通過法律追回貸款的成本.令K-VK>0,否則,法律將失去意義.表3為改良模型后的博弈收益矩陣.

表3 改良模型后企業與銀行博弈收益矩陣Tab.3 Payoff matrix of the game of companies and banks

同理可得

由此可見,新的坐標使鞍點向左下方移動,大大縮小了不良演化區域面積,有利于增加銀企信用良性演化的概率,從而調整銀企信用關系向良性方向演進.

3 結束語

通過建立演化博弈模型來分析銀企信用關系的演化過程,并通過博弈復制動態方程得出演化穩定策略.即系統收斂于兩種狀態:一種較為理想的銀企信用關系良性演化狀態,另一種是不良的銀企互不合作的鎖定狀態.因此,需要尋求促進銀企信用關系良性演化的對策,主要通過對履約能力、履約意愿和銀行凈收益3個方面對影響演化趨勢的各參數進行分析調整和模型改進,最終從理論上證明有效地引導銀企信用關系向良性方向演進的可行性,為促進銀企信用關系的實踐提供理論參考.

[1] RODRIGUEZ O M.Trade credit in small and medium size firms:An application of the system estimator with panel data[J].Small Business Economics,2006,27(2/3):103-126.

[2] BUTERA G,FAFF R.An integrated multi-model credit rating system for private firms[J].Review of Quanti-Tative Finance and Accounting,2006,27(3):311-340.

[3] WILLIAANSON O E.The economic institutions of capitalism[M].New York:The Free Press,1985.

[4] WILLIAANSON O E.資本主義經濟制度:論企業簽約與市場簽約[M].段毅才,等譯.北京:商務印書館,2002:94-95.

[5] NOORDERHAVEN N G.交易成本經濟學中的機會主義和信任[M]∥GROENEWEGENZ J.交易費用經濟學及其超越.朱舟,等譯.上海:上海財經大學出版社,2002:141-145.

[6] AKERLOF G A.The market for″Lemons″:Quality uncertainty and the market mechanism[J].Quarterly Journal of Economics,1970,84(3):488-500.

[7] STIGLITZ J E,WEISS A M.Credit rationing in markets with imperfect information[J].American Economic Review,1981,71(3):393-410.

[8] WILSON C.The nature of equilibrium in markets with adverse selection[J].Bell Journal of Economics,1980,11(1):108-130.

[9] KLEIN B,LEFFLER K B.The role of market forces in assuring contractual performance[J].Journal of Political E-conomy,1981,89(4):615-641.

[10] STIGLITZ J E.The theory of screening income[J].American Economic Review,1975,65(3):283-304.

[11] AZARIADIS C.Employment with asymmetric information[J].The Quarterly Journal of Economics,1983,98(S3):156-172.

[12] BULL C.The existence of self-enforcing implicit contracts[J].The Quarterly Journal of Economics,1987,102(1):147-159.

[13] KREPS D M,WILSON R B.Reputation and imperfect information[J].Journal of Economic Theory,1982,27(2):253-279.

[14] KREPS D M,MILGROM P,ROBERTS J,et al.Rational cooperation in the finitely repeated prisoner′s dilemma[J].Journal of Economic Theory,1982,27(2):245-252.

[15] LELAND H E.Quacks,lemons,and licensing:A theory of minimum quality standards[J].Journal of Political E-conomy,1979,87(6):1328-1346.

[16] DIAMOND D W.Monitoring and reputation:The choice between bank loans and directly placed debt[J].Journal of Political Economy,1991,99(4):689-721.

[17] 龐素琳,黎榮舟,劉永清,等.基于信息不對稱的銀行信貸風險決策機制及分析(Ⅰ):信貸風險決策模型[J].系統工程理論與實踐,2001,21(4):80-83.

[18] 馬國建,梅強,杜建國.中小企業信用監管路徑演化研究[J].系統管理學報,2011,20(2):168-174.

[19] 程民選.信用的經濟學內涵及其相關概念辨析[J].廣州大學學報:社會科學版,2006,5(11):34-39.

[20] 魏明,王瓊,褚俊虹.信用制度的變遷與我國信用制度的建設[J].管理世界,2006(2):148-149.

[21] 遲鐵.轉型時期中國信用制度安排研究[D].吉林:吉林大學,2009.

[22] 程民選.用產權制度制約失信行為[J].當代經濟研究,2006(3):42-44.

[23] 聶爾德.基于演化博弈視角的中小企業融資分析[J].財經問題研究,2011(6):27-31.

[24] 夏天,葉民強.企業戰略聯盟穩定性的動態博弈分析[J].華僑大學學報:自然科學版,2007,28(1):96-100.

[25] 梁鴻飛.企業融資與信用能力[M].北京:清華大學出版社,2007.

[26] 高寶安.美日銀企信用關系比較研究[D].長春:吉林大學,2008.

[27] 初順起.銀企信用關系綜合評價研究[D].青島:中國海洋大學,2005.

[28] 毛道維.中國社會信用體系中信用結構和信用鏈研究[M].上海:上海三聯書店,2011:113-115.

[29] 程民選.信用的經濟學分析[M].北京:中國社會科學出版社,2010:103-105.

[30] FRIEDMAN D.Evolutionary games in economics[J].Econometrica,1991,59(3):637-666.

Mechanism of Benign Evolution of the Credit Relationship Between Banks and Enterprises

HOU Yin-yin,CHEN Jin-long

(College of Business Administration,Huaqiao University,Quanzhou 362021,China)

Taking bank and enterprise as an object of study,on the basis of the limited rational hypothesis,the evolutionary process of band-enterprise credit relation has been analysed,in this article,by establishing a theoradical modal of evolutionary game.With a dynamic equation of game coping we got an evolutionary stable form the two states of the system in convergence:one is a comparatively ideal evolution process of bank-enterprise credit relation;the other the harmful locked state between bank and enterprise.Then through adjusting and improving the different parameters of the modal,which may influence the evolutionary direction,from the three espects of ability,willingness of perfoming contract and the net income of bank,the possibility of leading the credit relation between bank and enterprise to a positive way has been proved in theory.

credit relations;evolutionary game;credit markets;evolution mechanism

O 225;F 832.42

A

(責任編輯:錢筠 英文審校:司福成)

1000-5013(2012)05-0573-08

2012-01-05

陳金龍(1965-),男,教授,主要從事公司財務和金融創新的研究.E-mail:jinlong@hqu.edu.cn.

國家自然科學基金資助項目(70573033)