匯率改革后我國通貨膨脹成因的SVAR分析

李 玲,雷良海

中國通貨膨脹問題自2006年以來已經成為社會各界最為關注的問題。關于通貨膨脹成因的說法眾說紛紜。本文以2005年7月份至2011年4月份為考察區間,分析匯率改革以來我國通貨膨脹的成因及各因素的影響程度。

1 理論框架與研究方法

1.1 理論框架

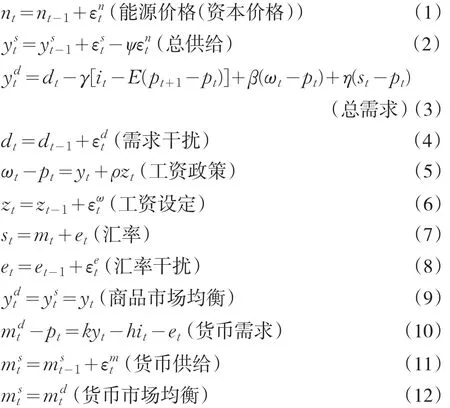

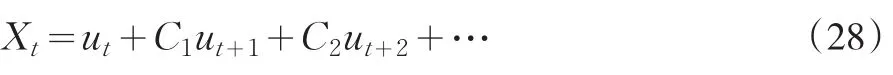

本文基于由Obstfeld(1985)發展起來的理性預期隨機沖擊模型,以及反映貨幣市場、商品市場均衡的IS/LM模型及總供給-總需求(AD/AS)模型,綜合商品市場的供給因素和需求因素、貨幣需求和貨幣供給、匯率因素、能源價格因素、工資因素的沖擊,建立隨機沖擊沖擊模型,以更全面和細致地考察各類沖擊對我國近階段通貨膨脹的影響。隨機沖擊模型表示如下:

其中n代表能源(資本)價格指數;ys代表總供給;yd代表總需求;p代表消費物價(指數);ω代表名義工資;s代表名義(有效)匯率;ms代表貨幣供給;md代表貨幣需求;z、d、e為非平穩干擾;ε項為結構不相關平穩沖擊。ε項中的εs代表總供給沖擊;εd代表總需求沖擊;εω代表工資設定行為沖擊;εe代表匯率沖擊;εm代表貨幣供給沖擊。其他ψ、η、β、γ、ρ、k、h為參數。

對模型的解釋及假設:

(1)能源價格是完全外生變量,只受自身沖擊影響。

(2)總供給是一個非平穩過程,受到供給和能源沖擊的影響,其中后者(能源沖擊)對產出有潛在的負影響,取決于ψ的正負和大小。

(3)總需求(在一個標準IS方程下),受到期望實際利率的影響。

(4)需求干擾dt包括總需求的資自主因素和其他因素(如政府需求)。

(5)實際工資根據收入政策(以收入的穩定工資分配為目標)為指向。

(6)自主工資政策因素zt是一個非平穩過程的簡單模型。

(7)匯率模型參考貨幣方法,其中本幣是一個自變量。

(8)匯率干擾項:其他因素,主要是外幣的影響。

(9)商品市場均衡

(10)實際貨幣需求與名義利率、匯率、需求干擾項et和dt成反比。

(11)貨幣供給由中央銀行給出的不變的增長率目標和獨立的貨幣政策因素εm決定。

(12)貨幣市場均衡

對上述方程進行整理。由總需求模型和貨幣需求模型解出i,運用商品市場均衡模型、貨幣市場均衡模型代替實際工資和利率,得到pt方程如下:

同時可得實際貨幣均衡公式:

加入匯率公式得:

根據能源方程、產出方程等,得到長期理性預期方程

公式(25)表示出了各沖擊變量對通貨膨脹的影響。

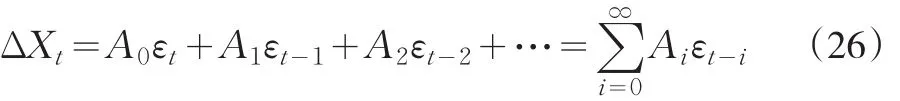

1.2 基于B-Q識別方法的結構VAR

本文采用Blanchard和Quah(1989)提出的結構VAR,以有效識別結構沖擊。結構VAR包含的變量有能源價格、總供給(總需求)、工資水平、匯率水平、貨幣供給(貨幣需求)和價格水平。在應用SVAR時,首先考慮移動平均形式的結構VAR:

其中,ΔXt=[△n,△y,△(ω-p),△(s-p),△(m-p),△p]T,A是6×6階矩陣,其定義了內生變量對結構沖擊的脈沖響應。記滯后算子式A(L)=A0+A1+A2+…,根據前面對變量之間長期關系的約束,在矩陣A(L)的元素中,有

A56(L)=0。因而方程(26)可以重新寫成:

然后,通過估計以下移動平均形式的簡化VAR模型。

其中,Ct為系數矩陣,ut表示擾動向量,假定存在一個非奇異矩陣使得εt能從ut中被識別,即有:ut=Sεt。此時比較方程(26)和(28)發現,實際上S=A0,從而有:

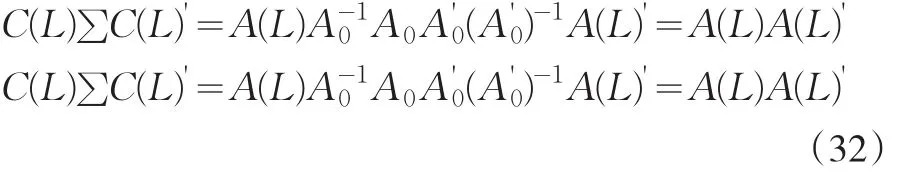

記方程(28)所有系數矩陣之和為C(L),由(29)可以得到:

在方程(28)中,對隨機擾動向量的協方差矩陣進行估計,結果記為∑,結合關系式ut=Sεt,以及前面對結構沖擊性質εt的說明,有:

為最終識別出 A0,先通過方程(30)、(31)得出:

由于A(L)為下三角矩陣,此時可以利用喬拉斯基分解(Choleski Decomposition)識別出 A(L),結合式(30)得:

估計出A0后,則可以利用εt=A0-1ut識別出結構沖擊,進而可以估計在各種結構沖擊下內生變量的脈沖響應函數和方差分解。

2 數據說明與檢驗

2.1 數據說明

本文研究選用2005年7月到2011年4月的石油價格、產出、需求、匯率和消費價格指數的月度數據。對除消費價格指數和匯率外的數據進行季節調整,以消除季節影響。為減少異方差,對季節調整后的數據及匯率序列取對數。變量說明如下:

(1)能源價格(n):反映能源沖擊。選取我國國內市場上的能源價格數據。數據來源為鳳凰網行業數據中的原油—塔皮斯現貨價格。選取2005.7-2011.4月最后一天的價格。

(2)產出(S):反映供給沖擊。用工業總產值來表示。數據來源為財新網,選取當月工業總產值數據。

(3)需求(D):反映需求沖擊。總需求由國內需求與國外需求構成我們選取社會消費品零售總額代表國內消費(D2);由于我國外匯儲備的主要來源為經常賬戶中的出口,選取外匯儲備代表國外消費(D1)。總消費為國內消費與國外消費之和(D2+D1)。數據來源均為鳳凰網財經數據。

(4)工資(W):反映成本沖擊中的工資沖擊。我們認為工資會隨著宏觀經濟的變化而調整,選取宏觀經濟景氣指數(預警指數)代表。數據來源為中金在線的宏觀經濟數據。

(5)匯率水平(e):反映匯率沖擊:選取2005.7—2011.4月最后一天的人民幣/美元匯率值。

(6)貨幣沖擊(M2):我們選取廣義貨幣供給量M2來反映貨幣沖擊的變化。數據來源為中國統計局網站公布的月度數據。

(7)消費價格指數(CPI):用于代表國內總體價格水平。數據來源于國家統計局公布的當月居民消費價格指數計算相比基期為100的增長率。

我們對除匯率和CPI外的變量進行季節調整,對除CPI外的變量對數后取差分,ADF單位根檢驗顯示調整后的變量均平穩。調整后模型中的變量表示分別為CPI、DE、DMSA、DSSA、DD1SA、DD2SA、DNSA、DWSA。

2.2 單位根檢驗和模型滯后長度選擇

2.2.1 單位根檢驗

VAR模型要求各變量是平穩的,需要對各變量進行單位根檢驗。ADF單位根檢驗顯示:各變量取對數后的水平形式非平穩,但一階差分在1%的顯著性水平下皆為平穩的,變量為I(1)序列。所以本文使用變量對數序列的一階差分構建VAR模型,ADF單位根檢驗差分后的向量為平穩序列。

在單整性基礎上對對數變量作Johansen協整檢驗,檢驗變量之間是否具有協整關系,即變量之間是否存在一種長期穩定的均衡關系。用Johansen的極大似然法判斷是否存在協整,協整關系是否存在的滯后長度選擇基于AIC、LR、FPE等準則在VAR模型的基礎上確定。Johansen協整秩檢驗證明變量之間存在協整關系。

2.2.2 滯后長度標準

滯后長度檢驗結果表明,根據LR準則選擇最優的滯后長度為5,而根據AIC、FPE、HQ選擇的滯后長度均為6。我們選擇SVAR模型的滯后長度為6。

3 實證結果與分析

3.1 SVAR估計結果

SVAR模型參數估計結果顯示各方程的R2分別為0.99、0.87、0.87、0.88、0.90、0。89、0.89、0.89,擬合結果較好。

3.2 SVAR的檢驗

3.2.1 平穩性檢驗

如果被估計的SVAR模型所有根模的倒數小于1,即位于單位圓內,則其是穩定的。如果模型不穩定,某些結果將不是有效的(如脈沖響應函數的標準誤差)。共有kp個根,其中k是內生變量的個數,p是最大滯后階數。如果估計一個有r個協整關系的VEC模型,則應有k-r個根等于1。通過AR根檢驗表明,AR根的圖表被估計的VAR模型所有根模的倒數均小于1,即位于單位圓內,VAR模型滿足穩定性條件。

3.2.2 Granger因果檢驗

Pairwise Granger因果關系檢驗表明,DE、DS、DD1、DN、DW在5%的顯著性水平下均為通貨膨脹變化的格蘭杰原因。同時,在1%的顯著性水平下,通貨膨脹是匯率和貨幣供應量變化的格蘭杰原因;通貨膨脹在10%的顯著性水平下是工業增加工資水平(由宏觀經濟景氣指數表示)的格蘭杰原因。

從格蘭杰因果檢驗結果可以得出:

(1)在1%的顯著性水平下,匯率變化是通貨膨脹的格蘭杰原因;通貨膨脹也是匯率變化的格蘭杰原因。人民幣升值導致資金流入,進而引起通貨膨脹。同時,通貨膨脹引起的資產價格上漲又使得資金進一步流入,導致人民幣升值。

(2)貨幣供應的變化不是通貨膨脹的格蘭杰原因;但從統計意義上說,通貨膨脹是貨幣供給的格蘭杰原因。較高的通貨膨脹水平會導致更多的貨幣供應量。

(3)用工業總產值表示的產出變化是通貨膨脹的格蘭杰原因。

(4)外匯儲備的變化在1%的顯著性水平下是通貨膨脹的格蘭杰原因。意味著國外需求的變化是引起通貨膨脹的原因。

(5)總需求中代表國內需求社會零售品消費總額的變化不是通貨膨脹的格蘭杰原因。通貨膨脹也不是國內總需求的格蘭杰原因。

(6)在5%的顯著性水平下,能源價格變化是通貨膨脹的格蘭杰原因。

(7)工資水平的變化在1%的統計顯著性水平下是通貨膨脹的格蘭杰原因。

3.3 對結構沖擊的脈沖響應

采用正交化方法和Cholesky分解技術,脈沖響應函數反映了一單位信息沖擊對內生變量當前值和未來值所帶來的影響。脈沖向量函數適用于評估結構沖擊對通貨膨脹的動態影響。圖1給出了通貨膨張對一個單位標準差的結構沖擊的當期反映。

圖1 通貨膨脹對各變量的沖擊的響應

對脈沖響應結果分析如下:

(1)通貨膨脹對自身的沖擊效應:初期在受到自身一個標準差的正向沖擊后,通貨膨脹上升,正向效應在第5期有所下降,之后又出現上升隨著時間的推移有擴大的趨勢。通脹膨脹往往具有持續性。

(2)通貨膨脹對匯率變化的沖擊效應:人民幣自2005年7月匯改以來,到2011年4月底已累積升值近20%。從脈沖響應圖上看出,匯率變動對通貨膨脹有一個負效應,意味著匯率值的下降(人民幣升值)會引起通貨膨脹水平的提高。負效應在初期不明顯,但隨著時間的推移負效應開始顯現,最大的沖擊出現在第5期。

(3)通貨膨脹對外匯儲備的沖擊效應:初期在受到外匯儲備變化的一個標準差的正向沖擊后,最初效應不明顯,隨著時間的推移效應在增強,在第9期達到最大。從脈沖效應可以看出,外匯儲備的變化對通貨膨脹有較大的影響。

(4)通貨膨脹對能源價格變化的反應較小。

(5)工業總產值的沖擊效應隨著時間的推移有所增大。

3.4 方差分解

方差分解表示的是當系統的某個變量進行了一個單位的創新沖擊以后,以一個變量的預測誤差方差百分比的形式反映變量之間的交互作用。運用Sims(1980)的方差分解法,通過求解擾動項對向量自回歸模型預測均方誤差的貢獻度,了解各類因素對通貨膨脹的沖擊作用。各個變量的方差分解結果見表1。

從方差分解結果可以看出:

表1 方差分解結果

(1)初期通貨膨脹自身的影響貢獻度最大,隨著時間的推移,自身的影響在下降,但仍然占有較大的比重。第6期降低到28.74%后,隨后又開始上升,到第10期比重為34.45%。通貨膨脹的持續性體現了價格調整的粘性特征。

(2)匯率變化是除通貨膨脹自身外影響最大的因素。匯率沖擊對通貨膨脹的解釋力貢獻度在考察期內都達到20%以上,在第5期和第6期超過了40%,第6期達到最大,之后逐步減小,但也均在25%以上。

(3)代表產出反應供給沖擊的工業總產值的變化也對通貨膨脹有較大的解釋力度,第三期后貢獻度均超過10%。從第3期的13.29%上升到第10期的17.98。

(4)貨幣供給變化對通貨膨脹的影響在初期較小,隨著時間的推移逐漸增強,在第8期解釋力達到10.13%。

(5)外匯儲備變化在初期表現出了較強的解釋力度。前期和后期外匯儲備的解釋力度均強于國內需求變化對通貨膨脹的解釋力度。

(6)能源價格的變化對通貨膨脹的解釋力度較小,在各影響因素中解釋力度最小的。

從方差分解表可以看出,匯率變化是除通貨膨脹自身外影響通貨膨脹的最重要的因素,在第6期解釋了41%的通貨膨脹變動,通貨膨脹自身解釋了其變動的28.7%,貨幣供應量的擴大解釋了9.01%,外匯儲備增長解釋了3.69%,國內需求(社會消費品需求)解釋了3.34%。

5 結論與建議

中國通貨膨脹不能簡單歸結為某種類型的通貨膨脹。結構VAR模型的實證檢驗表明,2005年匯改后至今出現的通貨膨脹現象更多的是一種由人民升值引起的輸入性通貨膨脹,其次是通貨膨脹自身的持續性及信貸擴張,同時外匯儲備的大量增加也在一定程度上導致了通貨膨脹現象。國內消費性商品的需求增長等因素相對來說影響較小。只要人民幣升值預期不變,通貨膨脹將是我國經濟發展中的一個常態。對于政策制定部門來說,有必要進一步提高匯率彈性,通過合理升值抑制國內通貨膨脹,同時也有助于提高貨幣政策的獨立性,有效應對外部沖擊。

[1]龔曙明.顯性和隱性通貨膨脹相互關聯的研究[J].統計與決策,2010,(2).

[2]范志勇..成本推動型通貨膨脹的含義、甄別和反通貨膨脹政策:一個文獻綜述[J].世界經濟,2010,(1).

[3]蘇桎芳,胡日東.貨幣增長不確定性與通貨膨脹不確定性——“波動溢出”假說與實證檢驗[J].財經研究,2010,(4).

[4]曹協和,吳競擇,何志強.貨幣政策、貨幣缺口與通貨膨脹:基于中國的實證分析[J].國際金融研究,2010,(4).

[5]劉金全,隋建利.我國通貨膨脹率及通貨膨脹不確定性的持續性和記憶性檢驗[J].吉林大學社會科學學報,2010,(1).

[6]劉喜和.我國通貨膨脹的短期動態特征與驅動因素比較[J].經濟學動態,2011,(6).

[7]艾慧,通貨膨脹傳導機制及其微觀基礎研究[J].求索,2010,(3).

[8]H.C.Bjornland,L.Brubakk,A.S.Jore.Orecasting Inflation with an Uncertain Output Gap[J].Empir.Econ.,2008,(35).

[9]J.M.Groeneveld,K.G.Koedijk,C.J.M.Kool.Inflation Dynamics and Monetary Strategies:Evidence from Six Industrialized Countries[J].Open Economies Review,1998,(9).

[10]A.Rusek*.Macroeconomic Policy,Output,and Inflation in the For?mer Czechoslovakia:Some Evidence from the VAR Analysis[J].AEJ:September,1994,22(3).

[11]Gert D.Wehinger.Causes of Inflation in Europe,the United States and Japan:Some Lessons for Maintaining Price Stability in the EMU from a Structural VARApproach[J].Empirica,2000,(27).