金融發展水平差異對中國經濟外部失衡的影響

張甜迪

(中南財經政法大學金融學院,武漢430073)

0 引言

BIS(2011)提出美國巨額經常賬戶赤字和日本、中國、石油輸出國家等的經常賬戶盈余是造成全球經濟動蕩的原因之一,對全球經濟失衡問題的討論再一次被推到了風口浪尖。出于避險情緒,中國當前的居民儲蓄率依然居高不下,在外需疲弱、內需不足的情況下,中國經濟隱現下行風險,人民幣升值壓力開始減弱。經濟的緩慢復蘇和勞動力成本的上升使一部分外資企業開始從境內撤離,對資本外流的擔憂與日俱增。人們對全球經濟失衡的理解不再局限于經常賬戶,而是延伸到包括資本金融賬戶在內的雙重失衡。這一觀念的轉變不僅為解決全球經濟失衡問題帶來了全新視角,更引起了研究人員對金融發展水平差異問題的重視。金融發展水平通過何種渠道影響一國外部失衡、中國與美國的金融發展水平差異在多大程度上加劇了中國經常賬戶盈余的增長成為亟待解決的問題。

1 全球經濟失衡的內涵

盡管經濟危機給全球經濟失衡帶來了強制性調整,但這一調整只是暫時的。根據IMF(2010)給出的深度(經常賬戶余額占GDP的比重)、分散度和持久性評價指標計算發現,全球經濟失衡的總體局勢短期甚至中期難以明顯逆轉。眾多國內外學者和研究機構都曾對全球經濟失衡做出解釋,其中較為主流的是國際貨幣基金組織前總裁拉托于2005年指出的“一國擁有大量貿易赤字,而與該國貿易赤字相對應的貿易盈余集中在其他一些國家”。雖然這一定義看似與當時的實際情況相符,但忽略了重要的反映國際間資本流動和國際投資頭寸積累的金融失衡。目前人們對全球經濟失衡的理解已經不再局限于此。結合危機后全球經濟失衡的新態勢,IMF(2010)將全球經濟失衡重新定義為具有系統重要性經濟體外部局勢的扭曲,這里的外部局勢涵蓋了經常賬戶和金融的失衡,扭曲是指外部狀況的變化是扭曲的,即偏離了完全價格彈性和完全競爭。與以往不同,IMF這一定義將金融狀況納入全球經濟失衡的考慮范圍,并認為金融失衡是全球經濟失衡的重要方面。

2 全球經濟失衡的成因——金融發展水平差異

2.1 全球經濟失衡下的金融失衡

主流經濟學家將全球經濟失衡的研究重心放在了經常賬戶,因此國內外研究機構和學者主要從經常賬戶角度著手分析了全球經濟失衡的成因,包括從儲蓄消費失衡、國際分工、美元霸權、要素全球優化配置和生產力差距角度對全球經濟失衡做出解釋。此外,中國投資主導、出口拉動的經濟增長模式以及它所帶來的高儲蓄一直是美國頻頻向中國施壓的托辭,也成為國內外學者關注的焦點。從國際收支平衡表另一面分析,經常賬戶的失衡必然伴隨著資本和金融賬戶的失衡。IMF(2010)的定義將金融失衡納入了全球經濟失衡的考查范圍,將金融失衡表述為一國的外部金融狀況偏離了完全價格彈性和完全競爭,也就是說國際資本流動違背了完全價格彈性和完全競爭條件下的方向,這一結論可以從以下幾方面得出:首先,按照新古典增長模型,資本的邊際報酬是遞減的,資本勞動比率較高的國家資本收益率遠低于資本勞動比率較低的國家,因此在資本自由流動的情況下,資本應當從富國流向窮國。H·B錢納里等也曾在20世紀60年代從發展經濟學的角度建立雙缺口模型,并指出投資與儲蓄之差為“儲蓄缺口”,進口與出口之差為“外匯缺口”。如果一國儲蓄偏低,就需要進出口一個規模相當的赤字予以平衡,這時需要從國外引進資本。也就是說,在完全價格彈性和完全競爭條件下,資本應當從富國流向窮國,或至少從發達國家流向發展中國家。但是根據聯合國對資本外流規模的估計公式可知:資本外流=國際資本往來(運用)+錯誤與遺漏+其他(國際儲備資產+庫存現金)。按照這一統計口徑,中國近十多年來一直處于資本凈流出的狀態,相反美國卻長期資本凈流入。盡管盧卡斯曾將資本從新興市場流向發達國家的現象稱為“資本回流”,并解釋稱資本回流現象是生產力差異所導致的。但是,當前的國際資本流動已經不僅僅是新興市場向美國的資本凈輸入,而是包括日本、德國和中國在內的主要經濟體向美國的長期資本凈輸入。換句話說,當前的金融失衡是指包括日本、德國和中國在內的主要經濟體資本凈流出和美國資本凈流入的國際資本流動格局。

2.2 金融失衡背后的金融發展水平差異

進一步分析國際資本流動格局發現,不同國家間的金融發展水平差異造成了金融失衡。從美國資本凈流入成分來分析,金融危機期間顯著增加的資本凈流入是包括其國庫券在內的短期債券凈出售,其中大部分來自公共部門(即買入美元資產的外國公共部門)。再對資本凈流出國家的國際收支平衡表分析發現,作為輔助項目的儲備資產一直是借方余額,原因是其下的外匯項目長期的巨額借方余額。由于一國的外匯儲備資產只有存放海外才能周轉,因此國家外匯儲備是資本凈流出項目。以中國數據為例,與資本凈流出趨勢基本一致的儲備資產差額也是呈現了危機期間急劇放大,從2000年的2847.76億美元增至2008年的4794.4億美元。危機結束后的2009年出現明顯調整,近兩年又呈現反彈跡象。可以說,包括發達國家在內的主要盈余國對美國的資本輸入主要是通過購買國庫券為主的美元標價資產的形式實現的。造成當前國際資本流動格局的關鍵問題是美國特有的從其他國家吸引資金流的能力。這一能力主要源于美元標價資產在全球金融中的主導地位,有學者稱其為美國的“霸權”。Caballer等(2006)將一國缺乏提供無風險資產的能力定義為金融不完善。如果全世界對“保值”的需求不斷增加,但并非世界上任何地區都能提供安全資本,資本就會流向提供這種所需資本的地區。也就是說,當提供優質資產的地區經濟增長長期放緩(如西歐和20世紀90年代的日本),或者金融資產的質量或認可度下降(亞洲金融危機后新興亞洲和俄羅斯),全球金融資產的供應下降從而使資本持續流入美國。Mendoza等(2006)進一步指出,即便所有國家都有相同的偏好、資源和生產技術,國家之間的金融差異也會導致凈資本流動。IMF(2010)指出資本市場的自由化/一體化能形成凈資本流動的唯一可能的原因就是國家之間的金融發展和機構水平不同,源自美國的危機爆發期間美國資本凈流入的突然增大雖然看似驚人,其實對此矛盾的解釋是美國能夠生產全球投資者都認為是安全的金融產品。無論是美國的“霸權”還是其他國家的“金融不完善”,只要與美國的金融發展水平存在差異,當前的國際資本流動格局就不會改變,金融失衡還會持續下去。

2.3 金融發展水平差異對全球經濟失衡的影響

在世界經濟一體化、自由化和金融化背景下,金融發展水平差異從兩方面影響全球經濟失衡。一方面,金融發展水平差異放大了境內金融機構和一國金融發展水平對總資本流動規模和方向的影響,從而決定了金融失衡。不完善的金融業會將經濟增長較多的轉化為儲蓄。而國內金融業的低效率、或是不完善的會進一步將積聚的巨額儲蓄繞過本國金融體系并導致資本外流。相反,發達、功能健全的金融體系會促進金融市場的深化,降低儲蓄和源自外部不確定性的影響。另一方面,金融發展水平還通過影響一國對本國儲蓄的依賴程度決定了經常賬戶失衡。從國民收入恒等式來看,C+I+G+NX=C+S+T,從而NX= (T-G)+(S-I),其中NX代表凈出口,T-G和S-I分別代表政府部門和居民儲蓄。如果用凈出口反映經常賬戶盈余,那么經常賬戶盈余可以理解為一國對儲蓄的過度依賴。一國金融市場發展水平越低,該國的儲蓄也就越高,這就構成了經常賬戶盈余形成的條件。相反,較高的金融發展水平會提高一國向世界提供無風險資產的能力。通過從世界其他地方吸引資本,金融發展水平較高國家所需要的儲蓄被大大降低了,從而誘發經常賬戶赤字。《全球金融穩定報告》利用資本進口量占經常賬戶赤字的比重反映一國運用資本凈流入為經常賬戶赤字融資的能力,美國擁有全世界最為發達的金融業,其資本凈流出占經常賬戶赤字的比重同樣也是最高的。相反,中國與美國的金融發展水平差異則使中國逐步取代日本成為世界第一大資本出口國,可以說中美的金融發展水平差異助長了經常賬戶失衡。

3 實證檢驗

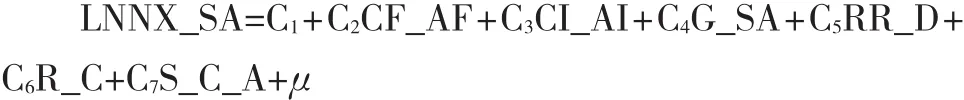

Ricardo J.Caballero、Emmanuel Farhi和Pierre-Olivier Gourinchas(2006)建立了一個全球均衡模型對當時美國的持續經常賬戶赤字進行了解釋。王自鋒等(2009)在此基礎上考慮了匯率的影響因素,建立誤差修正模型檢驗了經濟增長、金融市場和實際匯率對美國經濟外部失衡的長短期影響。本文基于以上研究,在控制了其他因素的影響下,分析了中美金融發展水平差異對中國經濟外部失衡的影響,并選取指標建立單方程誤差修正模型(ECM)進行實證檢驗。經過多次驗證,中美金融發展水平差異影響中國經濟外部失衡的模型形式為:

其中LNNX_SA為經常賬戶盈余的度量指標(為避免異方差性,取自然對數)。由于自2010年起中國才開始發布國際收支平衡季度數據,無法獲取經常項目的季度數據,因此本文選取了1995年第一季度至2011年第四季度中國凈出口作為代表中國經常項目失衡情況的被解釋變量。CF_AF衡量的是中美金融發展水平差異,此處用中國金融化減去美國的金融化水平代替,也就是與美國相比中國金融不完善的程度,其中金融化指標為一國金融、房地產業增加值占GDP比重。除金融發展水平差異外,凈出口還受一國的投資水平、經濟發展速度、匯率、利率以及中美居民儲蓄率差異的影響,因此本文將這些因素作為控制變量納入模型。CI_AI反映與美國相比,中國經濟對投資的過度依賴程度,為中美兩國固定資產投資占本國GDP之差。G_SA反映中國經濟發展速度,為季節調整后的GDP增速。RR_D反映人民幣匯率變動對出口影響,為直接標價法下人民幣兌美元中間匯率期末平均值,并采用中美兩國的通貨膨脹率進行雙側調整得到的實際匯率。R_C為經過通貨膨脹調整后中國的實際一年期存款利率。S_C_A為中美居民儲蓄率差異,為通貨膨脹調整后的中國城鄉居民儲蓄存款占可支配收入的比重減去美國個人儲蓄存款占個人可支配收入比重計算得到。建立單方程誤差修正模型(ECM)分析中美金融發展水平差異對中國經濟外部失衡的長短期影響。相關季度數據采用X12季節調整消除季節趨勢的影響,對出口總額取對數,以避免異方差性。全部數據來源于BEA和中經網統計數據庫。

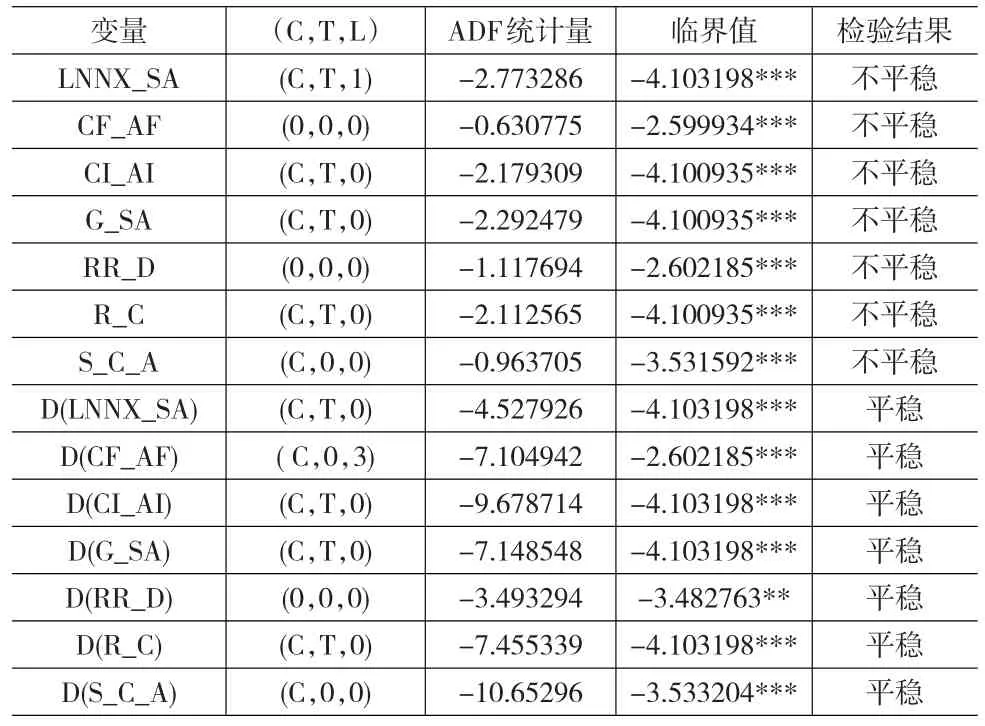

3.1 單位根檢驗

首先對各變量進行平穩性檢驗,原假設是時間序列存在單位根。檢驗結果表明各時間序列是不平穩的,但一階差分后平穩,因此為I(1)序列,可以對LNNX_SA、CF_AF、CI_AI、G_SA、RR_D、R_C、S_C_A這7個序列進行協整檢驗,并有可能建立協整關系。

表1 單位根檢驗

3.2 協整檢驗及協整方程的估計

協整關系檢驗用于分析變量之間的長期均衡關系。如果兩個或兩個以上的時間序列變量是非平穩的,但他們的某種線性組合卻表現出平穩性,則這些變量之間存在長期穩定關系。對LNNX_SA、CF_AF、CI_AI、G_SA、RR_D、R_C、S_C_A這7個序列進行協整檢驗,兩種結果都表明7個序列之間存在兩個協整關系。

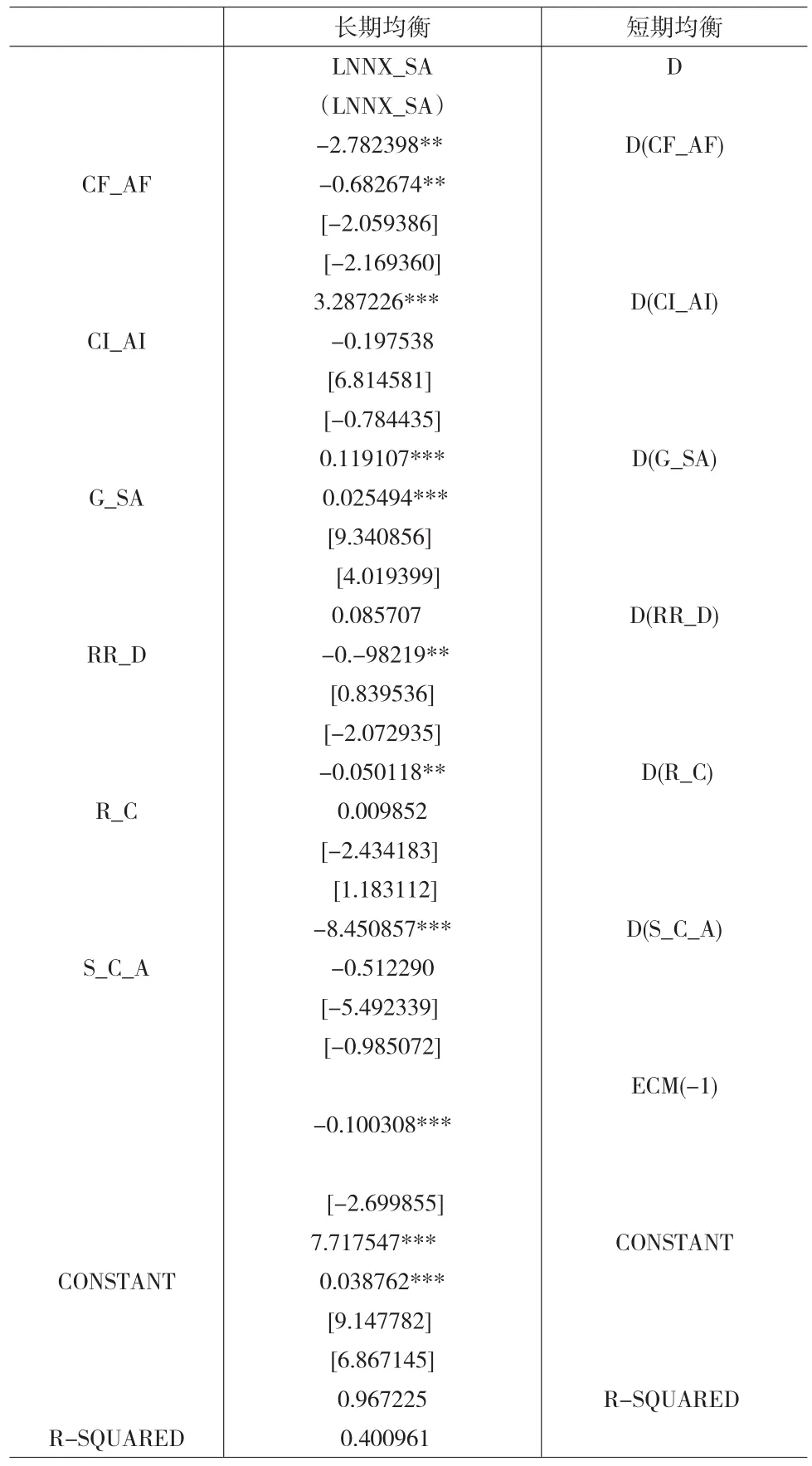

3.3 誤差修正模型和協整關系

表2 Johansen協整檢驗

Johansen協整檢驗跡統計量和最大特征根統計量檢驗結果均表明LNNX_SA、CF_AF、CI_AI、G_SA、RR_D、R_C、S_C_A這7個序列間存在協整關系,則其長期和短期均衡方程如下:

表3 中美金融發展水平差異與中國外部失衡的長短期均衡關系

從長期來看,在控制了其他因素的影響下,中美金融發展水平差異與經常賬戶盈余呈顯著的負相關關系。與美國相比中國的金融發展水平每提高1%將使中國凈出口增長速度下降2.78%,說明中國與美國的金融發展水平差異在一定程度上加快了中國經常賬戶盈余擴大的步伐。這可以從以下兩方面做出解釋:一方面,中美貿易順差是基于對美元無風險資產需求而被動實現的,如果有完善的金融業能夠為本國居民提供無風險資產,那么將降低對美元標價的無風險資產的依賴。另一方面,落后的金融發展水平還會將經濟增長轉化為公共部門和居民的過度儲蓄。中國的資本凈流出核算中很大一部分流出表現為巨額的美元外匯儲備。相反,中國金融體系的不斷完善能夠降低經濟增長向儲蓄的轉化率,有助于經濟增長從出口依賴向內需拉動模式的轉變。

ECM表示回歸方程的殘差項,也即誤差修正模型中的誤差修正項。根據Granger定理,如果若干個非平穩變量存在協整關系,則這些變量必有誤差修正模型表達式存在。因此,在LNNX_SA與CF_AF、CI_AI、G_SA、RR_D、R_C、S_C_A的長期均衡方程的基礎上討論變量之間的短期均衡關系,可以建立誤差修正模型。其中誤差修正項系數為-0.1,并通過顯著性檢驗,表明誤差修正項對模型的修正速度為0.1。其經濟含義是當中國經常賬戶余額受到干擾偏離均衡水平時,該經濟系統將以這種偏離誤差的0.1倍強度在下一期朝著均衡點調整。

4 結論

經濟危機的爆發在給全球經濟失衡帶來強制性調整的同時將人們的注意力又吸引到了對失衡問題的關注上來。隨著對資本外流的擔憂與日俱增,國內外學者和研究機構對全球經濟失衡的內涵有了更為全面的認識。全球經濟失衡不僅是經常賬戶的失衡,還包括違背完全價格彈性和完全競爭條件的國際資本流動:中國、日本、德國的資本凈流出和美國的資本凈流入,即金融失衡。世界其他地區與美國的金融發展水平差異是當前國際資本流動格局背后的深層次原因。金融發展水平差異從兩方面對全球經濟失衡產生影響:一方面將經濟增長更多的轉化為儲蓄,并繞過本國金融業流向國外,從而直接引發金融失衡,另一方面由于不能提供所需要的安全無風險資產,落后的金融業會增加該經濟體對凈儲蓄的依賴從而誘發更多的經常賬戶盈余。相反,若金融發展在全球位于領先水平,那么就會降低該經濟體對儲蓄的依賴程度,增強其從全世界吸收資本為其經常賬戶赤字融資的動機。可以說金融發展水平的差異是加劇全球經濟失衡的重要因素之一。在控制了其他因素的影響下建立中美金融發展水平差異對中國經濟外部失衡的誤差修正模型發現,長期中中國與美國的金融發展水平差異與外部失衡呈顯著地負相關關系,即差異的縮小有助于減緩外部失衡的擴大。短期均衡關系表明當受到干擾偏離均衡水平時,該系統將以這種偏離誤差的0.1倍強度在下一期朝著均衡點調整。實證結果與理論分析一致表明:中國縮小與美國金融發展水平的差距將有助于減緩快速增長的經常賬戶盈余。在金融危機爆發后以左翼作家為代表的對金融發展的一片討伐聲中,這一結論也將對未來我國金融業改革和發展提供重要的理論支撐。

[1]Claudio Borio,Piiti Disyatat.Global Imbalances and the Financial Crisis:Link or No Link?[J].Bank For International Settlements,2011, (346).

[2]Thierry Bracke,Matthieu Bussière,Michael Fidora,Roland Straub.A Framework for Assessing Global Imbalances[J].The World Economy, 2010,(33).

[3]Bernanke Ben S.The Global Saving Glut and the U.S.Current Account Deficit[J].Homer Jones Lecture,St.Louis,Missouri,2005,(4).

[4]李揚,盧瑾.全球經濟失衡形成機制研究新進展[J].經濟學動態, 2010,(3).

[5]徐建煒,姚洋.國際分工新形態、金融市場發展與全球失衡[J].世界經濟,2010,(3).

[6]張幼文.要素流動與全球經濟失衡的歷史影響[J].國際經濟評論, 2006,(3).

[7]李稻葵,李丹寧.中美貿易順差:根本原因在哪里?[J].國際經濟評論, 2006,(9).

[8]黨印,汪洋.全球經濟失衡加劇的政策成因——基于中美內外部經濟失衡的視角[J].山西財經大學學報,2010,(1).

[9]祝丹濤.金融體系效率的國別差異和全球經濟失衡[J].金融研究, 2008,(8).

[10]王自鋒,張伯偉,王君.經濟增長、金融深化與全球經濟失衡[J].財經研究,2009,(8).