附加政策約束條件投資決策對公司盈余管理影響分析——來自房地產行業數據

鄭渝英

(重慶工業職業技術學院 重慶 400030)

一、引言

盈余管理一直都是宏觀財務金融領域和微觀企業層面所要面對的研究熱點,其中企業盈余管理的內在生成機制和對企業財務相關決策產生的沖擊是理論和經驗研究的重心,但投資決策作為現代企業三大關鍵財務決策核心之一,其對盈余管理的直接或間接的影響機制并沒有權威性結論。MM定理認為,在有效市場條件下,公司的投資決策與財務結構無關,企業的籌資決策并不影響企業的市場價值。但結合我國經濟運行狀況,市場是非有效市場。經典經濟學相關理論表明一國宏觀經濟運行的邏輯具有其內在規律。結合我國經濟發展經驗來看,改革開放以來經濟運行業已經歷了多個完整的宏觀運行周期,每個宏觀周期都由繁榮、滯漲、蕭條、復蘇顯著的四個階段特征組成;從財務角度來看,則是微觀企業層面的主動或被動去庫存(投資抑制)、主動或被動加庫存(投資擴張)的過程。雖然從微觀企業財務層面來看,每個周期企業都會經歷投資抑制與投資擴張的階段,但每個經濟周期的結構、調整及外部環境并不完全一致,由此反映出周期不同的運行特征與外部政策異質。其次,結合實踐分析,始發于2008年金融危機所引發的新一輪經濟調整周期,到目前經濟一直在蕭條期中調整,經濟增速持續低迷及微觀企業層面的壓價去庫存(投資抑制)硬著陸行為普遍出現。資本市場更是持續縮水。結合我國大政府小市場經濟特征,具有行政特色的宏觀調控政策對我國新一輪經濟周期及微觀企業狀況具有很強的解釋力度(徐瑾,2012)。因此外部政策環境是進行微觀企業問題研究所必須面對的約束。在一定程度上揭示,我國市場非有效特征主要體現在政府所采取的宏觀管理政策干預,而這些管理干預政策組合形成了與經典財務理論MM理論中有效市場對立。從理論財務角度而言,非有效市場的運行引致了微觀企業的投資決策受到企業利潤水平和融資的約束,但是更為重要的是企業利潤內生于企業所提供的產品和服務,而企業產品和服務來源于企業的投資,因此投資決策不僅受制于企業利潤約束,更為直接的影響到企業利潤生成。基于此,投資的利潤理論將投資決策和企業盈余管理二者關系顯性化。那么企業如何合理利用利潤為投資進行籌資進而投資反過來如何影響企業的盈余管理?尤其是存在強政策干預情形下,投資決策如何影響企業盈余管理?這些問題不僅是實務界面臨的現實問題,同時也更是理論界如何在非有效市場條件下推進財務理論研究的重要命題。本文對此進行了研究。

二、文獻綜述

(一)國外文獻 經典的盈余管理研究始于Healy和Wahlen(1999)的研究,認為盈余管理是企業內部管理層在特定條件下依據其職業經驗和知識影響財務報告,進而達到影響以企業財務報告為依據的利益決策的目的,或者取得預期以企業財務報告所提供會計數據為判斷準則的相關契約執行效果。盈余管理實質就是盈余管理主體企業管理當局利用盈余管理客體會計原則、會計估計及會計方法達到其既定目的的財務會計操作過程。在經典盈余管理的基礎上,現有的針對企業投資決策對其盈余管理的研究文獻主要集中于企業微觀層面,其主要代表性研究如下:Greenwald等(1984),Myers和Majluf(1954),Myer(1984)等先后在其研究中指出企業資本市場的信息不對稱問題,對經典的企業融資結構MM理論所假設的完美市場提出質疑,認為市場非有效特征使得企業內外部融資成本存在差異,在此基礎上提出了投資的利潤相關理論,為進一步研究投資結構與企業盈余管理相關性奠定理論基礎。投資的利潤相關理論起源于Tinbergen(1938;1939)研究提出的投資支出的利潤有關論,隨后該觀點被Klein(1950;1951)研究進一步發展為投資的利潤理論。Foster(1986),Deehow等(1996),Beneish(1997)研究共同指出:有效的市場會對企業的錯誤財務會計報告產生顯著的負向沖擊,在一定程度上表明,市場中的投資者不能完全意識到企業內部盈余管理行為。但只要外部權益投資者理性預計到發生操縱行為,即使不能明確公司的操縱程度,也能夠在事后觀察到企業實際的負向收益并作出調整;Seholes等(1990)針對金融行業的研究揭示,基于資本充足率監管要求,銀行在基本滿足資本充足率的情況下,其利用盈余管理應對行業監管的內在激勵也就越強,在此種條件下,進行盈余管理的銀行存在低貸款注銷額和高貸款損失準備就會被會計確認為非正常投資收益,而這一點在Collins等(1995)和Beatty等(1995)研究得到證實。Biddle,Hilary(2006)發現:會計信息質量報告可以在一定程度上降低企業實際管理者和外部資金借貸方的信息不對稱,因此可以提高投資效率,同時還指出企業的會計信息質量顯著的與投資對現金流量敏感性負相關,認為原因在于盈余質量高的企業融資約束對于投資的影響較小;Meniehols和stubben(2005)通過對盈余管理行為對投資決策影響的檢驗及對樣本公司的固定資產投資行為進行分析,研究指出樣本公司在利潤操縱期間會發生過度投資行為,但是企業在進行盈余管理之后過度投資被消失;Savov(2006)運用了聯立方程以德國上市公司為樣本對盈余管理與投資行為的內生性進行研究。指出企業盈余操縱和投資指出行為正相關;股利政策變化與盈余管理行為負相關;高估公司價值會使盈余操縱和基礎盈余信息的敏感性提高。

(二)國內文獻 國內目前關于企業投資決策與會計盈余質量的研究雖然已有部分學者進行了相關研究,但是并不多見,代表性研究有谷祺,劉淑蓮(1999)、何青(2006)及高銳(2011)等,基本上均得出企業投資決策行為與盈余水平顯著相關并符合新古典經濟理論的利潤最大化的原則。理論研究和經驗分析均在一定程度上支持投資的利潤理論是投資決策和盈余管理的內在邏輯所在。傳統的投資的利潤理論認為,首先,企業的投資支出來源是投資決策可行性的關鍵變量,但其受到企業利潤水平的制約,企業的盈利性水平也引致了企業外部融資約束的限制。在企業利潤水平既定條件下,企業為了克服外部融資的約束,就會采取盈余管理的財務會計操作進行盈余管理,從而間接的通過緩解外部融資約束影響企業投資決策。但經典投資利潤理論只注重問題的一個方面,并沒有針對投資決策本身對企業財務會計行為進行全面研究,正如前文分析,投資決策需要利潤支持,但是利潤產生的基礎離不開投資,尤其是在非有效市場條件下,企業的投資如何影響利潤進而影響其財務會計行為更需要進一步研究。結合我國實際運行狀況而言,在一定程度上可以說國內關于盈余質量與投資決策關系的研究處于起步階段,同時既有的研究也基本上忽略了以外部政策干預為主要特征的國內非有效市場現狀,在有效市場假定下的投資決策和企業盈余管理之間關系的研究顯然是不符合我國經濟運行特征。現有針對投資決策與盈余管理研究情景設定不足正是本研究現實意義所在。

三、研究設計

(一)研究假設 在引入外部政策約束條件下,研究企業投資決策對公司盈余管理的邊際動態影響,同時結合宏觀經濟運行周期及所形成的系統風險對微觀企業的制約現實,因此,提出研究假設1,

假設1:在控制系統風險及相關財務指標變量的條件下,企業的投資政策對其盈余管理的影響是顯著的并且其邊際影響是遞增的

基于我國當前各種層出不窮的宏觀調控政策對微觀企業發展顯著影響的現狀,為了分析政策對投資決策與盈余管理二者之間關系的具體影響,必須將政策因素引入到實證模型中進行量化分析,基于此,提出研究假設2:

假設2:在控制系統風險及相關財務指標變量的條件下,引入政策因素約束之后,政策因素對二者關系影響是顯著的,同時基于經濟學直覺政策因素的引入會降低投資決策對企業盈余管理的影響。

(二)樣本的選取 結合我們研究問題的性質可知,研究的樣本必須滿足兩個條件:第一,樣本對宏觀系統風險敏感;第二,針對樣本調控的政策目的顯著并且政策出臺密度較大。而我國房地產行業運行狀況是滿足以上兩個條件的天然實驗樣本,因此本文選取房地產行業為研究對象。選取了截止到2012年初在國內滬深主板上市的98家房地產上市公司的2005—2011年度對應變量所組成的非平衡面板數據。數據主要來源于對應年度的《中國統計年鑒》,CSMAR上市公司研究數據庫及對應企業的年度財務報表。

(三)變量定義 本文對變量進行設定。(1)響應變量盈余管理的衡量(OCP)。在會計實務中,上市公司的總體應計利潤項目中,可分為可操縱和不可操縱應計利潤兩部分,而可操縱利潤是公司基于特定動機而通過對內部現金流量或會計報告盈余的刻意調整,創造出能達到或有利于達到其目的的財務報告盈余。結合已有的研究(Jones J,1991;石軍,2010;孫文娟,2011;黃梅,夏新平,2009;)及相關財務會計理論,把公司可操縱應計利潤視為衡量上市公司盈余管理變量,并利用修正的Jones模型估計可操縱應計利潤,借以準確地計量公司的盈余管理;(2)研究變量。利用上市公司年末負債與權益的比(lever)衡量公司投資決策行為,主要是由于公司負債權益比是公司投資決策的結果,因此用負債權益比來衡量投資決策在一定程度上是具有其合理性的;同時我們設定外部調控政策為二元變量d,若當期出臺針對性政策,那么d=1,否則為0;(3)控制變量。結合經典財務理論中套利定價理論相關內容(Stephen A.Ross,Randolph W.Westerfield等,2003),選取通貨膨脹波動率(σI)、經濟增長波動率(σgdp)及利率波動率(σr)捕捉宏觀經濟環境因素,同時針對公司非系統因素我們對應選取公司規模(Size)自然對數捕捉公司規模因素,選取公司資產凈收益率(ROA)捕捉公司盈利水平。

在沒有外部政策約束條件下投資決策對盈余管理動態邊際等式為

則模型設定的經濟意義在于:由于政策變量d為二元變量,取值為0或者1,在當期沒有新出臺政策約束時,d=0,那么(2)中投資決策項為1,截距項變為c+α1,表明無政策約束的投資決策對盈余管理影響部分異質性在截距中得以體現;若當期出臺新政策約束,d=1,那么政策約束對盈余管理影響的異質性則體現在動態邊際項中。那么在引入外部政策約束條件下投資決策對盈余管理動態邊際等式為:根據假設(2)可預測知:(3)式顯著不等于0,(4)式是小于0。

四、實證檢驗分析

(一)描述性統計 為了剔除樣本年度內模型變量可能異常值的杠桿效應,我們對整體平均意義上變量序列的基本統計分布規律進行分析,首先對基本變量序列進行統計描述分析,如表(1)。由基本描述統計分析結果來看,變量序列統計分布規律基本符合預期,只有通貨膨脹波動率和公司規模的波動幅度較大,但這也契合實際經濟運行狀況,其中利率作為典型的金融時間序列具有其一般金融時間序列所具有的“尖峰”性態。因此,從基本統計分析結果來看,可以排除樣本年度內異常值的對擬合結果杠桿效應。

表1 基本描述統計

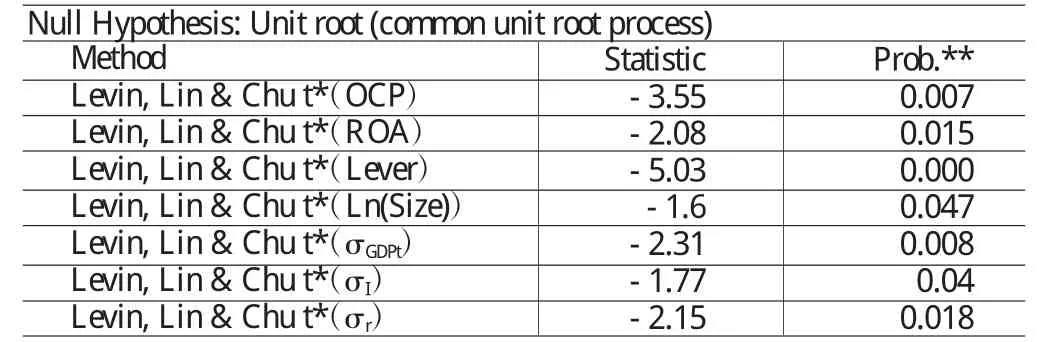

表2 變量平穩性檢驗

表3 Hausman Test

表4 擬合回歸結果

(二)回歸分析 對具有時間序列特征的變量進行平穩性檢驗,檢驗結果如下表(2)。由平穩性檢驗結果可以看出,經過對數化或去量綱化處理的非平衡面板變量序列均在5%的置信水平拒絕存在單位根的原假設,表明序列在5%的顯著水平上平穩的。在平穩的基礎上,對模型(1)、(2)擬合回歸效應進行檢驗,檢驗結果如表(3)。由檢驗結果來看,在計量意義上不能拒絕隨機效應回歸的原假設,表明模型(1)、(2)擬合回歸在計量意義上采用面板數據中隨機效應回歸。在以上分析檢驗基礎上,我們對基于假設(1)和假設(2)的模型(1)、(2)進行隨機效應擬合回歸,其結果如下表(4)。由整體擬合回歸結果看,除去通貨膨脹波動對盈余管理影響較小并且不顯著之外,其余變量影響均為顯著,首先對控制變量分析來看,在沒有附加外部政策約束條件下,系統性因素對盈余管理影響均顯著,其中GDP增長波動影響最大為(0.206),利率波動邊際影響為(-0.11)表明利率波動的增加1%,那么公司可操作性應計利潤下降0.11%;公司層面規模及資產凈收益率因素對其邊際影響為負,表明二者增加會引致公司盈余管理的可能性下降;盈余管理的滯后因素當期盈余管理邊際影響為正,表明公司盈余管理具有一定程度的慣性。同樣在附加政策約束條件下,系統性因素、公司層面因素及滯后因素對盈余管理邊際影響方向不變,只是其影響幅度被削弱。對于衡量公司投資決策的研究變量分析看,表明存在政策約束,投資決策對盈余管理邊際影響先上升,達到拐點時開始下降,其邊際影響的變化幅度是下降的,并且當公司負債權益比低于(0.181/0.192=0.94)時,投資決策邊際影響為正,表明投資形成的資本結構增加會引致盈余管理可能性增加,但當公司負債權益比高于(0.94)時,投資決策對盈余管理邊際影響則相反;若當期沒有新政策出臺,存在政策約束條件下,即使當期沒有進一步出臺新政策,但投資決策對盈余管理邊際影響是下降的,其下降幅度是呈現遞減趨勢。

五、啟示

本文研究得出如下結論,在控制系統風險及相關財務指標變量及非政策約束的條件下,企業的投資政策對其盈余管理的影響是顯著的,但是引入政策因素約束之后,政策因素對盈余管理影響顯著,同時在一定程度上改變了投資決策對盈余管理的影響結構,使其邊際影響變化幅度呈現遞減趨勢而非無政策約束下的遞增趨勢。必須說明的是:在經濟周期及通貨膨脹周期顯著宏觀背景下,國家對房地產市場的政策調控密度與強度為本文命題研究提供了非常理想的經驗數據,因此研究具有良好的效果。基于此,針對其他行業而言,有待進一步合理研究才能給出經驗結論。

[1] 石軍:《公司成長性與盈余管理》,《西安交通大學學報(社會科學版)》2011年第1期。

[2] 高銳:《上市公司盈余管理與投資支出的關系研究——融資約束視角》,《大連理工大學博士學位論文》2011年版。

[3] 王彥超:《融資約束、現金持有與過度投資》,《金融研究》2009年第7期。

[4] JONES J.Earnings Management during Import Relief Investigation,Journal of Accounting Research,1991.

[5] Adams W,Einav L,Levin J.Liquidity Constraints and Imperfect Information in Subprime Lending,The American Economic Review,2009.

[6]Rangan S.Earnings Management and the Performance of Seasoned Equity Offeringsl,Journal of Financial Economics,1998.

[7] Yu F.Analyst Coverage and Earnings Management,Journal of Financial Economics,2008.