債券市場打開利率市場化之門

李其昂

摘要:利率市場化是發揮市場配置資源作用的一個重要方面,也是中國金融改革的重要內容。我國的利率市場化改革穩步推進,然而也存在一些值得思考的問題。與此同時,中國的債券市場自成立以來不斷發展壯大,居民投資者的投資能力也在不斷增強,這就為通過債券市場打開利率市場化的大門提供了可能。擴大直接面向居民主體的公司債和企業債等債券的發行,可以為普通居民和企業提供更多的金融選擇權,從而迫使銀行跟隨市場調整存貸款利率,進而促進利率的市場化。

關鍵詞:利率市場化;債券市場;企業債

近年來,我國利率市場化改革穩步推進。2013年7月20日中國人民銀行發布《中國人民銀行關于進一步推進利率市場化改革的通知》,放開了對金融機構貸款利率的管制,被認為具有“里程碑”式的意義。2014年3月11日,央行行長周小川公開表示“存款利率市場化是利率市場化最后一步,在最近一兩年能夠實現。”很多人認為,距離利率市場化的真正實現就不遠了。然而,即使放開了存貸款的利率管制,就能夠實現真正的利率市場化嗎?央行放開存貸款利率實質上是放開了存貸款利率在基準利率基礎上的浮動范圍,而并未對基準利率提出明確定義。所以利率并沒有真正的“市場化”,只是“去行政化”,利率市場化的真正實現尚有一段路要走。那么有沒有其他路徑可以實現利率的市場化?筆者認為債券市場為打開利率市場化之門提供了可能。

一、債券市場發展現狀

自二十世紀九十年代成立以來,債券市場不斷發展壯大,市值已過20萬億元,接近股票市場的水平。其在資金融通,宏觀調控等方面也發揮著越來越重要的作用。但是,中國目前的債券市場依然存在一些亟待解決的問題,而這些問題一旦解決,便可以打開利率市場化的大門。其中兩個重要的問題是:

(一)債券市場結構不夠合理

從現券交易的成交品種來看,2013年金融債、中期票據、企業債、國債、短期融資券等5個品種是主要的交易品種,占比分別為30.64%、19.97%、16.87%、13.42%、12.34%。公司債券占比只有0.55%左右,而美國公司債券則占美國債券市場的四分之一之多,比我國公司債和企業債占比總和還要多出近43%。

(二)債券發行沒有充分面向廣大居民和企業投資者

從2013年的債券市場交易結構來看,銀行間債券市場在證券交易總規模中占比達97.6%,只有2.4%的交易是在交易所債券市場完成的。這就意味著大量的債券并沒有直接面向廣大居民和企業投資者發行。

二、相關主體的現狀簡介

與此同時還有兩個事實值得我們注意。

(一)我國有很多符合條件的公司和企業(包括中小微企業),有很大的發債潛力

證券法第十六條規定公開發行公司債券,應當符合下列條件。

1. 股份有限公司的凈資產不低于人民幣三千萬元,有限責任公司的凈資產不低于人民幣六千萬元。

2. 累計債券余額不超過公司凈資產的百分之四十。

3. 最近三年平均可分配利潤足以支付公司債券一年的利息。

4. 籌集的資金投向符合國家產業政策。

5. 債券的利率不超過國務院限定的利率水平。

6. 國務院規定的其他條件。

這就意味著,剔除掉一些不合格的公司,我國還有成千上萬的中小企業都有發行公司債券的資格,這個市場十分龐大。

(二)我國的居民有很強的購買力

截至2014年2月份我國城鄉居民儲蓄存款約為46萬億,而且每年的新增加額都在5萬億左右。這就意味著隨著我國經濟的發展,居民收入水平的提高,我國居民投資者有很大的購買債券的潛力。

三、債券市場打開利率市場化之門

上述事實和債券市場現狀就導致了雖然我國居民有很強而且日益增長的投資債券的能力,但是由于我國債券市場結構不合理,債券發行沒有充分面向廣大居民和企業投資者等問題,居民主體始終不能買到合適的債券(現有的公司債、企業債占比小且多面向機構投資者發行)。在這樣的情況下,他們面臨的選擇十分有限,所以很多居民就選擇了將錢存在銀行,獲取存款收益。

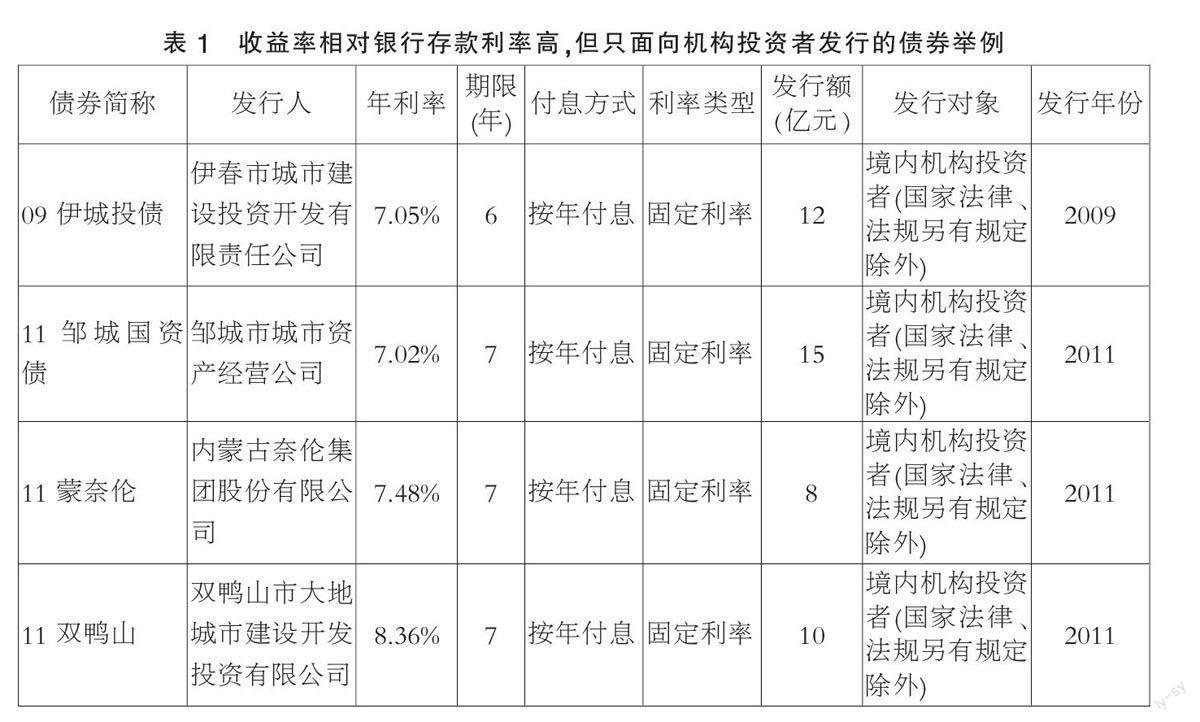

但是,從表1中我們可以明顯看到,一些公司債券和企業債券的收益遠遠的高于銀行存款利率(中、農、工、建、交等銀行的5年期定期存款年利率為4.75%,而表格所列示的相似期限的債券收益率都在7%以上)。如果這些債券面向普通的居民和企業投資者發行,他們完全有意愿也有能力去購買。雖然銀行和企業的信用水平有所差異,但是對很多居民投資者來說較高的收益也足以讓他們選擇這些債券,尤其是在沒有其他更優的選擇的情況下。所以說他們是有意愿去購買這些債券的,截至2014年2月城鄉居民儲蓄存款約為46萬億,而且每年的新增加額都在5萬億左右,遠遠的大于這些發行的公司債、企業債的規模。所以說他們是有能力來購買這些債券的)。

如果成千上萬的符合發債條件的中小企業,都能夠將這些債發出去,更好的面向普通的居民和企業投資者,那么居民主體也就有了更多的選擇權而不是只能把錢存在銀行里。銀行為了得到他賴以生存的存款,自然也就會根據其他金融產品(例如本文中的債券)的收益率將他的存款利率調整到一個合適的水平,從而實現市場化;企業也可以通過在債券市場發行債券的方式來獲得資金而不是只能從銀行貸款。銀行也就會根據市場的水平將他的存貸款利率調整到一個合適位置,從而實現市場化。

這樣,利率市場化之門就被打開了。

四、債券市場打開利率市場化之門的條件

然而值得一提的是,上述場景的實現也需要一些環境條件作為支持。企業債、公司債和銀行存款的風險水平差別較大,不同的企業債、公司債之間的差別也很大。只有當居民、企業主體的金融知識和投融資經驗更加的豐富,相關債券市場監管更加的完善,整個社會的信用制度體系更加健全等條件具備的時候,債券市場推開利率市場化之門的時刻才能真正實現。

參考文獻:

[1]周小川.關于推進利率市場化改革的若干思考[J].西部金融,2011(02).

[2]王國剛.論金融產品的對內開放[J]. 財貿經濟,2003(02).

[3]曹大寬.我國公司債券市場:問題、環境與展望[J].中國金融,2004(04).

[4]唐衛俊,李向瑾.2013年度中國債券市場統計分析報告[R].上海清算所研究統計部,2014.

(作者單位:對外經濟貿易大學)