美國量化寬松政策

南京審計學(xué)院 王清馨

美國量化寬松政策

南京審計學(xué)院王清馨

摘要:量化寬松政策是非常規(guī)性貨幣政策工具,旨在為市場注入流動性,增加市場中的流通貨幣數(shù)量,刺激消費。在如今經(jīng)濟全球化的情形下,美國實行量化寬松政策勢必會對其他國家產(chǎn)生深遠的影響。本文通過理論論述輔以數(shù)據(jù)分析的方法對美國量化寬松政策的目的以及對美國本身的經(jīng)濟、對中國經(jīng)濟以及對全球經(jīng)濟的影響加以闡述。

關(guān)鍵詞:美國量化寬松政策影響

一、美國量化寬松政策的目的

2007年的次貸危機源于美國,隨后席卷全球,逐漸演變?yōu)槿蛐缘慕鹑谖C。所謂次貸危機是指因次級抵押貸款機構(gòu)破產(chǎn)、投資基金被迫關(guān)閉、股市劇烈震蕩引起的金融風(fēng)暴。次貸危機后,不僅金融市場遭受全面打擊,流動性出現(xiàn)嚴(yán)重不足,美國的經(jīng)濟也受到嚴(yán)重影響。隨后,美國政府在2009年出臺了全面的經(jīng)濟刺激計劃,美聯(lián)儲經(jīng)過多次降息后,將利率降至接近于零的水平,并一直維持不變。除此之外,美聯(lián)儲先后出臺了四輪量化寬松政策,據(jù)此,本文先對美國量化分析的目的進行討論。

(一)降低失業(yè)率

由美國商務(wù)部公布數(shù)據(jù)顯示,2008年第四季度,美國GDP下降6.2%,失業(yè)率不斷提高并于2009年創(chuàng)下50多年來的最高紀(jì)錄。充分就業(yè),是開放經(jīng)濟背景下,政府的宏觀經(jīng)濟目標(biāo)之一。在充分就業(yè)下,才能保證社會資源得到有效配置,促進經(jīng)濟發(fā)展,實現(xiàn)社會穩(wěn)定。而次貸危機之后,美國多次降息,將利率降低至近于零的水平,在此基礎(chǔ)上,美國采取量化寬松政策旨在刺激勞動力市場,降低失業(yè)率。

(二)降低外貿(mào)逆差

美國的外貿(mào)逆差問題由來已久,自1971年首次出現(xiàn)貿(mào)易逆差之后,其數(shù)額越來越大,目前已成為世界上最大的貿(mào)易逆差國。2008年,美國貿(mào)易逆差達到7287億美元。在這種情況下,美國采取量化寬松政策的目的之一是通過這種政策以促進出口,降低外貿(mào)逆差。

(三)減輕高額債務(wù)

美國是目前世界上最大的債務(wù)國,美國聯(lián)邦政府高額預(yù)算赤字已經(jīng)成為美國迫切需要解決的問題。金融危機之后,美國新增債務(wù)增加,2008年和2009年,美國國債上限分別為10.61萬億美元和12.10萬億美元,分別占G D P的比重為70%和84 .1%。而高額債務(wù)又會帶來財政不確定性增加,開支削減措施缺乏有效性等后果,采取量化寬松政策,可以使美元貶值,進而稀釋高額債務(wù)。

二、美國量化寬松政策的影響

量化寬松主要是指中央銀行在實行零利率或近似零利率政策后,通過購買國債等中長期債券,增加基礎(chǔ)貨幣供給,向市場注入大量流動性資金的干預(yù)方式,以鼓勵開支和借貸。隨著全球經(jīng)濟一體化進程的不斷發(fā)展,世界經(jīng)濟體相互依賴性愈來愈深,各國之間的影響也日益加深,美國實行的量化寬松貨幣政策不單單影響美國自身的經(jīng)濟,其產(chǎn)生的溢出效應(yīng)還將影響到其他國家進而蔓延至全球。本文就此將對美國量化寬松政策對本國經(jīng)濟,對中國經(jīng)濟以及對全球經(jīng)濟的影響加以闡述。

(一)美國量化寬松政策對其本國經(jīng)濟的影響

1、量化寬松刺激了美國的內(nèi)需,擴大了企業(yè)投資和居民消費

從理論上分析:量化寬松使美國基礎(chǔ)貨幣的供給增加,由凱恩斯的貨幣政策傳導(dǎo)機制可知,貨幣供給增加,使得利率下降,導(dǎo)致投資增加,又通過乘數(shù)效應(yīng)促使支出和收入的增加。

2、量化寬松擴大了美國商品的出口

美國是屬于匯率完全浮動,資本完全流動的發(fā)達國家,由蒙代爾-弗萊明模型可知,在浮動匯率制下,當(dāng)資金完全流動時,貨幣擴張會使收入上升,本幣貶值。而美元的貶值會擴大美國商品的出口。

3、量化寬松為美國籌集了大量鑄幣稅

一般來說,全球金融體系自1973年3月以后,布雷頓森林體系就不復(fù)存在,而被牙買加貨幣體系所代替。牙買加貨幣體下的匯率制度實質(zhì)上是浮動匯率美元本位制。國際儲備貨幣從美元獨霸天下過度到美元為主,英鎊、日元、歐元、特別提款權(quán)等為補充的多元儲備貨幣體系。但美元仍是主導(dǎo)貨幣、最主要的國際支付手段、最主要的國際價值貯藏手段。在多元化國際儲備格局下,儲備貨幣發(fā)行國仍享有“鑄幣稅”等多種好處。美國增加基礎(chǔ)貨幣的供給無疑會為美國籌集大量鑄幣稅。

(二)美國量化寬松政策對中國經(jīng)濟的影響

1、美國量化寬松對我國產(chǎn)出的影響

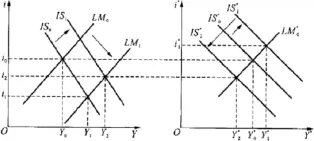

由兩國蒙代爾-弗萊明模型可知,美國的貨幣擴張最終會導(dǎo)致美國產(chǎn)出上升,但是會使中國的產(chǎn)出先上升后下降。如圖1所示,可以看出在浮動匯率下,美國實行擴張性貨幣政策(LM0移到LM1)使美國的利率下降;同時由于邊際進口傾向使IS曲線右移(IS*0到IS*1),中國利率上升;美國資本流向中國,引起人民幣升值,美國商品國際競爭力增強(IS0右移),中國商品競爭力降低(IS*1左移),直到美中利率水平相等。由于貨幣存量增加,達到相等時的利率小于原有水平。由圖可直觀看出,最終美國產(chǎn)出提高(Y2大于Y0),中國產(chǎn)出減少(Y2小于Y0)。

圖表1:浮動匯率制下,貨幣擴張的收入,利率和相對價格傳導(dǎo)機制

2、美國量化寬松加劇了我國的通貨膨脹

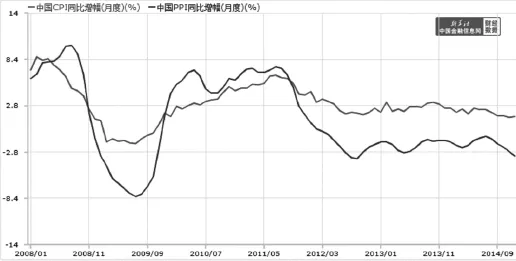

美國量化寬松加劇我國通貨膨脹主要通過以下幾種方式:第一,由于中國開放程度提升,美國采取擴張性貨幣政策會導(dǎo)致外來游資大量流入中國,加劇了我國資本市場泡沫。這種帶有投機性的短期投資行為,由于資金周轉(zhuǎn)期短,表面安全性大,導(dǎo)致銀行貸款增加,即貨幣供應(yīng)量增加,進而導(dǎo)致通貨膨脹。第二,量化寬松會為我國帶來輸入性通貨膨脹,由于美元供給增加,以美元標(biāo)價的國際市場上石油、原材料等價格上漲,導(dǎo)致國內(nèi)這些基礎(chǔ)產(chǎn)品的輸入價格增加,從而引起國內(nèi)價格上漲,并最終引發(fā)成本推動型通貨膨脹。如圖二所示,自2009年第四季度開始,我國CPI同比增幅為正,反映了我國通貨膨脹的現(xiàn)狀。

3、美國量化寬松對我國對外貿(mào)易的影響

量化寬松政策會降低中國與美國的貿(mào)易順差。從理論方面分析:美國實行擴張性貨幣政策對中國對外貿(mào)易的影響受到支出轉(zhuǎn)換效應(yīng)和吸收效應(yīng)的共同作用。支出轉(zhuǎn)換效應(yīng)表現(xiàn)在中國進口增加導(dǎo)致中國國內(nèi)產(chǎn)出減少;吸收效應(yīng)表現(xiàn)為美國產(chǎn)出增加,同時會增加對中國產(chǎn)品的進口需求。由于我國目前進口價格需求彈性很小,非常接近零,并且出口彈性小于1,因此進出口需求彈性系數(shù)之和小于1的條件,人民幣升值并不會對出口產(chǎn)生抑制效應(yīng)。所以,總體來看,吸收效應(yīng)比較小,美國對中國對外貿(mào)易主要是由于支出轉(zhuǎn)換政策,即美國對中國的出口增加導(dǎo)致中國與美國的貿(mào)易順差降低。

圖表二:中國CPI和PPI同比增幅

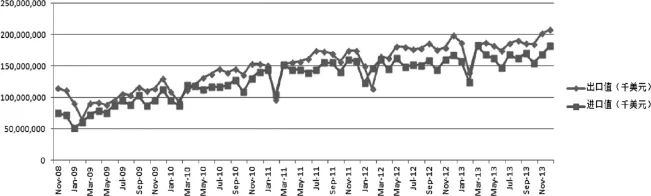

圖3 :2008-2013年中國進出口情況

從圖三可以看出,美國每一輪量化寬松政策實行后,如2008年11月,2010年11月,2012年9月,2012年12月都會導(dǎo)致中國出口額先下降后上升。由此可見,美國量化寬松對中國出口額的影響不大。而進口值不斷上升,使得中國與美國的貿(mào)易順差降低。

4、美國量化寬松對我國外匯的影響

首先,美國量化寬松政策的實施使我國外匯儲備縮水。我國外匯儲備以美元為主,而量化寬松使美元貶值,進而導(dǎo)致我國外匯縮水。其次,我國外匯管制難度增大。美國量化寬松致使我國通貨膨脹程度增大,人民幣升值壓力增大,為保持我國出口貿(mào)易優(yōu)勢,外匯儲備的保值,不得不采取寬松的貨幣政策,增加貨幣供給,但同時也帶來了外匯管制的難度增大的問題。

(三)美國量化寬松政策對全球經(jīng)濟的影響

1、美國實行量化寬松政策在一定程度上促進了全球經(jīng)濟的發(fā)展

開放經(jīng)濟下的宏觀經(jīng)濟學(xué)模型提出,一國實施擴張性貨幣政策會導(dǎo)致世界利率的普遍下降。而利率的下降會促進投資和消費,從而促進全球經(jīng)濟的發(fā)展。

2、美國實行量化寬松政策使全球通貨膨脹壓力增大

同美國量化寬松政策導(dǎo)致中國通貨膨脹壓力增大相同,美國量化寬松政策會使全球通貨膨脹壓力增大。美國通過購買與房地產(chǎn)有關(guān)的債務(wù),購買國債等措施增加基礎(chǔ)貨幣的供給導(dǎo)致美元貶值,進而導(dǎo)致以美元標(biāo)價的世界商品價格上漲,進而導(dǎo)致全球性的通貨膨脹壓力增大。同時,由于其他國家為抑制本國貨幣升值而采取各式的寬松的貨幣政策,例如:英國央行實施美聯(lián)儲式的“非沖銷”債券購買計劃;日本央行推出80億日元的QE等。這些措施進一步使全球性通貨膨脹的壓力增大。

3、各國美元外匯儲備將大幅縮水

目前,世界各國央行仍選擇美元作為外匯儲備的主要選擇。美國通過實施量化寬松政策使美元貶值進而稀釋高額債務(wù)的做法是以使各國美元外匯儲備將大幅縮水為代價的。

三、結(jié)束語

通過上述分析,我們可以得出美國四輪量化寬松政策在一定程度上緩解了美國失業(yè)率高、貿(mào)易逆差高以及負(fù)債數(shù)額大的問題,促進了美國經(jīng)濟的發(fā)展。但是,美國作為全球最主要的經(jīng)濟體,美元作為世界上最主要的外匯儲備,其實行量化寬松政策同時也對其他國家的經(jīng)濟造成了威脅。

參考文獻:

[1]宋馨,胡振虎.《美國聯(lián)邦政府債務(wù)狀況及影響》

[2]許思濤.《從貿(mào)易條件惡化看人民幣升值壓力》

[3]丹尼爾斯、范戶斯.《國際貨幣與金融經(jīng)濟學(xué)》李月平等譯

[4]徐子堯.《貨幣政策的資本市場傳導(dǎo)機制研究》

[5]宋兆晗.《人民幣實際匯率變動對我國國際收支影響的分析》

[6]胡援成,程建偉.《中國資本市場貨幣政策傳導(dǎo)機制的實證研究》

[7]李志斌.《我國外匯儲備規(guī)模問題研究》

[8]曲鳳杰.《人民幣匯率改革對資本流動的影響》

[9]劉力臻,鄭捷.《人民幣升值的進出口需求彈性分析》

[10]Hiroshi Ugai. Effects of the Quantitative Easing Policy: A Survey of Empirical Analyses