資產配置下的策略指數投資應用

陳雪筠,楊 亮

(遼寧對外經貿學院,遼寧 大連 116052)

資產配置下的策略指數投資應用

陳雪筠,楊 亮

(遼寧對外經貿學院,遼寧 大連 116052)

隨著滬港通的正式實施,中國股市交易量不斷創歷史新高.同時在世界石油價格持續降低的情況下,投資策略顯得十分重要.本文重點分析策略指數投資在股市投資中的運用.

投資組合;股市;策略指數投資

1 策略指數投資介紹

2014年末隨著股市行情的走強,指數化產品迅速擺脫前幾年凈贖回的頹勢,呈現爆發式快速增長.伴隨著規模的迅速擴張,結構上也出現了一些變化.其中策略指數產品尤其引人關注.廣發中證百發100指數基金在開放募集后2天即超過20億元,顯示市場對特定方式策略指數投資的熱情追捧.策略指數投資,在國外又稱為Smart Beta,即“聰明”的Beta,是相對于“傳統”的Beta策略而存在的一種投資理念.傳統認知上的Beta是指一種全市場投資組合的系統性風險,在CAPM中以全市場所有股票的市值加權方式計算(market capitalization weighted).比如標普500指數、日經指數、以及在國內最具代表性的滬深300指數.通過簡單的推演,就可以論證市值加權并非是最優的方法.市場對股票的定價并非完全有效,那么市值加權的方式傾向于給高估的股票以更高的權重,而低估的股票以更低的權重,顯然這種方式并非是最優的.在這一點上,Hsu(2006)已經給出嚴格的論證.事實上,市值加權更加注重的是投資機會的市場容量(capacity),因此該類指數更多地被用作投資的業績基準.那么,如果將投資組合更換成一種非市值加權的方式,其得到的beta就是smart beta,相關的投資策略就稱為策略指數投資.這種smart beta指數中的股票權重往往是通過特定的量化算法獲得,看起來投資效果會比傳統的市值加權beta更加實用,相關的投資策略也往往會選擇市值加權指數作為投資業績的基準.

常見的Smart Beta策略包括價值策略、低波動策略、分散化策略、動量策略等.其中價值策略是以一些股票的價值指標為加權方式,目標是選擇一些基本面滿足特定屬性的股票構成組合.比如基于財務基本面評分的基本面加權,或基于分紅率的紅利加權等.低波動策略的目標是構建一個最低或較低波動率的投資組合,通常包括最小方差目標加權、波動率倒數加權等方法.分散化策略的目的是提高組合中股票的分散度,應用最廣的是等權重策略.動量策略在國外也是一種常見的策略,因為國外市場上驗證發現動量因子非常有效,因此會選擇以動量因子來作為股票選擇和加權的方式,見表1.

表1 常見的Smart Beta策略

據統計,美國近三年新發行的Smart Beta策略投資產品規模約在600億美元,大致與市值加權的指數產品規模相當,策略也主要以紅利、等權重、基本面、低波動為主.而國內近年來策略指數投資產品發展也非常迅速.中證指數公司針對主要的Smart Beta策略進行了驗證,證明Smart Beta策略確實能大概率上擊敗以市值加權的滬深300指數.其中表現最好的是低波動相關策略,包括300最小方差、300低貝塔、300低波動.

2 資產配置下的策略指數投資

根據經典的CAPM模型我們知道,股票資產的收益率取決于其承擔的市場風險大小Beta,而無法被解釋的部分則為Alpha.但隨后的諸多研究發現,各種股票之間的Alpha具有異常的高相關性特征,或許存在市場因子以外的其他因素在影響股票資產的收益率.隨后發展的Fama-French三因素模型提出在市場因子以外,價值因子和規模因子也是非常顯著的.后來又將動量因子補充進來,從而形成四因素模型.

表2 常見的Smart Beta策略投資在國內應用的測算

自此,風格因子投資的概念逐漸被學術界與投資界所廣泛接受.事實上,自從1970年代以來,國外就開始萌生基于這種理念的主動投資管理.投資業界在三因素模型基礎上開發了非常有效的線性因子投資模型,如Barra公司將國家地域因子、宏觀因子、概念風險因子等逐步納入到其風險評估模型中.隨后,學術界又逐步發現了更多有效的風險和策略因子,如低波動率、低流動性、基本面因子等.人們也逐漸發現,原來投資界以往的諸多策略產品實際上并非是提供了有效的Alpha,而只不過是將各種風格因子的beta巧妙包裝成投資能力的Alpha來推銷給投資者.

在這樣的視角上,資產配置投資就自然而然地成為投資方法的主流.我們對資產的看法不再是其表面上所呈現出來的風險與收益特征,而是其特定或持續暴露的風險因子敞口,比如價值因子敞口、規模因子敞口等.如果投資者能夠設定自己的風險預算,明確其將在各種風險因子上的敞口,就可以從市場上選擇合適的股票、策略指數產品,經過合理的搭配而形成組合.這樣的投資組合在風險上是可控的,從而將投資引入了一個新的配置時代.

因此,基于特定量化策略的SmartBeta策略指數投資開始風靡.這些指數投資產品不僅能夠提供超越傳統Beta的收益表現,更重要的是它們滿足了投資者的資產配置需求.這些產品的透明性好、費用低廉,并且突出地暴露到某一個特定的風險因子上.比如在紅利策略中,通常會選擇那些分紅率最高的股票進入組合,并給予高分紅股票更高的權重,這樣就使得組合在價值因子上產生了顯著的風險敞口.在等權策略中,全部入選組合的股票無論市值大小都給予相同權重,從而導致小盤股獲得比市值加權指數更高的權重,導致組合在規模因子上產生顯著的風險敞口.波動率倒數加權策略則會給予波動率較低的股票更高的權重,從而整體上降低組合的波動性風險,因此也在波動率因子上產生顯著的敞口.投資者在把握這些策略指數產品的風險特征后,就能夠方便地構建自己的組合配置,反過來也促進了策略指數投資的快速興起.

然而,SmartBeta策略指數產品也并非完全的“聰明”.在某一段時間內,也許特定的策略指數能戰勝市值加權組合,使得它看起來非常“聰明”,但在另一段時間內該策略指數可能會落后市值加權組合,使得它看起來也不是那么“聰明”.這是因為策略指數產品通常會有嚴重的風險因子敞口,因此其業績也隨著風險因子的表現而起伏不定.可能有一些因子長期來看存在明顯的超額收益,導致這些策略看起來非常具有吸引力.

針對幾個主要的風險因子,測算了2006-2014年間的表現.表3中我們發現小盤因子是中國A股市場上長期表現最好的,但其波動率也比較大.價值因子、反轉因子、基本面因子的長期表現也非常好.然而,表4測算了這些因子表現的相關性,發現各種因子之間的相關性非常低.并且單一因子的信息比率都無法達到2以上,這就表明單純使用一個因子,即使是表現最好的小盤因子也依然無法達到滿意的投資效果.

表3 2006-2014年間A股主要風險因子的歷史表現

表4 2006-2014年間A股主要風險因子間的相關性

因此,風格偏向非常明顯的策略指數投資產品也即往往會隨著市場風格的切換而發生特別明顯的波動.但是,如果投資者能夠設定自己的風險預算約束,就能夠合理地選擇多個策略指數投資產品來構造自己的組合基金.組合基金利用不同產品風險敞口的低相關性來降低組合的波動風險.

3 組合基金投資

組合基金是能充分利用策略指數投資產品的優勢,同時又充分控制和分散風險的一種很好的方法.目前國內興起的量化投資基金很多策略就是試圖去搭配不同的風險因子,希望在控制一定的風險暴露基礎上,追求更高的收益.然而我們發現,這些策略大多數仍然是存在明顯的風險暴露.

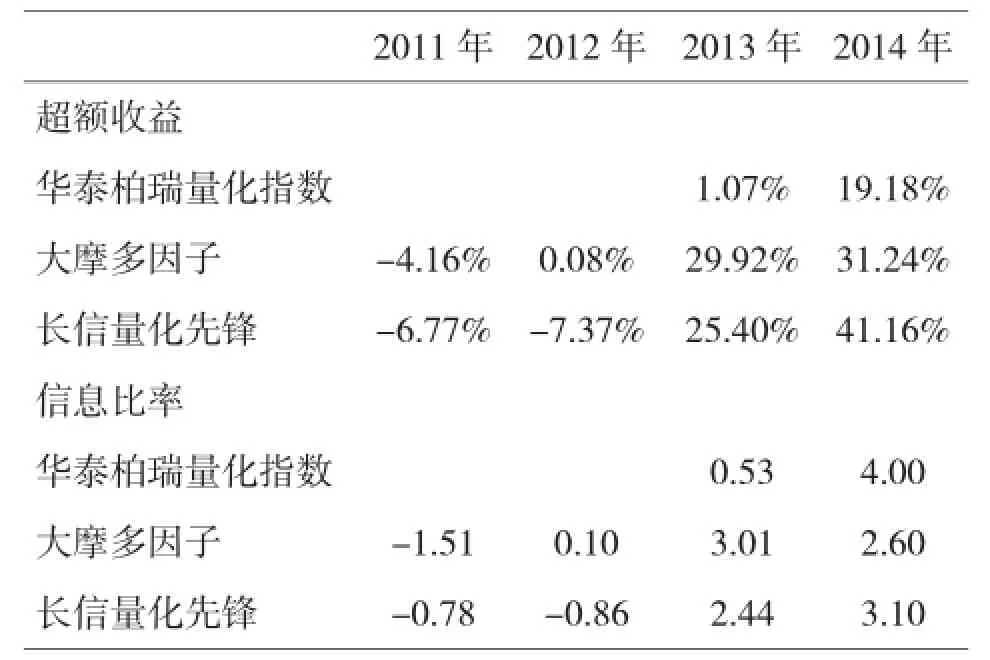

我們選擇2014年表現最好的三只公募基金:華泰柏瑞量化指數、大摩多因子、長信量化先鋒.可以發現,雖然這三只基金在2014年、2013年表現較好,但在2011年、2012年里普遍較弱.其主要原因是這些基金普遍在小盤因子上有很強的暴露,2013-2014年里小盤因子表現很強,但2011-2012年里價值因子表現更好.表6拆解了三只基金的全部持倉的自由流通市值分布,不難看出大摩多因子與長信量化先鋒在小盤股上偏向非常明顯,而華泰柏瑞量化指數向小盤的偏離較小.

表5 主要量化投資策略基金的歷史表現(截至2014-11-28)

表6 主要量化投資策略基金的持倉自由流通是指分布(2014年中報)

我們選擇其中業績記錄較長的大摩多因子、長信量化先鋒,另外搭配兩只偏向價值的策略指數基金:華寶興業上證180價值ETF、銀河滬深300價值.以等權重在四個產品之間搭配,構造一個混合的組合基金投資產品(FOF).

經過計算,不難看出兩個偏向價值的基金產品在2011 和2012年明顯好于兩只偏向小盤的量化產品,但在2013年和2014年里表現弱于量化產品.經過等權構造后,FOF組合在2011-2014年間均能取得正的超額收益,更重要的是其信息比率提升到了2.20,遠遠高于四只產品各自的信息比率,這說明經過搭配后,資產組合的收益風險表現得到了明顯的提升.

表7 FOF產品的業績有顯著提升

4 結論

策略指數投資的SmartBeta正逐漸成為市場上非常重要的一類產品,因其風格特征顯著,在特定的市場環境下提供“聰明”的Beta收益而逐漸受到投資者的熱捧.然而,單一投資策略指數產品并不能提供穩健的收益,可以考慮在資產配置的目標下合理搭配策略指數投資產品,獲取更加穩健的收益.

〔1〕鄭鳴,李思哲.我國基金風格投資的積極風險補償研究[J].廈門大學學報(哲學社會科學版),2010(02).

〔2〕蔡偉宏.我國股票市場行業指數超額聯動的實證分析[J].南方經濟,2006(02).

〔3〕劉芳.指數調樣效應研究述評[J].統計與決策,2011(09).

〔4〕陳雨露,馬勇.構建中國的“金融失衡指數”:方法及在宏觀審慎中的應用[J].中國人民大學學報,2013(01).

F830.59

A

1673-260X(2015)05-0068-03

2014遼寧省大學生創新創業訓練計劃項目資助(201410841000014)