合肥科技農商行競爭力提升對策研究

劉 璐(安徽農業大學 經濟管理學院,安徽 合肥 230001)

?

合肥科技農商行競爭力提升對策研究

劉 璐

(安徽農業大學 經濟管理學院,安徽 合肥 230001)

摘 要:農村商業銀行主要為當地農業、農村和農民提供金融服務,自2011年農商行正式掛牌以來,經過十幾年的發展,我國的農商行在公司治理、資產質量、盈利能力等方面均得到了較大改善。結合全國其他15家農商行的數據進行分析,指出合肥科技農商行發展存在的不足并提出相應的對策建議。

關鍵詞:農村商業銀行;競爭力;農村金融;因子分析

在當前金融業同業競爭日趨激烈的形勢下,提高農村信用社的競爭力對農村信用社的發展有著積極的作用[1]。合肥作為安徽省省會,近年來經濟、金融業迅速發展。2011年居巢區和廬江縣劃入合肥后,合肥地區金融行業發展機遇更為巨大,越來越多的金融機構進駐合肥搶占市場,致使本土金融機構面臨更為濃厚的競爭氛圍。本文以安徽合肥科技農村商業銀行(以下簡稱“科行”)為例,通過其對外公布的年報和其他分析數據著重研究其基礎競爭能力,然后對其所處環境進行分析,最后在環境分析的基礎上針對不利因素提出建議。

一、文獻綜述

企業競爭能力的評估已成為競爭力研究的一個專門領域[2]。商業銀行競爭力來源于多個方面,是綜合能力的體現。在學術研究中,我國學者大多從指標分析的角度進行商業銀行競爭力評價。從最初的單指標分析到現在普遍構通過建模型進行綜合分析。李元旭、蔣永祥等認為,商業銀行競爭力評價體系不能簡單地羅列一般的共性指標,更要反映經營貨幣的特性[3]。焦瑾璞以現實競爭力、潛在競爭力、環境競爭力為切入點,分析中國商業銀行的競爭能力,并運用比較分析法對比中外資銀行的優劣[4]。朱純福認為商業銀行的競爭力收到內外部環境的雙重影響,在此基礎上構建了銀行競爭力評價指標體系[5]。戴志敏、姜宇菲從環境、基礎、核心和潛在四方面的競爭力入手,采用AHP(層次分析法)評價商業銀行競爭力[6],孫林、李光金采用DEA(數據包絡模型)從效率角度對國有商業銀行進行實證分析[7]。

二、數據來源及處理

為了體現典型性,本文又選取了15家其他省市經營良好的農信社作為研究對象,運用因子分析法,對這16家銀行的競爭能力得分進行排名。這15家農商行分別為:北京農商行、池州九華農商行、張家港農商行、吳江農商行、重慶農商行、江陰農商行、佛山農商行、南海農商行、無錫農商行、天津農商行、桐城農商行、上海農商行、十堰農商行、紫金農商行、沈陽農商行。文中這15家銀行分別以A至O來代表,其數據均來自各家銀行2013年對外公布的年報。由于所得變量較多,且大多是宏觀上的經濟數據,不便于直接比較,所以將個數據進行了簡化和計算。

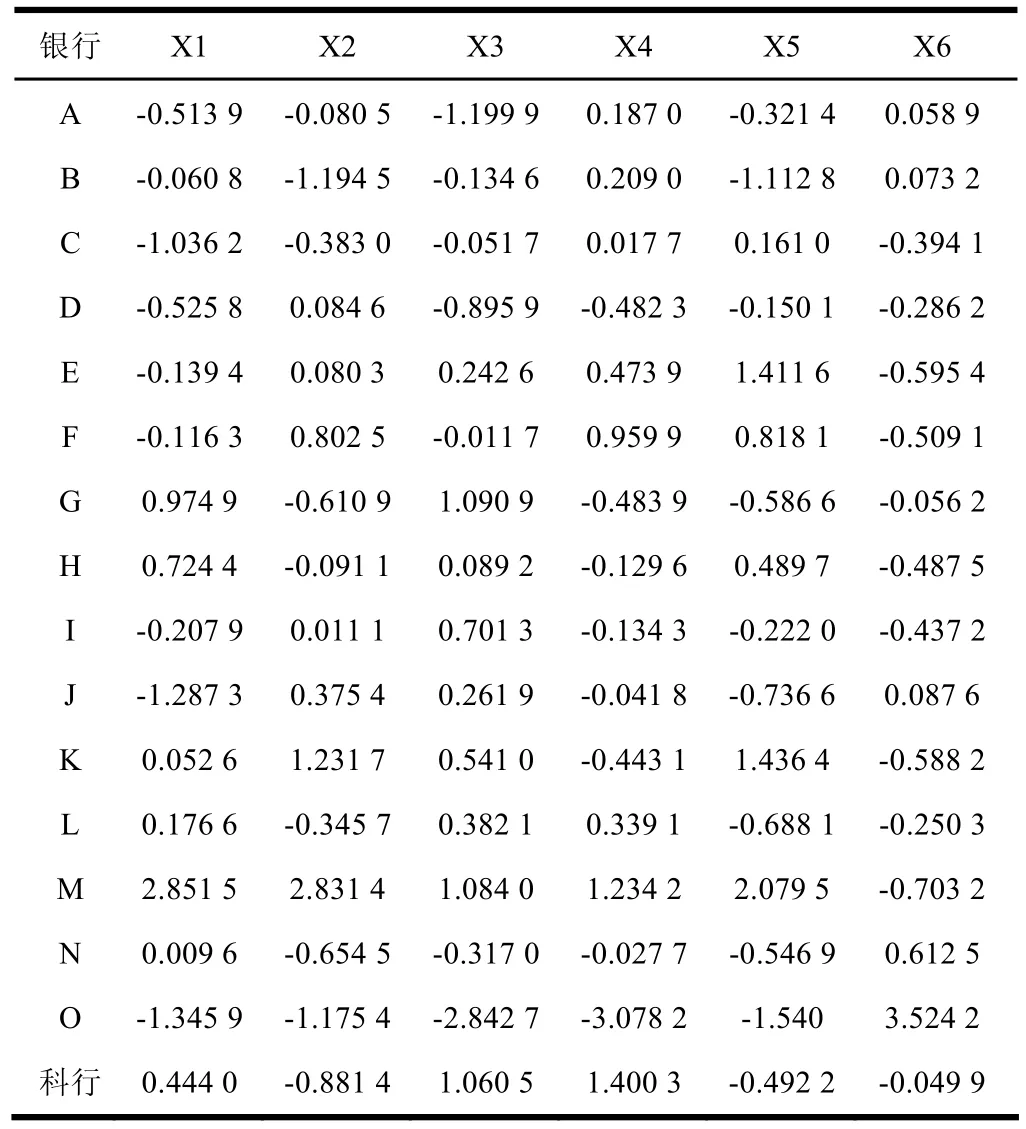

本文農信社競爭力評價指標共包含6個,分別是總資產增長率(X1)、產增長率(X2)、存款增長率(X3)、貸款增長率(X4)、撥備覆蓋率(X5)和不良貸款率(X6)。在數據處理之前,為了保證因子分析的可靠性與公平性,需要對數據進行標準化,即無綱量化處理。處理后的數據如表1。

表1 標準化處理后的數據

三、實證分析

本文采用因子分析法,該方法是主成分分析法的推廣,將它運用于銀行競爭力評價能夠通過公因子方差貢獻率計算得分,從而避免主觀賦值的缺陷[8]。步驟如下:

1. 指標數據的檢驗

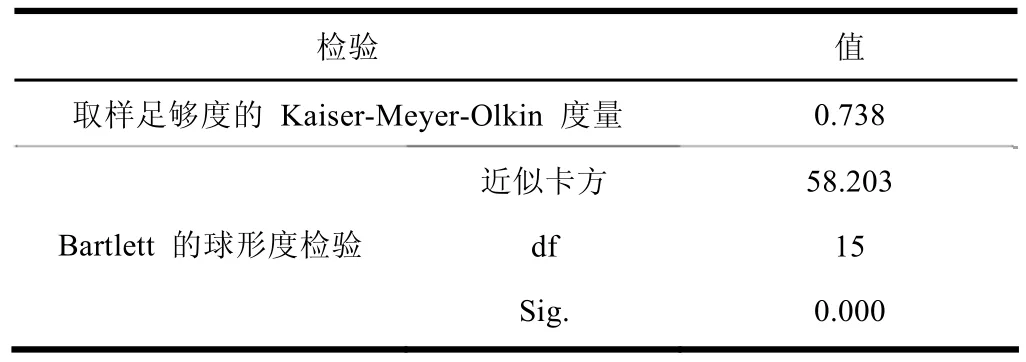

表2 KMO 和 Bartlett 的檢驗

使用KMO和Bartlett檢驗對數據進行檢驗,其結果是:KMO值為0.738,大于0.5;Bartlett檢驗統計值為57.45,顯著性概率為0.000。結果表明比較適合做因子分析。

2. 特征值和累積貢獻率分析

通過公因子方差表可知,絕大部分原有變量的初始解的變量共同度均高于0.8,說明提取的因子可以反映原有變量的大部分信息,僅有較少信息丟失,因子分析效果良好。使用SPSS軟件的主成分法處理數據,根據公因子提取原則,選取特征值大于1的若干因子,前兩個因子的方差貢獻率為82.054%,代表了原始數據的大部分信息,對原始變量的描述性作用較為顯著。原來的6個因子簡化為2個主因子(F1和F2)。

表3 解釋的總方差

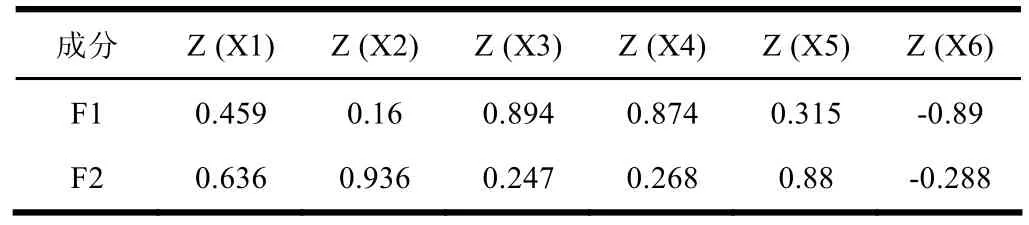

3. 因子旋轉分析

采用最大方差法旋轉因子載荷矩陣,結果如表4所示。公因子F1在存款增長率(X3)、貸款增長率(X4)、、不良貸款率(X6)三個變量的載荷較大;公因子F2在總資產增長率(X1)、凈資產增長率(X2)、撥備覆蓋率(X5)三個變量的載荷較大。

表4 旋轉成分矩陣

4. 計算得分并排序

采用因子加權總分的方法對這16家銀行的競爭力做綜合判斷。利用成分矩陣得出其特征向量,從而得到綜合得分計算公式,其中Z為某農商行綜合得分,F為某農商行的各個主因子得分。

Z=65.456%*F1+17.258*F2

F1=0.033*X1-0.24*X2+0.413*X3+0.394*X4-0.134* X5-0.396*X6

F2=0.232*X1+0.567*X2-0.167*X3-0.168*X4+0.488 *X5+0.074*X6

按照以上步驟將16家農商行的原始數據運用SPSS標準化后,帶入因子得分計算公式,進行因子分析得分計算和綜合得分計算,并按照綜合得分的降序列得到表5。其中,負數并不是表示該農商行的競爭力為負,而是實證分析開始時對數據進行了標準化處理的結果。

表5 因子得分表

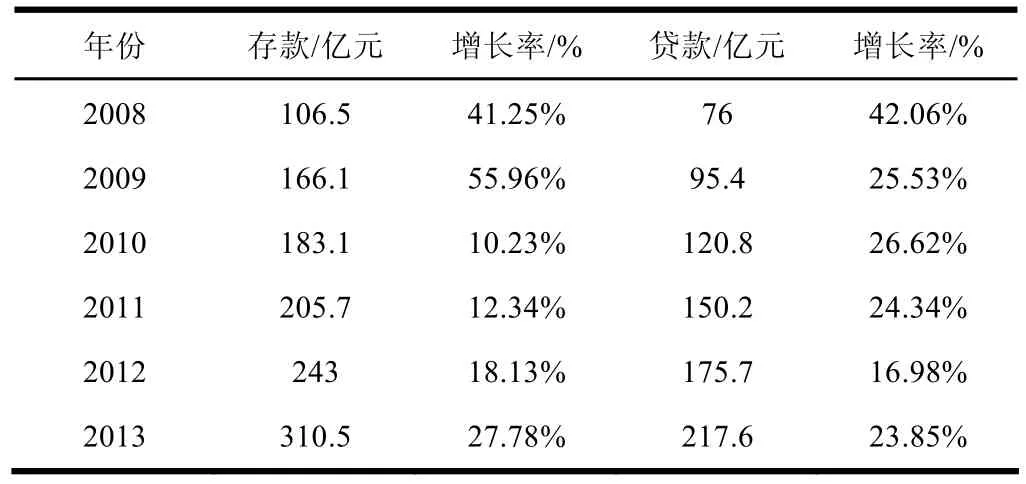

表6 科行2013年存貸款余額及增長情況

表7 科行歷年總資產、凈資產余額及增長、收益情況

表8 科行歷年不良貸款率

四、因子分析結論及問題

根據因子分析的結果,可以看出:

(1)F1在存貸款增長率、不良貸款率的載荷量較大,科行F1得分排名第二。在2013年科行的存款增長率27.78%、貸款增長率23.85%、不良貸款率為0.82%,16家銀行平均存款增長率16.36%、平均貸款增長率15.2%、平均不良貸款率1.63%。科行在存貸款增長性和不良貸款率方面表現良好。

(2)F2在總資產增長率、凈資產增長率和撥備覆蓋率的載荷量較大,科行的排名相對靠后。2013年科行總資產增長率為25.18%、凈資產增長率5.48%、撥備覆蓋率為223.34%,16家銀行平均總資產增長率18.06%、平均凈資產增長率14%、平均撥備覆蓋率272.72%。科行的總資產增長率很高,但凈資產增長率和撥備覆蓋率偏低。

(3)資產增長率遠高于16家銀行的平均水平,但F2得分仍然偏低,與得分較高的幾家銀行相比較可知,其原因是偏低的凈資產增長率和撥備覆蓋率。因此我們可以斷定科行的資金投資回報率偏低,管理者對閑置資金的利用效果不高。根據銀監會公布的2013年相關數據,撥備覆蓋率282.7%為一個比較合適的數值,這樣看來,科行2013年的撥備覆蓋率為223.3%,撥備覆蓋水平尚可。

(3)2007年成立以來,科行的存貸款規模呈穩定上升趨勢,且各年增長率有不斷擴大的趨勢。科行的總資產收益率一直穩定增長,表明科行近年來全部資產的獲利能力很穩定,總資產增長率在2009年達到最高,2010年雖大幅下降,但之后一直保持較穩定的慢速增長,符合銀行資本規模的發展規律。

(4)收益率和凈資產增長率表現并不好。凈資產收益率直接反應銀行對股東的回報率,雖然從2007年到2010年凈資產收益率呈上升趨勢,但后期這個指標下滑很明顯;凈資產增長率波動很大,由2012年的143.87%跌倒2013年的5.48%。這是因為隨著銀行規模的擴大,凈資產不斷增加,對開拓新產品新市場的要求更大,才能保證凈利潤與凈資產的同步增長,這對于銀行來說是一個很大的挑戰,并且能夠考驗企業領導對行業發展的預測、對利潤增長點的判斷以及管理能力能否跟上步伐[9]。

(5)事實上,近幾年農商行的不良貸款情況比較糟糕。根據銀監會公布的數據,2013年商業銀行平均不良貸款率為0.96%,其中,大型商業銀行為0.98%,股份制商業銀行0.77%,城市商業銀行0.83%,外資銀行0.59%,而農村商業銀行高達1.73%。由表8可以看出,科行的不良貸款率整體呈下跌趨勢,在整個銀行業資產質量都在下滑的背景下,科行如何保持較低的不良貸款率,降低經營信用風險尤其值得思考。

五、提升合肥科技農商行競爭力的建議

通過實證分析并結合自身特點來看,合肥科技農商行具有市場定位準確、規模經濟優勢、資產規模增長快的特點,然而,我們很容易看到當前農商行的發展模式仍屬于粗獷的增長形式,在尋求規模快速增長的同時,往往忽視了管理的提升,導致規模擴大與效率下降并存的現象[10]。農商行要關注自身優勢與特色,既能夠堅守本土,又能積極的“走出去”,既能提高盈利能力和效率水平,又能追求有質量的規模增長,實現規模效益。基于此,我們提出以下建議:

一是作為合肥市的區域性銀行,重點服務全省中小企業及三農。因此,科行具有天然的政策優勢,在日益激烈的競爭中,需做好自身市場定位,利用政策優勢、支持區域經濟發展、促進區域基礎設施建設。農商行固守本地發展的單一發展模式存在弊病,除了要充分利用地域資源,發展本地金融業務以外,如何“走出去”?不僅要把經營網點遍布整個合肥市外,還要抓住當前合肥經濟圈的發展契機,拓展新增地域業務,對新納入的廬江和巢湖布設網點,并在淮南、蕪湖、六安等地設立分支機構,嘗試入股其他地區的農商行等。

二是作為全國省會城市首家農村商業銀行,科行的管理模式應在一般的績效管理中,融入價值管理。在人力資源配置和物質資源配置方面有待進一步的提高。例如,加強對員工個人能力提升方面的考核與培訓,制定階段性的薪酬激勵措施等。對于新員工的加入,從源頭上加以控制,提高對新晉員工的學歷要求與考量要求,避免應試教育模式選拔人才的弊端。另外,科行可以定期為周邊高校貧困、優秀經管專業學生提供實習崗位,選拔表現優異的實習生作為儲備人才,這樣不僅能夠引進優秀人才,還能提高科行的聲譽及口碑。

三是銀行本身建立相關的控制機制。例如:制定個別借款人可承受的信用風險額度,銀行定期監控上述信用風險額度,并進行定期審核;在向個別客戶授信之前,先進行貸前調查,并定期檢查所授出的信貸額度;對于表外的信用承諾,可收取保證金以減低信用風險。較差的資產質量會影響到監管評級,制約科行的發展。在經濟增長放緩時,如不及時防控,貸款風險很可能反彈。在目前的資本結構下,科行應重點區域、重點行業、重點客戶的風險情況,制定合理的不良貸款“雙控”指標;對某些重點領域、不良貸款快速上升地區、小微企業等應加強信用風險的排查與防控,加強對表內外業務和系統內外業務風險傳遞的監控;同時要嚴防借款人利用“借新還舊”“搭橋”等手段掩飾貸款質量的惡化[11]。

伴隨著農村經濟發展的是農村金融需求種類的多元化。科行的金融創新問題包括:網銀、信用卡業務落后于其他商業銀行,理財產品種類不夠豐富無法吸引公眾、涉農貸款缺乏抵押品等。針對這些問題,科行可模仿其他網銀、信用卡等業務口碑好的銀行,開發網銀、信用卡新功能,推出辦網銀、信用卡送好禮、積分計劃等優惠活動;推出多種面額、多種期限的高收益理財產品;積極探索多種抵押擔保方式,開展涉農企業聯保貸款、存貨作為擔保等活動。

[參考文獻]

[1] 姜明生.商業銀行核心競爭力評價指標體系和模型構建[J].現代管理科,2009(6):9-12.

[2] 雷友.西部地區城市商業銀行競爭力比較[J].財政金融, 2014(3):11-13.

[3] 李元旭.中國國有商業銀行與外資銀行競爭力比較研究[J].金融研究,2010(11):6-8.

[4] 焦玉璞.中國銀行業的市場競爭格局及其制度分析[J].宏觀經濟研究,2011(6):15-18.

[5] 朱純福.現代商業銀行核心競爭力的結構性解釋[J].金融論壇,2007(1):12-14.

[6] 戴志敏.商業銀行操作風險-衡量與管理[J].浙江金融,2011, (6):21-24.

[7] 孫林.基于DEA方法的我國保險公司競爭力分析[J].資源科學,2012(4)26-19.

[8] 芳姚遙.江浙滬城市商業銀行競爭力及其影響因素分析[J].經濟地,2013(3):8-10.

[9] 劉榮.股份制商業銀行競爭力研究[J].金融研究,2002(8): 18-22.

[10] 朱理.我國商業銀行競爭力淺析[J].時代金融,2010(1):16-17.

[11] 李繼志.不良貸款對商業銀行的影響及對策[J].現代商, 2009(6):8-10.

(責任編輯、校對:劉俊萍)

政治學法學研究

The Countermeasures to Promote the Competitive Power of Hefei Science and Technology Agricultural Bank

LIU Lu

(Institute of Economic Management, Anhui Agricultural University, Hefei 230001, China)

Abstract:Rural commercial bank mainly provides financial services for local agriculture, rural areas and farmers. Since its official opening in 2011, the Science and Technology Agricultural Bank has improved a lot in management, asset quality and profitability. Combined other fifteen banks’ data, the deficiency existing in Hefei bank is put forward and the corresponding counter measures and suggestions are also discussed.

Key Words:rural commercial bank; competitiveness; rural finance; factor analysis

作者簡介:劉璐(1991-),女,安徽淮南人,碩士研究生,研究方向為農村金融改革。

收稿日期:2015-10-28

DOI:10.3969/j.issn.1009-9115.2016.01.033

中圖分類號:F306.4

文獻標識碼:A

文章編號:1009-9115(2016)01-0120-04