國有股權、資本結構與企業績效

張東萍

摘要:本文通過考察2008—2013年我國1 385家上市公司平衡面板數據來檢驗公司資本結構與企業績效的關系。研究結論表明,由于國企與政府的天然聯系,國企的財務杠桿對企業績效的負向效應要低于民企,使得政府變相為國企分擔了風險。本文意為改善國企資本結構、加強國企自主經營、強化政企分離的新一輪國企改革方案提供依據。

關鍵詞:國有股權 資本結構 企業績效

一、引言

作為我國國民經濟的頂梁柱,國有企業改革是整個經濟體制改革的核心環節。在向企業放權讓利、打破平均主義、強調效率優先的改革過程中,國有企業的改革是重點,其中資本結構是影響國企績效的重要因素。鑒于國企視角下探討資本結構與企業績效之間關系的研究甚少,OLS回歸方法、資本結構理論等又存在缺陷,本文從所有制視角探討財務杠桿對企業績效的影響可能產生的差異,并使用面板數據來分析由于個體無法觀測的遺漏變量問題衍生的內生性問題。

二、理論分析與研究假設

基于MM理論之后關于資本結構與企業價值分析理論的不斷更迭,帕蒂選取美國銀行業公司的相關數據研究資本結構與企業績效之間的關系,陳德萍和陳永圣研究發現企業資產負債率的稅盾效應可以提升企業績效。綜上分析提出假設:

假設1:資產負債率與企業績效之間存在正相關關系。

Hall以英國中小企業為樣本研究了資產負債率對盈利能力的影響,Hammes研究各種類型負債對公司績效的影響,肖作平通過資本結構與企業績效的聯立方程研究二者相互間的影響。綜上分析提出假設:

假設2:資產負債率與企業績效之間存在負相關關系。

吳詠梅、黃偉通過對2007年至2011年的上市企業樣本數據的研究發現資本結構差異導致民營上市公司普遍優于國有控股上市公司的企業績效。潘瑞濤發現國企通過與政府的關系獲得了額外的風險保障,這使得由于財務杠桿提升導致的企業績效降低的風險損失在國企中大大降低。因此我們提出以下的假設:

假設3:國企的財務杠桿對企業績效的負向效應要低于民企。

三、研究設計

(一)數據和樣本

我們以上海、深圳證券交易所的2008—2013年上市公司為初始樣本,將金融保險業企業,ST、*ST、SST,資料不全及在內地退市的公司剔除。剔除之后,符合條件的上市公司剩下1 385家,六年共8 310個樣本,為了剔除異常值影響,本文對模型中的連續變量在1%和99%的水平上進行了縮尾(Winsorized)處理。收集的樣本數據均來自各大權威財經網站,保證了研究結果的真實性與可靠性。

(二)企業績效的度量

綜合指標數值對研究目標的重要性,本文主要選取投資報酬率、資產收益率、凈資產收益率三個指標對企業績效進行度量。

(三)控制變量

本文選取的控制變量見表1。

(四)研究模型

本文要研究企業杠桿對企業績效的影響效應,并研究其中股權性質產生的異質性效果,在借鑒陳德萍計量模型的基礎上設置了如下實證模型:

PERi,t=β0+β1LEVi,t+β2lN(SIZE)i,t+β3Qi,t+β4GROi,t+β5SHi,t+β6PPi,t+β7INTi,t+β8YEARi,t+βi,t

PER表示企業績效,用ROTA、ROA、ROE來衡量,LEV表示企業的杠桿率,其他為控制變量。方程下標中的i表示企業,t表示年度。

四、描述性分析

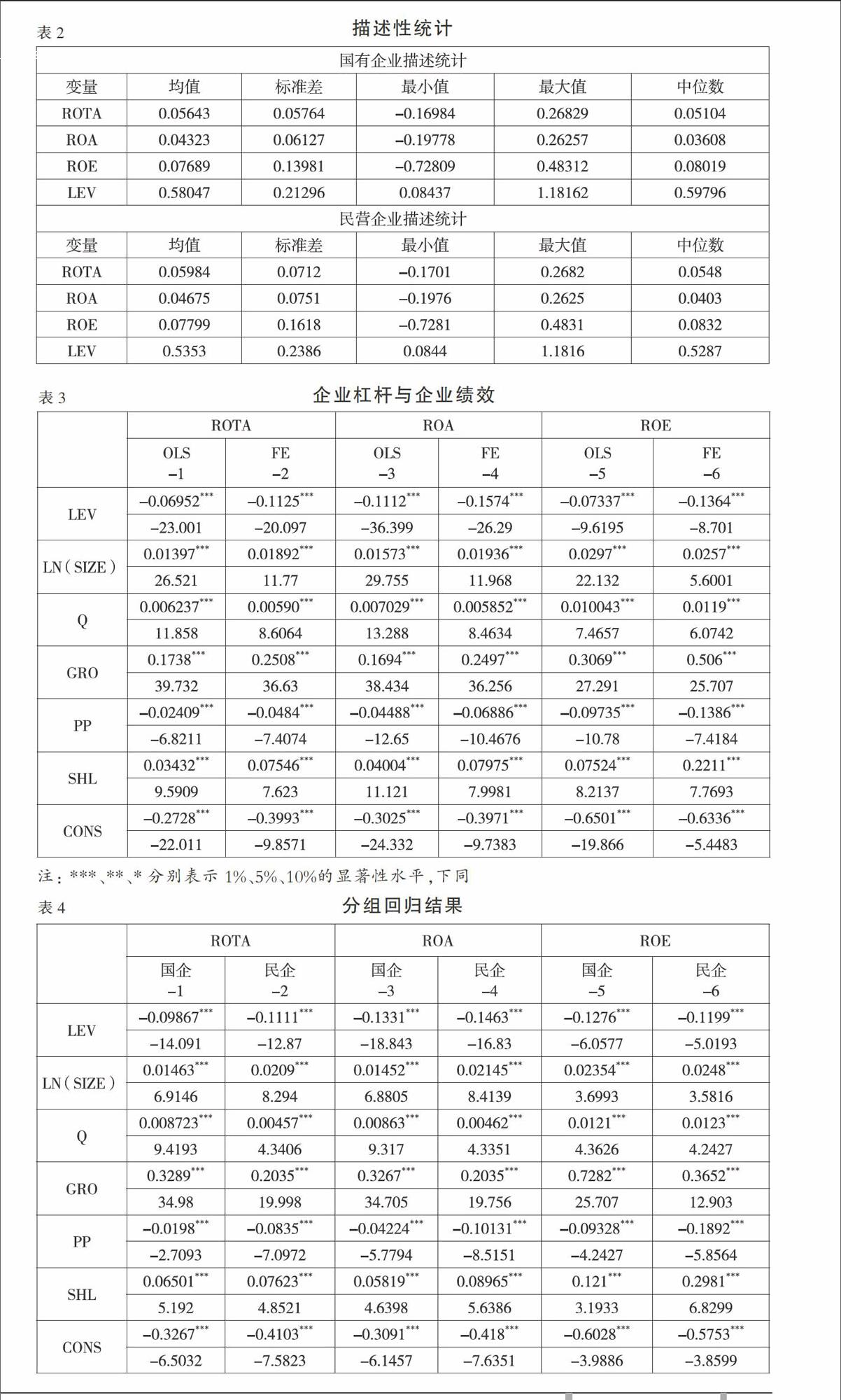

從表2可以看出,表示企業績效的指標投資報酬率(ROTA)、資產收益率(ROA)、凈資產收益率(ROE)情況,其中ROE的標準差最大,說明在樣本中企業的凈資產收益率差距較大。另外,我國上市公司中,企業的資產負債率均值是56.155%,這個比例相對于國外發達國家上市公司負債水平來講是較高的。進一步分析,國企的資產負債率均值是58.05%,民企資產負債率是53.53%,顯然國企由于能夠獲得更多的銀行融資,使得其能夠獲得更多的負債融資。

五、回歸分析結果

對于上市公司平衡面板數據,本文主要采用控制個體和時間的雙向固定效應的估計方法,考慮到面板數據同時可能存在異方差、截面相關和序列自相關,按照Driseoll & Kraay(1998)的方法,對標準差進行了相應的修正。此外還提供了截面OLS回歸的結果用以對照。

(一)全樣本回歸分析結果

在表3全樣本回歸結果中,三個關鍵的企業績效指標與企業杠桿關系為負,并且均在1%水平顯著。說明對于上市公司樣本而言,如果企業杠桿提高,那么將會導致企業績效顯著下降。具體來說,根據回歸結果可以看出企業杠桿上升1%,將會同比導致上市公司的企業投資報酬率下降0.12%、資產收益率下降0.109%、凈資產收益率下降0.18%。說明我國企業目前的企業杠桿偏高,在這種情況下,增加杠桿帶來的高風險成本將沖減其帶來的稅盾收益,將導致企業績效下降。因此,假設1得到支持。

從回歸結果中還可以發現,企業績效與企業規模的系數顯著為正。說明我國上市公司的樣本企業獲得了規模經濟效益,隨著企業規模變大,績效也越來越好。企業績效與企業價值與資本系數的系數顯著為正,說明企業的價值越高,企業的績效越好,這顯然是符合實際情況的。企業價值與主營業務收入增長率系數顯著為正,說明企業收入增長率越高,企業成長能力越強,其經營狀況變好,故企業績效也會越來越好。企業績效與資產負債率系數顯著為負,企業績效與企業固定資產比例系數顯著為負,企業擁有的資產以固定資產比例的性質持有越高,其變現能力就越差,導致企業的資金流動性降低,使得企業績效下降。最后,企業績效與企業的第一大股東持股比例系數顯著為正,說明第一大股東持股比例上升有利于企業的決策效率,從而提高企業績效。

表中OLS、FE為回歸系數,系數下方為T值,且在固定效應下,T值是經過Driscoll-Kraay標準差修正后的t統計量,同時考慮了對異方差、截面相關和序列相關的處理。以下各表相同。其中回歸模型1、3、5是普通OLS回歸,模型2、4、6是固定效應GLS回歸。

(二)分樣本回歸結果

我們將樣本拆分進行分組回歸(第63頁表4)。從表4可以看出,無論國企還是民企樣本,三個關鍵的企業績效指標與企業杠桿關系顯著為負。對于國企而言杠桿上升1%,將會同比導致企業投資報酬率下降0.09867%、資產收益率下降-0.1331%、凈資產收益率下降0.1276%;對于民企而言杠桿上升1%,將會同比導致企業投資報酬率下降0.1111%、資產收益率下降0.1463%、凈資產收益率下降0.1199%。另外,從擬合優度指標也可以看出,在相同的控制變量條件下,國企企業杠桿指標對企業績效的解釋程度也大于民企。實證結果顯示,企業杠桿對于國企績效的影響遠大于民企。因此,假設3成立。

(三)穩健性檢驗

為了保證結論的穩健性,我們還采用不同的方法計算投資報酬率、資產收益率和凈資產收益率,比如將分母平均資產換成期末資產;或是添加管理層持股、營業收入或者無形資產比例等作為控制變量;重復以上回歸,結論未發生變化。

六、主要結論與政策建議

研究結論表明,我國上市公司財務杠桿提升會顯著降低企業績效,在進一步區分國企與民企樣本后發現,國企的財務杠桿對企業績效的負向效應要低于民企,這是由于國企與政府的天然聯系,使得政府變相為國企分擔了風險。

本文的政策建議是,國企通過與政府的天然聯系,將企業的部分風險轉移到了政府部門,這對于國企的長期發展來講是非常不利的。國企改革已經進入深水區,應努力增加國有資本效率,建設權責明確、產權清晰、管理科學的現代企業制度。進一步強化執行政企分離,提高國企的經濟獨立性,增強抗風險能力,改善國企績效,進而為經濟社會持續良性進步,實現中華民族偉大復興,為中國夢而貢獻自己的力量。

參考文獻:

[1]肖作平.上市公司資本結構與公司績效互動關系實證研究[J].管理科學,2005,(3).

[2]張倩.基于TIROLE可變投資型的最優資本結構研究——以浙江省上市公司為例[J].商業會計,2016,(1).

[3]曹廷求,楊秀麗,孫宇光.股權結構與公司績效:度量方法和內生性[J].經濟研究,2007,(10).