商業信用與銀行貸款:互補還是替代

姚遠

摘 要:商業信用即企業法人之間商業往來而產生的信用,在支持企業成長方面扮演著更為關鍵的作用。本文以2006—2014年2538家中國制造業上市公司的面板數據為樣本,選取相關指標建立回歸模型來研究中國制造業上市公司的商業信用與銀行貸款的關系,研究結論為:中國制造業上市公司商業信用和銀行貸款替代關系顯著,同時宏觀經濟、公司規模等因素的不同并不影響實證結論。

關鍵詞:商業信用;銀行貸款;制造業上市公司

現今,商業信用是企業最重要的融資渠道之一,主要因為它的便捷性和靈活性,其次是它的低門檻。尤其像中國這樣的發展中國家經濟體,正規金融的門檻較高、供給不足,很多企業沒有辦法從銀行渠道獲取貸款,寧可承受較高的成本從非正規金融渠道融資,這也促成了商業信用的發展和盛行。

2014年我國GDP的增速首度跌破7.5%,中國經濟的這一變化揭示了“新常態”的主要特征。與世界先進水平相比,我國制造業仍然大而不強,在我國經濟發展步入“新常態”的階段,同樣面臨諸多挑戰,這一因素對制造業行業的影響有待研究。

一、 國內外研究綜述

(一)商業信用與銀行貸款存在替代關系

基于我國特定的貨幣政策環境,將貨幣政策緊縮年度虛擬變量和銀行家信心指數納入研究框架進行分析可知,企業受到信貸沖擊時以商業信用作為替代銀行貸款的融資方式以彌補資金供給缺口(饒品貴、姜國華,2013)。Jeffrey(2002)通過研究制造業企業的數據也得出結論:沒有債券評級的企業在貨幣緊縮期會增加商業信用。

國內外的學者運用不同地區的面板數據商業信用與銀行貸款的關系進行研究。Eddie and Conor(2014)和陽佳余、楊蓓蕾(2013)分別選用了歐洲地區和中國國內上市公司的數據來研究在金融危機中銀行貸款渠道受限的中小企業是否更可能使用或申請替代性外源融資。研究結果顯示,公司更頻繁使用商業信用是基于信貸配給理論,這也體現出商業信用對于銀行貸款的顯著性替代。

(二)商業信用與銀行貸款存在互補關系

Daisuke(2015)和Gerhard et al.(2014)分別采用日本和英國的企業數據來研究商業信用與銀行貸款的關系,均得出互補性關系的結論,主要邏輯:在銀行貸款可得性增加時,企業的商業信用(包括應付賬款和應收賬款)都有所增加,即商業信用于銀行貸款存在互補的關系。

劉仁伍、盛文軍(2011)提出在現行銀行貸款體系下,對于不同類型的非國有企業仍存在一定程度的信貸歧視,故商業信貸機制對于銀行貸款體系具有顯著的補充作用,企業的規模、資本密集度、出口等因素都對企業提供商業信貸的數額有顯著影響。

本文擬選用中國制造業上市公司數據來進行分析,從更切合企業利益的商業信用需求的視角來分析商業信用與銀行貸款的關系。在模型構建方面,本文采用固定效應模型進行估計。

二、 商業信用與銀行貸款關系的實證分析

(一)數據選取及變量說明

1、樣本選擇和數據來源

本文采用的樣本為2006—2014年中國制造業上市公司為研究樣本,總樣本量為22842。上市公司數據來源為國泰安數據庫、各上市公司年報和官網資料等,宏觀經濟及原材源于國家統計局網站。本文的模型研究軟件為Stata12.0。

2、變量設計

本文討論的主要是商業信用需求,根據Blasio(2003)、Ge and Qiu(2007)、Gamaetal.(2009)的研究,采用應付賬款/總資產比例(即應付賬款比率)指標作為被解釋變量進行分析。關于銀行貸款的衡量,本文選用短期借款與長期借款之和占總資產的比率(即有息負債率)作為解釋變量進行分析。

參考商業信用與銀行貸款關系的相關文獻,本文的控制變量選取了應收賬款比率、公司規模、資產負債率、存貨周轉率、營業總收入占總資產的比重、營業總成本占總資產的比重、國內生產總值作為控制變量。

(二)模型設定及回歸分析

1、模型設定

Hausman檢驗結果顯示chi2(5)=52.39,Prob>chi2=0.0000,因此應該選擇固定效應模型。具體表示如公式(3.1)所示:

2、實證分析

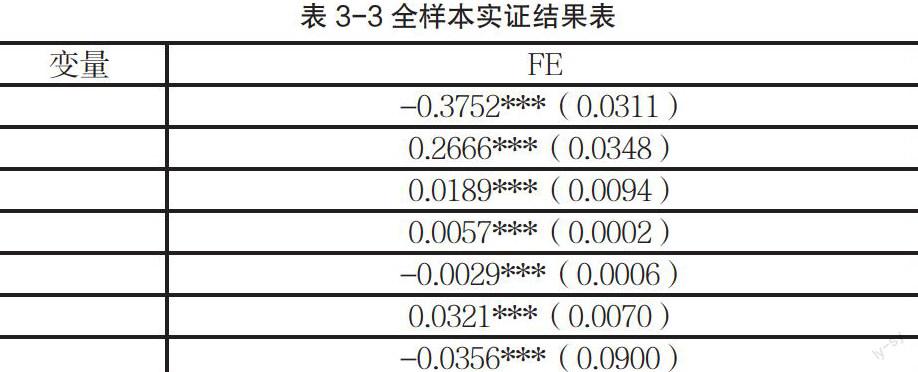

表3-3的實證結果即采用模型(3.1)進行固定效應模型估計所得。相關結果顯示,中國制造業上市公司商業信用與銀行貸款呈現顯著的負相關關系。存貨周轉率與商業信用同樣呈現顯著的負相關關系,其他控制變量包括應收賬款比率、公司規模、資產負債率、標準化營業成本、國內生產總值、與商業信用呈現顯著的正相關關系。研究結果為:中國制造業上市公司商業信用和銀行貸款替代關系顯著,同時宏觀經濟、公司規模等因素的不同并不影響實證結論。

三 政策建議

1、堅定走“國企改革”之路,積極引入社會資本和戰略投資者。這一點不僅適用于制造業上市公司,同樣適用于其他制造業行業不同規模的國有企業。發展混合所有制經濟是深化國有企業改革的“重頭戲”,本文涵蓋的2538個制造業上市公司樣本中有894個是國有企業,可見國有企業在各個制造業行業各大細分市場基本處于主導地位,國企改革必然會對制造業行業產生深遠影響。

2、 制造業上市公司需盡快擴大自己的金融業務公司及其業務規模和范圍來拓寬融資渠道、多元化融資方式,從整理的數據可知,制造業上市公司存在較大的商業信用缺口,這也意味著存在較大的信用風險敞口。對商業信用的分析和運用不僅局限于量,更要注重質。因此,還需對商業信用建立完善的管理體系,進一步測試考核信用成本與效益比。

參考文獻:

[1]董紅曄、李小榮,商業信用與銀行貸款的替代效應——基于控股股東代理問題的研究,山西財經大學學報,2014(11):25—35。

[2]范小云、董二磊,銀行貸款,商業信用與企業出口——基于聯立方程模型的經驗分析,中國經濟問題,2015(1):36—49。

[3]胡海青、崔杰、張道宏,中小企業商業信用融資影響因素研究——基于陜西制造類非上市企業的證據,管理評論,2014(2):36—48。

[4]李曉靜、趙雅莉、廣禮,商業信用需求行業間差異及其影響動因的實證研究,技術經濟與管理研究,2015(3):86—90。

[5]劉仁伍、盛文軍,商業信用是否補充了銀行信用體系,世界經濟,2011(11):103—120。

[6]陸正飛、楊德明,商業信用:替代性融資,還是買方市場?,管理世界,2011(4):6—14。

[7]牛培路、白俊,金融發展,銀行貸款與商業信用再分配,金融論壇,2011(10):34—42。

[8]石曉軍、李杰,商業信用與銀行借款的替代關系及其反周期性:1998—2006年,財經研究,2009(3):4—15。

[9] Baum, C. F., Schaffer, M. E., andStillman, S. Instrumental variables and GMM: Estimation and testing. Stata Journal, 2003:1—31.

[10] Berger, A. N., andUdell, G. F. Small business credit availability and relationship lending: The importance of bank organisational structure. The Economic Journal, 2002: 32—53.

[11] Bester, H. Screening vs. rationing in credit markets with imperfect information. The American Economic Review, 1985: 850—855.

[12] Bester, H. The role of collateral in credit markets with imperfect information. European Economic Review, 1987: 887—899.

[13] Biais, B., andGollier, C. Trade credit and credit rationing. Review of Financial Studies, 1997: 903—937.