我國(guó)電子商務(wù)稅收征管問題博弈分析

■ 叢培華 副教授 龔 奕(江西財(cái)經(jīng)職業(yè)學(xué)院 江西九江 332000)

?

我國(guó)電子商務(wù)稅收征管問題博弈分析

■ 叢培華 副教授 龔 奕(江西財(cái)經(jīng)職業(yè)學(xué)院 江西九江 332000)

內(nèi)容摘要:本文從信息不對(duì)稱視角出發(fā),分析我國(guó)電子商務(wù)發(fā)展現(xiàn)狀,并指出我國(guó)電子商務(wù)稅收征管面臨的主要困境。由此建立兩方博弈模型和三方博弈模型,深入分析納稅人、稅務(wù)機(jī)關(guān)以及電子商務(wù)中間商之間的關(guān)系,進(jìn)一步探討電子商務(wù)稅收征管的重要性。最后,在博弈分析的基礎(chǔ)上,建立基于網(wǎng)絡(luò)中介信息的電子商務(wù)稅收征管體系以及相關(guān)機(jī)制,并提出深化電子商務(wù)稅收征管的相關(guān)對(duì)策。

關(guān)鍵詞:電子商務(wù) 稅收征管 博弈分析 信息不對(duì)稱

引言

電子商務(wù)稅收征管問題從1998年以來(lái)一直成為很多學(xué)者研究的焦點(diǎn),一直以來(lái)關(guān)于電子商務(wù)征稅的問題也是爭(zhēng)議話題,有的學(xué)者認(rèn)為對(duì)于電子商務(wù)活動(dòng)理應(yīng)進(jìn)行稅收征管,而另一些學(xué)者則支持免稅的策略。目前國(guó)際上主要有以下三種觀點(diǎn):一是主張對(duì)電子商務(wù)實(shí)行免稅政策,以美國(guó)為主的發(fā)達(dá)國(guó)家支持電子商務(wù)實(shí)行免稅的策略;二是主張對(duì)電子商務(wù)實(shí)行征稅政策,以歐盟為主的國(guó)家認(rèn)為電子商務(wù)的稅收征管方面理應(yīng)實(shí)行征稅的政策;三是主張針對(duì)電子商務(wù)完善現(xiàn)有稅收制度,即從自身利益出發(fā),這也是出自各國(guó)信息技術(shù)的外推和內(nèi)用的結(jié)果,都會(huì)對(duì)現(xiàn)有的稅法制度產(chǎn)生一定的負(fù)面沖擊。而國(guó)內(nèi)目前很多學(xué)者都是基于對(duì)電子商務(wù)進(jìn)行稅收征管的角度,對(duì)現(xiàn)有稅收征管制度進(jìn)行完善,而不是提出新的稅收征管制度或改變現(xiàn)有稅收體系。從我國(guó)的現(xiàn)實(shí)情況來(lái)看,需要對(duì)電子商務(wù)的稅收征管問題做新的認(rèn)識(shí)。而另一些學(xué)者通過(guò)博弈分析各主體之間的利弊問題。

基于此,本文對(duì)我國(guó)電子商務(wù)的稅收征管問題進(jìn)行進(jìn)一步的探討和分析,旨在深入研究我國(guó)電子商務(wù)在稅收征管上的問題,而這也響應(yīng)了我國(guó)政府的關(guān)切和號(hào)召。并且隨著目前關(guān)于電子商務(wù)稅收征管問題的不斷深入,我國(guó)電子商務(wù)稅收征管方式對(duì)傳統(tǒng)模式提出了全面挑戰(zhàn),一方面促進(jìn)現(xiàn)有行業(yè)的改革和發(fā)展,另一方面對(duì)現(xiàn)有行業(yè)形成一定的沖擊。對(duì)此,本文在前人研究的基礎(chǔ)上,再次對(duì)電子商務(wù)稅收征管進(jìn)行細(xì)分,在理論和現(xiàn)實(shí)上進(jìn)一步揭開電子商務(wù)征稅的意義。

基于非對(duì)稱信息的淘寶C2C電子商務(wù)征稅分析

(一)兩方博弈分析

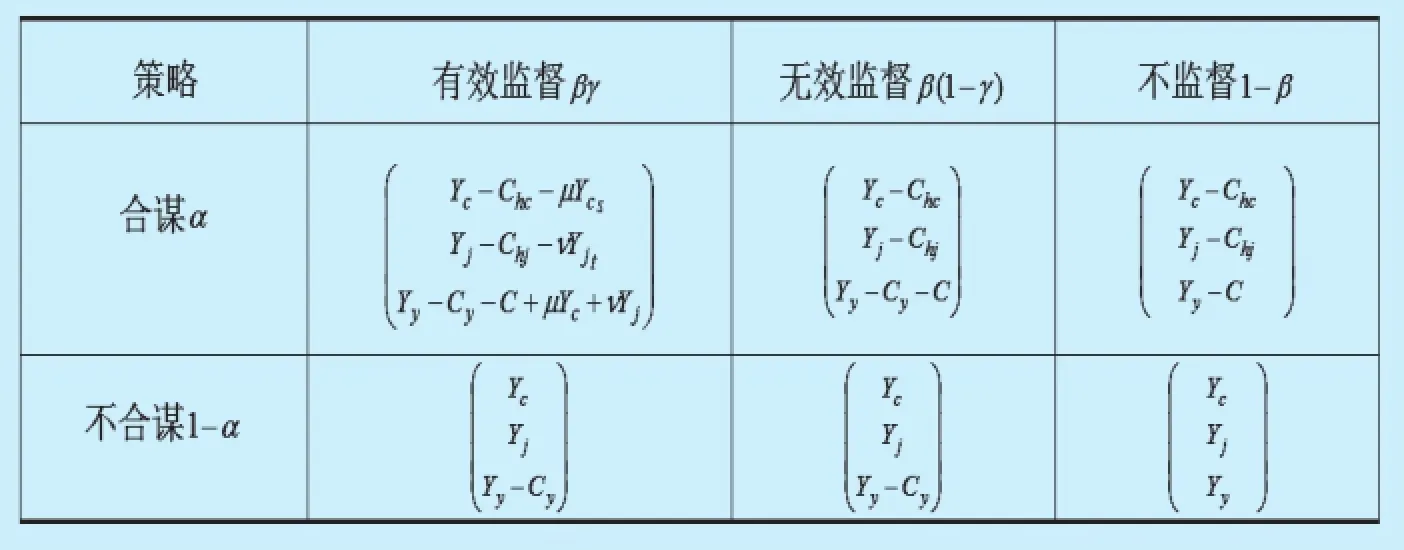

表1 三方參與的收益矩陣

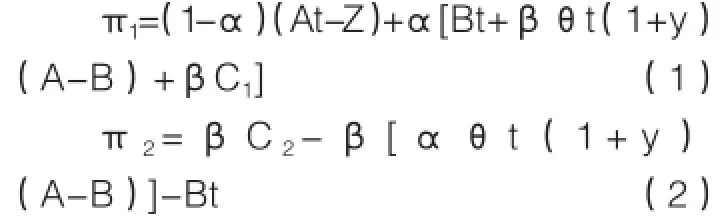

假定參與博弈的稅務(wù)機(jī)關(guān)與納稅人都是理性人,即規(guī)避風(fēng)險(xiǎn)、追求自身經(jīng)濟(jì)利益最大化。并且征納雙方信息不對(duì)稱,稅務(wù)機(jī)關(guān)的檢查有效性由稅收信息對(duì)稱程度決定。納稅人擁有全部的納稅信息,稅務(wù)機(jī)關(guān)獲取的信息越少,信息不對(duì)稱度越大,查出問題的概率就越低。信息不對(duì)稱程度記為I∈(0,1),檢查的有效性記為θ。納稅誠(chéng)信收益為Z,由于納稅人遵法守法依法納稅所帶來(lái)的長(zhǎng)期額外收益,如減少因稅務(wù)檢查而帶來(lái)的成本、更容易獲得銀行貸款的機(jī)會(huì)從而減少籌資成本、增加盈利能力等。稅務(wù)部門的行為空間為(檢查β,不檢查1-β),納稅人的行為空間為(偷稅α,誠(chéng)實(shí)納稅1-α)。π1為納稅人預(yù)期支付水平,π2為稅務(wù)機(jī)關(guān)預(yù)期支付水平,納稅人實(shí)際應(yīng)稅收入為A,申報(bào)的應(yīng)稅收入為B,B≤A;稅率為t;處罰率為y;C1表示納稅人由于稅務(wù)檢查所帶來(lái)的納稅成本,C2表示稅務(wù)部門檢查時(shí)的征管成本。基于信息不對(duì)稱性,納稅人能夠觀察到自身真實(shí)的經(jīng)營(yíng)狀況,所以納稅人具體采取何種決策方式,取決于其約束條件及偷稅收益之間的權(quán)衡。而稅務(wù)機(jī)關(guān)能觀察到代理人(納稅人)的行動(dòng),但不能觀察到納稅人的私人信息。綜上,得到納稅人和稅務(wù)部門的預(yù)期支付水平為:

由(1)、(2)式可得:

在均衡(α*,β*)=(C2/ξ, ζ/ (ξ+C1))中,納稅人以一定的概率逃稅,稅務(wù)機(jī)關(guān)以一定的概率稽查。當(dāng)稅務(wù)機(jī)關(guān)的稽查效率θ、罰款率y、納稅人的稅收被稽查成本C1和納稅誠(chéng)信收益為Z都比較高,而稅務(wù)機(jī)關(guān)稽查成本C2較低時(shí),可實(shí)現(xiàn)均衡。此時(shí),信息不對(duì)稱程度較低,稅務(wù)稽查效率比較高,稽查成本較低;而納稅人納稅不遵從的代價(jià)和納稅誠(chéng)信收益都比較高。這表明相關(guān)稅收法律法規(guī)比較完善,稅收征管手段也較為充分,征納雙方信息較為完全,在充分稅收稽查的情況下,納稅不遵從現(xiàn)象較少。這種情況與傳統(tǒng)商務(wù)、B2B 電子商務(wù)較為相符,即納稅人擁有一定的私人信息優(yōu)勢(shì),需要根據(jù)信息情況做出決策,稅務(wù)部門則以相應(yīng)的概率進(jìn)行稽查。

在均衡(α*,β*)=(1,1)中,納稅人選擇逃稅,稅務(wù)機(jī)關(guān)選擇稽查。在此均衡中稅務(wù)機(jī)關(guān)的稽查效率θ、罰款率y、納稅人的稅收被稽查成本C1和納稅誠(chéng)信收益為Z都比較低,稅務(wù)稽查成本C2也足夠低。此時(shí),信息不對(duì)稱程度較高,稅務(wù)稽查效率和稽查成本較低;而納稅人納稅不遵從的代價(jià)和納稅誠(chéng)信收益都很低,納稅人所受約束條件少,逃稅帶來(lái)的收益高、風(fēng)險(xiǎn)小,納稅人的逃稅率和稅務(wù)機(jī)關(guān)的檢查率都很高。在均衡(α*,β*)=(1,0)中,納稅人選擇逃稅,稅務(wù)機(jī)關(guān)選擇不檢查。在此均衡中,信息不對(duì)稱程度極高,稅務(wù)稽查效率低下,稽查成本高;同時(shí),納稅人稅務(wù)被稽查成本、罰款率和納稅誠(chéng)信收益都很低。所以,信息不對(duì)稱是電子商務(wù)稅收征管問題的根本性原因,信息不對(duì)稱程度越高,納稅人選擇納稅不遵從的可能性就越高,稅收征管難度也越大。

(二)三方博弈分析

一般情況下,在存在稅務(wù)機(jī)關(guān)、納稅人、電子商務(wù)平臺(tái)商三方的情況下,由于信息不對(duì)稱容易引發(fā)不同主體之間的收益流動(dòng)性,所以在信息不對(duì)稱情況下,三方博弈實(shí)際就是稅務(wù)機(jī)構(gòu)監(jiān)督電子商務(wù)平臺(tái)商的合謀行為以及納稅義務(wù)人監(jiān)督電子商務(wù)平臺(tái)商尋租行為的混合博弈過(guò)程。本文主要分析稅務(wù)機(jī)構(gòu)監(jiān)督電子商務(wù)平臺(tái)商的合謀行為,對(duì)于納稅義務(wù)人監(jiān)督電子商務(wù)平臺(tái)商的尋租行為,其理論建模跟稅務(wù)機(jī)構(gòu)監(jiān)督電子商務(wù)平臺(tái)商的合謀行為的博弈模型相同,就不必單獨(dú)建模分析。

對(duì)相關(guān)變量進(jìn)行定義:設(shè)納稅義務(wù)人、電子商務(wù)平臺(tái)商與稅務(wù)機(jī)構(gòu)三方博弈的最大期望收益分別為Rc、Rj、Ry;納稅義務(wù)人與電子商務(wù)平臺(tái)商不合謀且稅務(wù)機(jī)構(gòu)不監(jiān)督時(shí)三方的正常收益分別為Yc、Yj、Yy;納稅義務(wù)人與電子商務(wù)平臺(tái)商進(jìn)行合謀的概率為α∈(0,1),兩方合謀的成本為Chc與Chj,且在有效監(jiān)督的情況下會(huì)給予兩方正常收益的μ (μ≠0)與ν(ν≠0)倍罰款;稅務(wù)機(jī)構(gòu)監(jiān)督的概率為β∈(0,1),有效監(jiān)督的概率為γ(γ∈(0,1)),監(jiān)督的成本為Cy;在納稅義務(wù)人與電子商務(wù)平臺(tái)商合謀時(shí)給稅務(wù)機(jī)構(gòu)造成損失為C,并且合謀收益分別為Yhc與Yhj。當(dāng)稅務(wù)機(jī)構(gòu)不監(jiān)督時(shí),若納稅義務(wù)人與電子商務(wù)平臺(tái)商合謀,則納稅義務(wù)人、電子商務(wù)平臺(tái)商與稅務(wù)機(jī)構(gòu)三方的收益分別為Yc-Chc、Yj-Chj、Yy-C;當(dāng)稅務(wù)機(jī)構(gòu)無(wú)效監(jiān)督時(shí),若納稅義務(wù)人與電子商務(wù)平臺(tái)商合謀,則三方的收益為Yc-Chc、Yj-Chj、Yy-Cy-C,若納稅義務(wù)人與電子商務(wù)平臺(tái)商不合謀,則三方的收益為Yc、Yj、Yy-Cy;當(dāng)稅務(wù)機(jī)構(gòu)有效監(jiān)督時(shí),若納稅義務(wù)人與電子商務(wù)平臺(tái)商合謀,則三方的收益為Yc-Chc-μYc、Yj-Chj-νYj、Yy-Cy-C+μYc+νYj,若納稅義務(wù)人與電子商務(wù)平臺(tái)商不合謀,則三方的收益為Yc、Yj、Yy-Cy。這樣便得到納稅義務(wù)人、電子商務(wù)平臺(tái)商與稅務(wù)機(jī)構(gòu)三方的收益矩陣,如表1所示。

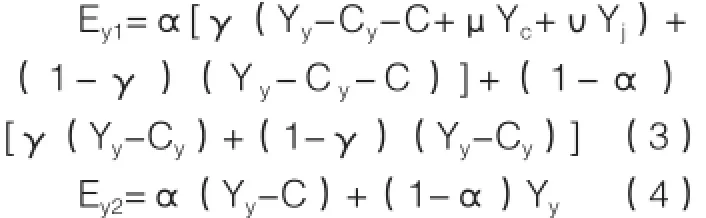

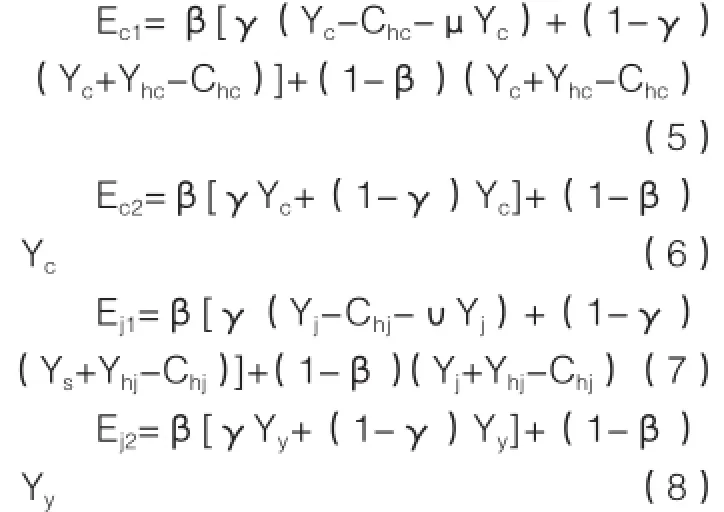

在納稅義務(wù)人和電子商務(wù)平臺(tái)商發(fā)生合謀概率為α的情況下,稅務(wù)機(jī)構(gòu)監(jiān)督與不監(jiān)督的期望收益分別為:

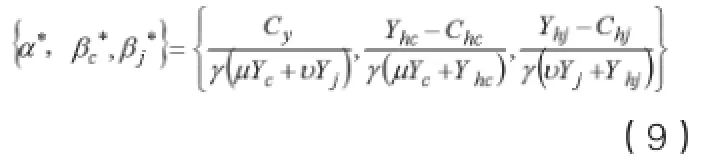

當(dāng)稅務(wù)機(jī)構(gòu)監(jiān)督與不監(jiān)督的期望收益相等時(shí),由式(3)、(4)可解得α*=Cy/(μγYc+υγYj)。此時(shí)當(dāng)納稅義務(wù)人和電子商務(wù)平臺(tái)商合謀的概率小于α*時(shí),稅務(wù)機(jī)構(gòu)的最優(yōu)選擇是不進(jìn)行監(jiān)督;當(dāng)納稅義務(wù)人和電子商務(wù)平臺(tái)商合謀的概率大于α*值時(shí),稅務(wù)機(jī)構(gòu)的最優(yōu)選擇是監(jiān)督。這時(shí)納稅義務(wù)人和電子商務(wù)平臺(tái)商發(fā)生合謀的概率為α的納什均衡與稅務(wù)機(jī)構(gòu)的監(jiān)督成本Cy、稅務(wù)機(jī)構(gòu)監(jiān)督的有效概率γ、對(duì)納稅義務(wù)人和電子商務(wù)平臺(tái)商的罰款μYc與νYj有關(guān)。所以為了降低合謀的概率,稅務(wù)機(jī)構(gòu)可以通過(guò)增大罰款系數(shù)μ、ν,提高有效監(jiān)督概率γ等措施加以調(diào)整。這樣可以有效防止納稅義務(wù)人與電子商務(wù)平臺(tái)商的合謀,保證稅收征管的有效進(jìn)行。

在稅務(wù)機(jī)構(gòu)以概率β監(jiān)督的情況下,納稅義務(wù)人與電子商務(wù)平臺(tái)商合謀和不合謀的期望收益分別為:

當(dāng)納稅義務(wù)人合謀與不合謀期望收益相等時(shí),由(5)、(6)式解得= (Yhc-Chc)/(μγYc+γYhc),即稅務(wù)機(jī)構(gòu)實(shí)施監(jiān)督的概率小于值時(shí),納稅義務(wù)人的最優(yōu)選擇是合謀;稅務(wù)機(jī)構(gòu)實(shí)施監(jiān)督的概率大于值,納稅義務(wù)人的最優(yōu)選擇是不合謀。同理,當(dāng)電子商務(wù)平臺(tái)商合謀與不合謀的期望收益相等時(shí),由式(7)、(8)式可解得= (Yhj-Chj)/(υγYj+γYhj),說(shuō)明稅務(wù)機(jī)構(gòu)實(shí)施監(jiān)督的概率小于值時(shí),電子商務(wù)平臺(tái)商的最優(yōu)選擇是參與合謀;稅務(wù)機(jī)構(gòu)實(shí)施監(jiān)督的概率大于值時(shí),電子商務(wù)平臺(tái)商的最優(yōu)選擇是不參與合謀。此時(shí)稅務(wù)機(jī)構(gòu)以概率β監(jiān)督的納什均衡與納稅義務(wù)人和電子商務(wù)平臺(tái)商的合謀成本Chc與Chj、合謀收益Yhc與Yhj、稅務(wù)機(jī)構(gòu)監(jiān)督的有效概率γ、對(duì)納稅義務(wù)人和電子商務(wù)平臺(tái)商的罰款μYc與υYj有關(guān)。最終得到三方的納什均衡為:

通過(guò)三方參與的混合博弈可以得出,稅務(wù)機(jī)構(gòu)在參與稅收征管過(guò)程中都起到至關(guān)重要的作用,主要涉及處罰力度、征管意識(shí)、監(jiān)督強(qiáng)度等多方面。并且三方博弈中多了電子商務(wù)平臺(tái)商,使得決策分析時(shí)需要考慮電子商務(wù)平臺(tái)商的偷懶行為、與納稅義務(wù)人的合謀行為、與稅務(wù)機(jī)構(gòu)的尋租行為等因素的影響,這種情境在一定程度上可以彌補(bǔ)兩方博弈中的稅收征管不統(tǒng)一、征管投入成本高、雙方主體的惰性等問題。

電子商務(wù)稅收征管的對(duì)策

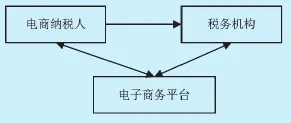

結(jié)合博弈分析得到,我國(guó)應(yīng)重視電子商務(wù)稅收征管問題,如何對(duì)電子商務(wù)進(jìn)行稅收征管,需要制定相應(yīng)對(duì)策,包括從國(guó)際經(jīng)驗(yàn)出發(fā),結(jié)合國(guó)外成熟的電子商務(wù)征管經(jīng)驗(yàn),對(duì)癥下藥建立符合我國(guó)國(guó)情的稅收征管體系。本文已明確在我國(guó)電子商務(wù)稅收征管方面的趨勢(shì)應(yīng)向平臺(tái)式發(fā)展,建立基于第三方平臺(tái)的電子商務(wù)稅收征管體系,借用第三方的監(jiān)督作用對(duì)電商企業(yè)的稅收進(jìn)行征管,如圖1所示。

從圖1可知,電商納稅人、稅務(wù)機(jī)構(gòu)以及電子商務(wù)平臺(tái)之間屬于三方博弈關(guān)系,即電商納稅人和稅務(wù)機(jī)構(gòu)之間通過(guò)第三方平臺(tái)監(jiān)管和監(jiān)督,電子商務(wù)平臺(tái)通過(guò)雙向引導(dǎo)作用,為稅務(wù)機(jī)構(gòu)和電商納稅人提供稅收征管的有關(guān)信息;而電商納稅人和稅務(wù)機(jī)構(gòu)得到信息后,一方面核對(duì)具體情況,另一方面還可以反饋部分信息到電子商務(wù)平臺(tái),便可以確定最終所有上交的稅種和稅額。同時(shí)也解決了其他行業(yè)之間的羊群效應(yīng)和盲目跟風(fēng)的行為,為整個(gè)市場(chǎng)的有序進(jìn)行打下堅(jiān)實(shí)的基礎(chǔ),使得各行各業(yè)能夠各司其職。除了電商納稅人、稅務(wù)機(jī)構(gòu)以及電子商務(wù)平臺(tái)之間的電子商務(wù)模式外,可以進(jìn)一步規(guī)范稅務(wù)機(jī)關(guān)稅收征管流程,以提高納稅人納稅遵從為出發(fā)點(diǎn),以網(wǎng)絡(luò)中介信息為基礎(chǔ),結(jié)合金融中介及經(jīng)濟(jì)管理部門的相關(guān)信息,以強(qiáng)化信息流控制為核心,以計(jì)算機(jī)網(wǎng)絡(luò)為依托,搭建信息高度共享的網(wǎng)上稅務(wù)管理平臺(tái),如圖2所示。

圖1 平臺(tái)式電子商務(wù)體系結(jié)構(gòu)

圖2 基于網(wǎng)絡(luò)中介信息的電子商務(wù)稅收管理體系

具體而言,電子商務(wù)平臺(tái)可以提供電子商務(wù)稅收征管所需的信息在于“納稅申報(bào)-稅額確定-稅款征收-稅收稽查”環(huán)節(jié),為稅務(wù)機(jī)關(guān)搜集、加工、校驗(yàn)納稅信息提供涉稅信息,以信息化為手段,從技術(shù)和管理兩方面提高稅收征管效率。根據(jù)電子商務(wù)稅收征管特點(diǎn),加強(qiáng)稅務(wù)機(jī)關(guān)與第三方的合作,獲取第三方涉稅信息,以對(duì)信息流的控制為核心,進(jìn)行制度創(chuàng)新、流程重組。

從圖2可知,整個(gè)體系的核心在于網(wǎng)上稅務(wù)管理平臺(tái)和電子商務(wù)網(wǎng)絡(luò)交易中心。其中的電子商務(wù)網(wǎng)絡(luò)交易中心涉及認(rèn)證中心、信息存儲(chǔ)中心以及資金流監(jiān)控中心,每個(gè)部分所承包的信息不同,所發(fā)揮的作用也各不相同,所以這個(gè)過(guò)程屬于核心引擎。而對(duì)于網(wǎng)上稅務(wù)管理平臺(tái)而言,其中的網(wǎng)上稅務(wù)登記、網(wǎng)上納稅申報(bào)屬于前期整合資源的過(guò)程,而稅額確定和網(wǎng)上稅款征收屬于網(wǎng)上稅務(wù)管理平臺(tái)的稅額定額過(guò)程,對(duì)于網(wǎng)上稅務(wù)稽查和處罰與激勵(lì)主要是設(shè)計(jì)后期控制的過(guò)程,對(duì)于整個(gè)網(wǎng)上稅務(wù)管理平臺(tái)而言,是整個(gè)平臺(tái)的后發(fā)環(huán)節(jié)。

結(jié)論

本文在前人研究的基礎(chǔ)上,以我國(guó)電子商務(wù)為對(duì)象重點(diǎn)分析電子商務(wù)對(duì)我國(guó)稅收征管的影響。根據(jù)具體研究得到以下幾點(diǎn)結(jié)論:通過(guò)文獻(xiàn)分析我國(guó)電子商務(wù)目前存在的問題。從國(guó)內(nèi)外文獻(xiàn)分析目前電子商務(wù)所持有的不同態(tài)度,并指出不同人持有不同的態(tài)度,一些學(xué)者支持對(duì)電子商務(wù)征收稅收,而另一些學(xué)者不支持對(duì)電子商務(wù)征收稅收,即實(shí)行免稅政策;同時(shí)指出我國(guó)目前的電子商務(wù)發(fā)展動(dòng)態(tài),以及目前我國(guó)電子商務(wù)稅收征管中存在的問題;在理論的基礎(chǔ)上進(jìn)一步通過(guò)博弈分析目前的電子商務(wù)稅收征管困境。首先從兩方博弈的角度分析得到,信息不對(duì)稱是電子商務(wù)稅收征管問題的根本性原因,信息不對(duì)稱程度越高,納稅人選擇納稅不遵從的可能性就越高,稅收征管難度也越大;隨后從三方博弈的角度分析得到,電子商務(wù)中間商是完全的信息充分知情者,納稅人可以行賄中間商來(lái)?yè)Q取低成本,而納稅機(jī)構(gòu)完全希望避免這種情況;根據(jù)電子商務(wù)平臺(tái)商務(wù)稅收征管效應(yīng)分析,得到電子商務(wù)中信息不對(duì)稱將引起納稅人的逆行選擇,說(shuō)明納稅人具有隨機(jī)應(yīng)變、投機(jī)取巧為自己謀取最大利益的行為傾向,即納稅人總是有偷逃稅款的潛在動(dòng)機(jī)。

當(dāng)然,由于電子商務(wù)稅收征管建設(shè)層面比較抽象復(fù)雜,涉及法律、制度、技術(shù)等方方面面,本文從稅收征納雙方信息不對(duì)稱的視角對(duì)電子商務(wù)稅收征管問題進(jìn)行分析,具有一定的局限性;在對(duì)策方面主要從網(wǎng)絡(luò)中介信息的角度提出電子商務(wù)稅收征管體系建設(shè),要提出一個(gè)全方位、多角度的建設(shè)方案也值得進(jìn)一步深入研究。

參考文獻(xiàn):

1.凌嵐.全球電子商務(wù):指導(dǎo)原則與稅收政策[J].世界經(jīng)濟(jì),1998(11)

2.王婷婷,侯歡.大數(shù)據(jù)時(shí)代電子商務(wù)征納稅面臨的挑戰(zhàn)與應(yīng)對(duì)[J].當(dāng)代經(jīng)濟(jì)管理,2015,37(8)

3.傅曄.大數(shù)據(jù)時(shí)代下的電子商務(wù)稅收征管[J].經(jīng)濟(jì)與管理,2015(10)

4.曹海生.電子商務(wù)稅收征管體系研究[D].東華大學(xué),2012

5.劉吉成.電子商務(wù)環(huán)境下稅收應(yīng)對(duì)策略探討[J].華北電力大學(xué)學(xué)報(bào),2003 (3)

6.賈紹華.電子商務(wù)稅收征管研究[J].稅收經(jīng)濟(jì)研究,2012(3)

7.朱軍.我國(guó)電子商務(wù)稅收流失問題及其治理措施[J].財(cái)經(jīng)論叢,2013(3)

8.劉宛晨,田發(fā).電子商務(wù)的稅收問題研究[J].湖南商學(xué)院學(xué)報(bào),2001(5)

9.康偉超.電子商務(wù)環(huán)境下流轉(zhuǎn)稅征管問題研究[D].財(cái)政部財(cái)政科學(xué)研究所,2012

10.張茂邦.我國(guó)電子商務(wù)稅收征管的博弈分析[J].世界經(jīng)濟(jì)情況,2010(6)

11.汪晶,牟援朝,王延清.電子商務(wù)中稅收問題的博弈分析[J]. 江蘇商論,2007 (10)

12.CNNIC.第34次中國(guó)互聯(lián)網(wǎng)絡(luò)發(fā)展?fàn)顩r統(tǒng)計(jì)報(bào)告[EB/OL].2014-07-21.http:// baike.haosou.com/doc/7858359-8132454.html

中圖分類號(hào):◆F746

文獻(xiàn)標(biāo)識(shí)碼:A

- 商業(yè)經(jīng)濟(jì)研究的其它文章

- 浙江省城鄉(xiāng)商貿(mào)統(tǒng)籌對(duì)流通業(yè)轉(zhuǎn)型升級(jí)驅(qū)動(dòng)機(jī)理分析

- 我國(guó)體育產(chǎn)業(yè)商業(yè)化運(yùn)作模式探討

- 制造業(yè)服務(wù)化程度與績(jī)效關(guān)系分析

- 制造業(yè)集聚對(duì)勞動(dòng)生產(chǎn)率的動(dòng)態(tài)影響研究

—基于長(zhǎng)江經(jīng)濟(jì)帶地級(jí)市數(shù)據(jù) - 商貿(mào)流通專業(yè)市場(chǎng)與產(chǎn)業(yè)集群發(fā)展機(jī)制探討

- 我國(guó)基準(zhǔn)利率體系研究

—基于成熟市場(chǎng)的經(jīng)驗(yàn)和啟示