從廣義資產證券化視角透視互聯網金融

趙維久 馬鄭瑋

摘要:作為信息技術與傳統金融結合的新興業態,互聯網金融以其快速發展、潛在風險和對傳統金融業的沖擊備受社會各界關注。互聯網金融不是簡單的“互聯網+金融”,而是在互聯網時代金融市場的重構和廣義資產證券化過程,它重新定義了貨幣資本這一生產要素的配置方式,深刻地改變著社會的生產組織方式和經濟運行模式,將促使現實經濟不斷向無摩擦一般均衡市場狀態演化。因此,不僅要關注互聯網金融運營機構自身的風險情況,而且要著眼于互聯網金融市場的長遠發展,建立有利于維護市場公平公正、促進市場主體交易活動效率提升的制度體系,鼓勵有利于完善市場機制的互聯網金融創新,建立基于市場功能的監管制度,并完善信息披露和交易規則。

關鍵詞:廣義資產證券化;互聯網金融;金融中介;P2P;股權眾籌;網絡第三方支付;基礎資產;破產隔離;信用增級機制

中圖分類號:F830文獻標志碼:A文章編號:16748131(2016)04000910

一、引言

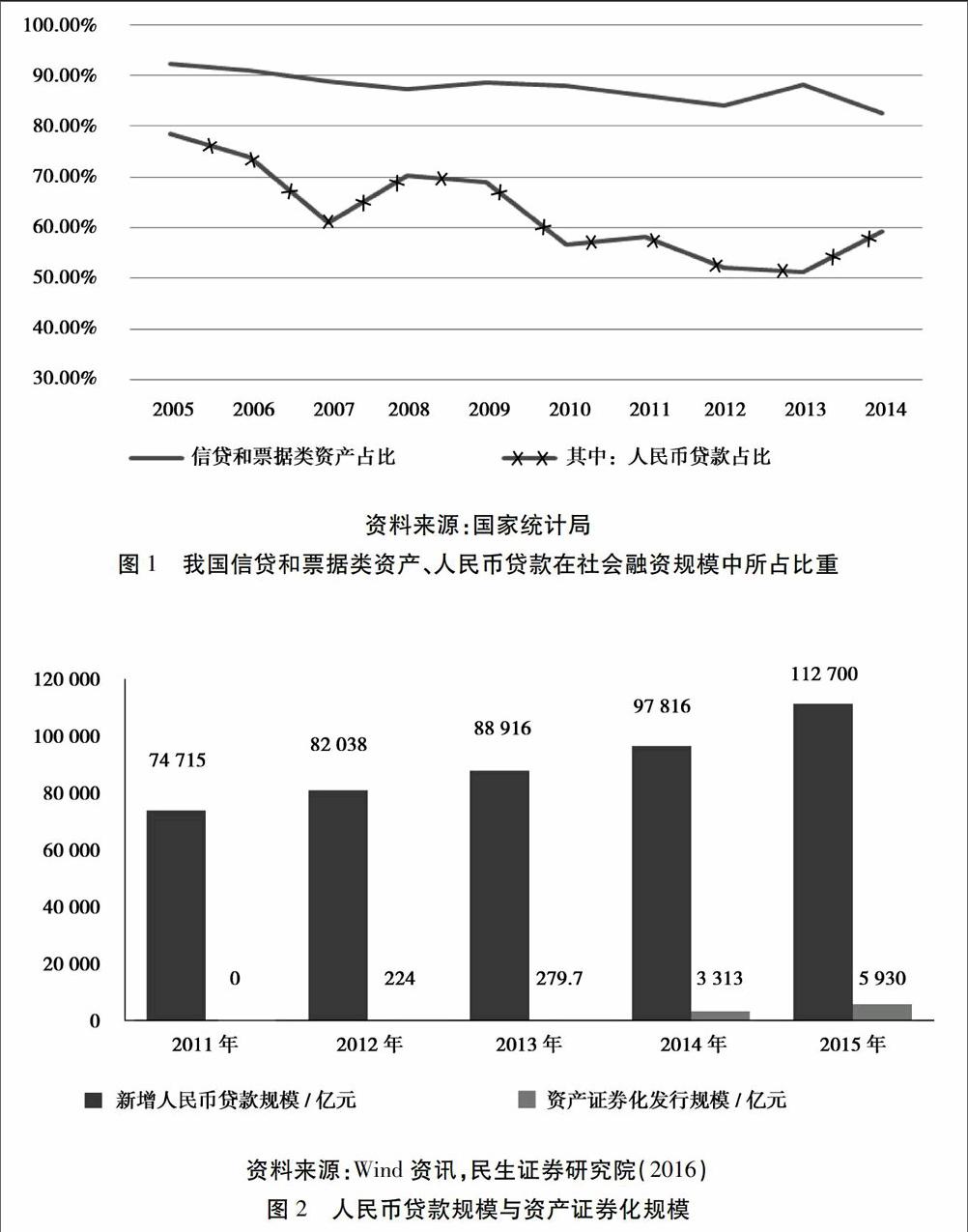

近年來,互聯網金融作為一種新的金融業態在中國快速興起,受到金融理論界和實業界廣泛關注。據艾瑞咨詢的中國互聯網金融產業報告,截至2014年底,中國的P2P借貸規模達到2 514億,移動支付規模已近6萬億,中國已成為全球最大的互聯網金融市場。在我國經濟發展進入新常態的背景下,互聯網金融一方面作為互聯網技術創新與金融業融合形成的“互聯網+”新業態,催生出新的商業模式,助推傳統產業結構升級;另一方面作為一種新的資金配置方式,形成了新的投融資渠道,支持了創新創業活動和中小企業發展,為經濟增長注入了新的驅動力。但互聯網金融也具有內在的風險特性,“e租寶”等P2P平臺風險案件的發生,暴露了社會各界對互聯網金融認識上的不足。為此,需要以理性的態度深入研究互聯網金融業態的形成和運行機制,通過正確的政策和監管工具積極引導互聯網金融健康發展。本文試圖在已有研究的基礎上,進一步剖析互聯網金融的本質特征,并主要從資產證券化的角度透視互聯網金融,以期對互聯網金融現象提供一個可供參考的理論解釋,進而為互聯網金融的發展和監管提供政策啟示。

二、互聯網金融研究文獻評述

現有關于互聯網金融的研究文獻十分龐雜,對其研究線索和理論脈絡進行梳理,大致可以歸納為以下四個領域。

1.什么是互聯網金融:互聯網金融業態的定義和分類

研究一種新的現象,邏輯起點往往是對其進行科學的定義和分類,明確研究對象和范圍。研究互聯網金融,首先要回答什么是互聯網金融。對此,多數學者認為互聯網金融是不同于傳統金融的一種新型金融業態。例如,謝平和鄒傳偉(2012)認為,互聯網金融是一種既不同于商業銀行間接融資、也不同于資本市場直接融資的第三種金融融資模式,可以稱為“互聯網金融模式”。曹鳳岐(2015)認為,互聯網金融是運用互聯網技術和精神實現資金融通和金融服務的新興金融模式,是一種不同于傳統間接融資和直接融資的具有革命性的新型金融。對于實踐中究竟哪些活動屬于互聯網金融,一般認為,廣義的互聯網金融既包括傳統金融機構利用互聯網技術開展金融業務,也包括各類企業基于互聯網平臺開展新型金融活動形成的新型業態。狹義的互聯網金融僅包括后者,其中最具代表性的有三類模式:網絡第三方支付、網絡借貸或p2p理財、股權眾籌;除此之外,廣義的互聯網金融還包括傳統金融機構的網上業務以及傳統金融機構通過第三方互聯網平臺銷售金融產品等業務(謝平,2014;施青華 等,2015;魏明俠 等,2015;鄭聯盛,2014)。

2.為什么是互聯網金融:互聯網金融興起的原因

許多研究基于中國金融發展現狀,探討互聯網金融為什么在中國興起。現有研究的理論基礎主要是金融深化理論(或稱金融抑制理論、金融發展理論)。McKinnon(1973)和Shaw(1973)等強調金融體系對發展中國家的重要性,認為發展中國家存在普遍的金融抑制,主要表現為銀行體系強大、政府對利率進行管制、金融市場發育不足等。許多學者從我國存在的金融抑制問題出發,認為互聯網金融在解決我國中小企業融資難題、豐富投資品種方面具有更多優勢。例如,曹鳳岐(2015)認為互聯網金融在中國興起,主要因為傳統金融服務的落后和供給不足,傳統金融市場的高度管制以及對于金融創新存在監管盲區,使互聯網金融作為市場新進入者有了存活的機會;王海軍等(2014)認為互聯網金融提供的是一種普惠金融、微金融服務;關偉和蔣逸(2014)將互聯網金融興起歸結為中國金融的二元結構或制度性摩擦;李國英(2015)認為除了第三方支付、網絡借貸、眾籌對傳統金融機構產生沖擊外,電商類、社交類、搜索類理財服務也是互聯網金融的特色,這主要來自于互聯網金融在服務長尾端小微客戶群體上的優勢。

3.互聯網金融能否取代傳統金融:互聯網金融的功能

一些研究基于金融功能理論進一步對互聯網金融的本質功能進行探討。金融功能理論最早由Merton(1993,1995)以及Merton和Bodie(1995)提出,認為金融體系有6方面基本功能:支付結算功能、募集資金功能、資源配置功能、風險管理功能、價格發現功能和處理信息不對稱及激勵功能。對于互聯網金融是否完全實現了上述六大功能,學術界開展了廣泛的討論。吳曉求(2015)認為,互聯網與金融在資源配置、支付清算、風險管理、價格發現4方面具有更大耦合性,互聯網金融對于提升金融體系該4方面功能具有積極作用。趙洪江等(2015)認為,互聯網金融對傳統金融在物理形態、資金周轉速度、市場結構、投資策略、信用評估方式、競爭策略等方面都產生了重要影響,但并未改變金融體系的6大功能。曾剛(2013)認為,憑借在信息處理和組織模式方面的優勢,互聯網金融較傳統金融能更有效發揮金融體系的功能。李鑫和徐唯燊(2014)認為,基于實體經濟大數據的互聯網金融可以在轉移資金、風險管理、支付體系、歸集資金、提供信息等5方面提升傳統金融體系的功能。endprint