農民專業合作社信貸可得性內部影響因素及實證分析——基于廣東省農民專業合作社的調查

顧群

(南華工商學院教務處,廣東廣州510507)

GU Qun

(Nanhua College of Industry and Commerce,guangZhou Guang dong 510507)

農民專業合作社信貸可得性內部影響因素及實證分析——基于廣東省農民專業合作社的調查

顧群

(南華工商學院教務處,廣東廣州510507)

本文通過對廣東省內169家農民專業合作社的實地調查,找到農民專業合作社內部影響獲得信貸的五種因素,對影響因素進行實證分析,結果表明:合作社的資產總額、盈利水平對獲得信貸的影響最大;擁有專業財務人員、帶動農戶數對獲得信貸的影響較大;合作社擁有商標注冊、產品質量認證、擁有加工實體和社內進行資金互助對獲得信貸的影響不大。

農民專業合作社;信貸可得性;影響因素;廣東

GU Qun

(Nanhua College of Industry and Commerce,guangZhou Guang dong 510507)

一、研究背景及提出問題

農民專業合作社是一種新興的經濟組織,自2007年《農民專業合作社法》實施以來,在全國農村蓬勃興起,經營領域涉及種植、養殖、林業、農機、畜牧、手工編織、植保、漁業、農業技術等各個行業、產業。截至2014年底,廣東省內登記在冊的農民專業合作社一萬九千多家,成員總數超過43萬個,帶動農戶140多萬戶。農民專業合作社的數量迅速增加,因為農村金融支持缺乏、信貸產品缺乏創新、專業合作社信用水平普遍偏低,引起農民專業合作社在進一步發展中遇到瓶頸問題——信貸難,這一難題引起了很多合作社研究者的重視,得到許多金融機構的關注。在研究農民專業合作社信貸難問題上,研究者取得了較大的成果。鄧亞平研究發現農民專業合作社經營資金主要來源于合作社及社員自有資金、民間貸款資金、金融機構貸款資金幾部分,分別占42.9%、26.7%、30、4%,還有很少一部分政府補助資金[1]。吳大慶等通過對合作社發展資金來源研究指出,在湘潭市合作社發展中需要的70多億的資金中,只有12.3%來自金融機構貸款[2]。研究成果中有對農民專業合作社信貸可得性進行實證分析的。宰曉娜等證明了如果合作社想獲得更多的信貸,可以通過設立法人賬戶、增加實有資本,而不是完善財務會計管理、提高合作社領導者的期望[3]。戎承法等通過分析表明合作社的經營能力、銀社關系、社長背景與信貸可得性有顯著地正相關關系[4]。馬丁丑通過實證分析表明金融機構貸款和民間借貸對合作社成長發育都有很明顯的促進作用,并且金融機構貸款比民間借貸的促進作用更大[5]。

研究成果中有的對農民專業合作社信貸難提出解決策略和建議。朝陽市推出了“農民專業合作社+龍頭企業+農戶+信貸”的發展模式來推動食用菌產業的發展,集科研、生產、加工、銷售為一體,實現多方互利共贏[6]。康涌泉等認為,在較大規模的初級成長型和初級成熟型農村合作經濟組織中要建立針對該組織的融資擔保體系,政府出面組建地方性的擔保機構,適時推出大額擔保抵押貸款[7]。閆新誼從銀行的視角提出信貸支持合作社的措施:各金融組織需要深入調研各合作社,全面掌握農民專業合作社的信貸需求、突出重點加大對農民專業合作社的支持力度、防控風險保證等方面確保農民專業合作社的信貸工作正常進行[8]。

目前的研究成果對農民專業合作社信貸難的幾個方面都做了廣泛地研究,包括信貸難現狀、信貸難影響因素及信貸難的對策等,均已取得了較好的成果。這些成果中,關于廣東省農民專業合作社信貸可得性進行實證分析的很少。內部因素對農民專業合作社的信貸可獲得性有決定性的影響。本文根據對廣東省169家農民專業合作社調研的數據資料,以現有的研究成果為基礎,為提高農民專業合作社的信貸可得性,從合作社內部進行探索,對信貸可得性的五個影響因素進行理論和實證分析,為完善政府支持力度、金融服務水平提供理論支持。

二、影響農民專業合作社正規信貸可得性內部因素的理論分析

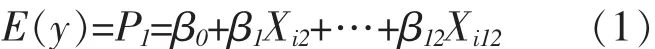

信貸:體現一定經濟關系的不同所有者之間的貨幣借貸行為。有廣義和狹義之分,廣義的信貸指金融機構存款、貸款、結算的總稱。狹義的信貸指銀行或信用社的貸款。本文中信貸指狹義上的信貸。農民專業合作社是否能夠獲得信貸取決于金融機構對合作社的信用狀況的整體評價,即取決于農民專業合作社的內部因素,本文選取:基本情況、經營能力、發展水平、信貸需求、無形資產等。本文選擇影響農民專業合作社信貸可得性的待驗證因素有:基本情況、經營能力、發展水平、信貸需求、無形資產等五個內部因素。每個因素中包含2-3個指標,具體見圖1。

圖1 影響農民專業合作社正規信貸可獲得性的因素

(一)合作社基本狀況。本文選取社員數、帶動農戶數、管理層人數三個指標構成綜合反映合作社基本狀況的變量,主要是基于以下考慮:合作社作為一個特殊的經濟組織,擁有社員的數量決定了其供需產品的能力,帶動農戶的數量決定合作社的農產品的供應渠道和相對穩定性,管理層的人數多少反映合作社的經營理念和發展方向。

(二)經營能力。本文選取資產總額、盈利水平、所有者權益率作為經營能力的評價指標。合作社的經營能力是信貸能力與償還能力的基本保障,經營能力強,信貸能力和償還能力就強。合作社的資產包括固定資產:土地、廠房、機械設備等,可變資產:流動資金、社員自有資金等。合作社的資產規模、盈利能力越強,其貸款的償還能力就越強。銀行能否給予合作社信貸在很大程度上取決于合作社的資產總額、盈利水平、償還能力,盈利能力越強的合作社,償還能力越強。所有者權益比率越高,說明所有者權益越高,反映出合作社的負債率低,經營風險小,償還能力強。所以資產總額、盈利水平、所有者權益率可以在較大程度上衡量一個農民專業合作社的經營能力。

(三)發展水平。本文選取是否擁有自己的加工實體和合作社內部是否有資金互助作為發展水平的評價指標。發展水平是合作社將自身積累轉化為資金的一個過程,是反映一個合作社內部經濟實力的指標,發展水平高償還貸款的能力就強。如果合作社有自己的加工實體,可以延長產業鏈條,擴展合作社業務,實現產、供、加工、貿一體化的服務,增加農產品的附加值,提高農產品轉化成資金的能力,提高合作社本身的資金水平。合作社開展資金互助,可以解決社員臨時性、季節性的資金缺乏的問題,資金互助開展的越好,解決的類似問題越多,資金流動性就好,合作社的償還能力越強。

(四)財務管理。合作社的資金高效運轉、有效降低財務風險必須依靠合作社內部良好的財務管理。擁有完善的財務管理制度和專門的財務管理人員,是體現合作社內部管理和財務管理能力的重要指標。因此本文選取財務制度和財務人員作為衡量財務管理是否規范的指標。

(五)無形資產。本文選取注冊商標和質量認證作為無形資產的指標。注冊商標和質量認證是合作社的無形資產,是政府和社會對一個合作社的肯定,是一個農民專業合作社擁有的經濟實力和社會形象的具體體現。如果一個合作社擁有注冊商標和質量認證,那么這個合作社的信用度就高,償還能力就高,發生貸款違約的概率就小,銀行給予信貸的可能性就大。基于以上理論分析,本文提出以下幾個研究假設。

假設1:合作社的社員數、帶動農戶數、管理層人數越多,其獲得信貸的概率越大。

假設2:合作社資產總額越大,盈利水平越高、所有者權益率越大,其獲得信貸的概率越大。

假設3:合作社擁有加工實體、內部開展資金互助,其獲得信貸的概率越大。

假設4:合作社擁有財務會計制度、專門的財務會計人員,其獲得信貸概率越大。

假設5:合作社擁有注冊商標、質量認證,其獲得信貸的概率越大。

三、數據來源及農民專業合作社描述性分析

(一)數據來源

筆者于2015年2-4月對廣東省16個縣、市的200家農民專業合作社進行實地調研,發放調查表200份,收回175份,6份調查表無效,169份調查表有效,有效率84.5%。樣本選擇的區域涉及16個縣(市),包括韶關、肇慶、河源、惠州、湛江、陽江、佛山等地級市,粵東、粵西、粵北、珠三角都有涉及,因此樣本有廣泛的代表性。調查的產業分布涉及畜牧養殖業、茶葉、糧食類、農藝類、水果類、蔬菜類等幾大行業。本文的研究數據即來源于以上調查所得的資料。

(二)被調查合作社信貸需求情況統計

1.信貸金額。信貸需求金額普遍較高。從合作社希望一次性可以獲得信貸的金額看,需求金額在100萬以上的有64家,約占37.87%,需求金額在50~100萬的有54家,約占31.95%,需求金額在10萬~50萬的合作社有36家,約占21.31%,需求金額在10萬元以下的合作社有15家,約占8.87%。由此可見,廣東省農民專業合作社的信貸需求較高,也說明,合作社經過一段時間的發展,多數合作社已經逐漸成熟,繼續發展需要較大的資金支持。

2.信貸期限。從被調查的合作社來看,期限在6個月到12個月的最多有69家,占總數的40.72%,12個月到36個月的中長期信貸和3個月到6個月的短期信貸均有50家,各占總數的29.59%。農作物有自己的生長周期和季節性,成熟期多在6個月左右,所以信貸期限于此關聯較大。

3.信貸用途。從信貸用途看,信貸用于基地建設的合作社最多,有83家,占49%,其次是對社員的農產品進行收購,有79家,占47%,再次是購買設備,有64家,占38%,最后是建造辦公場所,有22家,占13%。可見由于農民專業合作社逐步發展成熟,所以當前很多合作社需要擴大規模擴大再生產。

4.管理層人數。管理人員決定著合作社的發展和前進方向,從被調查的合作社看,管理人員大于20人的有17家,占10.06%,管理人員在10~20人的有76家,占總數的44.97%,管理人員在10人以下有76家,占44.97%。合作社平均人數是188,可見管理人員與社員總數比是1:22。

5.所有者權益比率。所有者權益比率是所有者權益與資產總額的比例。所有者權益比率小于30%的有2家,占10%,比率在30%~75%的合作社有5家,占總數的25%,比率在75%~100%的合作社有13家,占總數的65%。說明合作社的負債率不高,經營風險不高。

四、農民專業合作社正規信貸可得性內部影響因素及實證分析

(一)選取模型、定義變量

農民專業合作社是否可以獲得信貸,只有獲得和未獲得兩種結果,所以本文采用二元Logistic回歸分析模型,因變量在0和1內取值,使用極大似然估計法對因變量進行估計。提取影響農民專業合作社正規信貸可得性的內部影響因素,影響因素作為解釋變量,研究其對因變量的影響。

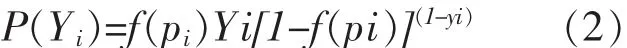

本研究在選定模型時,用y表示合作社是否獲得過正規信貸,將“獲得過”和“未獲得過”分別定義為:y=1和y=0。與y相關的解釋變量用x1,x2,...,xn表示。以被調查的169家有信貸需求的廣東省農民專業合作社作為樣本數據,結合表1中的指標,解釋變量和因變量組成了向量(x1,x2,...,x12;y),一共有169組這樣的向量,因變量y與相應的解釋變量x1, x2,...,x12的關系為:

β0是常數,表示解釋變量全部為0時函數值;βi(i=1,2,...,12)是系數。

yi的概率函數式如下:

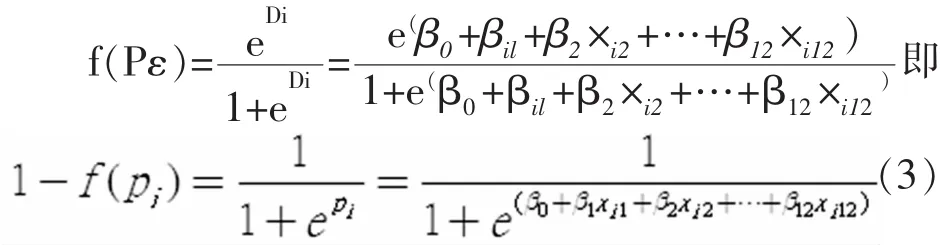

Logistic回歸函數如下:

式(1)、(2)、(3)中y=0,1;i=1,2,...,169。

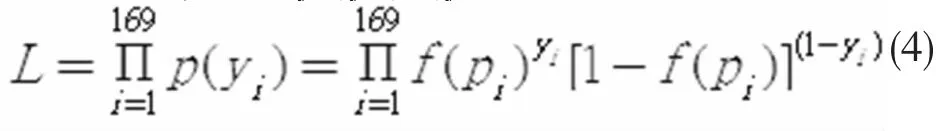

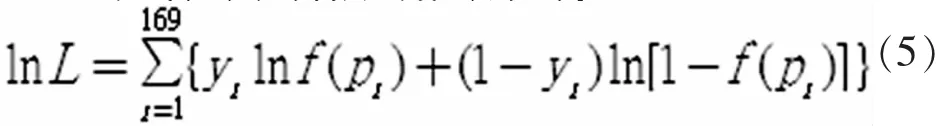

于是,關于y1,y2,...,y169的似然函數為:

對式(4)取自然對數,得到:

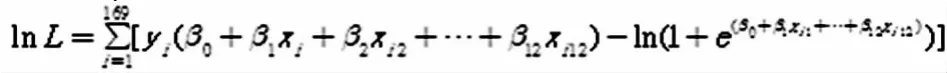

即:

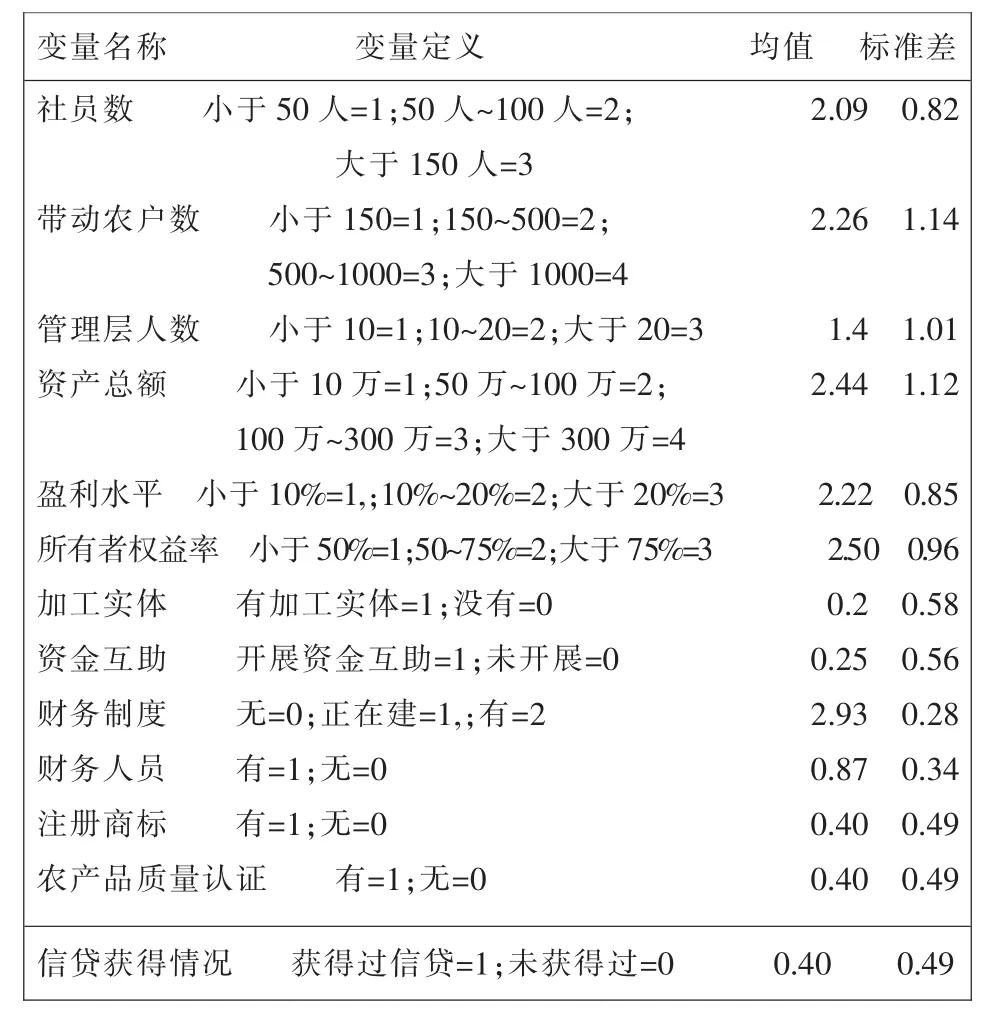

根據前文的理論分析,我們把影響農民專業合作社正規信貸可獲得性的12個解釋變量轉換為13個回歸系數β0,β1,β2,...,β12的估計值,要使得P取得最大值,只要使得13個回歸系數取得極大似然值即可。選取作為回歸系數的極大似然估計值使得式(5)取值最大。模型中各影響因素選取的具體變量及統計數據如表1:

表1 實證分析模型中變量解釋及其均值和標準差

(二)經濟模型檢驗與分析

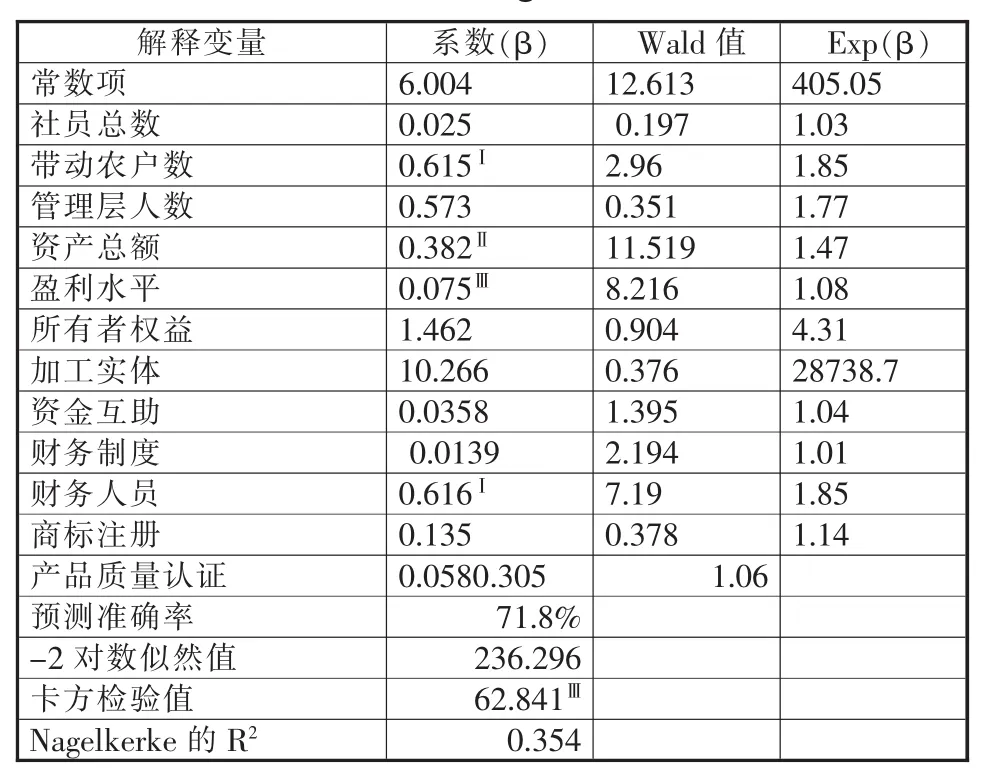

對廣東省169家有正規信貸需求的農民專業合作社,運用SPSS統計軟件進行Logistic回歸處理。在回歸過程中,將表1中影響正規信貸可得性的內部因素作為變量,將全部變量帶入模型中進行計算,結果如表2所示:

表2 影響廣東省農民專業合作社正規信貸可得性內部因素的二元Logistic模型回歸結果

注:Ⅰ、Ⅱ、Ⅲ分別表示在10%、5%、1%的水平上顯著。

根據表7的回歸結果,我們得到以下結論:

第一,合作社是否可以獲得正規信貸受資產總額影響顯著。由表2知,資產總額的統計檢驗在5%水平上顯著,回歸系數值是正數,Wald值最大為11.519,這表明,當合作社內部其他條件確定不變時,合作社擁有的資產總額越多,這個合作社越有可能獲得正規信貸。

第二,合作社是否可以獲得信貸受盈利水平影響顯著。由表2知,盈利水平在1%的檢驗水平上顯著,估計系數值為正數,Wald值較大為8.216,說明,如果合作社內部其他因素不變,合作社的盈利水平越高,其獲得信貸的概率越大。

第三,合作社是否可以獲得信貸受擁有專業的財務人員影響較顯著。由表2知,擁有財務人員在10%的檢驗水平顯著,估計值為正數,Wald值較大,說明如果合作社內部其他因素確定不變,合作社擁有專門的財務人員,會增大合作社獲得信貸的概率。

第四,合作社是否可以獲得信貸受帶動農戶數影響較顯著。由表2知,帶動農戶數在10%的檢驗水平顯著,估計值為正數,Wald值較大,說明如果合作社內部其他因素確定不變,合作社帶動的農戶數越多,獲得信貸的概率越大。

第五,合作社擁有商標注冊、產品質量認證、擁有加工實體和社內進行資金互助對獲得信貸的影響不顯著。估計系數雖然為正數,但是Wald值較小,說明合作社內部其他因素確定不變,以上四個因素對是否可以獲得信貸影響不大。與假設不一致,其主要原因在于:如果一個合作社擁有了注冊商標、產品質量認證后產品銷量好,合作社的資金會比較充裕。擁有加工實體和社內進行資金互助也有利于資金流動,節省了加工成本,使得資金比較充裕,這樣就可以減少信貸的數量。

五、結論、啟示與建議

本文根據廣東省的169家農民專業合作社的調查數據,在已有研究成果的基礎上,對合作社內部的五大因素12個指標進行理論分析,在理論分析和假設的基礎上對以上12個指標進行實證分析。研究表明合作社的資產總額對是否獲得正規信貸的影響最顯著,盈利水平、擁有專業的財務管理人員、帶動農戶數對合作社是否能夠獲得正規信貸影響較顯著。在本文研究的基礎上,廣東省農民專業合作社想提高從銀行等金融機構獲得信貸,必須提高社內資產總額,尤其是可抵押資產、固定資產;增強自身的盈利水平;完善財務管理制度,讓專業的財務人員管理合作社的財務;在自身能力允許的情況下,讓更多的農民入社,爭取帶動更多的農戶。這樣,才可以獲得更多的信貸。

[1]鄧亞平,陳衛東,鄭春雷.農民專業合作社發展中的金融供需研究-對江漢平原四市農民專業合作社的調查與分析[J],武漢金融,2009(9):44-47.

[2]吳大慶,賀陽廣,王定芳.農民專業合作社發展金融支持亟待加強[J].金融經濟,2010(9):114-116.

[3]宰曉娜,吳東立,劉鐘欽.農民專業合作社正規信貸可得性影響因素的實證分析-基于遼寧省106家農民專業合作社的調查[J].農村經濟,2013(5):121-125.

[4]戎承法,胡乃武,樓棟.農民專業合作社信貸可獲得性及影響因素分析[J].山西財經大學學報,2011(10):32-41.

[5]馬丁丑,劉發躍,楊林娟,王文略.欠發達地區農民專業合作社信貸融資與成長發育的實證分析-基于對甘肅省示范性農民專業合作社的調查[J].中國農村經濟,2011(7):34-41.

[6]劉建國.創建“農民專業合作社+信貸”特色發展模式探討[J].農業經濟,2014(12):18-19.

[7]康涌泉.農村合作經濟組織的融資問題研究[J].農業經濟,2009(8):81-83.

[8]閆新誼.關于信貸支持農民專業合作社的調研及措施[J].環球市場信息導報,2014(2):52.

編輯:崔月華

Farmer Cooperatives Credit Availability and its Influencing Factors——Based on Suvey farmer Cooperative in Guangdong Province

According to the data from Guangdong Province,169 farmers professional cooperatives of farmer specialty cooperative effect various factors to obtain credit,results show that:cooperatives of total assets,the profit level to maximize the impact of credit;with the professional financial personnel,driven by number of households to obtain credit larger;cooperative has a registered trademark,product quality certification,with processing entities and agencies in mutual funds to obtain credit has little effect.

Farmer Cooperative;Credit Availability;Guangdong province.

F832

A

2095-7327(2016)-07-0019-05

顧群(1979-),女,山東高密人,南華工商學院講師,碩士,研究方向:農村經濟與數理統計。

廣東省哲學社會科學“十二五”規劃項目“專業合作社信貸難題及對策研究(GD14XYJ07)”、“新城鎮化進程中的廣東省農民財產性收入增長研究:路徑依賴與制度構建(GD13XYJ08)”和“秩序轉型下的鄉村組織重構研究(GD14XGL05)”。