長電科技杠桿收購得與失

符勝斌

一場杠桿并購導致長電科技至今還在承受著巨額債務,財務風險不斷積聚。一旦不能通過A股實現投資機構的退出,對長電科技而言無疑是當頭一棒,但對其眾多的股東又意味著什么?長電科技的杠桿并購后遺癥,或同時也在提醒眾多的市場參與者,理想和能力要互相匹配,否則容易消化不良。杠桿收購,關鍵不是加杠桿,而是找支點。支點找得好,杠桿將能撬動地球。

2年前,長電科技(600584)進行了一場轟動一時的蛇吞象式跨境并購,如今,后遺癥卻開始顯現了。

2016年12月12日,長電科技的資產重組及非公開發行方案又一次進行了修改,這已經是2015年11月停牌以來就該方案進行的第三次修改,讓人不禁為其方案是否能獲得通過捏一把汗。

究竟是什么原因讓長電科技的重組方案久拖不決呢?這源于2年前長電科技的跨境收購案。在分析這次重組方案之前,我們先簡要回顧一下當初那場跨境并購。

跨境蛇吞象

2015年年初,長電科技宣布對全球半導體行業排名第四的STATS ChipPAC Ltd(S24.SG,下稱“星科金朋”)進行全面要約收購。此時,前者在資產規模、營業收入上較后者皆存在顯著差距。為完成這起耗資近50億元的并購,長電科技引入了國家集成電路產業投資基金股份有限公司(下稱“產業基金”)、芯電半導體(上海)有限公司(下稱“芯電半導體”)兩家戰略投資者,并通過搭建復雜的并購主體架構(圖1)實施并購。

具體來說,長電科技、產業基金和芯電半導體首先分別出資2.6億美元、1.5億美元、1億美元,合計5.1億美元設立長電新科。在長電科技所出資的2.6億美元中,大約有1億美元是通過非公開發行募集,其余1.6億美元主要依靠貸款解決。

在設立長電新科之后,又在該公司基礎上與產業基金成立第二層合作公司長電新朋。長電新科以5.1億美元出資,而產業基金則出資0.1億美元,合計5.2億美元。與此同時,產業基金還向長電新朋提供總額高達1.4億美元的貸款。

最后,長電新朋將所有5.2億美元股東出資及1.4億美元股東借款,合計6.6億美元用于在新加坡設立收購主體公司JCET-SC(Singapore)Pte. Ltd.(以下簡稱JCET-SC)。并在各方股東協調下,中國銀行向JCET-SC出具了1.2億美元的貸款承諾函,為收購行為提供融資安排。這樣,JCET-SC可用于收購的資金合計達7.8億美元。

長電科技通過這一系列架構設計,實際上約以1億美元的出資撬動了6.8億美元的資金,實現了對長電新科的實際控制,并在2015年10月正式完成對星科金朋的全面要約收購,星科金朋從新加坡交易所退市。

為求得少量出資和保持控制權之間的平衡,長電科技在收購星科金朋的過程中與兩家戰略投資者之間不斷進行博弈,達成了一系列的協議,這其中比較重要的約定有債轉股、投資退出等(詳見新財富2015年5月號《長電科技跨境收購財技樣本》)。這些協議為兩家戰略投資者的退出埋下了伏筆。

戰略投資人波折的退出路

2016年5月,經過一段較長時間的停牌后,長電科技發布了一則重組公告,正式啟動了產業基金等2家機構的退出之路,但卻一路波折。

從5月到12月,長電科技累計對重組方案進行了三次調整和完善,期間還主動向證監會申請中止重大資產重組審核。考慮到前期停牌所花費的時間,長電科技僅制定、完善方案就耗時將近1年。與收購星科金朋所花費的審核時間相比,長電科技這次重組似乎顯得并不輕松。

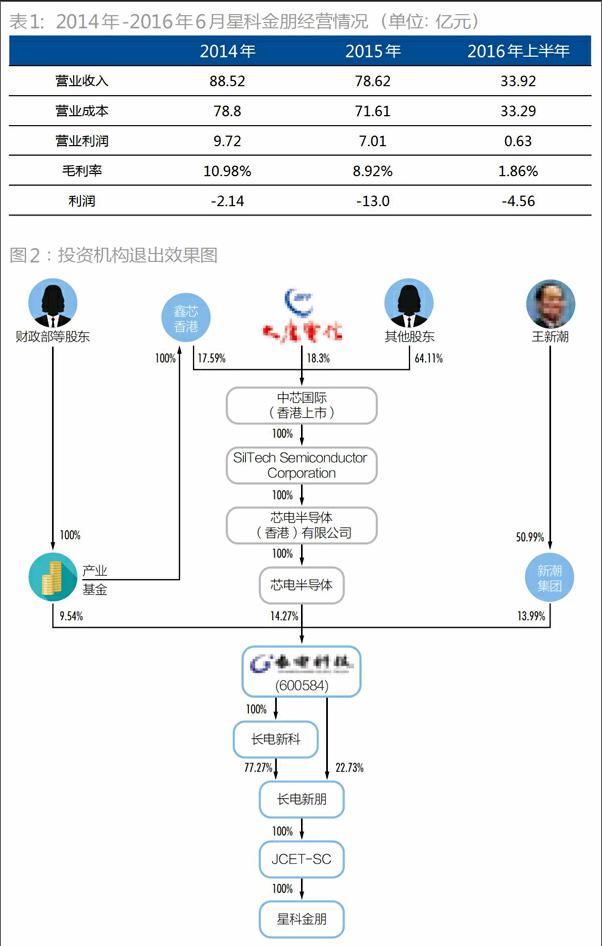

初看之下,重組方案似乎并沒有“出奇”之處。簡單而言,就是長電科技以發行股份的方式收購產業基金持有長電新科、長電新朋的股權,收購芯電半導體持有長電新科的股權;同時,長電科技向芯電半導體單方發行股份募資26.55億元。經過此舉,長電科技將長電新科、長電新朋這2家控股子公司變為全資子公司,同時產業基金、芯電半導體成為長電科技的股東(圖2)。

重組完成之后,長電科技的第一大股東發生變化,由新潮集團變更為芯電半導體,并且這種變化是在向芯電半導體獨家發行股份募資后才能實現。這是否意味著重組各方已經達成某種默契,在未來合適的時候,長電科技的實際控制人將發生變化?只不過,為了加快此次重組通過審核,重組各方以重組后各向長電科技董事會提名2名非獨立董事、長電科技變成無實際控制人為由對此淡化處理。

除了“潛在”的實際控制人變化之外,星科金朋的盈利能力更是長電科技實施此次重組的障礙。

收購后消化不良

星科金朋經營能力較弱的現實,在長電科技收購時就已經體現出來。收購之后,似乎也沒有得到改善。

其一,經營業績趨于下滑,虧損額逐步擴大。2014年底星科金朋實現營業收入88.52億元,虧損2.14億元;到了2016年上半年,星科金朋實現營業收入33.92億元,虧損4.57億元。其同期毛利率也由10.98%急劇下降到1.86%,盈利能力顯著減弱(表1)。考慮2016年只是半年的數據,如果到年底,星科金朋將會是怎樣的虧損情況?

其二,現金流狀況不斷惡化,甚至可能斷裂。從這幾年的情況來看,星科金朋經營活動產生的現金流基本保持在每年13億元左右,但已不能覆蓋其投資、償還借款等資金需求。目前維持經營的主要資金來源之一還是2014年所募集的25.53億元借款,這些現金都在不斷被后續的還款、投資行為及經營虧損所吞噬。截至2016年6月底,星科金朋只有不到3.3億元的現金余額,而在上半年就已流失現金4.03億元。照此速度,僅依靠自身力量,星科金朋的現金流很有可能支撐不到年底(表2)。

其三,星科金朋的資產負債率實際已處于高位。從賬面上看,截至2016年6月底,星科金朋資產負債率為63.54%,較2014年底的66.58%有所下降。但實際上,星科金朋被收購時有一筆向老股東發行的價值2億美元(折合13.26億元)的永續債。該筆永續債因其條款設計被列入星科金朋的權益類科目。如果將這筆必須償還的永續債調整為負債,星科金朋的資產負債率將上升到73.13%,已經處于比較高的位置。

無論是從盈利情況還是從現金流情況來看,星科金朋都處于較為嚴峻的局面,其大部分盈利指標都沒有得到顯著改善。加上高資產負債率的約束,星科金朋自身融資能力也偏弱。盡管長電科技管理層認為,星科金朋虧損的原因有行業周期、大客戶訂單下滑及工廠搬遷等諸多因素,還需要進一步整合才能發揮出效益。但問題是,星科金朋的現金流能否支撐到那個“理想”的時刻?毫無疑問,星科金朋現在非常需要外部的支持方能渡過難關。

就在星科金朋急需股東支持的時候,長電科技過得也并不輕松,似乎自身也陷入了財務危機。

收購星科金朋時,為獲得中國銀行1.2億美元貸款,長電科技幾乎抵押了全部家當和優質資產(表3)。從這個角度來看,長電科技要為星科金朋提供新的貸款擔保支持,空間或許已經不夠。

收購完成后,長電科技的經營業績更有可能使其難以獲得利率優惠的貸款。

2016年6月底,長電科技資產負債率為77.38%,超過2014年底63.12%的水平。并且,其資產負債率走高的趨勢似乎在短期內難以得到扭轉;而毛利率也幾乎下降了一半,虧損額逐年擴大,從2014年盈利2.58億元惡化為2016年上半年虧損2.54億元。此外,長電科技的現金也在被慢慢吞噬,現階段運營的主要資金來源還是依靠外部借款(表4)。

在資產負債率高企、虧損額不斷加大的情況下,長電科技獲得外部借款的條件或許會越來越苛刻,對星科金朋的支持力度也就難以樂觀。從這個意義上講,長電科技向芯電半導體增發股份募資26.55億元,意義不僅在于解決星科金朋的資金饑渴癥,更重要的是降低長電科技的資產負債率,化解財務危機。如果這次重組不能成功,對長電科技而言,無異于雪上加霜。

除了寄希望于芯電半導體的資金注入之外,長電科技也在不斷通過盤活現有的資產進行自救。比如,長電科技正在對星科金朋的上海子公司實施搬遷,通過搬遷長電科技將會獲得不菲的土地處置收益。此外,長電科技還開展了一系列的售后回租、融資租賃業務,以應對財務風險。從最近半年數筆融資業務來看,長電科技不僅將固定資產、設備進行了租賃融資,甚至還將發明、專利等無形資產用來租賃融資,并且這些租賃業務的利率水平也在提高(表5)。

從收入構成來看,長電科技2016年上半年75.11億元總收入中,有星科金朋的33.92億元,幾乎占據半壁江山;從盈利情況來看,長電科技2016年上半年累計虧損2.54億元,而星科金朋同期虧損4.56億元,換句話說,后者的虧損吞噬了前者的利潤。這兩組數據比較清晰地反映出,長電科技與子公司星科金朋規模雖然大致相當,但前者的盈利能力卻遠高于后者。換而言之,長電科技如果不以加杠桿的方式收購星科金朋,那么,現在的長電科技或許還是一家盈利企業。星科金朋讓長電科技患上了“消化不良”癥。

面對這種情況,擺在長電科技、產業基金及芯電半導體面前的就是在幫助星科金朋“脫困”的同時,兌現重組時的退出承諾。要同時解決這兩個難題,對長電科技而言,最好的方式似乎是利用長電科技這一上市公司平臺。

誰是贏家?

根據長電科技的重組方案,長電新科的估值約34億元,長電新朋的估值為44億元。按此計算,長電科技收購產業基金、芯電半導體所持的股權價值合計約為26.5億元,其中產業基金19.9億元,芯電半導體6.64億元。

在收購星科金朋時,產業基金承擔了3億美元的收購資金,芯電半導體承擔了1億美元的收購資金。如果不考慮期間人民幣貶值因素,二者承擔的收購金額與這次換股所得的長電科技股份的價值大致相當,這也意味著前后兩次收購,對星科金朋的估值大致是一樣的。這樣似乎可以從表面上得出星科金朋此次重組估值溢價不高的結論。但實際上,產業基金和芯電半導體還是享受了一定的價格優惠。

首先,形勢不同。當初收購時,長電科技是全面要約收購,收購價格較市場價有一定溢價,收購完成后,長電科技就取得對星科金朋的控制權。而此次的重組,只不過是收購星科金朋的參股股權,這與收購控制權相比,估值應當不在同一水平。此時的星科金朋估值應不應該打個折扣呢?

其次,星科金朋的盈利狀況不一樣。從前述分析可以看出,收購前,星科金朋毛利率還處于比較高的水平,但收購之后卻大幅下滑。盡管長電科技有這樣或者那樣的理由來予以“解釋”,但最起碼,虧損加大后對星科金朋的整合難度大大增加了。所以,此時的星科金朋估值應不應該還要打個折扣呢?

最后,產業基金和芯電半導體所獲股份的價格差異。長電科技向二者定向增發的價格是15.36 元/股,遠低于現在的市場價格,期間的“套利”空間想必也會不小。一旦重組成功,機構套現,無疑將成為市場的“贏家”。

或許是出于對星科金朋盈利能力的擔憂,在剛開始啟動重組的時候,產業基金和芯電半導體以沒有參與星科金朋日常經營管理和經營決策為由,未就注入股權的估值做出相應的業績承諾。只不過后來在監管部門的要求之下,產業基金和芯電半導體才“半推半就”地就注入資產做出了未來3年長電新科凈利潤分別不低于0.7億元、3.8億元和5.6億元的業績承諾。但同時卻強調,這種業績補償安排,“僅為了雙方戰略合作、支持長電科技盡快完成對長電新科和長電新朋的整合,不代表對該業績數據的認可或承諾”。

從上述這些跡象可以看出,這次重組的操盤方似乎遇到了利益協調的困境。此時,重組方案能否通過,或要取決于監管層對業績承諾安排認可否。在上次全面要約收購星科金朋時,由于涉及境外上市公司并購,星科金朋的原股東沒有作出業績承諾。這次長電科技還能如愿以償么?

根據當初聯合收購星科金朋時,長電科技與產業基金、芯電半導體簽署的《投資退出協議》、《售股權協議》,如果此次重組方案不能通過審核,或意味著長電科技將依照協議進行回購,那么收購資金怎么來,對資產負債率高企的長電科技又意味著什么呢?總之,長電科技前景堪憂。

根據《投資退出協議》,如果長電科技的重組方案在首次公告后18個月內未獲得審核通過,芯電半導體將會向第三方出讓股權,或要求長電科技、新潮集團以現金收購,收購的代價是按其成本支付每年不低于10%、不高于12%的年利率。

根據《售股權協議》,在芯電半導體向長電科技出售股權時,產業基金也將同步出售。不過,產業基金出售的條件相對寬松,只要求每年10%的收益率。

上述的兩項協議已經把長電科技牢牢地困住。如果長電科技不能完成重組,芯電半導體、產業基金將有可能在約定期限內行使退出權。二者前期4億美元股權投資將變成長電科技的債務,利率是不低于10%。錢從哪里來?對長電科技而言,似乎已無退路可走。如果真這走到這一步,不僅長電科技“難受”,對產業基金、芯電半導體而言,其收益也可謂“慘淡”,因為期間人民幣貶值的因素將會吞噬其大部分收益。在這場并購中,誰是贏家這件事,看起來似乎是由股權能否注入上市公司決定了。

杠桿收購的正道

長電科技以杠桿方式收購星科金朋現在遇到了困境。但當前A股市場卻越來越流行杠桿收購,無論是反三角杠桿收購,還是自身承債式收購,運用杠桿的比率也越來越高,尤其涉及境外并購時。杠桿帶來的刺激作用及快速效應,讓市場出現一個又一個“蛇吞象”的并購,并購市場由此變得十分“亢奮”,并購規模越來越大。但杠桿并購是這樣玩的嗎?

杠桿收購首先出現在上世紀70年代的美國,規模不大,也不引人注意。但進入80年代后,隨著利率的下行,高收益債隨之興起,在美國掀起了一股杠桿收購狂潮。之后,杠桿收購幾經起伏,逐漸歸于平靜。在這跌宕起伏的幾十年時間里,出現了一批杠桿收購的代表人物和收購案例,典型者如素有“垃圾債券之父”稱號的邁克爾·米爾肯;Wesray資本以8000萬美元收購Gibson,并在18個月以2.9億美元估值再次上市,而其中Wesray資本的自有資金出資只有100萬美元;當然,還有大名鼎鼎的KKR收購RJR Nabisco案。

從杠桿收購的本意來講,就是“以小博大”,收購者只出少量自有資金,剩余主要依靠在市場上募集各種貸款類資金。這與我國上市公司當前聯合PE機構、發行可轉債、股東借款、聯合各種資管產品等進行收購的模式有高度的相似性。

但募集資金這只是杠桿收購的第一步,杠桿收購成功或者說風控的核心在于收購后標的資產的處理上。杠桿收購的基本邏輯是,因杠桿收購產生的債務,主要依靠并購后標的企業的現金流來進行償還。為了提高標的企業現金流,進而提高償債能力,使自己的債務風險敞口能夠盡可能地得到覆蓋,收購方會處置標的企業的非核心資產,以及裁員、壓縮各項管理費用。當標的企業通過改造,具備上市或退出條件時,收購者將會毫不猶豫地“放手”。由于有杠桿的存在,收購者將會錄得不菲的收益。

但在近期A股市場上,無論是上市公司收購第三方,還是被第三方收購,財技方面運用得越來越嫻熟,出現了大量設計非常精巧的交易架構,但是,在收購的風控上,卻難以見到匠心獨運之處。上市公司現在進行并購,不論是聯合PE投資機構,還是通過設立基金或是資管產品,一個通行的“必備”合作條款是,上市公司或其主要股東承擔回購責任,確保第三方資金的退出。

這樣的設計,似乎只要有了A股平臺,所有的收購風險都能得到化解,A股平臺成為了各方的溢價退出通道,并且未來收益可期。在這個過程中,重組各方又不斷推出熱點和題材,不斷提高資產注入預期來博取更高的收益。至于標的企業本身的業務盈利能力或資產質量如何,如何介入收購后的經營,以及如何提高收購后標的企業的現金流和盈利能力,這些都變得少有人關注。長電科技的并購后遺癥,為當下上市公司的杠桿并購“大躍進”提供了最好的注解。上市公司所謂的杠桿收購究竟是杠桿收購,還是只是一種“套利”的方式?

或許是有了這種所謂的“退出”模式刺激,上市公司收購的杠桿水平不斷攀升,各種融資模式層出不窮。長電科技2年前收購時不足7倍的杠桿倍數,在現在動輒30倍、40倍的倍數前面,已是“小巫見大巫”。但目前能看到的是,長電科技到現在還承受著巨額的債務,財務風險不斷積聚。一旦不能通過A股實現投資機構的退出,對長電科技而言無疑是當頭一棒,但對其眾多的股東又意味著什么?長電科技的現狀會不會也在提醒眾多的市場參與者,理想和能力要互相匹配,否則,就容易消化不良?

杠桿收購,關鍵不是加杠桿,而是找支點。支點找得好,杠桿將能撬動地球。

對于本文內容您有任何評論或欲查看其他資本圈精英評論,請掃描版權頁二維碼,下載并登錄“新財富酷魚”和我們互動。