CFO獨立性、離職事件與會計信息質量

徐飛

關鍵詞: CFO獨立性;離職事件;會計信息質量

摘要: 以2009-2015年我國上市公司為研究樣本,實證檢驗CFO獨立性及CFO離職事件對于會計信息質量影響。研究發現:目前我國上市公司CFO獨立性與會計信息質量存在顯著正相關;未來存在離職事件的公司削弱了CFO獨立性對于提高會計信息質量作用,并且近期CFO離職事件這一削弱效應更顯著,遠期CFO離職事件對CFO獨立性和會計信息質量影響降低。

中圖分類號: F230

文獻標志碼: A

文章編號: 10012435(2017)02025609

Key words: CFO independence; leave threat; accounting information quality

Abstract:

Taking listed Companies during 2009-2015 as the research sample, the empirical test studies the influence of independence and leave threat of CFO on the quality of accounting information. It is found that there is a significant positive correlation between CFO independence and accounting information quality in our country. The leave threat of CFO in the future has weakened the effect of CFO independence on accounting information quality, and recent leave threat impact is more significant and future CFO leave threat h (一)樣本選取與數據來源

上市公司CFO離職屬于高級管理人員變更,需要及時向公眾發布相關公告。因此,本文以2010年到2015年發布財務總監或財務負責人離職公告為依據,搜集發生CFO離職樣本公司。剔除財務數據缺失、高管信息缺失樣本,最終共搜集984個公司年樣本數據。考慮到離職期限可能對CFO獨立性影響差異,本文按照財務報告年度距離職公告發布期限間隔,進一步將樣本劃分成不同離職期限樣本。上市公司CFO離職公告信息來源于中國證監會指定信息披露網站-巨潮資訊網;財務數據來源于CSMAR上市公司財務報告數據庫;公司治理信息包括實際控制人性質、實際控制人兼任、董事長兼任、監事會主席持股等信息來源于CSMAR上市公司公司治理數據庫。

(二)研究變量選擇

1.CFO獨立性測度

CFO作為會計信息主管人員,其工作依然受到非會計準則事項干預,影響其獨立判斷最終降低會計信息質量。可能影響CFO獨立性包括實際控制人控制、董事會機制、監事會機制等。

控制權收益是實際控制人通過對上市公司控制權的行使,通過自我交易、內幕交易、資金挪用等手段侵占上市公司收益、過度報酬和在職消費等。朱星文認為大股東傾向于通過對少數股東的剝奪來實現其自身效用,在公司內外部治理機制薄弱,控股股東為實現自身的種種私人目的就有動機通過盈余管理向外部使用者提供誤導性信息。而當大股東持股比例達到足以控制公司時,為了在未來顯示更優良的經營業績實際控制人可能要求CFO進行盈余管理。[23]劉啟亮等指出控股股東可能對包括CFO在內的高管人員進行操控,以掩蓋其利益侵占的事實,進而降低CFO獨立性,出于各種目的公司控制人可能會超越內部控制系統而提供于己有利的會計信息, 從而使內部控制可能無法發揮對會計信息質量的提升作用。[24]

董事會引入獨立董事有助于提高重要決策的獨立性與有效性,有利于董事會更好地發揮監督作用。Fama指出董事會構成是決定董事會監控職能發揮的重要因素,由于經理層具有信息優勢,如果經理層在董事會中占主導地位容易導致股東財富的損失,而外部董事的引入可解決這一問題。[10]Dechow等研究發現非獨立董事比例與財務報告舞弊負相關。[25]武立東研究發現外部 董事在提高終極控制人控制權收益成本的同時降低了其現金流收益的成本, 在不降低終極控制人效用水平的前提下抑制了其行為的侵占效應,實現了和中小股東的利益兼容。[26]黃志忠研究發現證監會所提倡的獨立董事制度是有效的,獨立董事占董事會成員比例與財務重述的概率負相關。[27]李維安、徐建指出獨立董事對總經理進行監督體現了其利益需求,因為與內部董事相比,獨立董事更能代表股東利益,因為獨立董事具有高認知能力和理性經濟人特征,他們在任職過程中會考慮公司某些重大事項可能帶來的風險。[28]

監事會作為對董事會內部監督部門,其有效運作有助于降低內部人控制風險、提高CFO獨立性。王進朝研究表明CFO更換與監事會等開會次數影響顯著相關,積極的董事會將更關注和考核CFO的工作,辭退不稱職的CFO或者安排其更合適的崗位。[17]郝云宏、任國良指出監事會作為公司的重要監督機構之一,其本身的一些特征很可能影響到高管的更迭機制,并研究發現公司監事會開會次數、監事持股、監事會規模與高管變更顯著相關。[29]

綜上所述,本文依據可能對CFO履行職能產生影響的實際控制人特征、董事會機制、監事會機制等因子構建CFO獨立性評價體系。各評價指標內容如表1:

as declining effect on CFO independence and accounting information quality.

CFO在現代公司治理扮演著重要角色,成為股東價值管理的重要環節,是公司重要的戰略決策制定和執行者之一。[1]保證及時、合法、公允的會計信息產生是CFO基本職能,Main甚至將此稱為財務體制管理的終極責任。[2]我國證監會2014年修訂的上市公司信息披露內容與格式準則中指出公司負責人、會計機構負責人應當聲明并保證財務報告的真實、準確、完整,進一步強化了財務負責人對于公司財務報告質量責任意識。

然而,股東與管理層以及大股東與小股東代理問題存在[3],導致CFO的財務決策行為會受到實際控制人、高層管理者等干預,影響其財務工作獨立性。Feng等指出CEO權力較大時,CFO可能因無力抵制CEO的壓力而被迫參與會計信息操縱。[4]孫茂竹等指出由于控股股東可以決定包括CFO在內的高管任免,因而其可以通過變更公司高管來操縱盈余信息的質量,從而掩蓋委托人資金被侵占的事實。[5]

因此,學者們對于CFO獨立性及其會計信息質量影響進行廣泛研究。瞿旭等指出CEO同時為公司創始人時,CFO的權力和獨立性都被削弱,造成許多CFO為了自身利益對CEO言聽計從,發生財務違規時與CEO一并歸罪。[6]孫光國、郭睿研究發現CFO兼任公司董事,有助于增強對CEO 監督作用,降低公司操縱性應計利潤和盈余重述概率,提高會計信息質量。[7]向銳指出CFO進入董事會能夠有效約束管理者的私利行為,從而減少代理問題,有效發揮治理作用。[8]林大龐、蘇冬蔚基于盈余管理分析CFO治理效應,指出增強CFO的獨立性有利于發揮CFO在公司治理的監督作用,從而降低公司盈余管理水平。[9]

同時,Fama則指出風光的CFO也意味著高風險、高變更。[10]公司高管變更并非突發或偶然事件,高管自身在變更前可能有所預知,進而在變更前實施“管理防御”行為。由于CFO行業經驗差異以及高額轉換成本,使得CFO面臨離職事件時可能形成管理防御動機。王福勝、程富指出作為公司會計政策的制定者甚至決策者,CFO也可能出于管理防御動機進行公司會計政策的選擇來降低不可分散的雇傭風險。[11]郭葆春指出公司CFO的更換決策通常又與其在位時的業績表現直接相關,增強了CFO面臨離職事件進行會計操控動機。[12]

綜上所述,CFO主導會計信息生成,又受制于實際控制人、董事長、CEO等權力方,因此CFO履職環境直接關系CFO制度有效性。以往研究驗證了CFO制度對會計信息質量作用以及CFO離職事件可能產生的影響,然而缺乏對于CFO履職環境獨立性評價及其對會計信息質量影響。鑒于此,本文基于對CFO履職產生影響的實際控制人特征、董事會機制、監事會機制等構建CFO獨立性評價體系,實證檢驗CFO獨立性與會計信息質量相關關系,并分析CFO離職事件及離職期限的調節效應,為完善CFO履職環境提供借鑒。

一、制度背景與假設發展

(一)CFO職能及其獨立性影響

現代企業治理結構是所有權與經營權分離,通過締結各類契約進行權力責任分配。股東大會作為公司的最高權力機構將企業的許多經營決策的權限委托給董事會,而董事會又聘任職業經理人負責實際履行企業管理職責。CFO、CIO、CKO等便為CEO下屬權力部門,分別負責公司財務、信息、知識等方面事務。CFO職能包括現代綜合財務職能和戰略性、全局性財務管理職能。薛爽等指出CFO除了負責日常財務工作的正常運轉外,還需要為公司決策提供財務支持、為企業正常經營提供財務相關的服務、優化財務組織及降低經營成本。[13]

在上市公司里,CEO作為企業最高管理者,不但對企業經營負有根本責任,又是控股股東權益代言人,而且負擔企業重大事務和重要人事任免擁有決策。[14]Feng等發現CEO權力較大CFO可能因無力抵制CEO的壓力而被迫參與會計信息操縱。[4]姜付秀等指出由于CFO直接決定了會計政策的選擇和調整,CEO勢必對CFO的工作過程產生不可忽視的影響。[15]何凡研究表明如果公司不具備對CEO權力的有效控制手段,CEO權力越大會導致會計信息質量惡化越嚴重。[16]瞿旭等指出CEO權力會削弱CFO的權力和獨立性,造成許多CFO為了自身利益對CEO言聽計從 [6]。林大龐、蘇冬蔚指出增強CFO的獨立性有利于發揮CFO在公司治理的監督作用,從而降低公司盈余管理水平[9]。

綜上所述,生成及時、高質量會計信息是CFO重要職能,但在其履責過程中可能受到來自實際控制人、董事長、CEO等高層管理者影響,表現為降低會計信息質量以符合其特定利益需求。因此,本文提出以下假設:

假設1:CFO獨立性與會計信息質量正相關,即CFO所處內部環境越獨立,會計信息質量越高。

(二)CFO變更與會計信息質量

高管變更是一種極端監管方式,也是公司治理一項重要舉措。CFO作為重要的經理人其變更是現代公司治理中重要內容,但對于CFO變更的研究起步較晚。[17]然而豐富的CEO變更研究成果可以作為CFO變更研究借鑒。關于CEO變更原因主要基于兩類假說:管理能力假說和替罪羊假說。

高管變更與會計信息質量是重要研究內容,Moore研究發現新上任的CEO有著強烈的動機在上任當年進行負向盈余管理,并把公司糟糕的業績表現歸咎于前任CEO。[18]DeAngelo的研究也表明,在新任首席執行官上任不久都可能會通過注銷一筆巨額資產以提高未來盈余的可能性。[19]Strong、Meyer認為,高管變更中繼任來源的不同將影響盈余的變化,當繼任者來自公司外部時,更有可能產生減少變更當年盈余以及增加變更后期盈余的利潤操縱行為。[20]Murphy、Zimmeran的實證研究發現對業績不好的公司,新任首席執行官會注銷一筆巨額資產。[21]杜興強等實證檢驗了高管變更和高管的繼任來源兩個因素對于盈余管理的影響,結果發現高管變更導致了顯著的負向盈余管理行為;其中來自公司外部的繼任者相對于來自公司內部的繼任者更傾向于進行顯著的負向盈余管理。[22]

公司高管變更并非突發或偶然事件,高管自身在變更前可能有所預知,進而在變更前實施相應“管理防御”行為。管理防御是指經理人在公司內外部控制機制下,選擇有利于維護自身職位并追求自身效用最大化的行為。由于CFO行業經驗差異以及高額轉換成本,使得CFO面臨離職事件時可能形成管理防御動機。王福勝、程富(2014)指出作為公司會計政策的制定者甚至決策者,CFO也可能出于管理防御動機進行公司會計政策的選擇[11],解雇或撤換是一種很高的人力資本風險,因而一旦有機會CFO就有動機采取對自身有利的行為來降低不可分散的雇傭風險,從而對公司會計決策產生影響。郭葆春指出公司CFO的更換決策通常又與其在位時的業績表現直接相關,增強了CFO面臨離職事件進行會計操控動機。[12]

因此,CFO作為公司重要高級管理人員,其在離職發生前是否存在管理防御行為,以降低被離職風險?抑或是通過提高離職前報告質量增強未來擇業競爭力?鑒于此,本文提出以下競爭性假設:

假設2a:報告披露后存在離職風險時,增強了CFO獨立性對提高會計信息質量效用;

假設2b:報告披露后存在離職風險時,削弱了CFO獨立性對提高會計信息質量效用。

另外,由于人的有限理性,管理人員對于近期離職事件提前感知力應該強于對遠期離職事件感知力。

因此,前述CFO離職事件效應可能受未來離職期限影響,進而本文提出以下假設:

假設3:近期內離職事件對CFO會計信息質量影響更顯著,而遠期內離職事件對CFO會計信息質量影響相對弱。

二、研究設計

本文對以上 8 個指標進行主成分分析,以主成分綜合得分衡量CFO獨立性,值越大表明CFO獨立性越高,反之CFO獨立性越小。首先用 KMO檢驗和球形檢驗判斷數據是否符合做因子分析,KMO值為 0.561,該值大于 0.5,比較適合做因子分析;Bartlett 值檢驗值為226.535,在1%水平上顯著,拒絕各指標之間不存在相關性假設,表明這些變量之間存在共線性問題,有必要進行主成分分析。以特征值大于1的標準提取3個主成分,根據因子得分系數矩陣將3個主成分表示成各變量的線性組合。最后,按照各因子的方差貢獻率在全部因子方差貢獻率所占比重確定各因子的權重,計算最終CFO獨立性綜合得分值 :

indepeng=0.201X1+0.314X210.069X3+0.226X4+0.119X5+0.361X6+0.219X7+0.392X8

2.CFO離職事件測度

CFO離職事件并非突發或偶然事件,CFO在以前年度可能感知離職風險,進而對報告年度獨立性產生影響。本文以報告發布后至2015年末發生CFO離職事件度量離職事件。如果報告后發生CFO離職事件記為1,否則取0。為分析報告發布至離職事件發生的時間間隔對CFO獨立性影響差異,本文進一步將報告發布后下一年度發生CFO離職事件記為1年內離職事件、報告發布后兩年內發生CFO離職事件記為近期離職事件和報告發布后三至四年內發生CFO離職事件記為遠期離職事件。

3.會計信息質量測度

會計信息質量內涵寬廣,文獻中常用的替代指標有審計質量、會計穩健性與盈余波動性等表征會計信息質量。其中會計穩健性(Convers)為基于累計應計項計算的穩健性指標。因此本文借鑒 Ahmed 和 Duellman [30] 、Xia 和 Zhu[31]、朱松[32]、陳關亭[33]的做法,采用3年累計應計項乘以負1衡量會計信息質量,該值越大表明會計穩健性越強。

4.其他控制變量

公司會計信息質量除受CFO影響,可能還受其他因素影響,包括公司資產結構、盈利能力、股權結構等影響。為控制其他因素影響本文設置以下控制變量:資產負債率、收入增長率、現金流入比、資產規模、存貨占比、股權制衡度、基本每股收益。

(三)模型設計

為檢驗本文假設,即CFO獨立性與會計信息質量相關性,及其受CFO離職事件影響,本文設計以下研究模型:

其中β1為CFO獨立性與會計信息質量回歸系數,如果該系數顯著為正,表明CFO獨立性與會計信息質量正相關,反之負相關。其中β3為CFO離職事件與CFO獨立性交叉項回歸系數,如果該系數為正,表明存在離職事件的CFO進一步增強獨立性對于提升會計信息質量作用,增強其再擇業能力,假設2a得以驗證;而該系數如果顯著為負,表明存在離職事件的CFO削弱其獨立性對于提升會計信息質量作用,降低會計信息質量以迎合高層管理者特定利益需求,假設2b得以驗證。

三、實證結果與分析

(一)基本回歸分析

表3報告了CFO獨立性對會計信息質量影響,以及離職事件對CFO獨立性及會計信息質量影響檢驗,即檢驗假設1和假設2。模型1回歸結果顯示,CFO獨立性系數顯著為正,表明CFO獨立性越高樣本公司會計信息質量越高,假設1得以驗證。模型2在模型1基礎上引入CFO離職事件及其與CFO獨立性交叉項,回歸結果依然顯示CFO獨立性在1%水平上與公司會計信息質量顯著正相關。但CFO離職事件與CFO獨立性交叉項在1%水平上顯著為負,表明樣本公司存在CFO離職事件時,CFO獨立性對于提高會計信息質量效用被削弱,即CFO離職事件降低了CFO獨立性以迎合管理層利益需要,假設2b得以驗證。

在控制變量方面,公司資產負債率、經營活動現金流入比、總資產對數與會計信息質量在1%水平上顯著正相關;基本每股收益、存貨占比與會計信息質量在1%水平上顯著負相關;收入增長率與會計信息質量不存在顯著相關性。可能由于公司負債水平越高公司盈余操縱空間降低;現金流入水平越高表明公司交易活動真實性較高;公司規模越大內部控制越健全從而與會計信息質量呈正向關系;會計信息質量低的企業報告每股收益更高。本文選取第二至第五大股東持股合計數除以第一大股東持股數作為股權制衡度變量,在我國前五大股東與公司實際控制人可能存在嚴重利益關聯,甚至是實際控制人一致行動人,代表的依然是大股東利益,從而降低了股權制衡對于提高會計信息質量,甚至由于前五大股東共同控制導致會計信息質量下降。

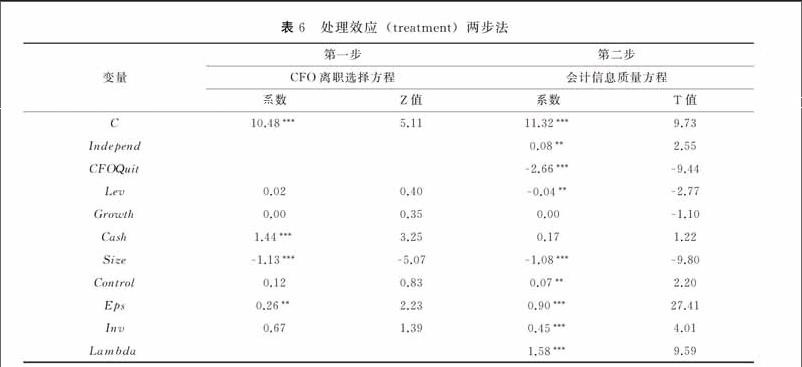

表4報告了不同期限離職事件對CFO獨立性和會計信息質量響差異。模型1檢驗了下一年內離職事件對于會計信息質量影響,模型2檢驗了報告公布后兩年內離職事件對于會計信息質量影響,模型3檢驗了遠期離職事件即報告公布后三至四年內離職對于會計信息質量影響。回歸結果顯示CFO獨立性與會計信息質量依然顯著正相關,進一步驗證假設1。模型1結果顯示下一年內CFO離職事件與CFO獨立性交叉項與會計信息質量顯著負相關,模型2結果顯示報告公布后兩年內CFO離職事件與CFO獨立性交叉項與會計信息質量顯著負相關,進一步驗證假設2b,即CFO離職事件降低了CFO獨立性。然而,模型3結果顯示報告公布后三至四內CFO離職事件與CFO獨立性交叉項與會計信息質量負相關但不顯著,即遠期離職事件對CFO獨立性及會計信息質量影響不顯著。CFO未因未來三至四年內遠期離職事件而降低會計信息質量以迎合管理層利益需求,假設3得以驗證。

(二)穩健性檢驗

1.替代變量檢驗

國有企業高管追求利益動機與民營企業存在顯著差異,對于高管集權的民營企業,一般是由公司控股股東或創始人同時兼任董事長和CEO,他們對公司經營行為、財務核算產生較大干預。國有上市公司的高管包括CFO受聘與國資委或其他政府機構,這些高管受制于內部某個人或某個集團風險較小,他們出于個人升遷等動機,有動機也有能力來推動制度有效實施。[21]鑒于此,國有上市公司CFO受到高層管理者干預較小,通過會計信息操控來獲得特定利益動機較小,因此本文選擇是否國有上市公司作為公司CFO獨立性替代指標。即國有上市公司CFO獨立性較高,記為1;民營上市公司CFO獨立性較低,記為0。

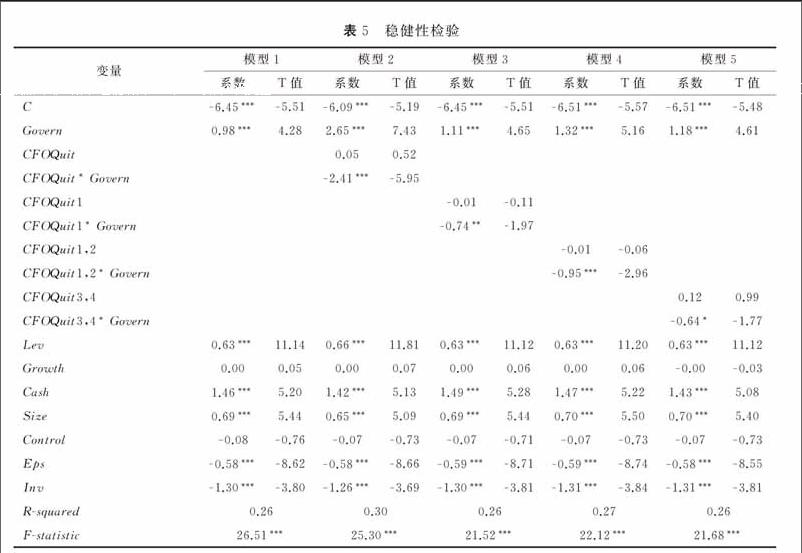

表5報告了CFO獨立性替代指標對會計信息質量影響,以及離職事件對CFO獨立性影響穩健性檢驗結果。模型1回歸結果顯示,CFO獨立性替代指標在1%水平上顯著為正,表明國有企業CFO獨立性較高,國有上市公司會計信息質量較民營企業高出098,假設1得以驗證。模型2在模型1基礎上引入CFO離職事件及其與CFO獨立性替代指標交叉項,回歸結果依然顯示CFO獨立性替代指標在1%水平上與公司會計信息質量正相關。但CFO離職事件與CFO獨立性替代指標交叉項在1%水平上顯著為負,表明存在CFO離職事件的國有企業較其他國有企業會計信息質量降低241,即CFO離職事件降低了會計信息質量,假設2b得以驗證。

表5進一步報告了以CFO獨立性替代指標檢驗不同期限離職事件對CFO獨立性和會計信息質量響差異性。回歸結果顯示CFO獨立性替代指標與會計信息質量依然顯著正相關,進一步驗證假設1。模型3結果顯示下一年內CFO離職事件與CFO獨立性替代指標交叉項與會計信息質量在5%水平上顯著負相關,系數為074;模型4結果顯示報告公布后兩年內CFO離職事件與CFO獨立性替代指標交叉項與會計信息質量在1%水平上顯著負相關,系數為095;模型5結果顯示報告公布后三至四年內CFO離職事件與CFO獨立性替代指標交叉項與會計信息質量在10%水平上顯著負相關,系數為064。即存在下一年內CFO離職事件的國有企業較其他國有企業會計信息質量進一步降低074,存在兩年內CFO離職事件的國有企業較其他國有企業會計信息質量進一步降低095,存在三至四年內CFO離職事件的國有企業較其他國有企業會計信息質量進一步降低064。結果表明遠期CFO離職事件對會計信息質量影響從顯著性和系數大小來看,都小于近期CFO離職事件,假設3得以驗證。

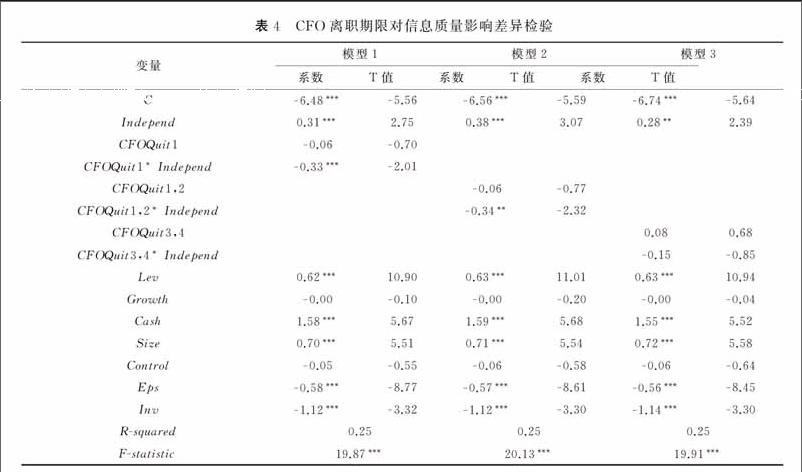

2. 處理效應( treatment)兩步法檢驗

由于CFO離職事件公司與非離職公司可能存在顯著差異,導致本文研究結果存在選擇性偏誤,因此本文應用處理效應(treatment)兩步法檢驗對于主要研究結果進行穩健性檢驗。檢驗結果如表6,第二步回歸中Lambda變量顯著,表明可能存在選擇性偏誤;控制自選擇偏誤后,CFO獨立性與會計信息質量存在顯著正相關、CFO離職事件與會計信息質量負相關,進一步驗證了本文假設。

四、研究結論與局限性

隨著中國資本市場的不斷發展壯大,資本市場對于高質量會計信息需求更高,會計信息作為一種重要決策依據,有利于降低投資者與企業之間的信息不對稱。CFO作為上市公司會計信息生成主導者,其獨立性勢必越來越受到監管層、投資者、管理層及其他利益相關者關注。本文就CFO獨立性與會計信息質量相關性,并檢驗CFO面臨未來離職事件時是否實施管理防御行為,降低會計信息質量以迎合管理層特定利益需求。研究發現,目前我國上市公司CFO獨立性與會計信息質量存在顯著正相關;未來存在CFO離職事件的公司削弱了CFO獨立性對于提高會計信息質量效應,并且這一效應針對近期CFO離職事件更顯著,遠期CFO離職事件對CFO影響降低。

本文研究局限如下:CFO獨立性存在實質獨立性和形式獨立性之分,本文從影響CFO履職行為的指標進行因子分析測度CFO獨立性,僅考慮了CFO形式獨立性,而對于CFO實質獨立性缺乏深入研究;同時CFO離職事件存在多種可能,包括主動離職、被動離職等,對CFO履職行為影響應當有所差異,由于上市公式公告未能清晰列示CFO離職原因,導致本文未對CFO離職事件類型作區分。

參考文獻:

[1]杜勝利.構建CFO 管理模型及其價值管理系統框架[J].會計研究,2014(6):3641.

[2]Main,S.On the Replacement of Chief Financial Officers[J].Journal of Financial and Economics,2001(3):143175.

[3]王進朝.中國上市公司CFO更換的影響因素實證研究[J].華東經濟管理,2009(12):7277.

[4]Feng,M.,Ge,W.L.,Luo,S.Q.,Shevlin,T.Why Do CFOs Become Involved in Material Accounting Manipulations? [J].Journal of Accounting and Economics,2011(1):2136.

[5] 孫茂竹,張雯,代江蕾.盈余管理與高管離任:董事長還是財務負責人[J].山西財經大學學報,2012(12):105113.

[6] 瞿旭,楊丹,瞿彥卿,蘇斌.創始人保護、替罪羊與連坐效應——基于會計違規背景下的高管變更研究[J].管理世界,2012(5):137151.

[7] 孫光國,郭睿.CFO 內部董事有助于董事會履行監督職能嗎?[J].會計研究,2015(11):2733.

[8] 向銳.CFO 財務執行力與企業過度投資——基于董事會視角的分析[J].會計研究,2012(6):5663.

[9] 林大龐,蘇冬蔚.CEO與CFO股權激勵的治理效應之比較:基于盈余管理的實證研究[J].南方經濟,2012(6):1531.

[10] Fama E F.Agency problems and the theory of the firm[J].Journal of Political Economy,1980(88):288307.

[11] 王福勝,程富.管理防御視角下的CFO背景特征與會計政策選擇——來自資產減值計提的經驗證據[J].會計研究,2014(12):3238.

[12] 郭葆春.公司業績、董事會特征與財務總監變更——來自深滬股市的經驗數據[J].財經科學,2008(3):117124.

[13] 薛爽,都衛鋒,洪昀.CFO影響力與企業稅負水平——基于企業所有權視角的分析[J].財經研究,2012(10):5767.

[14] 杜勝利,李清華.我國上市公司財務高管人員更換研究[J].財政研究,2008(7):7780.

[15] 姜付秀,朱冰,唐凝.CEO和CFO任期交錯是否可以降低盈余管理[J].管理世界,2013(3):158167.

[16] 何凡,張欣哲,鄭珺.CEO權力、CFO背景特征與會計信息質量[J].中南財經政法大學學報,2015(5):108116.

[17] 王進朝,陳麗,林宇.上市公司業績變化與CFO繼任特征關系研究[J].山西財經大學學報,2010(3):95104.

[18] Moore,M..Management Turnovers and Discretionary Accounting Decisions[J].Journal of Accounting Research,1973,11(02):100109.

[19] DeAngel OH..Managerial Competition, Information Cost and Corporate Governance: The Use of Accounting Performance Measures in Proxy Contests[J].Journal of Accounting and Economics,1988,10(1):336.

[20] Strong.J.,Meyer J.Asset Writedowns: Managerial Incentives and Security Returns[J].Journal of Finance,1987,42(3):643663.

[21] Murphy, K.J., J.L.Zimmerman.Financial Performance Surrounding CEO Turnover[J].Journal of Accounting and Economics,1993(1):273316.

[22] 杜興強,周澤將.高管變更 、繼任來源與盈余管理[J].當代經濟科學,2010(1):2333.

[23] 朱星文,廖義剛,謝盛紋.高級管理人員變更、股權特征與盈余管理——來自中國上市公司的經驗證據[J].南開管理評論,2010(2):2329.

[24] 劉啟亮,羅樂,張雅曼,陳漢文.高管集權、內部控制與會計信息質量[J].南開管理評論,2013(1):1523.

[25] Dechow,P.,R.Sloan,A.Sweeney.Causes and Consequences of Earnings Manipulation:An Analysis of Firms Subject to Enforcement Action by the SEC[J].Contemporary Accounting Research,1996(13):113.

[26] 武立東,張云,何力武.民營上市公司集團治理與終極控制人侵占效應分析[J].南開管理評論,2007(4):5866.

[27] 黃志忠,白云霞,李暢欣.所有權、公司治理與財務報表重述[J].南開管理評論,2010(5):4552.

[28] 李維安,徐建.董事會獨立性、總經理繼任與戰略變化幅度獨立董事有效性的實證研究[J].南開管理評論,2014(1):413.

[29] 郝云宏,任國良.監事會特征對上市公司高管變更影響的實證研究[J].財經論叢,2010(07):8792.

[30] Ahmed, A.S.,Duellman,S..Accounting Conservatism and Board of Director Characteristics: An Empirical Analysis[J].Journal of Accounting & Economics,2007,43(23):411437.

[31] Xia D L, Zhu S..Corporate Governance and Accounting Conservatism in China[J].China Journal of Accounting Research,2009,2(2):81108.

[32]朱松.債券市場參與者關注會計信息質量嗎?[J].南開管理評論,2013(3):2516.

[33]陳關亭,朱松,黃小琳.審計師選擇與會計信息質量的替代性研究——基于穩健性原則對信用評級影響視角[J].審計研究,2014 (5):7785.

[34]阮素梅,楊善林.上市公司價值創造能力的二元選擇Logit模型檢驗析[J].安徽師范大學學報:人文社會科學版,2013(3):389396.

責任編輯:馬陵合