管理者能力、融資約束與上市公司投資效率*

陜西國際商貿學院 鞏敏煥 西北農林科技大學經濟管理學院 王禮力

管理者能力、融資約束與上市公司投資效率*

陜西國際商貿學院 鞏敏煥 西北農林科技大學經濟管理學院 王禮力

本文以2007~2014年滬深兩市A股上市公司為研究樣本,分析管理者能力對上市公司投資效率的影響。結果表明:管理者能力顯著地緩解了上市公司面臨的融資約束問題,提高了上市公司的投資效率。且該結論并未因樣本公司區域、行業和最終控制人屬性的異質性而產生分化,具有較好穩健性。

管理者能力 投資效率 異質性隨機前沿模型

一、引言

完美資本市場上,公司投資決策主要取決于其面臨的投資機會,即資本總是由投資回報率低項目流向回報率高項目,直至各投資項目回報率相等,最終實現資本市場的均衡態。然而,現實資本市場中存在諸多摩擦,其中最具代表性的摩擦是信息不對稱問題,它會導致公司實際投資支出偏離最優投資支出水平,產生了投資效率低下問題(Stein,J C,1997)。國內外學者據此展開了大量研究,發現公司規模和自有現金流水平等有助緩解信息不對稱帶給公司的負面效應,最終會提高公司的投資效率。

在信息不對稱環境中,企業管理者能力水平的高低,會對緩解公司面臨的融資約束問題產生不同影響。管理者能力越強,其對掌握公司內外部投資相關信息的能力越強,并最終據此制定投資決策,能有效避免或減輕公司陷入融資約束的問題。相關實證研究已經表明,管理者能力越高,公司投資現金流敏感性越低,即管理者能力高有助緩解上市公司面臨的融資約束問題(潘前進、王君彩,2015)。

前期相關文獻通過投資現金流敏感性檢驗,實證研究管理者能力對緩解融資約束的影響,并側面印證了管理者能力對投資效率的影響。筆者將在前人研究基礎上,基于Q投資理論構建投資模型,實證研究管理者能力對投資效率產生的直接影響。即在利用異質性隨機前沿模型測度上市公司投資效率基礎上,實證分析管理者能力對公司投資效率產生的影響。本文的主要研究貢獻為:與前期相關研究文獻相比,本文直接分析了管理者能對上市公司投資效率的影響,豐富了管理者能力對公司投資效率影響的相關研究文獻,有助深化人們對這一問題的認識。

二、理論分析與研究假說

在完美資本市場中,公司投資支出多寡僅取決于其面臨投資機會大小(Hayashi and Fumio,1982;連玉君、蘇治,2009),即資本總是有回報率低的項目流向回報率高項目,直至所有投資項目的邊際回報率都相等(Modigliani,F and Miller,M H,1958)。然而,現實中的資本市場并不完美,其中信息不對稱問題會導致公司陷入融資約束困境(Fazzari,S M,Hubbard,G and Petersen,B C,et al.,1987),致使公司實際投資支出偏離于最佳投資支出水平,產生了投資效率低下問題。在信息不對稱背景下,當公司規模較大或自有現金流充沛時,公司陷入融資約束狀況的程度越輕(Fazzari,S M,Hubbard,G and Petersen,B C,et al.,1987;Kaplan,S N and Zingales,L,2000),這會提高公司的投資效率,即公司規模和現金流水平對上市公司投資效率有顯著正影響。而且,當公司的債權融資能力和股權融資能力較強時,其面臨的融資約束問題也會越小(連玉君、蘇治,2009;劉靖宇,2015),這最終也會提高公司的投資效率,即公司債權融資能力和股權融資能對上市公司投資效率也有顯著正影響。

現今世界經濟體系日益開放,公司面臨的內外部發展環境變得更加復雜,這要求管理層要能正確識別公司面臨的內外部發展形勢,做出正確的投融資決策,避免低效率投資行為。當管理者能力較高時,其獲取和持有內外部信息的能力便越強,這有助避免或緩解公司面臨的融資約束問題,提高公司投資效率(潘前進、王君彩,2015)。強管理者能力本身也具備信號傳遞功能,降低公司面臨的信息不對稱程度,緩解其面臨的融資約束問題,提高公司投資效率(Chemmanur,T J,Paeglis,I and Simonyan,K,2010)。為此,本文提出以下假說:

H:管理者能力越高,公司面臨融資約束問題越小,投資效率越高

三、研究設計

(一)數據來源與樣本選取本文研究中涉及的原始變量均采自于深圳國泰安數據庫,同時并依據如下規則對研究樣本進行的了篩選:(1)由于金融類上市公司數據披露的特殊性,本文選擇剔除金融類上市公司;(2)由于上市公司企業會計準則在2007年發生了重大變更,為了保持前后研究的一致性,將研究的樣本區間定義在2007~2014年間,將其余年份樣本剔除;(3)為了避免重大的重組或并購對研究造成的不利影響,選擇將營業收入增長率大于150的樣本剔除;(4)為了避免離群值產生的負面影響,選擇在1和99的百分位上對原始數據進行縮尾處理。

(二)變量定義

(1)被解釋變量與解釋變量的設定。基于異質性隨機邊界模型的設定可知,被解釋變量為公司的投資支出。由于本文是以上市公司為研究樣本,而上市公司年報中并未詳細披露投資支出數據,因此參照連玉君等(2009)做法將其設定為上市公司購建固定資產、無形資產和其他長期資產支付的現金(連玉君、蘇治,2009)。關于被解釋變量投資機會的設定,選擇與大多研究文獻一致,即用托賓Q值來衡量。

(2)異質性設定部分變量的定義。由于本文核心研究目標是分析管理者能力對公司投資效率的影響,因此異質性設定部分的核心變量是反映管理者能力的變量,本文采用Demerjian et al.(2012)方法對其進行估算。在分析管理者能力對公司投資效率影響時,還要系統控制其他因素對公司投資效率的影響,本文選擇系統控制自有現金流量、公司規模、債權融資能力、股權融資能力這四個變量(Wang,H J,2003)。

上述相關變量的詳細定義信息見表1。

(三)異質性隨機前沿模型設定傳統Q投資理論認為,公司投資決策僅取決于其面臨的投資機會,即公司投資支出多少取決于其面臨投資機會的大小(Hayashi and Fumio,1982;連玉君、蘇治,2009),據此可將公司最佳投資支出水平設定為如下數學表達形式:

其中,I*it表示公司i于t時的最佳投資支出水平,Tobin'Qit表示公司i于t時面臨的投資機會,參數β為投資機會Q的調整系數,νit為隨機干擾項。然而現實經濟世界中,信息不對稱摩擦導致公司實際投資水平偏離最佳投資支出水平,據此可將模型(1)設定為如下形式:

在式(2)中,Iit表示公司i于t時的實際投資支出水平。同模型(1)相比,模型(2)多出的項目為G(zit),用于衡量企業實際投資水平背離最優投資水平的程度,G(zit)一般是大于零的。現實中,由于背離程度G(zit)無法直接觀測,所以選擇用一系列企業特征對其進行刻畫,而zit就是刻畫這一背離程度的影響因素。如果假定G(zit)=uit,那么模型(2)便可以表示為如下形式:

式(3)就是一個典型的隨機前沿模型,其中uit就刻畫了公司投資的效率損失,為了便于對其進行異質性設定,文章對模型(3)進行簡化處理,處理后結果如式(4)所示:

在式(5)中,hit表示投資非效率項的期望,zit是刻畫公司投資非效率項影響因素的向量組,δ為調整系數向量組。最后,采用極大似然法對異質性隨機前沿模型實施估計。

四、實證結果與分析

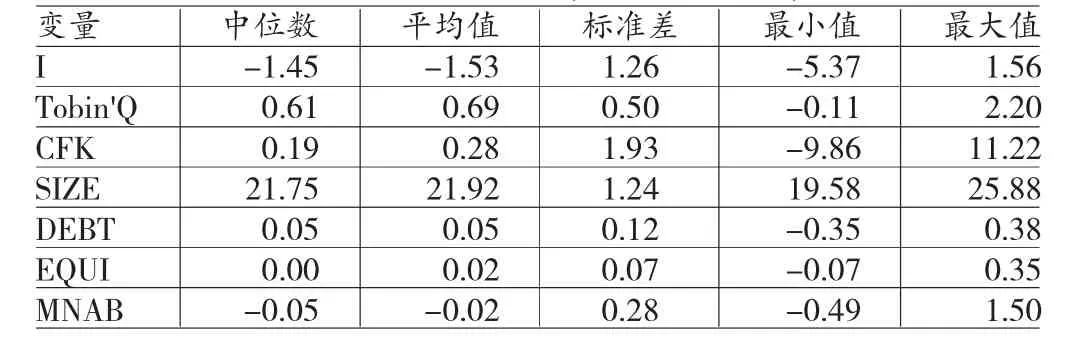

(一)描述性統計對原始數據進行上述處理后,對其進行描述性統計分析(見表2)。表2中的統計分析結果顯示,各指標數據的平均值和中位數較為接近,而且其標準差也都比較小,可見各指標數據已經不存在嚴重的離群值現象,可用于后面進一步的實證分析。

表2 變量的描述性統計(N=1981,T=2007-2014,NT=9608)

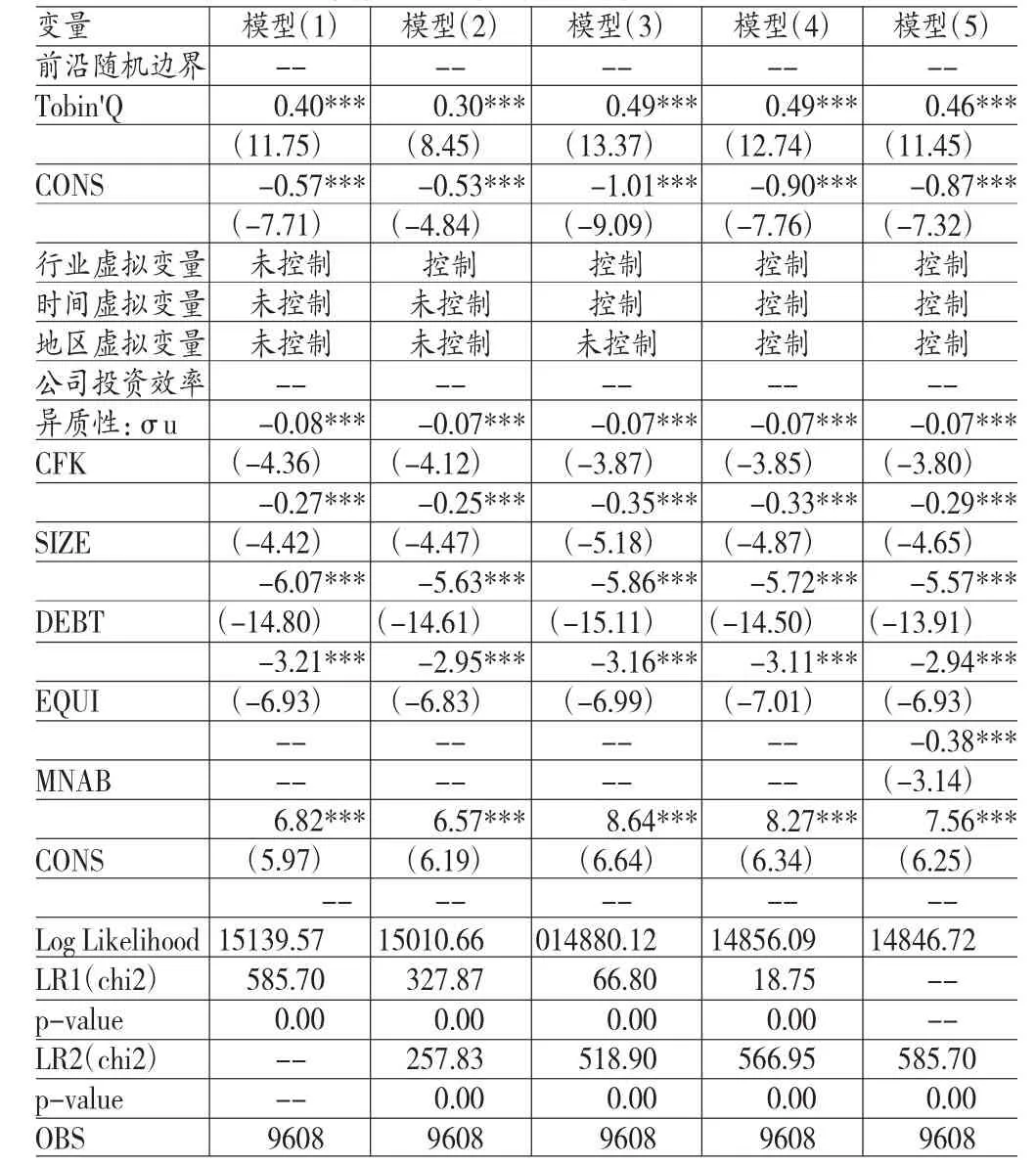

(二)異質性隨機邊界模型的估計結果與分析在對上市公司投資效率進行估算和異質性分析之前,首先需要對異質性隨機邊界模型進行估計(見表3)。表3中的模型(1)-(5)分別對應著不同的設定形式,其中模型(1)的主模型中未引入反映行業差異、時間差異和地區差異的虛擬變量,而且隨機前沿模型的異質性設定部分也未引入反映管理者能力的變量。模型(2)主模型選擇引入反映行業差異的虛擬變量,并未引入反映時間差異和地區差異的虛擬變量,而且在隨機前沿模型的異質性設定部分也未引入反映管理者能力的變量。模型(3)主模型引入了反映行業和時間差異的虛擬變量,并未引入反映地區差異的虛擬變量,同時也未在異質性設定部分引入反映管理者能力的變量。模型(4)主模型引入了反映行業差異、時間差異和地區差異的虛擬變量,并未在異質性設定部分引入反映管理者能力的變量。模型(5)的主模型不僅系統引入了反映行業差異、時間差異和地區差異的虛擬變量,同時也在異質性設定部分引入了反映管理者能力的變量。

在對模型設定形式進行篩選時,文章選擇用極大似然值和似然比檢定這兩套指標進行判斷。觀察表3中的估計結果可知,模型(5)的極大似然值最大,這意味著模型(5)的設定形式最為合理。同時,似然比檢定結果顯示,無論是將模型(1)視為基準模型,還是將模型(5)視為基準模型,其檢定結果都顯示模型(5)為最佳設定形式,為此文后續相關實證分析將基于模型(5)展開。

表3 異質性隨機前沿模型的估計結果

觀察表3中模型(5)的估計結果可知,Tobin'Q對上市公司投資支出具有顯著正影響,即上市公司投資支出主體取決于其面臨投資機會的大小。異質性設定部分估計結果顯示,反映公司現金流量狀況變量CFK對企業投資非效率項具有顯著負影響,可見公司自有現金流對緩解其面臨的融資約束問題具有顯著促進作用,最終提高了投資效率。變量SIZE對公司投資非效率項有顯著負影響,即公司規模越大越有利于其在資本市場融資,并最終提高投資效率。公司債權融資能力DEBT和股權融資能力EUQI兩個變量對公司投資非效率項均具有顯著負影響,這意味著公司自身債券融資能力和股權融資能力能有效緩解其面臨的融資約束問題,并最終提高公司的投資效率。可見,公司規模、現金流水平跑、債權融資能力和股權融資能力對上市公司投資效率提升有顯著正影響,這與前期相關研究文獻結論一致。

觀察表3中模型(5)異質性設定部分的估計結果可知,在系統控制前期文獻提及的自有現金流量、公司規模、債權融資能力和股權融資能力的影響之后,管理者能力對上市公司投資非效率項具有顯著負影響,即強管理者能力能緩解公司面臨的融資約束問題,最終會提高上市公司的投資效率,研究假說H得證。這意味著管理者能力越高,其獲取和持有內外部信息的能力越強,信號傳遞功能也越強,無疑有助緩解上市公司面臨的融資約束困境,提高上市公司的投資效率。

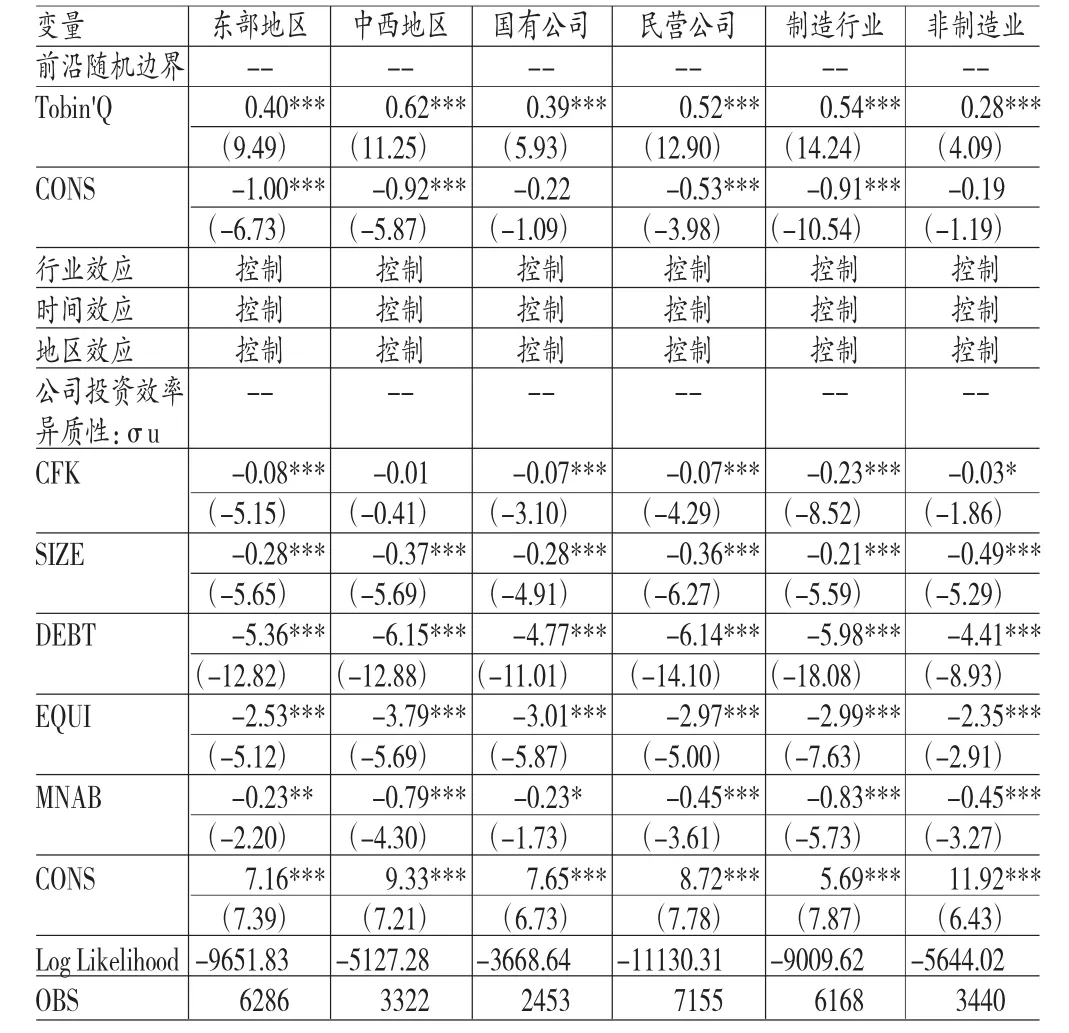

(三)穩健性檢驗如上所述,管理者能力高有助緩解上市公司面臨的融資約束問題,并最終提高上市公司的投資效率。本文將進一步分別基于地區異質性、最終控制人屬性和行業異質性檢驗這一結論的穩健性,檢驗結果列見表4。觀察表4中內容可知,無論是分地區樣本的估計結果,還是分最終控制人屬性樣本的估計結果,還是分行業樣本的估計結果,都顯示管理者能力對緩解了上市公司面臨的融資約束問題有顯著促進作用,即管理者能力有助促進提升上市公司投資效率。可見,管理者能力高有助提高上市公司投資效率這一結論,并未在地區、最終控制人和行業差異層面產生分異,具有較好的穩健性。

表4 穩健性檢驗的回歸分析結果

五、研究結論與啟示

本文以2007~2014年A股上市公司為研究樣本,采用異質性隨機前沿模型,實證研究了管理者能力對上市公司投資效率的影響,最終形成的主要研究結論可以概括為如下三個方面:

(1)管理者能力對提高上市公司投資效率有顯著正影響。隨機前沿模型異質性設定部分的回歸分析結果顯示,在系統控制上市公司投資效率的其他影響因素后,管理者能力指標與上市公司投資非效率項顯著負相關,這意味著管理者能力能有效緩解上市公司面臨的融資約束問題,并最終提高了上市公司的投資效率。這一結論并未因樣本公司的地區差異、最終控制人屬性差異和行業差異而分化,具有較好穩健性。

(2)公司融資能力對上市公司投資效率有顯著正影響。隨機前沿模型異質性設定部分的回歸分析結果顯示,公司現金流水平、公司規模、債權融資能力和股權融資能力指標,都與上市公司投資非效率項顯著負相關,即上市公司自有現金流越充沛、規模越大、債權融資能力越強、股權融資能力越強,其面臨融資約束的程度便會越輕,投資效率也就越高。穩健性檢驗結果顯示,這一結論并未因樣本公司的地區差異、最終控制人屬性差異和行業差異而分化,具有較好穩健性。

(3)公司投資支出多少主體取決于其面臨投資機會的大小。隨機前沿模型主模型設定部分的回歸分析結果顯示,衡量上市公司面臨投資機會的指標Tobin'Q與投資支出顯著正相關。這意味著上市公司面臨投資機會越大,其投資支出也變越多,反之則越少。而且,這一結論同樣未因樣本公司的地區差異、最終控制人屬性差異和行業差異而分化,具有較好穩健性。一體化研究”(項目編號:13BJY106)階段性研究成果。

[1]連玉君、蘇治:《融資約束、不確定性與上市公司投資效率》,《管理評論》2009年第1期。

[2]劉靖宇:《政府補助決定與經濟效果中的信息不對稱效應評估研究:來自中國上市公司的經驗證據》,合肥工業大學2015年碩士學位論文。

[3]潘前進、王君彩:《管理層能力與資本投資效率研究——基于投資現金流敏感性的視角》,《中央財經大學學報》2015年第2期。

[4]Chemmanur T J,Paeglis I,Simonyan K.Management Quality and Equity Issue Characteristics:A Comparison of SEOs and IPOs[J].Financial Management,2010,39(4):1601-1642.

[5]Wang H J.A Stochastic Frontier Analysis of Financing Constraints on Investment[J].Journal of Business&Economic Statistics,2003,21(3):406-419.

[6]Stein J C.Internal Capital Markets and the Competition for Corporate Resources[J].Journal of Finance,1997,52(1):111-133.

[7]Hayashi,Fumio.Tobin's Marginal q and Average q:A Neoclassical Interpretation:Proceedings of the 13th International Conference on VLSI Design,1982[C].

*本文系陜西省教育廳科學研究項目計劃“企業聯動模式下解決陜西小微企業發展困境的路徑研究”(項目編號:15JK2006);國家社會科學基金項目“農民專業合作社縱向

(編輯杜昌)