互聯網金融在我國發展現狀及未來趨勢分析

——以P2P網貸行業為例

馮建功

互聯網金融在我國發展現狀及未來趨勢分析

——以P2P網貸行業為例

馮建功

互聯網金融作為新生業態在我國取得了長足發展,其中P2P網貸行業發展最為迅速,但其暴露的風險和問題最多,成為大家重點關注的領域。文章梳理了P2P網貸行業發展脈絡及存在問題,對新規下網貸行業的發展趨勢進行了分析研判。

P2P;現狀特征;問題;監管新規;發展趨勢

一、引言

近年來,伴隨經濟發展和網絡技術普及,P2P網貸成為我國互聯網金融中發展最快的領域,網貸平臺機構數量和成交規模翻倍增長,在促進金融市場多元化、民間金融陽光化等方面發揮了積極作用。截至2017年4月底,累計成立平臺5000余家,目前運營平臺2200余家,累計成交規模達43300余億元。同時我國P2P網絡借貸行業詐騙、跑路等亂象頻發,引發的風險和暴露的問題愈加突出,P2P監管受到各界的高度重視。2016年8月17日,《網絡借貸平臺信息中介機構業務活動管理暫行辦法》(以下簡稱《辦法》)由中國銀監會、工信部、公安部與網信辦四部委聯合發布,諸多社會各界關注的監管規則逐步落地。

二、我國P2P網絡借貸行業發展歷程、特征及存在問題

我國P2P網貸行業在前期無序發展趨于結束后,當前面臨著信用風險不斷暴露、行業競爭加劇以及監管趨嚴的現狀。

(一)我國P2P網貸行業發展歷程

我國P2P網貸行業發展起源于2005-2010年全球P2P網貸的興起,2006年國內第一家P2P公司宜信成立。2011-2013年行業發展進入快速擴張期,成交規模和平臺數量高速增長,不同經營模式平臺開始出現,進一步推動了用戶集聚和市場擴展。2014年至今,網貸行業延續了快速發展和高漲的人氣,平臺數量和成交規模均保持了正向增長,在全球占據了主要地位。但受到行業監管收緊及經營壓力居高不下等影響,2016年大量平臺退出行業,全年正常運營平臺數量呈現萎縮下滑的態勢,2016年底網貸平臺數量相比2015年底減少了980余家,與前兩年數量大幅增加呈現截然相反的情況,P2P網貸已經從“野蠻發展”階段開始邁向“規范發展”新階段。

資料來源:網貸之家網站

(二)我國P2P網貸行業現狀特征

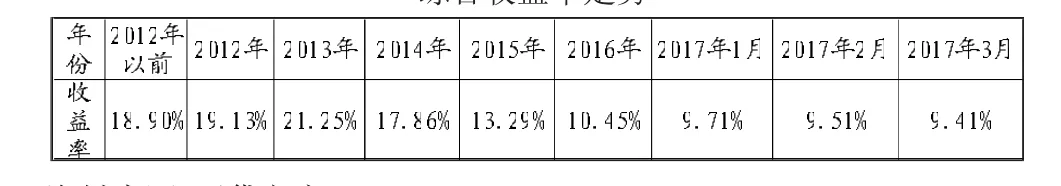

1.綜合收益率逐漸下降

P2P網貸行業在經歷了“非理性”高收益率后持續下行,但下降速度有所放緩。行業綜合收益率由2013年20%逐漸下降至2016年10.45%,2017年3月進一步下降至9.41%。收益率下降主要原因:一方面是隨著行業風險充分暴露,投資者更加關注平臺的安全合規性,平臺增加了風控保障等投入,導致經營成本上升和收益率下降。另一方面是2015-2016年央行多輪降息、降準導致市場流動性大幅提升,資金面供給增大,資金價格有所下跌。

綜合收益率走勢

2.“馬太效應”逐步顯現

無論從地區集中度還是平臺集中度來看,網貸行業發展呈現集中和整合趨勢。地區集中度方面,P2P網貸平臺地域分布特點明顯,集中區域主要為東部沿海等經濟發達地區。2017年3月,廣東、北京、上海、浙江四地正常運營平臺數量占到全國的63.13%、成交規模占全國的88.85%,比2016年同期分別提升4個百分點,區域集中度不斷加強。平臺集中度方面,受市場風險加劇、投資者風險識別意識提升及嚴監管等因素影響,行業內部整合加快推進,兩級分化的市場格局開始形成,尤其是在《辦法》出臺后,整合分化趨勢更加明顯,股東背景雄厚或交易規模居前的平臺成為行業領頭羊,小型平臺市場份額逐步下降。2017年3月網貸行業貸款余額增加值中,成交規模前100的平臺貢獻占比達88%,與上月該指標基本持平,資金向成交量領先的大平臺歸攏成為發展的趨勢,行業“二八效應”日趨明顯。

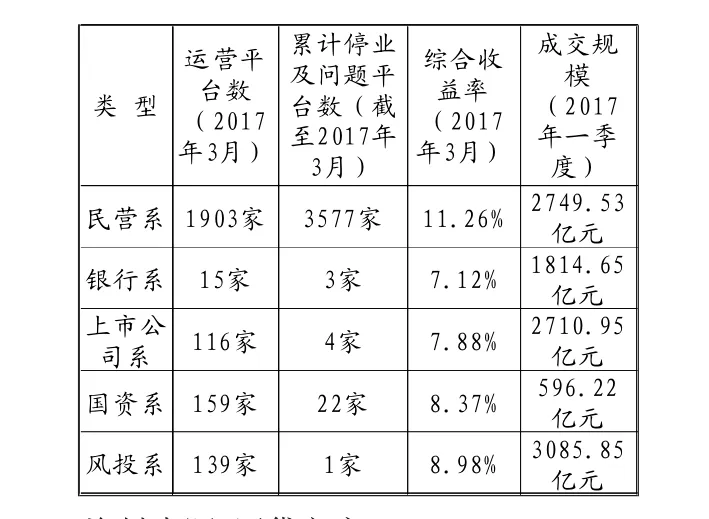

3.平臺資本背景多樣化

在P2P網貸行業迅速成長及市場規模不斷擴張中,吸引了大量資本進入,形成了不同背景的網貸平臺機構。從介入資本性質劃分看,目前絕大多數平臺仍然為民營系平臺,其收益率明顯高于其他類型平臺,但由于內部良莠不齊,大部分問題平臺均歸于此類;得益于外部資本支持或國資股東背景,風投系、上市公司系、國資系平臺數量和成交規模后來居上,有成為行業主導的趨勢;銀行系平臺的數量較少,綜合收益率相對較低,但由于獲得銀行的信用背書,其經營狀況、投資者聲譽及安全合規性總體較好。

資料來源:網貸之家

4.不同經營模式平臺共存

P2P網貸在我國實踐發展中,探索形成了不同的經營模式。根據借貸平臺角色定位,其運營模式可分為單一中介型和復合中介型。根據資產獲取渠道,網貸平臺可分為線上模式與線下模式。根據風險分擔機制,可以將借貸平臺分為無擔保模式和有擔保模式。但根據《辦法》中關于“網貸信息機構本質是信息中介而非信用中介”的要求,復合中介型、線下模式及有擔保模式平臺未來將逐漸退出網貸市場。

(三)我國P2P網貸行業存在問題

1.業務創新偏離軌道

由于網貸平臺角色錯位,P2P在我國發展中,實質成為民間借貸。大多數網貸機構與信息中介定位不符,逐步脫離服務小微企業和依托互聯網經營的正常軌道,轉變為信用中介,存在設立資金池、自融、期限拆分、違規放貸、大量線下營銷等行為,還為投資者利息和本金進行擔保,擔保的主體往往是平臺的負責人,擔保能力弱,存在過度擔保甚至是惡意欺詐的問題。

2.行業風險集中暴露

問題網貸機構持續累積,導致行業風險事件不斷,前期校園貸“裸條”事件曝光,再次將P2P網貸推向輿論風口。截至2017年4月底全國累積停業及問題平臺達3600余家,其中部分問題機構受制于自身經營管理能力及資本實力有限,當借貸大量違約、經營難以為繼時,出現卷款、跑路等情況。同時,部分機構在未對投資者風險承受能力識別的情況下,包裝銷售不同形式的投資產品,規避金融產品購售門檻和監管規定,加劇風險傳播;更為甚者,部分不良機構以資金池、超高收益及假標等手段,進行非法融資和資金詐騙。

3.聯合監管有待提升

P2P網貸行業作為新興的互聯網金融業態,突破了地域、領域限制,其業務管理涉及多個部門職責。具體包括銀監會、地方金融辦、工信部、公安部以及網信辦等部門,但是當前各部門間協同監管機制還有待進一步理順和暢通,中央部門負責的“行為監管”與地方政府承擔的“機構監管”銜接不夠緊密,監管地域收益與風險區域分布存在不對等,更加詳細和統一的行業標準和監管細則欠缺,各地區對P2P網貸行業的監管尺度把握不一,存在各自為戰的現象。

三、“嚴監管”背景下P2P網貸行業發展趨勢

《辦法》的發布,在確立P2P網貸合法地位的同時,對P2P網貸行業實行嚴格的監管措施,行業野蠻生長時期宣告結束,行業發展逐步趨于理性、規范,網貸平臺面臨深度轉型和升級。

(一)合規發展既是主基調又是先發優勢

《辦法》進一步明確了網貸平臺機構的信息中介定位,提出了“備案登記、銀行存管、借款限額”等具體監管要求,也就是今后網貸平臺合規營運的前置條件。《辦法》鮮明地劃出了行業發展紅線,即嚴禁非法集資、自融、設立資金池、直接或間接歸集資金、進行擔保服務,確保P2P網貸行業朝合規穩健方向發展。2017年4月25日中共中央政治局就國家金融安全進行集體學習,要求“重點針對金融市場和互聯網金融開展全面排查和查處”,傳遞了監管層對互聯網金融風險防范工作的高度重視,今后對網貸平臺機構的合規性要求會更加嚴格,詳細的監管細則和操作指引等將陸續出臺。因此P2P網貸平臺越早完成機構備案、銀行資金存管及增值電信業務許可證辦理,就越容易獲得投資者信任,先發優勢就更明顯。

(二)良幣驅逐劣幣加快形成寡頭壟斷格局

當前頂層監管從嚴、平臺違約風險暴露,進一步加劇了資金端及資產端的客戶資源競爭,加快了網貸行業內部洗牌,推動網貸機構不斷提升風險控制和運營管理能力,優勝劣汰,適者生存。截至2017年5月中旬,距離行業整改大限還有3個月時間,共有396家正常運營網貸平臺完成與銀行直接存管系統對接上線,占P2P網貸行業正常運營平臺總數量的17.89%。今后管理運營不善、違規操作及不符合監管要求的平臺機構將會被逐漸淘汰出局,并主要以停業或轉型等方式良性退出行業,早期無序發展導致的問題平臺數量會持續減少。具有雄厚資金規模和運營管理能力強大的網貸平臺機構,會利用其資金和互聯網優勢借此機會加速市場布局、擴張市場版圖并進行兼并重組,繼續鞏固擴大行業領導地位。出于資產端及資金端多樣化和監管合規性的考慮,未來大平臺會通過集團化的方式,來達到橫向或縱向的業務拓展,進一步擠占中小平臺生存空間,“一九法則”會更適用于今后P2P網貸市場,寡頭時代漸行漸近。

(三)新規下有利于回歸普惠金融本質

《辦法》對借款金額作出了明確規定,要求同一自然人在同一網貸平臺的借款最大限額為20萬元;同一法人或其他組織在同一網貸平臺的借款最大限額為100萬元;同一自然人在不同網貸平臺借款總余額不超過100萬元;同一法人或其他組織在不同網貸平臺借款總余額不超過500萬元。借款限額規定一方面進一步限制了P2P網貸平臺資產端的開發,導致大額借貸業務亟待處置,另一方面卻有利于符合監管要求的小微業務發展壯大,有助于網絡借貸小額化、分散化、大眾化,切實發揮互聯網金融“補短板”作用,促進普惠金融健康發展,降低行業整體風險。為符合監管要求,部分大額業務平臺已開始進行業務轉型。如老牌網貸平臺紅嶺創投,停發了單筆100萬以上大額標的,推出了理財樂購、分期樂購等消費金融產品。

(四)縱向資產端開發及與傳統實體經濟融合不斷深化

相較于大平臺的集團化橫向拓展,中小平臺沒有足夠的資本投入實現業務廣度發展,行業競爭的白熱化將迫使這些網貸平臺深耕細分領域,立足對某一細分領域的資源優勢及熟悉度,縱向深度開發產業鏈上下游端資產,網貸行業專業化趨勢會逐漸增強。此外,產業與互聯網金融相結合已經成為傳統實體企業尋求發展的突破點,很多傳統實體企業通過借助P2P網貸平臺,構建起完善的產業金融鏈,達到增強盈利能力、謀求業務創新等多重目標,例如恒大地產上線恒大金融、中天城投控股招商貸、海爾集團與海融易等。未來傳統產業與互聯網金融的合作熱度仍將延續,P2P網貸將進一步滲透至各傳統領域實體經濟中去。

[1]程碧升.國內P2P行業規范化的探討[J].時代金融,2015,(03).

[1]張爾軒.淺談國內互聯網金融行業監管:以P2P網貸平臺監管為例[J].企業改革與管理,2015,(02).

[2]顏學成.國內P2P行業的發展現狀、問題及政策建議[J].中國物價,2016,(06).

[3]彭方方,謝樹強,王敏.“互聯網+”下的P2P行業發展現狀與問題分析[J].財經界(學術版)2016,(08).

[4]范小艷.P2P網貸行業的發展現狀與展望 [J].產業與科技論壇2016,(24).

[5]硬燦咨詢、網貸之家,《2016年P2P網貸行業年報簡報》、《2017年3月P2P網貸行業簡報》.

F832

A

1008-4428(2017)08-105-03

馮建功,男,就職于中國人民銀行呼和浩特中心支行,現任職務及職稱為主任科員、中級經濟師,學歷為碩士研究生,研究方向:政治經濟學,網絡經濟,外匯金融等領域。