銀行授信的競爭效應研究

劉小清 孫唱 常亮

摘 要:資本結構或是現金持有可以影響產品市場的競爭力。但銀行授信是一種低成本、高靈活性的貸款方式,具備與現金同樣的特點,卻少有研究銀行授信是否為企業帶來競爭能力的提升。本文以A股上市公司為樣本,證實了銀行授信能夠帶來競爭效應,并且行業競爭程度不同時,這種效應存在著差異。

關鍵詞:銀行授信 競爭效應 行業競爭

中圖分類號:F832 文獻標識碼:A 文章編號:2096-0298(2018)07(b)-039-02

現有研究認為資本結構可以影響產品市場的競爭力。財務與產業組織深入交叉延伸后,資本結構的研究拓展到現金持有上,認為現金持有能提升企業競爭能力。在流動性管理工具中,另一種較為靈活便捷的方式便是銀行授信。研究認為,銀行授信能緩解資本市場摩擦,減少流動性沖擊。在中國,銀行授信愈發火熱,高授信額度、大量的授信受眾企業越來越多,授信已是大多數上市公司時常優先考慮的融資方式。

本文將探討作為一種流動性資源的銀行授信,是否同樣能夠幫助企業發揮財務優勢,實施競爭策略,從而帶來自身產品市場業績的提升?本文將嘗試對銀行授信的競爭效應進行實證探討。

1 文獻綜述

現有研究主要從銀行授信的作用和與現金持有的關系兩方面展開。銀行授信能提高企業的財務靈活性,作為對沖工具應對外部融資約束,緩解流動性沖擊(Holmstrom和Tirole,1998;Thako;2005),有能力投資正的凈現值項目。應千偉等(2012)在羅黨論等(2012)研究基礎上,證明銀行授信可以提高投資效率。馬光榮等(2014)發現銀行授信可以促進研發,提高企業創新能力。但更多研究集中探討銀行授信與現金的關系,Yun(2009)、Mark和Brandon(2009),Acharya(2014)等研究普遍認同,銀行授信可以降低企業現金的調整成本(常亮等,2014),提供流行性保障(劉雪松和洪正,2017)。

國內外從資本結構視角出發的經濟效應研究,視債務為一種承諾信號,向其他競爭者傳遞競爭,為戰略承諾效應(Maksimovic,1990),起源于Tesler(1966)的“深袋理論”:“深袋企業”通過掠奪性競爭,造成因資金需求量大而借助高債務融資的新進入者陷入財務危機,使其遭受破產。后來由Benoit(1984)、Bolton和Scharfstein(1990)等進一步發展為“掠奪理論”:實力雄厚的公司通過掠奪性行為來影響產品市場競爭地位,驅逐出資金薄弱的企業,其通過向競爭者發出威懾信號,間接影響產品市場業績,即現金具有競爭效應(Fresard,2010;常亮,2012;曾義和楊興全,2014)。

競爭效應的研究尚未涉及到資本結構中的銀行授信的信貸方式,其具有與現金同樣優勢,是否也能發揮競爭的作用?這便是本文關注的焦點。

2 研究設計

2.1 假設提出

Maksimovic(1990)認為銀行授信是一種價值工具,可以用來進行擴大生產,對競爭對手產生威脅,而不是因競爭對手的產出決策而被動反應。在中國金融體系不健全的環境下,銀行授信更被視為一種“優質資源”,作為一種銀行的承諾供給,能幫助企業在產品市場上發揮競爭作用。因此本文提出假設1:

H1:銀行授信具有競爭效應。

Lyandres等(2003)認為競爭程度能正向影響企業債務競爭效應。在高競爭行業中,公司會花費大量市場營銷費用,因面臨動蕩的市場形勢和激烈的行業競爭,加上外部融資方式的局限,而具備靈活性和易獲得性的銀行授信極為競爭行業中財務脆弱的在位企業之所需,進而提升競爭力。因此本文提出假設2:

H2:相較于低競爭行業,銀行授信的競爭效應在高競爭行業中更顯著。

2.2 數據來源

本文選取2001—2016年非金融保險業A股上市公司的數據,剔除ST類、資產負債率大于100%和數據缺失的樣本,并經winsor縮尾。數據取自國泰安數據庫和銳思數據庫。

2.3 變量定義

具體內容,如表1所示。

2.4 模型構建

模型如下,控制公司固定效應αi和年份效應ηi,所有變量經年度行業均值調整:

3 實證結果

3.1 描述性統計

在樣本觀察值中,市場份額(Com)最小值為-0.569,而最大值達3.315,中值0.145,說明大多數公司產品市場業績上漲,競爭能力較強,僅有少數公司呈現負增長,競爭狀態存在差異。而授信額度變量最小值為0.0012,最大值為0.752,中值為0.0561,說明授信額度量存在著較大的差異,部分公司銀行授信額度遠高于行業平均水平,為本文研究銀行授信的競爭作用提供可能。

3.2 回歸結果分析

(1)假設2回歸結果分析。

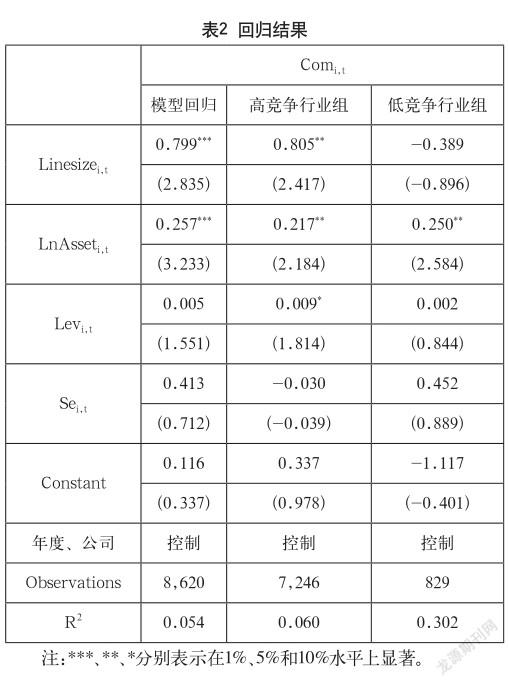

表2所示銀行授信對企業的產業市場業績的影響在1%的水平上正顯著,說明銀行授信能帶來行業相對的產品市場業績提升,競爭效應明顯。

(2)假設2回歸結果分析。

使用赫芬達爾指數(HHI)來衡量競爭程度,參考美國和歐盟《并購指南》中HHI分組依據,以800和1800作為分界線,將低于800的為低集中度行業,即高競爭行業;高于1800為高集中度行業,即低競爭行業。在表2高競爭行業組中,銀行授信變量在1%的水平上顯著,說明處于高度競爭的行業,獲得更多的銀行授信將會發揮巨大的產品市場競爭優勢,假設2得到驗證。

4 研究結論

經過對銀行授信的競爭效應的實證研究得出以下結論。

第一,高授信額度能幫助企業贏得競爭優勢。銀行授信的存在確保了企業的資金實力,能幫助企業實現有效的競爭。

第二,銀行授信的競爭效應在高競爭行業中更重要。在白熱化的競爭環境中,企業更需要獲得銀行授信或者高額度的授信,爭得更多的市場份額。

因此,我國上市公司應合理確定流動性資金水平,多樣化財務資金來源渠道,保持流動性實力對提高公司在產品市場上競爭力是良善之舉。

參考文獻

[1] 劉雪松,洪正.金融危機、銀行授信與企業流動性管理:中國上市公司的經驗證據[J].中國軟科學,2017(3).

[2] 楊興全,尹興強.產權性質、行業特征與現金持有競爭效應——基于市場化進程的調節效應[J].新疆財經,2016(1).

[3] 楊興全,齊云飛,吳昊旻.行業成長性影響公司現金持有嗎?[J].管理世界,2016(1).

[4] Maksimovic V.Product Market Imperfections and Loan Commitments[J].The Journal of Finance,1990,45(5).

[5] Sufi A.Bank Lines of Credit in Corporate Finance:An Empirical Analysis[J].Review of Financial Studies,2009,22(3).