基于ARMA模型的人民幣匯率走勢預測與影響因素分析

文 /李 琳 潘福臣 王朝波

一、引言

當前,國際環境形勢日趨復雜,難以避免金融危機的發生。人民幣匯率下跌的勢頭對我國來說是一個巨大的挑戰。當人民幣匯率下跌時,第一會造成大量的外資涌入中國市場。一美元可以買到更多的物品,中國產品出口量增加,導致中國商品在國際市場上競爭力下降。第二會使得國內通貨膨脹壓力增大。國際上對中國商品需求量只增不減,這樣短期內國內供不應求,物價上漲,通貨膨脹壓力逐漸增大。第三由于人民幣升值預期不存在,原先在中國市場的部分外資將逃離,即國際游資逃逸。

面臨匯率變動所帶來的種種不利性,我們必須對人民幣貶值進行一個合理的風險估計,對近期匯率變動趨勢進行預測,結合匯率變動各影響因素進行分析,防患于未然。

本文采用A R MA模型對人民幣匯率趨勢進行預測,利用最小二乘法對人民幣匯率影響因素進行分析。通過研究,得出人民幣匯率走勢與影響人民幣匯率因素分析的相關結論,并提出實際建議。可以有效地解決人民幣匯率發展過程中遇到的問題,對促進匯率市場高效運轉是有幫助的。

通過對相關匯率文獻的研究,各國學者對匯率研究方法都在不斷創新和完善:如相關系數法(孫剛,李樹文,2 0 1 5),回歸估計方法(白雪梅,2 0 0 1),支持向量機模型(Viviana Fernandez,2 0 0 7;湯凌冰等,2 0 0 9;喻勝華, 龔尚花,2 0 1 6),聯立方程模型(鞠姍,2 0 1 4),人工神經網絡模型(A .N.Refeneset.al.,1 9 9 3;魏巍賢, 蔣正華,1 9 9 5;楊炘,馬洪波,1 9 9 9)。

二、基于ARMA模型的實例分析

以美元對人民幣這一中大型經濟體為研究對象,美元是世界流通貨幣,它與各國有著廣泛的貿易、緊密的金融聯系,而且美元具有強大的穩定性,因此以美元為研究對象。

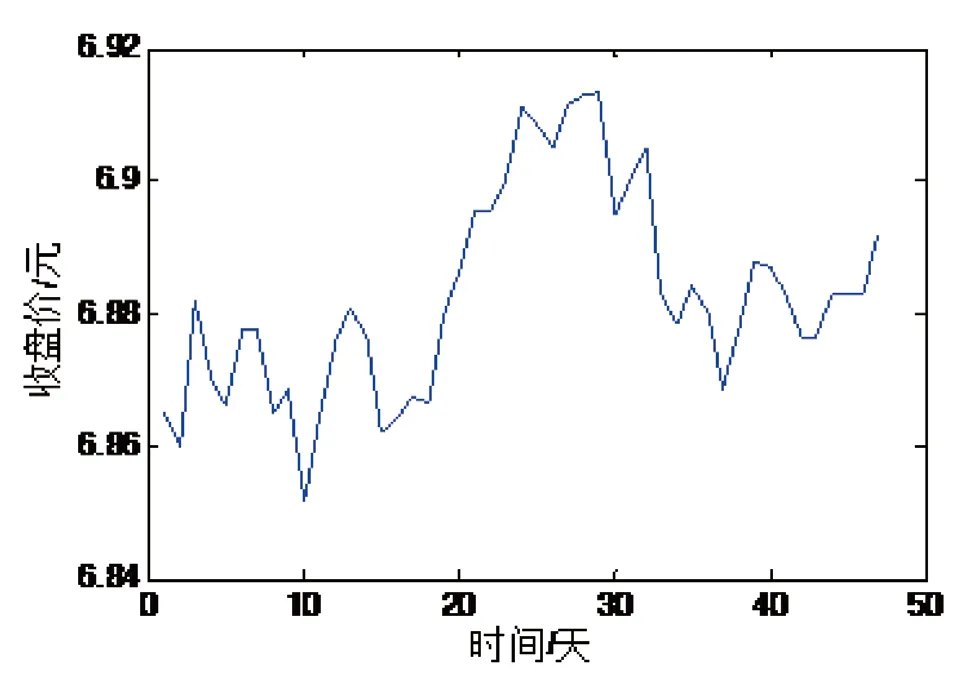

為了大體跟蹤和預測人民幣對美元匯率的走勢,本文收集了從2 0 1 7年2月1日到4月5日時間段內美元對人民幣的開盤指數、最高指數、最低指數、收盤指數等數據。

利用A R MA模型預測未來美元對人民幣匯率的收盤指數,由以上收集的數據借助MA T L A B軟件,畫圖觀察原始數據的平穩性,運行結果如圖1所示。

圖1人民幣收盤價時序圖

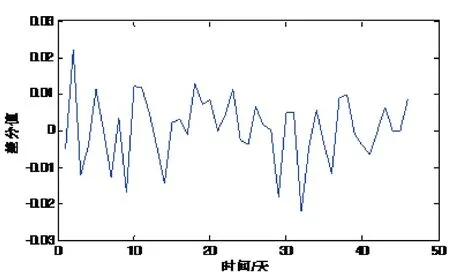

由圖1可知,該時序圖是非平穩的,所以需要進行差分處理,化成平穩序列,借助MA T L A B軟件差分后得如圖2所示。

圖2差分后人民幣收盤價時序圖

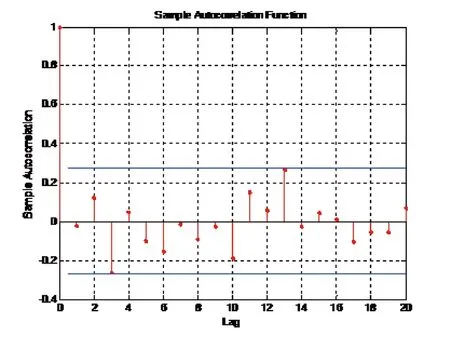

借助MA T L A B得到樣本的自相關函數圖與偏自相關函數圖分別如圖3、圖4所示。

圖3 樣本的自相關函數圖

圖4樣本的偏自相關函數圖

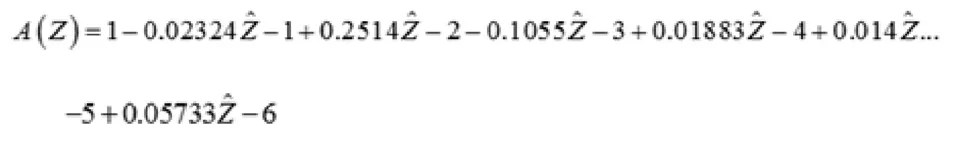

由圖3、圖4可知,該樣本是A R(6)模型,最終預測模型為:

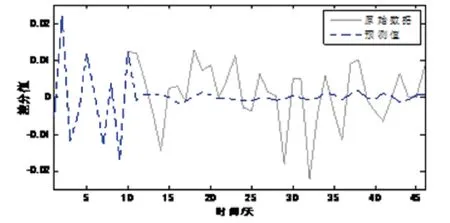

由該預測模型得未來5個交易日的收盤指數為:6.8 9 2 1,6.8 9 1 6,6.8 9 1 2,6.8 9 1 3,6.8 9 0 8。而原始數據與預測值差分后的比較如圖5所示。

圖5原始數據與預測值比較圖

由圖5可知預測值差分后比較平穩,預測值的波動較小,居于穩定。

三、人民幣對美元匯率影響因素分析

根據匯率決定理論和國內外研究人民幣匯率影響因素,本文選取了國際收支狀況、大宗商品價格、通貨膨脹率差異、經濟增長率差異、外匯儲備作為對人民幣匯率的影響因素。分別用進出口差額、居民消費指數、原油進口量、國內生產總值和我國的外匯儲備數據統計量來進行研究。 利用1 9 9 0—2 0 1 0年的數據,使用兩階段最小二乘法(T S L S),對人民幣匯率的決定因素進行實證研究。本文采用S P S S統計分析軟件對所有樣本進行數據處理。本文的樣本數據主要來源于歷年的《中國統計年鑒》、國家統計局網。

由最小二乘法得到各個影響因素對人民幣匯率的回歸方程為:

根據回歸方程可以得出:

(一)國際收支與美元對人民幣匯率具有負相關關系,即國際進出口差額越大,美元對人民幣的名義利率下降,反過來就是人民幣對美元的名義匯率上升。

(二)通貨膨脹率與美元對人民幣匯率具有正相關關系,即通貨膨脹率越高,人民幣對美元的名義匯率越低。

(三)外匯儲備與美元對人民幣匯率具有正相關關系,換言之,如果增加外匯儲備,那么美元對人民幣匯率就會上升,反而人民幣對美元匯率就會下跌。

(四)大宗商品價格與美元對人民幣匯率存在負相關關系,當大宗商品價格下跌時人民幣對美元的匯率也下跌,此時人民幣貶值。

(五)國內生產總值與美元對人民幣匯率具有正相關關系,可以看出隨著我國G D P的增長,人民幣對美元匯率反而下跌,說明我國的經濟發展水平與匯率的發展水平不適應。

四、結論

本文選取了2 0 1 7年2月1日到4月5日這一時間段內,美元對人民幣的開盤指數為數據研究樣本,采用A R MA模型對人民幣匯率趨勢預測,預測結果與實際匯率偏差較小,表明短期內美元對人民幣的匯率指數的預測有一定的借鑒和指導意義。

在國際經濟不斷變動的局勢下,人民幣匯率的變動對于我國經濟的整體發展影響重大,通過分析知道:人民幣對美元的匯率變動主要受到國際收支、通貨膨脹、大宗商品價格、外匯儲備、國內生產總值等多方面因素的影響,當人民幣匯率波動較大時,首先要從以上因素中找到人民幣匯率波動的根本原因,再針對性采取措施來解決問題,如可以采取宏觀經濟政策來調節人民幣的匯率,同時提高我國的綜合國力,有效的控制人民幣匯率的走勢,而對于我國房地產泡沫的存在如消極經濟問題,國家應采取有效措施消除這些負面因素。提升國際貿易市場競爭力,從而實現貿易市場的擴張,以緩解人民幣匯率持續貶值。此外中國的產品結構和產業的合理規劃和提升中國企業發展的創新和提升產品的核心競爭力,針對美元對人民幣匯率上升、外資逃逸、國內投資資金的減少、中國的收入減少、國內需求不足等諸多不利控制在可控范圍內,所以,在匯率變動較大時,能牢牢抓住匯率變動的根本因素,對于調控匯率顯得格外重要。