匯率風險會影響企業貸款嗎

——來自銀團貸款市場的經驗

郭若藝

一、引言

自2005年匯率改革以來,我國匯率市場化不斷推進,人民幣匯率逐漸形成雙向波動的新局面,這給金融主體帶來了更大的匯率波動。那么,在此背景下,匯率風險如何影響我國銀團貸款市場受到了廣泛關注。從借款企業視角來看,對于進出口類以及外貿類企業,由于其自身業務需要,在面臨較大匯率風險時,往往會直接增加外幣貸款數量。與之相反的是,對于業務范圍主要集中在國內市場的企業,在銀團貸款時會更偏好于本幣貸款以降低銀團貸款中的匯率風險。從銀團視角來看,由于匯率風險增大,銀團中的銀行更傾向于采用銀行所在國家的貨幣進行貸款。因此,匯率風險如何影響銀團貸款數量并不十分明晰。

本文將利用Dealscan所提供的1988~2016年間我國企業銀團貸款數據,分析匯率風險對我國企業銀團貸款的影響機制。本文的主要貢獻在于:第一,首次利用我國企業銀團貸款數據分析了匯率風險對企業在國際金融市場融資的影響,為企業應對匯率市場風險提供了參考。第二,探究了匯率風險對銀團貸款的影響機制,厘清了匯率風險通過牽頭行中外資銀行的貸款對銀團貸款額度和筆數產生作用的機理,豐富了銀團貸款相關理論。

二、理論分析與研究假設

1.匯率風險與銀團貸款。隨著我國匯率市場化改革不斷推進,人民幣匯率逐漸形成雙向波動的新局面,匯率風險如何影響銀團貸款也受到了越來越多的關注[3]。實際上,匯率風險對銀團貸款的影響從銀團貸款簽訂之前就已產生。由于匯率風險的存在,貸款企業和銀團在簽訂銀團貸款合同時,通常會考慮通過選擇銀團貸款幣種來規避匯率風險,需要經過多方協商后確定最終的貸款幣種[4][5]。從銀團中銀行的視角來看,當匯率風險增大時,銀行外幣貸款的成本會顯著增加,為了規避匯率風險,銀行會選擇降低貸款額度、不參與銀團貸款,或者改用本國貨幣進行貸款[6]。可見,匯率風險的增大可能通過降低銀行貸款意愿,進而降低銀團貸款的額度和數量。從借款企業的視角來看,外貿類企業可以通過直接借入外幣來規避業務中面臨的匯率風險[7]。非進出口或業務集中在國內市場的企業則更偏好于本幣銀團貸款。那么,隨著匯率風險的增大,外貿類企業會增加外幣貸款、減少本幣貸款,其他類型企業則會增加本幣貸款、減少外幣貸款。因此,從銀行和企業視角出發,匯率風險對銀團貸款存在不同的影響機制,匯率風險如何影響銀團貸款總量無法直接判斷。

已有學者以不同國家為對象研究了匯率風險對銀團貸款的影響。Houston等[8]基于美國銀團貸款數據研究發現,匯率風險不僅會顯著減少銀團貸款數量,而且會顯著降低企業銀團貸款額度。Gong等[2]以十個新興市場為研究對象,分析發現匯率風險因素是影響銀團貸款中外幣貸款利率和貸款額度的重要因素,隨著匯率風險增大,企業銀團貸款利率會顯著提高,銀團貸款額度會顯著降低。可以看出,匯率風險的增大可能會抑制企業銀團貸款總量。基于此,提出以下研究假設:

H1:匯率風險的增大會抑制企業銀團貸款的總量。

2.匯率風險對銀團貸款的影響機制。匯率風險對銀團貸款的影響機制是復雜的,具體來看:

第一,匯率風險的增大顯著減少銀團中銀行的數量。Vu等[9]指出,隨著匯率風險的增大,不僅銀團中外資銀行參與比重會顯著下降,而且銀團的規模也會顯著縮小。Pessarossi等[10]認為,匯率風險的增大將會顯著減少銀團貸款中外資銀行的數量。第二,匯率風險的增大不僅會顯著降低牽頭銀行的貸款額度,而且會顯著降低參與行的貸款額度。銀團由牽頭銀行和參與行共同組成,但是銀團中牽頭銀行與參與銀行之間存在信息不對稱。由于信息不對稱的存在,牽頭行和參與行對匯率風險的敏感度存在很大差異,進而導致當匯率風險增大時銀團中牽頭行和參與行采取不同力度調整貸款額度[7]。但是,Ryan[11]研究發現,匯率風險的增大不僅會降低銀團中參與銀行的貸款額度,而且會降低銀團中牽頭銀行的貸款額度。

在軟件“審批”功能下,使用者可以根據實際情況設計表單內容。同時,軟件還支持將審批內容統一生成表格文件,便于匯總。這一功能將有助于實現學生信息采集工作高效率完成。①信息采集工作的主體為學生本人。本人信息的填報極大地降低了錯誤發生的可能性。②通過審批記錄能夠準確定位未填寫學生姓名,實現動態監管,保證在時間節點內完成。③軟件形成的表單可直接編輯整理,便于對接學校的學生管理系統。

因此,匯率風險對銀團貸款額度的影響渠道可能包括:銀團貸款中參與銀團貸款銀行的數量、牽頭銀行貸款額度和參與銀行貸款額度等渠道。結合現有文獻結論,關于匯率風險對銀團貸款的影響機制,本文提出以下研究假設:

H2:匯率風險的增大會顯著減少參與銀團貸款銀行的數量。

H3:匯率風險的增大會顯著降低牽頭銀行的貸款額度和參與銀行的貸款額度。

三、模型構建、數據來源及變量說明

1.模型構建。本文主要分析匯率風險對我國企業銀團貸款量的影響,為此,參照Sufi[12]和Bharath等[13]對銀團額度分析模型的構建方法,建立如下回歸模型:

其中:syn_loanit表示我國企業銀團貸款量(包括銀團貸款額度和銀團貸款筆數);forex_riskt表示匯率風險;向量X表示其他一些控制變量。控制變量X包括機構信貸總量、國內生產總值變量、美國和我國基準利率的差、經濟周期等。為了進一步分析匯率風險對我國企業銀團貸款量影響的傳導機制,本文分別考慮了匯率風險對牽頭銀行和參與銀行貸款額度和筆數的影響,匯率風險對牽頭行中我國本土銀行和外國銀團貸款額度和筆數的影響。

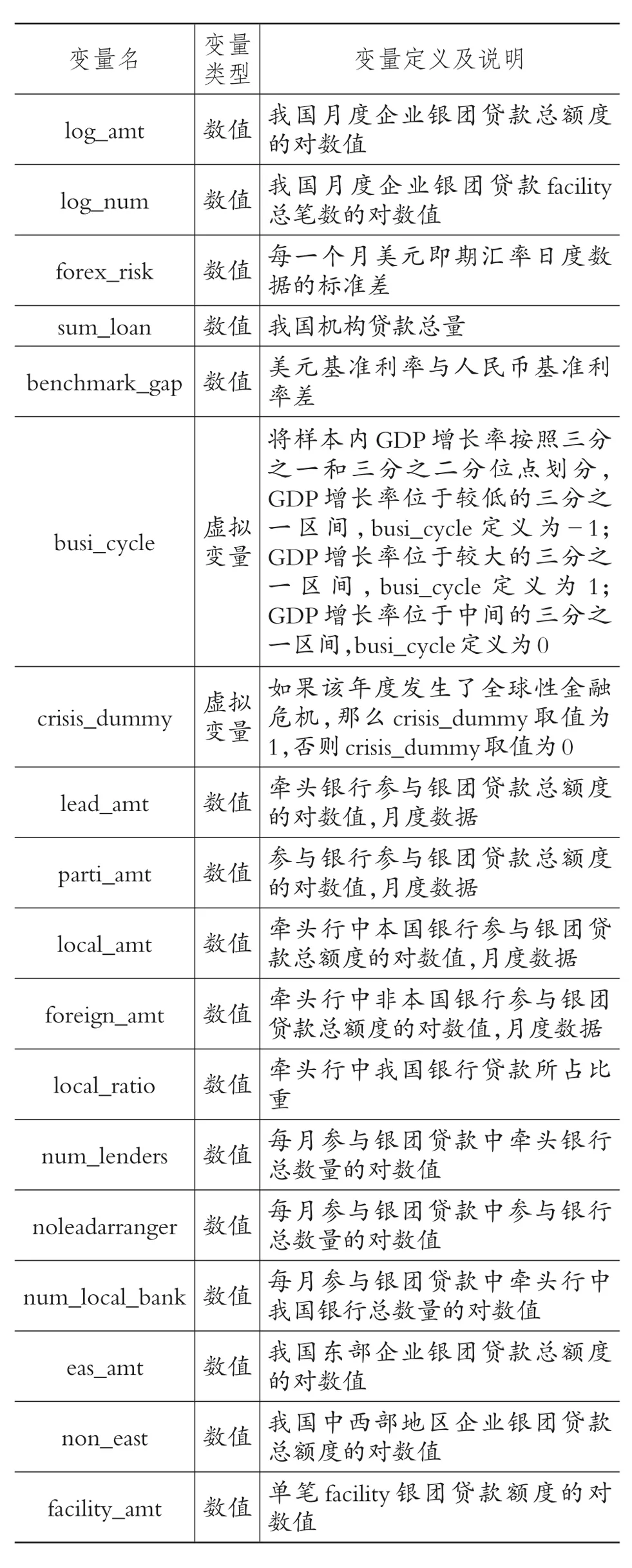

2.數據來源及變量說明。本文采用湯姆斯路透Dealscan所提供的我國企業銀團貸款數據以及萬德(Wind)資訊提供的美元兌人民幣匯率等相關數據,來分析匯率風險對我國銀團貸款額度和筆數的影響。文中主要變量的定義如表1所示。

除列表中變量的定義以外,筆者根據Champagne、Kryzanowski[14]對銀團中牽頭銀行(Lead category)與參與銀行(Participant category)的分類,來定義牽頭行和參與行。本文中的牽頭銀行包括牽頭行(Lead)、管理行(Manager)、組織行(Arranger)、承銷行(Underwriter)、高級牽頭行(Senior lead)、主干事行(Mandated or senior arranger)、代理行(Agent)、賬簿管理行(Bookrunner)、聯席主承銷行(Co-lead manager)。銀團中的其他銀行均為參與銀行。

表1 變量說明

表2為主要變量的描述性統計結果。我國企業每月通過銀團貸款方式貸款總額度的均值為9.721億美元,每月平均銀團貸款筆數為8.381筆。從銀團貸款的構成來看,牽頭銀行每月貸款的均值為7.991億美元,參與銀行每月貸款均值為4.389億美元。其中,牽頭行中我國銀行貸款平均額度為4.960億美元,外資銀行平均貸款額度為5.586億美元。在牽頭行貸款中,我國銀行貸款所占比重均值為27.2%。從我國銀團貸款企業所在區域來看,我國東部地區企業每月銀團貸款平均額度為1.909億美元,中西部地區企業平均貸款額度為8.202億美元。利用每一個月內美元兌人民幣每日即期匯率的標準差來度量的匯率風險均值為0.598。

表2 描述性統計

四、實證分析

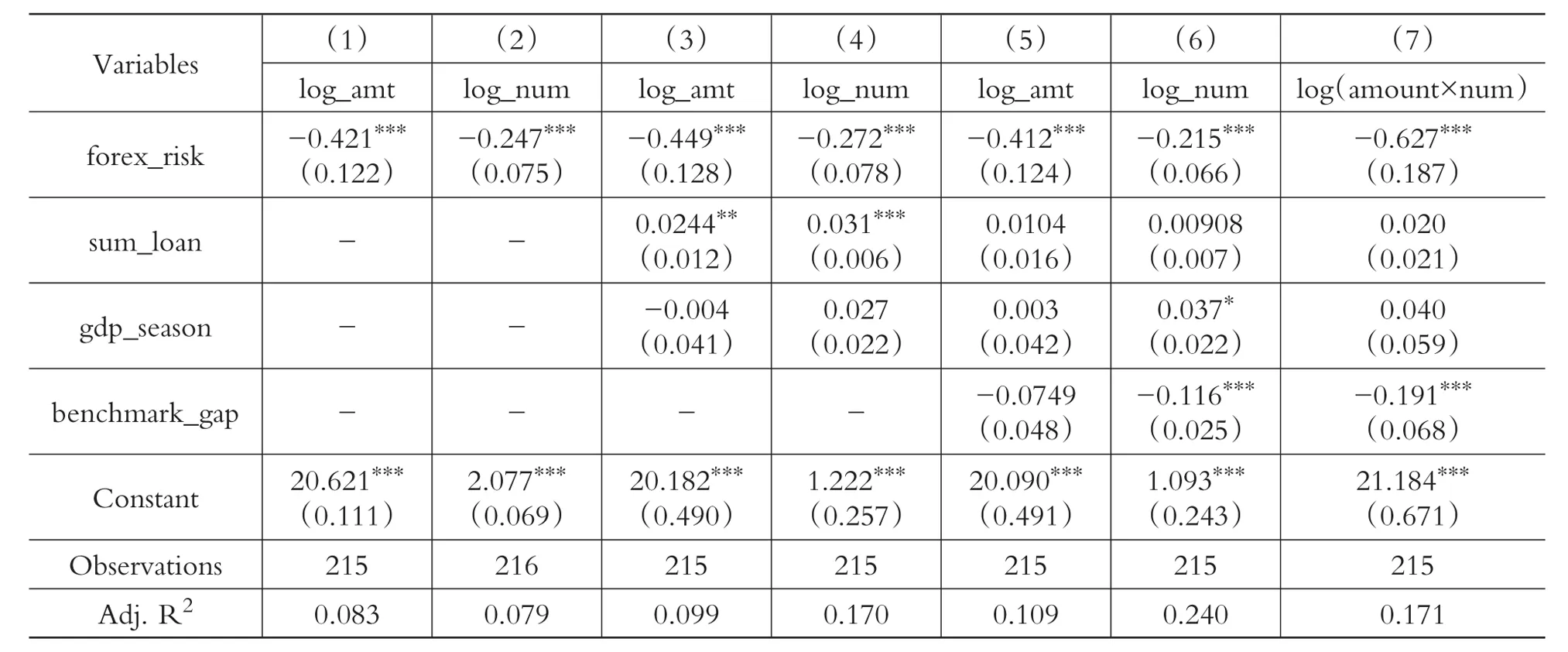

1.主要回歸結果。表3為本文主要的回歸結果。首先,從表3的第(1)、(2)列可以看出,隨著美元兌人民幣匯率風險的增大,銀團貸款總額度和總筆數均會顯著降低。進一步,考慮國內機構的信貸需求和國內經濟增長因素,加入機構信貸總量和國內生產總值變量,回歸結果[表3中第(3)、(4)列]同樣顯示美元兌人民幣匯率風險會顯著降低銀團貸款總額度和總筆數。而這種情況下同樣可能是由于銀團或者企業的跨境套息行為導致銀團貸款額度和貸款數量的變化,為此,進一步加入美國和我國基準利率的差(benchmark_gap),回歸結果[表3中第(5)、(6)列]仍然支持美元兌人民幣匯率風險會對銀團貸款數量和總額度產生負向影響的結論。最后,利用銀團貸款總筆數和總額度乘積取對數值[log(amount×num)]進行回歸[結果如表3第(7)列所示],美元兌人民幣匯率風險會減少銀團貸款數量的結論依然成立。因此,隨著美元兌人民幣匯率風險增加,我國企業銀團貸款額度和數量均會顯著減少,H1得證。

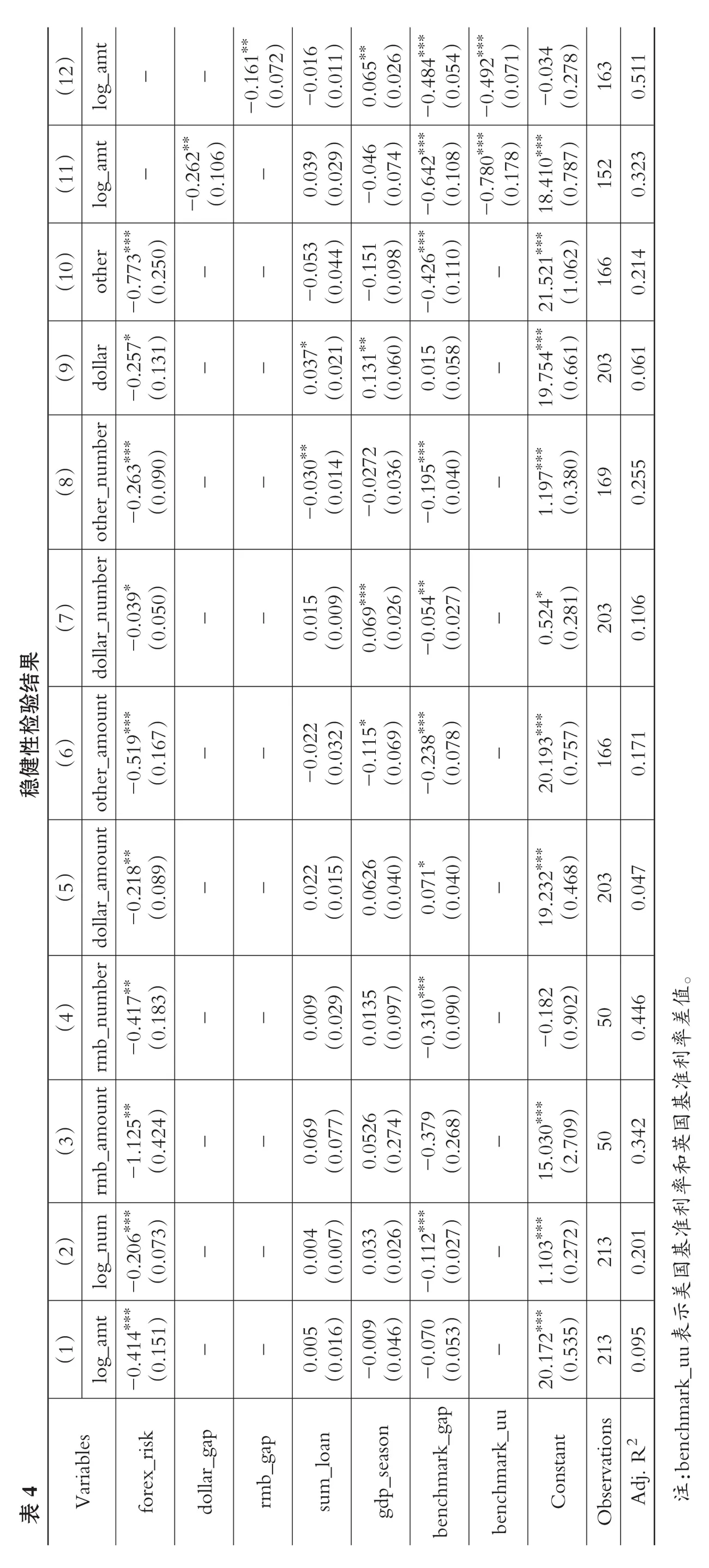

2.穩健性檢驗。本文將從以下幾個方面對上述結果做穩健性檢驗:首先,考慮金融類貸款企業的特殊性,檢驗在剔除金融類企業貸款數據后上述結論是否依然成立。其次,考慮貸款幣種的異質性,分別檢驗以人民幣為幣種、以美元為幣種和非美元為幣種的銀團貸款中,美元兌人民幣匯率風險對銀團貸款數量產生負向影響的結論是否成立。最后,美元兌人民幣的匯率風險一方面是由于美元方面變動而帶來的風險,另一方面是由人民幣方面變動帶來的風險。那么,由美元方面和人民幣方面帶來的美元兌人民幣匯率風險對銀團貸款的影響是否存在差異性。

基于上述考慮,首先,剔除金融類企業貸款數據,檢驗結果如表4中第(1)、(2)列所示。可以看出在剔除金融類企業銀團貸款數據的情形下,美元兌人民幣匯率風險仍然會顯著負向影響我國銀團貸款額度和筆數。

再次,進一步考慮美元兌人民幣匯率風險對以人民幣為幣種銀團貸款額度和筆數的影響,回歸結果如表4中第(3)、(4)列所示。結果顯示,美元兌人民幣匯率風險對以人民幣為幣種的銀團貸款額度和筆數同樣存在負向影響。接下來將分析美元兌人民幣匯率風險對不同貸款幣種的銀團貸款額度的影響以及對我國不同地區企業貸款額度的影響。表4中第(5)~(10)列分別為美元兌人民幣匯率風險對于美元銀團貸款額度和數量以及非美元貸款額度和數量的影響。美元兌人民幣匯率風險對美元銀團貸款總額度和貸款筆數有顯著負向影響。美元兌人民幣匯率風險對非美元銀團貸款總額度、數量以及數量和額度的交乘項均存在顯著負向影響。

最后,將分別檢驗來自美元方面和人民幣方面的美元兌人民幣匯率風險是否會對銀團貸款產生相同的影響。為了區分美元方面和人民幣方面的風險,本文進一步引入歐元作為第三方貨幣,利用美元兌人民幣匯率風險與美元兌歐元、歐元兌人民幣匯率風險的差值來分別度量美元方面(dollar_gap)和人民幣方面(rmb_gap)的匯率風險。回歸結果如表4第(11)列和第(12)列所示,從回歸結果可以看出,來自美元方面和來自人民幣方面的匯率風險均會對銀團貸款產生顯著負向影響。

因此,考慮非金融類企業銀團貸款和以人民幣為幣種、美元為貸款幣種或非美元為貸款幣種的銀團貸款、美元方和人民幣方引起的匯率風險等因素下,均不會影響美元兌人民幣匯率風險對我國企業銀團貸款總額度和總筆數存在負向影響的結論。

五、進一步分析

在得出美元兌人民幣匯率風險負向影響了我國企業銀團貸款數量的結論后,本文進一步從銀團貸款結構的視角對匯率風險影響銀團貸款的路徑展開分析。根據銀團貸款額度和數量的構成,本文將考慮銀團貸款中參與銀團貸款銀行的數量、牽頭銀行貸款額度、參與銀行的貸款額度以及單筆銀團貸款額度這四個層面的貸款信息,分別分析匯率風險是否是通過影響我國企業銀團貸款在這四個方面的結構進而對銀團貸款數量和額度產生影響的。

表3 主要回歸結果

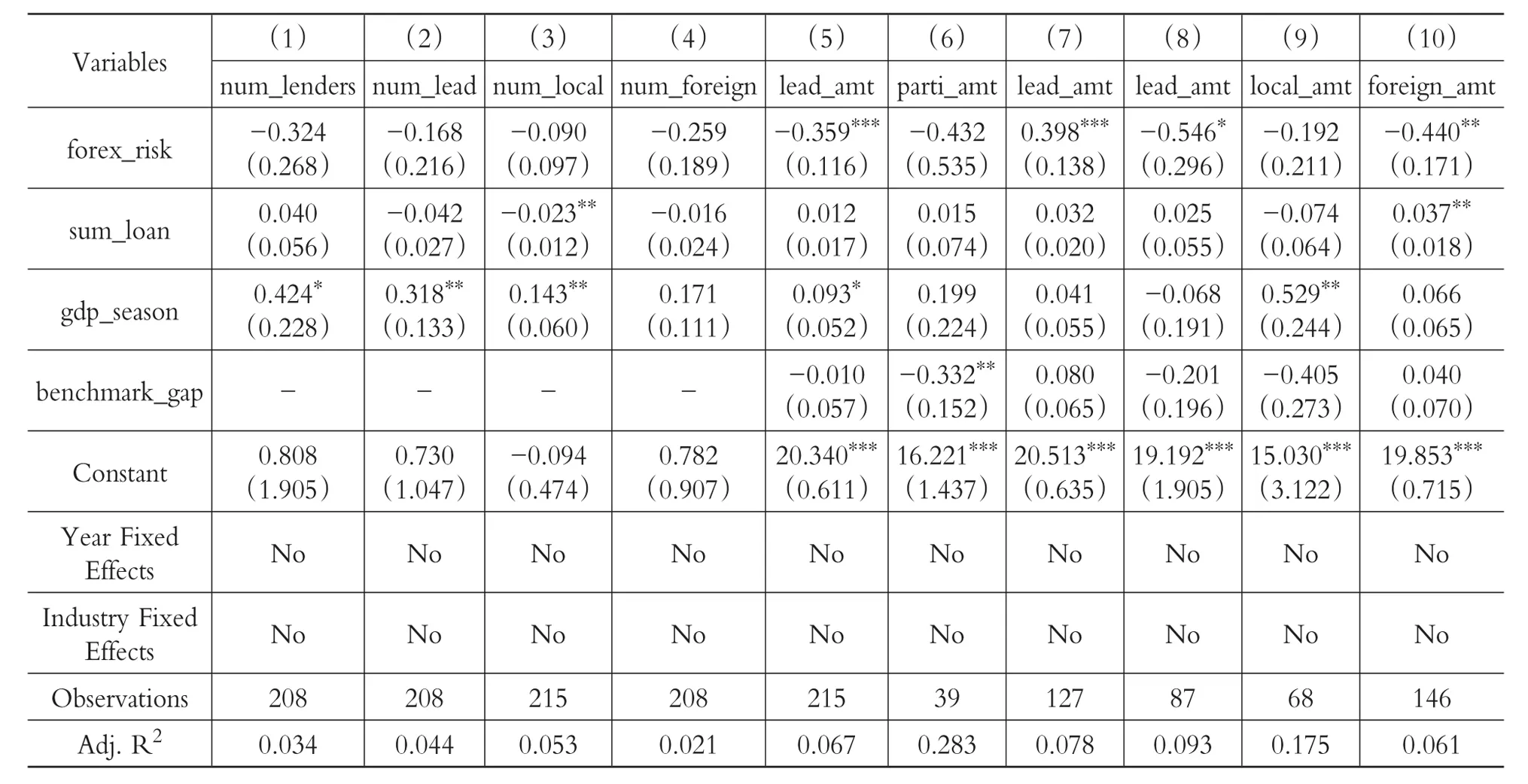

1.參與貸款銀行數量。首先,檢驗匯率風險是否是通過影響參與銀團貸款的銀行數量對銀團貸款數量和額度產生影響的,結果如表5中第(1)列所示。從實證結果可以看出,美元兌人民幣匯率風險對銀團貸款參與銀行數量并沒有顯著影響。這也說明了美元兌人民幣匯率風險并非通過影響參與銀團貸款銀行數量來對銀團貸款量產生影響,H2不成立。

2.銀團中牽頭行數量。緊接著,檢驗匯率風險是否是通過銀團貸款牽頭行數量對銀團貸款數據和額度產生影響的,如表5中第(2)列所示。實證結果顯示,美元兌人民幣匯率風險對銀團貸款牽頭行數量沒有顯著影響。這也說明了美元兌人民幣匯率風險并非通過影響銀團貸款牽頭行數量來對銀團貸款量產生影響。

3.銀團中牽頭行結構。進一步檢驗匯率風險是否是通過銀團貸款牽頭行中本國銀行數量和牽頭行中外資銀行數量對銀團貸款數量和額度產生影響的,如表5中第(3)和(4)列所示。從實證結果可以看出,美元兌人民幣匯率風險對銀團貸款牽頭行中本國銀行數量和牽頭行中外資銀行數量沒有顯著影響。這也說明了美元兌人民幣匯率風險并非通過影響銀團貸款牽頭行中本國銀行數量和牽頭行中外資銀行數量來對銀團貸款量產生影響。

(12)-0.161??(0.072)t--g_am lo -0.016?(0.054)?(0.071)-0.492??(0.278)-0.046(11)-t lo (0.074)(0.029)-0.039-0.642???(0.108)-0.262??(0.106)-0.780??18.410???(0.787)g_am 152 other-0.773???(0.178)?(0.250)(0.098)---0.053?(0.110)-0.426??(0.044)(10)-0.151 21.521???(1.062)166 0.214(0.021)0.131?-0.257?(0.131)llar ?(0.060)0.015(0.058)-?(0.661)19.754??203--0.037?-0.030??(0.014)do-0.0272 mber??(0.040)other_nu-0.263?-0.195?1.197???(0.090)(0.036)(9)-??(0.380)169 0.255--(8)-0.323 0.061 0.065??(0.026)(0.011)-0.484??um 0.106--0.015(0.009)0.069??do llar_n?(0.027)-0.034-0.039?(0.050)?(0.026)-0.054?(0.281)n t other_am ou ?(0.167)-0.519??(7)-0.524?(0.032)-0.115?(0.069)?(0.078)-166-0.238????(0.757)20.193?--ber 0.171-0.218??(0.089)(0.015)(0.040)t llar_amo 0.0626 0.071?(0.040)---0.022 203??(0.468)19.232?0.047。(5)-0.417??(0.183)do mber 0.0135(0.097)b_nu-0.022--0.009(0.029)??(0.090)-0.310?50-0.182(0.902)-0.446 un值差率利nt rm準--0.069基o u b_am(3)50?(0.424)-1.125?0.342國(0.077)0.0526(0.274)英-0.379(0.268)??(2.709)(4)rm 15.030?和率利g_nu(0.007)--0.004-0.206?(2)-0.033(0.026)??(0.027)-0.112?準??(0.272)1.103?0.201基??(0.073)國美-t(6)示??(0.151)(0.016)-0.009 g_am-0.414?--0.005(0.046)-0.070 213 lo(0.053)20.172???(0.535)表u 213 0.095 les mark_u ark_uu an R2 m llar_gap b_gap nstant ch rex_risk gap ark_en-(1)p_season:b rm 203 do fo su 163 ns m_lo gd 注Variab benchm benchm Co 0.511 Observatio lo Adj.果檢驗性結穩健表4

4.牽頭行的貸款額度。接下來,本文分析了匯率風險對銀團貸款中牽頭行貸款額度和參與銀行貸款額度的影響,回歸結果見表5中的第(5)和(6)列。回歸結果顯示,美元兌人民幣匯率風險對銀團貸款中牽頭銀行貸款額度存在顯著的負向影響,但是對參與銀行的貸款額度并沒有顯著影響,部分驗證了H3。為此,進一步對牽頭銀行貸款額度進行細分,考慮貸款幣種和貸款銀行的異質性。首先,第(7)和(8)列為美元兌人民幣匯率風險對銀團中牽頭銀行利用美元貸款總額度以及銀團中牽頭銀行利用非美元貸款總額度的影響,結果顯示美元兌人民幣匯率風險對銀團貸款中牽頭銀行以美元和非美元貸款的總額度均有顯著負向影響。其次,匯率風險對牽頭銀行中我國銀行的貸款額度和外資銀行的貸款額度影響的回歸結果如表5中的第(9)和(10)列所示。結果顯示,美元兌人民幣匯率風險對牽頭行為我國地區銀行的銀團貸款額度并沒有顯著影響,但是對外資銀行為牽頭行貸出的銀團貸款總額度存在顯著的負向影響。

綜上可以看出,美元兌人民幣匯率風險降低了銀團貸款總額度的影響機制主要是通過影響外資銀行牽頭銀行貸款額度,而并非是影響參與銀團貸款中銀行的數量。即美元兌人民幣匯率風險的增大,會通過牽頭行中外資銀行的貸款額度的降低,進而表現為降低了銀團貸款總額度。

六、結論與政策建議

隨著我國匯率市場化改革不斷推進,人民幣匯率逐漸形成雙向波動的新局面,匯率風險如何影響銀團貸款受到了越來越多的關注。本文利用湯姆斯路透Dealscan所提供的1988~2016年間我國企業銀團貸款數據,結合萬德(Wind)資訊提供的美元兌人民幣匯率等相關數據,實證分析了匯率風險對我國銀團貸款的影響機制。

研究發現,隨著美元兌人民幣的匯率風險增大,我國企業銀團貸款總額度和總筆數會顯著降低。在考慮非金融類企業銀團貸款,以美元、非美元和人民幣為貸款幣種的銀團貸款以及人民幣和美元方面帶來的匯率風險等因素后,美元兌人民幣匯率風險會顯著抑制銀團貸款額度的結論依然成立。文章進一步從貸款銀團結構視角對美元兌人民幣匯率風險降低我國企業銀團貸款額度的影響機制展開了分析。結果顯示,美元兌人民幣匯率風險主要是通過影響牽頭行中外資銀行的貸款額度來對銀團貸款總量產生影響的,而非通過影響參與銀團貸款的銀行數量渠道。

在人民幣匯率逐漸形成雙向波動和“一帶一路”倡議背景下,隨著我國越來越多的企業“走出去”,匯率市場波動將會對這些“走出去”的企業在國際金融市場融資帶來沖擊。為了防止匯率風險對企業融資帶來的沖擊,筆者認為,我國企業一方面可以選擇從我國本地的商業銀行或金融機構牽頭的銀團獲得貸款,另一方面可以選擇采用人民幣作為貸款幣種。通過貸款幣種和牽頭行構成的選擇,不僅可以有效規避匯率風險,而且可以保證通過銀團貸款渠道獲得融資的額度。

表5 銀團貸款結構在匯率風險傳導中的作用