不動產用途變更前后進項稅額問題解析

(江蘇聯合職業技術學院揚州分院 江蘇揚州225002)

《營業稅改征增值稅試點實施辦法》(財稅[2016]36號文件)明確,在全國范圍內推行“營改增”試點,從2016年5月1日起將房地產業、金融業、生活服務業、建筑業等全部營業稅納稅人納入試點范圍,由繳納營業稅統一改為繳納增值稅,正式取消實行多年的營業稅,這次政策調整是我國稅收史上又一個重要的里程碑。為了推動改革的順利進行,國家稅務總局陸續發布了 《納稅人轉讓不動產增值稅征收管理暫行辦法》(國家稅務總局公告2016年第14號)和《不動產進項稅額分期抵扣暫行辦法》(國家稅務總局公告2016年第15號),明確企業當期新增符合條件的不動產,其進項稅額分2年抵扣,還對存量不動產用途變更后,其進項稅額允許抵扣和不得抵扣部分分別提供了詳細的計算公式和處理方法。同年,財政部印發《增值稅會計處理規定》(財會[2016]22號),對增值稅會計科目及專欄設置進行了明確,從十個方面進一步規范了增值稅相關會計處理,同時對“應交稅費”科目下與增值稅有關的明細科目在財務報表相關項目中的列示也作出了明確規定。本文通過案例分析的形式,對上述文件進行全面解析,以期對會計實務工作有所指導和幫助。

一、一般情況下不動產進項稅額分2年抵扣

例1:A公司為增值稅一般納稅人,于2018年6月13日購買行政大樓一幢,當月投入辦公使用,取得增值稅專用發票,注明價款為150萬元,增值稅進項稅額為15萬元,專用發票已于當月辦妥認證,全部款項已支付。

說明:2018年4月,財政部、國家稅務總局發布《關于調整增值稅稅率的通知》(財稅[2018]32號),為完善增值稅制度,自2018年5月1日起將納稅人發生增值稅應稅銷售行為或者進口貨物,由原適用17%和11%稅率的,分別調整為16%和10%的稅率。

(一)進項稅額計算

根據國家稅務總局公告2016年第15號第二條規定,2016年5月1日后取得并在會計制度上按固定資產核算的不動產,以及2016年5月1日后發生的不動產在建工程,其進項稅額應按照本辦法有關規定分2年從銷項稅額中抵扣,即第一年(購入當月)的抵扣比例為60%,第二年(從購入當月起第13個月)的抵扣比例為40%,相關計算如下:

2018年6月可抵扣進項稅額=15×60%=9(萬元)

2018年6月待抵扣進項稅額=15×40%=6(萬元)

2019年6月可抵扣進項稅額為6萬元(即第13個月)。

(二)增值稅會計處理

根據財會[2016]22號文件規定,購進不動產其進項稅額第一年抵扣比例60%的部分計入 “應交增值稅 (進項稅額)”明細科目,第二年抵扣比例40%的部分先計入“待抵扣進項稅額”明細科目,實際到第13個月再從“待抵扣進項稅額”明細科目轉入“應交增值稅(進項稅額)”明細科目,則A企業2018年6月的會計處理為:

借:固定資產——行政樓1 500 000

應交稅費——應交增值稅(進項稅額)90 000

——待抵扣進項稅額60 000

貸:銀行存款 1 650 000

二、不動產用途變更后原可抵扣進項稅額不得抵扣

例2:B公司為增值稅一般納稅人,于2018年5月17日購買行政大樓一幢,取得增值稅專用發票并于當月辦妥認證,專用發票注明價款為1 800 000元,增值稅進項稅額為180 000元,全部款項已支付,當月投入辦公使用,預計使用20年,預計凈殘值率10%。2018年8月改為食堂并于當月投入使用。

(一)進項稅額計算

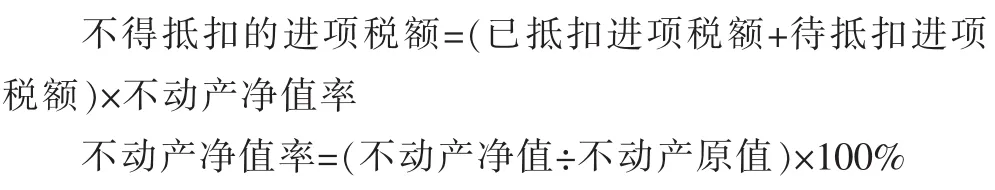

根據國家稅務總局公告2016年第15號公告第七條規定,原購入的不動產按要求已抵扣進項稅額,若后續發生改變用途等原因,用于不得抵扣項目的,應按照下列公式計算出不得抵扣的進項稅額:

需要說明的是,使用以上公式計算得出的不得抵扣進項稅額小于或等于該不動產已抵扣進項稅額的,應于該不動產用途變更的當期,將該部分不得抵扣的進項稅額轉出。若計算得出的不得抵扣進項稅額大于該不動產已抵扣進項稅額,應于該不動產用途變更的當期,將該不動產購入時已抵扣進項稅額轉出,余額從該不動產待抵扣進項稅額中扣減,本案例相關計算如下:

2018年8月進項稅額轉出108 000元。因為不得抵扣進項稅額178 650元大于已抵扣進項稅額108 000元,剩余不得抵扣部分70 650元(178 650-108 000)從原待抵扣進項稅額72 000元中扣減,余額1 350元于2019年5月結轉至進項稅額并于當期予以抵扣。

(二)增值稅會計處理

根據財會[2016]22號文件規定,對于進項稅額抵扣情況發生改變的,如因非正常損失或改變用途等,原不動產進項稅額已按2年抵扣進行處理,現改變用途后應按增值稅制度規定重新計算不得抵扣的進項稅額,若該部分不得抵扣的進項稅額小于原已抵扣部分,則借記“固定資產”科目,貸記“應交稅費——應交增值稅(進項稅額轉出)”科目;若該部分不得抵扣的進項稅額大于原已抵扣部分,則借記“固定資產”科目,貸記“應交稅費——應交增值稅(進項稅額轉出)”“應交稅費——待抵扣進項稅額”科目。賬務處理如下:

1.2018年5月購入行政大樓。

借:固定資產——行政樓1 800 000應交稅費——應交增值稅(進項稅額)108 000——待抵扣進項稅額72 000

貸:銀行存款 1 980 000

2.2018年6月至2018年7月每期計提折舊。

借:管理費用——折舊費6 750

貸:累計折舊 6 750

3.2018年8月改變用途。

借:固定資產——食堂1 800 000

貸:固定資產——行政樓1 800 000

借:固定資產——食堂187 650

貸:應交稅費——應交增值稅(進項稅額轉出)108 000

——待抵扣進項稅額70 650

4.2018年8月起每期計提折舊 (應按調整后的賬面價值在剩余尚可使用壽命內計提折舊)。

月折舊額=(1 800 000-13 500+187 650)×90%÷(240-2)=7 431.24(元)

借:應付職工薪酬——福利費7 431.24

貸:累計折舊 7 431.24

5.2019年5月將待抵扣部分轉入當期進項稅額。

借:應交稅費——應交增值稅(進項稅額)1 350

貸:應交稅費——待抵扣進項稅額1 350

三、不動產用途變更后原不得抵扣進項稅額可以抵扣

例3:C公司為增值稅一般納稅人,于2018年5月11日購進不動產作為食堂使用,取得增值稅專用發票并認證,專用發票注明價款為800 000元,進項稅額為80 000元,全部款項已支付,當月投入使用,預計使用20年,預計凈殘值率10%。2018年8月改為行政辦公樓并于當月投入使用。

(一)進項稅額計算

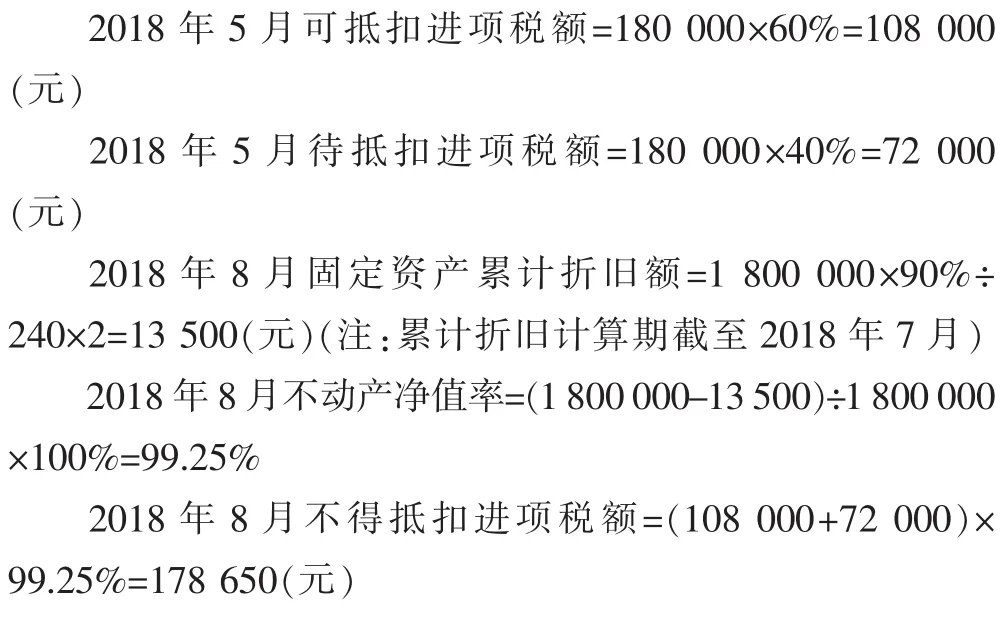

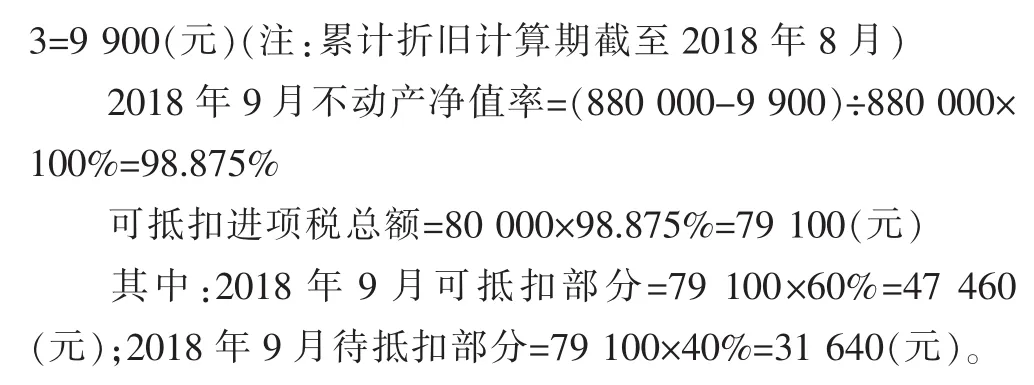

根據國家稅務總局公告2016年第15號第九條規定,原購入不得抵扣進項稅額的不動產,后續發生用途變更,用于允許抵扣進項稅額項目的,應該在改變用途的次月按照下列公式計算出允許抵扣的進項稅額:

可抵扣進項稅額=增值稅扣稅憑證注明或計算的進項稅額×不動產凈值率

需要說明的是,按照上述公式計算的允許抵扣進項稅額,應取得2016年5月1日后開具的合法有效增值稅扣稅憑證,同時也應該按2年分期抵扣的原則進行處理,即用途變更的次月從當期銷項稅額中抵扣60%的部分,40%的部分作為待抵扣進項稅額在不動產用途變更的次月起第13個月從銷項稅額中抵扣,相關計算如下:

(二)增值稅會計處理

根據財會[2016]22號文件規定,對于進項稅額抵扣情況發生改變的,原不得抵扣且未抵扣的進項稅額已全額計入固定資產實際成本,因改變用途等原因用于允許抵扣的項目,應根據該固定資產尚可使用年限,計算允許抵扣的進項稅額,依據2年抵扣原則,借記“應交稅費——應交增值稅(進項稅額)”“應交稅費——待抵扣進項稅額”科目,貸記“固定資產”科目。賬務處理如下:

1.2018年5月購入食堂。

借:固定資產——食堂880 000

貸:銀行存款 880 000

2.2018年6月至2018年8月每期計提折舊。

借:應付職工薪酬——福利費3 300

貸:累計折舊 3 300

3.2018年8月改變用途。

借:固定資產——行政樓880 000

貸:固定資產——食堂880 000

4.2018年9月(改變用途的次月)計算可抵扣進項稅額。

借:應交稅費——應交增值稅(進項稅額)47 460——待抵扣進項稅額31 640

貸:固定資產——行政樓79 100

5.2018年9月起每期計提折舊 (應按調整后的賬面價值在剩余尚可使用壽命內計提折舊)。

月折舊額=(880 000-9 900-79 100)×90%÷(240-3)=3 003.80(元)

借:管理費用——折舊費3 003.80

貸:累計折舊 3 003.80

6.2019年9月將待抵扣部分轉入當期進項稅額。

借:應交稅費——應交增值稅(進項稅額)31 640

貸:應交稅費——待抵扣進項稅額31 640

四、案例分析與政策建議

(一)案例分析

根據國家稅務總局公告2016年第15號公告的相關規定,企業存量不動產發生用途變更,主要包括進項稅額允許抵扣不動產轉為不得抵扣項目、進項稅額不允許抵扣不動產轉為允許抵扣項目,均涉及不動產凈值率的計算和對進項稅額的會計處理,但兩種情況下對計算期的規定卻不同,其中前者要求在改變用途的當期進行計算,后者則要求在改變用途的次月進行計算,筆者認為實務工作中容易混淆。同時在計算不動產凈值率時,固定資產改變用途的當期如何計提累計折舊 (即改變用途的當期是先計提折舊再計算不動產凈值率,還是先計算不動產凈值率再計提折舊,因為這關系到累計折舊金額的大小和折舊計提時借方科目的確定),政策也未給予明確規定。

在例2中,原2018年5月購入的辦公用行政大樓于2018年8月改為食堂,如果采用先計提折舊再計算不動產凈值率,即將累計折舊計提期截至2018年8月,則計算出的累計折舊由原來的13 500元增加為20 205元,凈增加額為6 750元,相應不動產凈值率由原來的99.25%下降為98.875%,導致計算出的本期不得抵扣進項稅額由178 650元減少為177 975元,減少額為675元,最終企業可以少交增值稅和相應的城市維護建設稅及教育費附加。另外作為行政大樓多計提一個月折舊,相應管理費用多計6 750元,當期利潤總額下降,企業少交企業所得稅1 687.50元,兩方面綜合考慮企業當期可以少交稅費,大部分企業會選擇此方法避稅,政策制訂不夠科學和嚴密。例3也有類似情況,在此不再贅述。

(二)政策建議

我國會計準則規定:當月增加的固定資產,當月不計提折舊,從下月起計提折舊;當月減少的固定資產,當月照提折舊,從下月起不提折舊。雖然不動產用途變更并非減少固定資產,但可以借鑒此項規定,在不動產改變用途當月進行相關確認和計算,具體處理流程為:當月先對不動產按原用途計提折舊,然后計算不動產凈值率,最后確認不得抵扣或允許抵扣的進項稅額。這樣的政策規定,首先確定了不動產按原用途進行折舊的期間,不動產凈值率的計算具有唯一性;其次規范了企業的會計賬務處理,防止企業出于避稅或調節利潤等需要而選擇不同的處理方法;最后,從完善政策的角度出發,便于會計工作者理解,利于實務工作具有唯一性和可操作性。