A股市場的綠色激勵現象及其產生原因

[摘 要]基于Fama-French的三因子模型,文章以中國A股市場為樣本證實了綠色環保股相對于一般股票存在超額收益——即綠色激勵現象,發現在規模大、賬面市值比低的公司中綠色激勵更顯著。比較綠色環保股與一般股票在盈利能力、估值水平、財務風險上的差異,發現綠色環保股有更高的盈利能力及財務風險,初步解釋了綠色激勵現象產生的原因。

[關鍵詞]綠色激勵;三因子模型;綠色環保股;Z-score

[DOI]10.13939/j.cnki.zgsc.2019.35.011

1 研究背景

在中國市場經濟成長的早期,政府更多關注于經濟體量的增長而相對忽視了生態環境、資源利用效率等方面的問題,經濟快速增長的同時出現了環境破壞、資源浪費等問題。國家推出了一系列扶持綠色環保產業發展的政策,并相繼出臺了“土十條”“水十條”等法規督促地方政府重視綠色經濟發展,約束了企業生產及城鄉建設的粗放式發展。

綠色環保產業的發展相應亦會帶動綠色環保相關企業的增長。韓立巖、蔡立新、尹力博(2017)證實了中國A股市場中綠色板塊股票回報高于市場平均回報,但是未找到解釋這種現象的因素。原毅軍、耿殿賀(2010)的研究結果表明,政府環境政策是影響環保產業發展的最主要因素。陳宴祥、羅健英(2011)分析了中國股市低碳板塊收益率分布特征,發現對低碳經濟進行投資時,面臨極端損失的可能性比獲得巨大收益的可能性大得多。本文研究的問題就是進一步驗證綠色環保股相對一般股票的超額收益,及綠色激勵現象,同時尋找能夠解釋此現象的因素。

2 模型及數據

為了檢驗綠色激勵現象,在FF三因子模型基礎上,加入綠色因子GF構造模型。綠色因子通過計算綠色股與非綠色股的收益率之差得到,具體的計算方法詳見韓立巖、蔡立新、尹力博(2017)。基礎模型的設定如下:

Rpt-Rft=a+b(Rmt-Rft)+sSMBt+hHMLt+gGFt+εt

其中,Rpt是股票組合月度加權收益率,具體計算方法是,每年1—12月的股票先按上年年末的市值排序劃分為4組,每組再按上年年末的賬面市值比排序為4組,共分4×4為16組,各組合分別計算股票月度加權平均收益率。Rft是市場無風險收益率,使用的是一個月的國債到期收益率。規模因子SMBt、賬面市值比因子HMLt的構造詳見Fama-French(1992)。如果綠色因子顯著為正,則說明綠色股相對非綠股收益更高,即可驗證綠色激勵現象。

本文使用的數據是中國A股市場2012—2018年間的數據,剔除掉了數據缺失的股票后,樣本中綠色環保股有153只,非綠色環保股有2133只。綠色環保股的劃分參考了中證指數有限公司編制的系列指數,將系列指數中與綠色環保相關的指數匯總,得到綠色環保股樣本。

3 實證結果

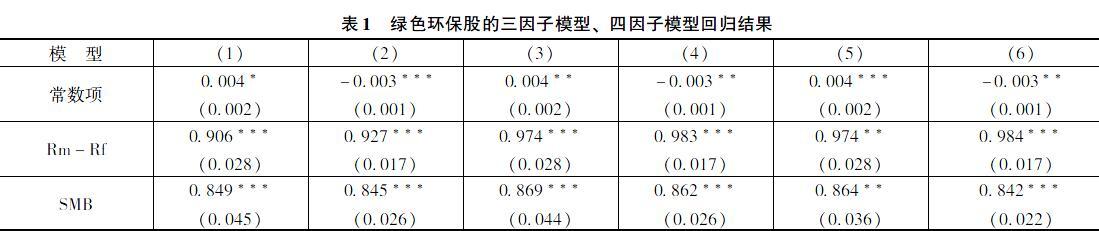

檢驗綠色因子對綠色環保股收益率的解釋力,結果見表1。模型(1)、模型(3)、模型(5)以綠色環保股按4×4分組后各股票組合的收益率為因變量,結果顯示綠色因子的系數顯著為正,說明綠色環保股相對于一般股票存在顯著的超額收益,證實存在綠色激勵現象。模型(2)、模型(4)、模型(6)以綠色環保股個股的收益率為因變量,同時控制了個體固定效應,驗證了綠色激勵現象。

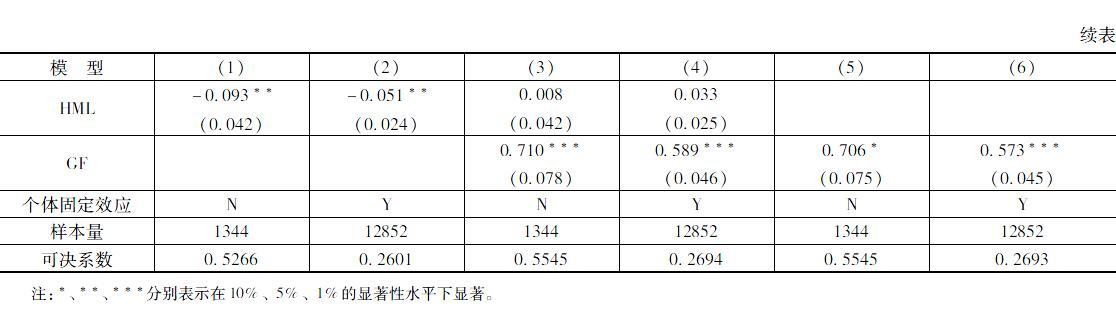

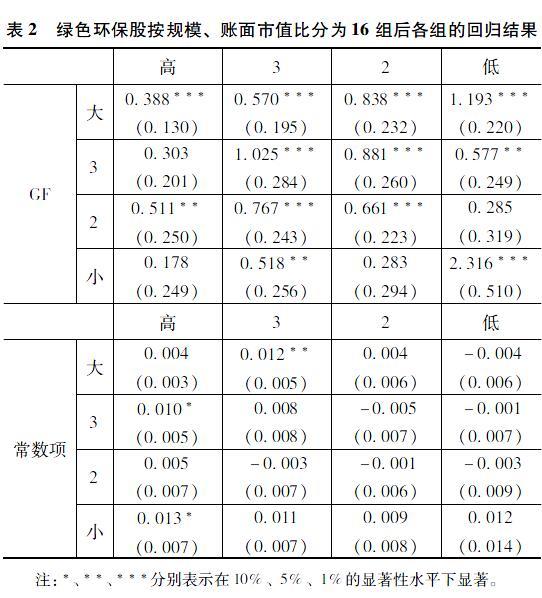

比較表1中的模型(1)、模型(3)、模型(5)可以發現,向Fama三因子模型加入綠色因子GF后,賬面市值比因子HML的顯著性下降。綠色因子與賬面市值比因子之間可能存在多重共線性,兩者有可能都反映了綠色環保股的同一種風險。因此模型中加入GF因子后,可以剔除掉HML因子。在表1模型(5)的基礎上,也就是用GF替換掉HML后的三因子模型,分別檢驗綠色環保股劃分16組后各組合的股票收益率與GF的關系,結果如表2所示。表2只摘錄了GF與常數項的回歸結果,比較16組各組的GF因子顯著性可以發現,對于規模大、賬面市值比低的綠色環保股來說,GF的解釋力更強。

通過驗證綠色因子GF的顯著性已經驗證了綠色激勵現象的存在,那么這種綠色激勵產生的原因是什么呢?影響股票收益率的原因包括盈利能力、風險、估值等因素。為了比較綠色環保股與一般股票在盈利能力上的差異,本文選取了ROA、ROE兩個指標進行比較。將綠色環保股及非綠色環保股各分成16組后,計算每個組的ROA、ROE均值及標準差,再計算綠色與非綠色間對應組別的指標差值,結果見表3。綠色環保股的ROA、ROE比非綠色環保股更高。

考慮到估值亦會影響股票的收益率,綠色環保股可能因被高估市值而產生超額收益。為了比較估值因素的影響,本文選取了賬面市值比B/P、盈利市值比E/P兩個指標,統計了兩者的均值差額。

為了驗證綠色環保股與非綠色環保股在盈利能力、估值水平上的差異是否顯著,表4做了單因素方差分析。結果顯示綠色環保股的ROA、ROE顯著高于非綠色環保股,但是標準差并不顯著。同時兩種股票的估值水平也沒有顯著差異,不存在綠色環保股價值被高估的現象。

根據表1中模型(3)、模型(5)的結果,GF因子與HML因子可能反映了同一種風險。根據Fama和French(1992,1993,1996)的觀點,HML反映的是公司的財務困境風險。高B/P的公司通常盈利和銷售等基本面表現較差,財務狀況更脆弱,高B/P公司股票的高收益是對這種財務困境風險的補償。那么,GF因子是否也可能反映了綠色環保股相對一般股票的財務困境風險。

為了檢驗綠色環保股與一般股票之間的財務困境風險差異,本文選取了Altman(1968)創造的Z-score模型來衡量公司的財務困境風險。公司的Z值越大,說明其財務困境風險越高。對比的結果見表5,綠色環保股的Z值明顯大于非綠色環保股,而且公司的B/P越高Z值越高。考慮到金融股的財務風險的特殊性,剔除樣本中的金融板塊個股。說明綠色環保股的確相對于一般股票而言存在更高的財務困境風險,高財務困境風險可能是綠色激勵產生的原因之一。

4 結論

以添加綠色因子GF的三因子模型為基礎,檢驗中國A股市場2012—2018年的綠色環保股的收益率與綠色因子之間的關系。實證結果顯示綠色因子對綠色環保股的收益率具有顯著的解釋力,驗證了中國股市存在綠色激勵現象,綠色環保股的收益率顯著高于一般股票。進一步地,在綠色環保股按規模、賬面市值比劃分為16組的基礎上,分別檢驗每個組合的收益率與綠色因子的關系,發現規模大、賬面市值比低的組合存在更顯著的綠色激勵現象。

為了解釋為何存在綠色激勵現象,選取衡量企業盈利能力的指標ROA、ROE,衡量企業估值水平的B/P、E/P,檢驗綠色股與非綠色股之間在盈利能力、估值水平上的差異。結果顯示綠色股的盈利能力顯著更強,而且盈利能力的波動率沒有顯著差異。同時,還用Z-score衡量了公司的財務風險,比較綠色股與非綠色股間財務風險的差異,發現綠色股存在更高的財務風險。說明綠色股的財務風險可能是綠色激勵產生的另一個原因。

參考文獻:

[1]陳宴祥,羅健英.試析中國股市低碳板塊收益率分布特征[J].財會月刊,2011(6):21-23.

[2]韓立巖,張立新,尹力博.中國證券市場的綠色激勵:一個四因素模型[J].金融研究,2017(1):145-161.

[3]原毅軍,耿殿賀.環境政策傳導機制與中國環保產業發展——基于政府、排污企業與環保企業的博弈研究[J].中國工業經濟,2010(10):65-74.

[4]FAMA,FRENCH.The cross-section of experimental performance to the capital market[J].Journal of Finance,1992,47(2):427-465.

[5]FAMA,FRENCH.Common risk factors in the return on stock and bonds[J].Journal of Financial Economics,1993(33):3-56.

[6]FAMA,FRENCH.Size and book to market factors in earnings and returns[J].Journal of Finance,1995,50(1):131-155.

[7]ALTMAN.Financial rations discriminant analysis and the prediction of corporate bankruptcy[J]. Journal of Finance,1968,23(4).

[作者簡介]申學峰(1992—),男,中央財經大學金融學碩士,研究方向:資產定價、公司金融。