商譽的形成、減值測試及未來的會計處理預期

沈文文

摘 要商譽發生在企業并購活動中,不同會計準則體系下的處理方式差異巨大。在國內會計準則下,合并形成的商譽必須每年進行減值測試。一旦確認減值,商譽便形成資產價值損失。隨著2018年A股上市公司密集發布商譽減值造成巨虧的公告,證券市場大幅波動,引起了財政部會計準則委員會等在內的廣泛討論。基于這種情況,本文通過國際間的會計處理方式的橫向比較,探討國內商譽未來的會計處理預期。

關鍵詞商譽;減值測試;財政部會計準則委員

根據《企業會計準則》的定義:商譽是非同一控制下的企業合并成本大于被購買方各項可辨認資產、負債公允價值份額的差額。廣泛的商譽還包括企業自身創造的商譽,如品牌價值等,但會計處理中不予確認[1]。

由于商譽的確認以公允價值為基礎、和企業整體息息相關,因此無法辨認。與此同時,基于商譽發生在企業并購活動中,商譽的產生離不開企業的外延式增長戰略。而企業并購不僅和企業自身的發展戰略有關,和所在行業的生命周期同樣密不可分,并購活動通常在行業的成長期和成熟期頻繁發生。

商譽在形成后,會計上的確認一般體現在資產負債表中的非流動資產。按照《企業會計準則第8號—資產減值》的規定,由于難以獨立產生現金流量,公司應自購買日起按照一貫、合理的方法將商譽的賬面價值分攤至相關的資產組或資產組組合,并據此進行減值測試。根據證監會發布的《會計監管風險提示第8號—商譽減值》的說明,合并形成的商譽必須每年進行減值測試。一旦確認減值損失,商譽便形成資產價值損失,體現在企業利潤表中的“營業總成本”中,直接沖減當年的利潤,但不會影響企業的現金流。對于商譽相關信息的披露,同時體現在季報、半年報和年報中,由于企業一般在年終進行減值測試,商譽減值損失的信息通常在半年報、年報中披露。在商譽減值測試過程中,現金流量折現(DCF)是最常用的估值手段,由于估值參數的主觀設定,隨機性較強,所以商譽減值能在某一時間對企業收購標的的經營好壞、企業價值進行監測,但存在主觀誤差。

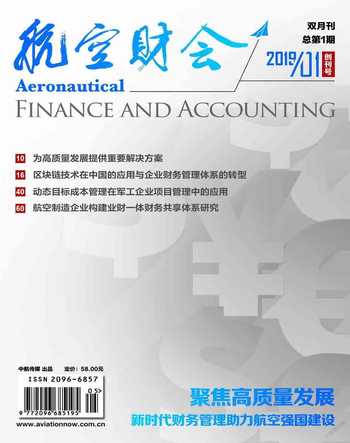

綜合全部A股的數據,自2010年以來,商譽一直在增長,同比增長率從2012年之后開始反彈,并加速上升,在2015年達到短期峰值。商譽減值損失的走勢和商譽幾乎同步,但商譽減值損失在2017年的同比增長率突破了2015年的峰值。截至到2018年三季度的數據顯示,全部A股的商譽規模達到1.45萬億元。盡管沒有完整的信息披露,我們判斷2018年商譽減值損失的趨勢是一樣的。在企業并購活動越來越多的情況下,對商譽的會計處理就顯得尤為重要。通過沖減利潤,商譽減值損失的確認會通過業績來影響上市公司的股價走勢。

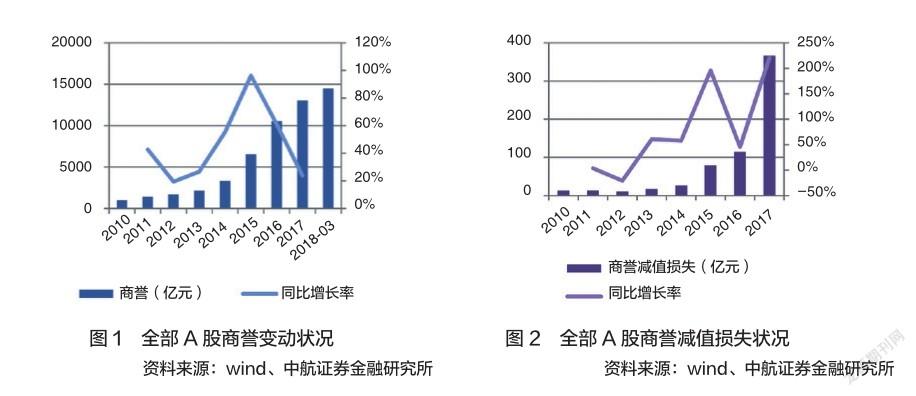

我們在前面提到,企業的外延并購活動更多地發生在行業生命周期的成長期和成熟期,而行業生命周期的運轉通常和宏觀經濟走勢息息相關,在長周期里面同時存在短周期。隨著GDP增速在下降通道中企穩預期的逐步兌現,商譽呈現出趨同的走勢。不同于商譽,商譽減值損失的走勢和GDP同比幾乎呈現出完美的負相關關系。在經濟和行業下行周期,由于無法兌現業績或者經營環境惡化,企業估值向下反轉的幾率大幅增加,商譽減值損失的確認越來越頻繁,同比快速增長也就在情理之中了。由于商譽減值損失的加速確認,過度悲觀的預期常常會為下一輪的業績增長奠定基礎。

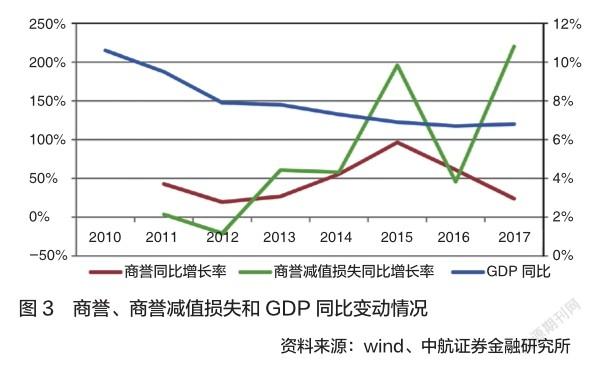

中小板和創業板作為中小上市公司的聚集地,經營風險顯著高于主板。尤其是定位科技成長企業的創業板,上市公司的經營彈性更大。在2012年開啟的創業板牛市中,為了在短期內做大做強上市公司,同時實現市值管理的目標,很多創業板公司選擇粗放型的外延并購。盡管走勢和全部A股一致,但商譽快速積累,提前埋下了商譽減值和業績變臉的風險。對比中小板、創業板和全部A股的商譽減值損失走勢,更加確認了在企業的經營杠桿快速提升之后,企業的經營成果會隨之大幅波動。

具體到上市公司,2018年業績預告凈利潤下限數據顯示:后十位企業中,四家企業為中小創上市公司。排在末位的天神娛樂,2018年預告凈利潤下限-78億元,高于上市公司同期市值,業績爆雷的程度超乎想象。在78億元的虧損中,商譽減值損失為48.14億元。透過天神娛樂的并購成長路徑,傳媒行業作為2018年商譽減值損失的重災區,可見一斑。

通過商譽的形成、減值測試的會計處理,我們不難發現虛擬特質突出的商譽是企業經營的隱性杠桿。在宏觀經濟向上的時候,能夠加速并購主體的業績兌現;在經濟增速下滑、行業周期向下的時候,會快速放大企業的虧損、加劇業績波動。在基本面投資邏輯逐步成為主流的今天,業績波動勢必會帶來上市公司股價的寬幅震蕩,助長投機的風氣。由于商譽減值損失并不會影響企業的當期現金流量,因此,單純作為資產減值損失的會計處理產生了越來越多的爭議。

幾乎在上市公司密集發布2018年業績爆雷的同期,財政部會計準則委員會于2019年1月4日拋出了“商譽及減值損失會計處理”的議題,即《關于咨詢委員對會計準則咨詢論壇部分議題文件的反饋意見》。從討論結果來看,多數委員同意根據企業并購效益的兌現進度,逐步減記商譽的賬面價值。在商譽減記的基礎上,采用類似無形資產的商譽攤銷處理方式,以更及時、準確地反映企業商譽的資產屬性,及其隨著企業合并之后,商譽逐步消耗轉化成為并購主體的經營成果的會計邏輯。隨后于1月8日,財政部會計準則委員會發布了《關于咨詢委員就商譽會計處理研討意見的說明》,聲明前期為專家研討意見,商譽及減值的會計處理沿用現有方式。

商譽一直是會計處理的難題,不同會計準則體系下的處理方式差異巨大。即使在同一個國家,商譽的會計處理方式也并非一成不變。美國財務會計準則委員會曾經規定購買法下確認的商譽可以采用系統攤銷和永久保留兩種方式,系統攤銷的期限是40年。日本企業在商譽處理上可以5年攤銷或一次性沖銷。國內企業的商譽處理一直和國際會計準則接軌,1996年財政部頒布的《企業會計準則-企業合并》規定:商譽在不超過10年的期限內采用直線法攤銷處理;2007年之后,商譽改為在報告期末進行減值測試[2]。2018年上市公司密集巨虧、商譽減值的業績預告導致資本市場短期大幅波動,整體來看全部A股的商譽占資產凈值的比例依然保持在合理的范圍內,創業板比重偏高。盡管商譽不斷增長,成為外延型企業懸在頭上的達摩克利斯之劍,然而隨著宏觀經濟企穩、密集大幅度確認減值損失的概率在短周期內大幅下降,對企業的業績波動“貢獻”整體上是可控的。結合國際會計準則的發展趨勢及發達國家的商譽處理方式,我們認為商譽的會計處理短期內仍會沿用現有的處理方式,長期看或存在靈活處理的可能。

參考文獻

[1]杜興強,桑士俊.中級財務會計(第三版)[M].沈陽:遼寧人民出版社,2009.

[2]胡宗陽.淺談商譽減值會計處理[J].商情,2017(32):9.

(審稿:謝海洋 編輯:董璐)