要素市場扭曲、股權集中度和研發投資

呂智

以深圳證券市場2009~2014年創業板上市公司為研究樣本,檢驗了要素市場扭曲、股權集中度和公司研發投資之間的關系。實證檢驗結果顯示:股權集中度與研發投資之間顯著負相關。這表明,股權集中度的提高降低了公司的研發投資。進一步,在區分公司所在地要素市場扭曲程度的情況下,研究結果顯示,要素市場扭曲顯著影響了股權集中度與研發投資之間的關系,股權集中度與研發投資之間的負相關關系僅存在于中等程度的要素市場扭曲地區。這一結論意味著,要提高我國上市公司的創新能力,有必要完善大股東的治理機制,同時也要注意要素市場扭曲的影響。

關鍵詞:要素市場扭曲;股權集中度;研發投資

[中圖分類號]F272.3

一、引言

蘋果、華為等公司的成功表明,只有不斷的創新才能構建競爭優勢,建立市場地位,成為行業的領導者。世界經濟版圖的變遷也表明創新在促進經濟發展方面的作用。目前我國經濟體量已經是世界第二,研發投入占GDP的比重也從2000年的0.6%大幅攀升至2014的2.1%。但與美國、歐盟、日本等發達經濟體比較起來,仍有較大差距。企業是經濟活動的主體,也是研發投入最主要的來源。因此,如何有效的促進企業的研發投入、提高企業的創新水平成為政府和社會關注的熱點話題,而這也是學術界大量討論的問題。

縱覽企業研發投資的研究文獻,學者們對影響企業研發投資的因素給予了高度的關注( Brown et al. 2011; Aghion et al.,2012: Maietta,2015;張宗慶和鄭江淮,2013;冉戎等,2015;余琰和李怡宗,2016)[1-6]。這其中,公司治理機制對公司研發投資的影響是不能忽視的( Zhang et al.,2014; Honore et a1..2015)[7-8]。根據公司治理的理論,在眾多公司治理機制中,股權結構處于核心地位。股權結構狀況決定著公司的矛盾沖突,最終對研發投資決策產生影響。但學者們對于股權結構對研發投資的研究得到了莫衷一是的結論,包括:負向相關(Yafeh和Yosha. 2003,楊建君和盛鎖,2007;任海云,2010)[9-11]、正向相關(Hill和Snell, 1988; Hosono et al..2004)[12-13]、無相關關系(Czarnitzki和Kraft, 2004)[14]、”N”型相關關系(Leech和Leahy,1991)[15]、“U“型相關關系(劉勝強和劉星,2010)[16]等。因此,有必要對股權結構和研發投資的關系進行進一步的探討。但在考察股權結構和研發投資的關系時,需要以我國公司股權結構具體狀況為出發點。從我國上市公司的股權結構來看,普遍存在一股獨大和股權集中度高的特點。這提示我們,關注股權集中度與研發投資之間的關系更具價值。

另外一個值得關注的問題是,學者們對股權結構與研發投資關系研究結論產生巨大的差異,可能的原因是未能考慮到股權結構起作用的情境因素。從我國市場發展來看,要素市場的發展明顯落后于產品市場,存在要素市場扭曲的情況。在股權集中度高的情況下,大股東的一些行為不可避免受到這些外在因素的影響,這無疑會對股權集中度和研發投資之間的關系產生影響。相關研究卻忽視了這一點。

二、理論分析與研究假設

(一)股權集中度與研發投資

公司治理的理論認為,在所有公司治理機制中,股權結構是核心。不同的股權結構狀態,決定著公司內部不同的矛盾沖突。直接的經驗證據表明,股權結構可以影響管理者對創新的態度,最終影響公司的研發投資行為(Hoffman和Hegarty,1993;Nakahara. 1999)[17][18]。在分散的股權結構下,主要的矛盾沖突存在于眾多分散的股東和管理者之間。此時,由于各個股東持股比例小,對管理層的監督動力不足,加上存在“搭便車”的心里,公司被經理等內部人控制。此時,內部控制人對于創新的態度直接影響到公司的研發投資決策。隨著股權集中度的提高,公司的矛盾沖突集中于大股東和中小股東之間。此時,決策權掌握在大股東手里。大股東對于創新的態度決定著公司的研發投資強度。一般情況下,大股東相對于小股東,更傾向于關注公司的長期回報和長期發展。因此,股權集中的增加有利于公司的研發投資。但研發投資畢竟是風險高的投資項目,對于無法分散股權集中風險和風險規避型的大股東,則可能不會增加研發投資。更重要的是,股權集中度高的情況下存在控制權私利,大股東利用上市公司為自己謀私利,此時大股東不會關注公司的長期發展,這將導致公司研發投資不足。

具體到我國的實際情境,我國上市公司的股權結構普通存在一股獨大和股權集中度高的特點。因此,公司治理的主要矛盾是大股東和中小股東之間的利益沖突問題。上市公司被大股東控制,成為大股東謀求私利,侵占中小股東利益的工具。實踐中,大股東的違規擔保、不合理的關聯交易等輸送利益的事件屢見不鮮,反映了我國上市公司存在嚴重的大股東治理問題。大股東對上市公司的長期發展并不注重,因此也沒有加強研發投資的意愿。

綜合以上,提出如下假設:

假設1股權集中度越高,公司的研發投資越低。

(二)要素市場扭曲、股權集中度和研發投資

中國的市場化改革30多年以來,產生的一個突出問題是要素市場發展和產品市場發展的“不對稱”現象,要素市場的發展顯著滯后于產品市場的發展(黃益平,2009)[19]。各級地方政府出于對于CDP增長的追求,普遍對土地、資本、勞動力以及環境等要素資源的定價權、分配權和管制權進行控制,最終導致要素市場扭曲。從結果上看,在短期內,要素扭曲會促進地方經濟增長,但放在更長時間范圍內,這可能導致低下的資源利用效率,最終會產生經濟結構失衡(黃益平,2009)[19]。對于公司來說,因要素扭曲產生土地、資本、勞動等要素價格被不同程度的“低估”,誘發公司密集使用有形要素資源來促進公司發展,而較少有壓力和動力進行研發投資(高帆,2008;張杰等,2011)[20-21]。

對于股權集中和研發投資的關系而言,要素市場扭曲會產生明顯的影響。如上所述,股權集中度,大股東控制公司,大投東為謀求私利,導致公司的研發投資不足。但這類關系,在不同的要素市場扭曲狀態下會發生改變。在低要素市場扭曲的情況下,公司的外部環境更接近于市場化。此時市場的競爭會對大股東產生壓力和制約作用,完善的市場環境也會對大股東產生監督作用。大股東謀求私利的空間和基礎都相對較小,注重公司的長遠發展和長期回報更加符合大股東的利益。因此,在要素市場扭曲較小地區的公司,股權集中度與研發投資的負向關系不顯著。在要素市場扭曲嚴重情況下,大股東誠然可以利用要素資源價格低估的優勢,通過對有形資源的投資來促進公司發展。但正如前所述,這種發展模式終究不是公司長久之計。大股東基于自身利益的考慮,也會放棄這種釜底抽薪的發展策略,注重公司的長期發展,會進行研發投資。綜合比較,在中等程度的要素市場扭曲的情況下,大股東來自于市場的壓力較小,又可以利用廉價的要素資源發展公司,導致公司的研發投資減少。

綜合以上,提出如下假設:

假設2:要素市場扭曲對股權集中度和研發投資之間的關系產生顯著的影響,而且在中等程度的要素市場扭曲的環境中股權集中度和研發投資負相關。

三、研究設計

(一)數據來源與樣本選擇

本文的初始樣本來源于2009-2014年深圳證券市場創業板上市的公司。本文使用的數據來源于國泰安CSMAR數據庫。

(二)變量定義

(1)研發投資。借鑒黃俊和陳信元(2011)[22]以及儀明金和李婉麗( 2015)[6]的做法,采用兩下指標來衡量研發投資:一是研發投資1:研發投入與總資產的比例(%)( Rdl);二是研發投資2( Rd2):用研發投入與營業收入的比例(%)。本文分析主要采用第一種衡量方法,第二種衡量方法用于穩健性分析。

(2)股權集中度。供鑒任海云(2010)[11]的做法,采用第一大股東持股比例( Sharecon)表達股權集中度。

(3)要素市場扭曲。借鑒張杰等(2011)[21]的做法,采用兩種方法表示要素市場扭曲程度:其一,要素市場扭曲程度l( Supdistortl),用(各省份地區產品市場化進程程度指數一要素市場市場化進程程度指數)/產品市場市場化進程程度指數表示;其二,要素市場扭曲程度2( Supdistort2),用(各省份地區總體市場市場化進程程度指數一要素市場市場化進程程度指數)/總體市場市場化進程程度指數表示。兩種表示方法的優點在于,充分考慮到公司所在地省份地區間要素市場、產品市場以及總體市場的市場化進程的相對差異性,通過無量綱化的相對形式消除了這些指數的無法比較的問題。各省份地區要素市場、產品市場以及總體市場化的市場化進程指數全部來自于樊綱等( 2011)[23]編制的指數。

(4)控制變量。根據相關文獻和本文的研究目的,選用的控制變量包括:公司規模( Comsize)、凈資產收益率(Roe)、公司的成長能力( Tq)和公司年齡(Comage)。此外,本文還控制了行業類型( Comtype)和年度(Year)效應的影響。詳細的變量定義見表1。

(三)研究設計

為了檢驗要素市場扭曲、股權集中度和公司研發投資之間內在的關系,本文的實證檢驗包括兩個步驟:第一,檢驗股權集中度與公司研發投資的關系;第二,檢驗要素市場扭曲程度對股權集中度在提高研發投資方面具有怎樣的關系。

為了實現第一步的檢驗目標,本文構建了如下的檢驗模型:

Rd=α+βSharecon+ γControls+ε (1)

其中:Rd表示研發投資的變量;Sharecon表示股權集中度的變量;Controls表示需要控制的變量。β表示股權集中度的回歸系數,如果β在統計上顯著,則表示股權集中度對公司的研發投資有顯著影響。α為常數項,γ為控制變量的系數,ε為殘差項。

為了實現第二步檢驗目的,本文首先將要素市場扭曲程度分為高、中、低三組,然后利用上述模型(1)分別對三組的樣本公司進行回歸。最后,在比較分組回歸結果的基礎上得出研究結論。

四、實證結果及分析

(一)描述性統計

本文首先對主要變量進行了描述性統計分析,詳細的結果見表2。

由表2所示,最終得到的樣本公司總數為1533個。研發投資1的均值(中位數)為2.6461%( 2.0421%),研發投資2的均值(中位數)為7.1895%( 4.8000%),研發投資相對不高,但同時也可看出,研發投資分布比較分散,公司之間相差較大。股權集中度方面,第一大股東持股比例均值(中位數)為33.05%(3 0.84%)。股權集中較高,反映了我國上市公司普遍存在的股權集中度高的特點。但也可看出,股權集中度分布也比較分散。要素市場扭曲方面,要素市場扭曲1均值(中位數)為0.2147( 0.1789),要素市場扭曲2均值(中位數)為0.3128( 0.2984),要素市場扭曲程度較高,同時也可看出各地區要素市場扭曲程度差異較大,反映了我國各地區發展不均衡的問題。 控制變量方面,公司的年末總資產的對數均值為20.8091,說明公司規模較小;凈資產收益率的均值為7.79%,公司盈利能力尚可,但各公司盈利能力相差很大;資產負債比率均值為21.90%,公司的負債比例不高;托賓Q的均值為1.9806,表明公司的成長性良好公司的平均年齡約為11年,體現了創業板的特點,大多處在發展初期。最后,公司類型上,樣本中66.14%。的公司屬于制造業。

(二)股權結構對研發投資的影響

本文利用前述的研究樣本對模型(1)進行回歸,檢驗了股權結構對研發投資( Rdl)的影響。詳細的回歸結果如表3。

由表3所示,(1)的回歸未控制任何變量,(2)的回歸僅控制了公司的行業類型和年度效應的影響,(3)的回歸包含了所有的控制變量。由(1)、(2)和(3)可知,無論如何控制變量,表示股權集中度的第一股東持股比例都與研發投資在1%顯著性水平負相關,表明隨著股權集中度的提高,公司的研發投資越少。這就檢驗了前述的假設1。意味著,我國上市公司的普通存在大股東的治理問題,大股東利用上市公司為自己謀私利,并沒有意愿采用提高研發投資等手段提高公司價值,為大多數的中小股東創造價值。在控制變量方面,研發投資與盈利能力、成長性正相關,但成長性不顯著;研發投資與負債水平和公司年齡均負相關,但都不顯著。另外,研發投資存在公司類型差異,制造業的研發投資水平顯著低于非制造業水平。總體上,控制變量與研發投資之間的關系與相關研究大致相似,不再累述。

(三)要素市場扭曲、股權集中度和研發投資

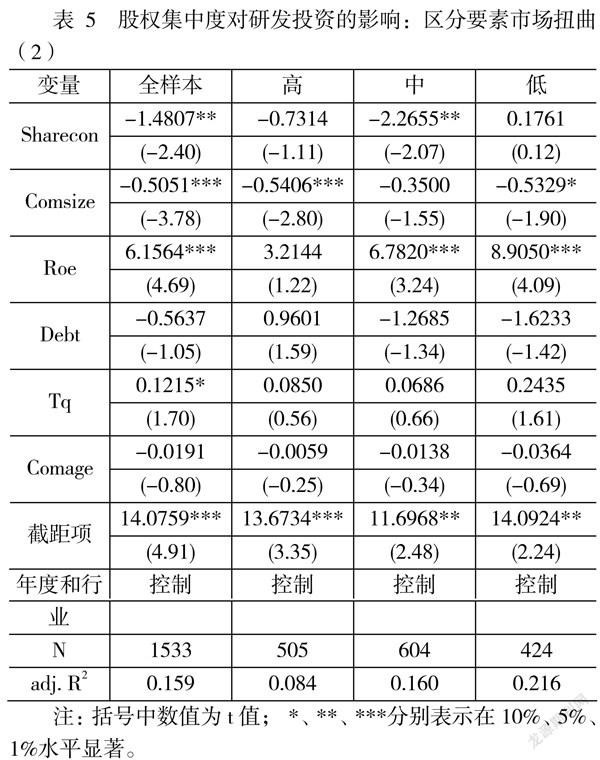

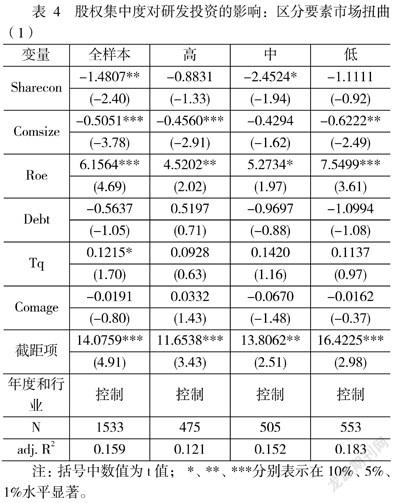

本文根據要素市場扭曲程度將樣本公司分為高、中和低三個子樣本,然后利用模型(l)分別進行回歸,然后比較回歸結果得出研究結論。詳細的回歸結果見表5和表6。為了便于比較,表4和表5同時列出了全樣本回歸下的結果。

由表4可以看出,股權集中度與研發投資的負相關關系僅存在于中等程度的要素市場扭曲程度地區的上市公司中,而且從系數的大小可看出,中等程度要素市場扭曲程度組的回歸系數明顯大于其余兩組。這與前文的理論分析一致,檢驗了假設(2)。表5的結果表明,中等程度的要素市場扭曲更有利于大股東減少公司的研發投資,過高或過低的要素市場扭曲均不利于大股東的自利行為,股權集中度和研發投資的關系存在狀態依存的特征。

表5的結果與表4的結果完全一致,這進一步檢驗了假設(2),不再詳加解釋。

(四)穩健性檢驗

本文進一步做了穩健性檢驗。首先,如前述,本文將研發投資的變量改為研發投資2( Rd2),重新按前面的步驟重新進行分析,結果顯示,除了顯著性略有差異外,前文的研究結論仍然有效。限于篇幅,穩健性檢驗結果并沒有列示。

五、結語

股權集中度對公司的研發投資產生影響。已有研究做了許多檢驗,但結論各異,且未考慮要素市場扭曲的影響。本文以2009-2014年深圳證券市場的創業板上市公司為樣本,對要素市場扭曲、股權集中度和研發投資的關系進行了檢驗。實證分析顯示,提高股權集中度顯著降低了公司的研發投資,表明公司大股東的自私行為,抑制了公司的創新。進一步,本文區分了公司所在地的要素市場扭曲程度,考察不同程度要素市場扭曲的情況下,股權集中度與研發投資的關系。研究發現,要素市場扭曲影響了股權集中度對研發投資的作用。具體表現為,中等程度的要素市場扭曲情況下,股權集中度越高,研發投資越低,而過高或過低的要素市場扭曲,股權集中度和研發投資的負相關關系不顯著。這表明,股權集中度和研發投資之間的關系存在狀態依存的特征。

本文首次嘗試將要素市場扭曲、股權集中度和研發投資納入統一分析框架,豐富了公司治理和公司研發投資的研究內容。同時,為股權結構對公司研發投資的影響提供了新的證據。另外,本文的研究具有較強的實踐意義。對于公司進一步認識大股東的治理有較強的啟示意義,并對研發投資的決策也具有一定的參考價值。

參考文獻

[1]Brown J R, Petersen B C.Cash Holdings and R&DSmoothing[J]. Journal of Corporate Finance, 2011, 17(3):694-709.

[2]Aghion P, Askenazy P, Berman N, et al. CreditConstraints and the Cyclicality of R&D Investment: Evidencefrom France[J]. Journal of the European Economic Association,2012, 10(5): 1001-1024.

[3]Maietta o W. Determinants of Uruversity - Firm R&DCollaboration and its Impact on Innovation:A Perspective froma Low-Tech Industry[J]. Research Policy, 2015, 44(7):1341-1359.

[4]張宗慶,鄭江淮.技術無限供給條件下企業創新行為一一基于中國工業企業創新調查的實證分析[J]管理世界,2013 (1): 115-132.

[5]冉戎,王丁,謝懿,控制權悖論,控制權成本補償與公司R&D投資[J]科研管理,2015, 36: 86-95.

[6]余琰,李怡宗.高息委托貸款與企業創新[J].金融研究,2016 (4):99-114.

[7]2hang Q, Chen L,Feng T.Mediation or Moderation?The Role of R&D Investment in the Relationship betweenCorporate Governance and Firm Performance: EmpiricalEvidence from the Chinese IT Industry[J]. CorporateGovernance: An International Review, 2014, 22(6): 501-517.

[8]Honore F,Munari F,de La Potterie B P.CorporateGovernance Practices and Companies'

R&D Intensity:Evidence from European Countries[J]. Research Policy, 2015,44(2):533-543.

[9]Yafeh Y, Yosha O. Large Shareholders and Banks: WhoMonitors and How?*[J].The Economic Journal, 2003, 113(484):128-146.

[10]楊建君,盛鎖.股權結構對企業技術創新投入影響的實證研究[J].科學學研究,2007, 25(4):787-792.

[11]任海云.股權結構與企業R&D投入關系的實證研究——基于A股制造業上市公司的數據分析[J].中國軟科學,2010, (5): 126-135.

[12]HillC W L,SnellS A.External Control, CorporateStrategy, and Firm Performance in Research - IntensiveIndustries[J].

Strategic

Managenent Joumal, 1988, 9(6):577—590.

[13]Hosono K,TorIliyama M,Miyagawa T.Corporate Govemance and Research and Development:EvidencefromJ叩an[J]Econornics of Innovation and New Technology,2004,13(2):141—164.

[14]Czamitzki D,KraftK.Management Control andInnovative Activicy[J].Review of Industrial Organization,2004,24(1):1—24.

[15]Leech D,Leahy J.Ownership Stmcture,Control Type Classifications and the Performance of Large BritishConlpanies[J]. The Econonlic Journal, 1991, 101(409):1418—1437.

[16]劉勝強,劉星,股權結構對企業R&D投資的影響——來自制造業上市公司2002~2008年的經驗證據[J]軟科學,2010,24(7):32—36.

[17]Ho伍nan R C,H.garty W H.Top managememinfluence on innovations: Effects of executive characteristics andsocial culture[J].Joumal of management, 1993, 19(3): 549-574.

[18]Nakahara T.

Innovation Management UsingIntellectual CapitaI[J]. International Joumal of Entrepreneurshipand Innovation Management, 2001, 1(1): 96-110.

[19]黃益平,要素市場需引入自由市場機制[D].財經報道,2009.

[20]高帆.什么粘住了中國企業自主創新能力提升的翅膀[J]當代經濟科學,2008 (2): 1-10.

[21]張杰,周曉艷,李勇.要素市場扭曲抑制了中國企業R&D?[J].經濟研究,2011,(8): 78-91.

[22]黃俊,陳信元.集團化經營與企業研發投資——基于知識溢出與內部資本市場視角的分析[J]經濟研究,2011(6): 80-92.

[23]樊綱,王小魯,朱恒鵬.中國市場指數——各省區市場化相對進程2011年度報告[M].北京:經濟科學出版社,2011.