遼寧省城鄉普惠金融發展現狀及存在的問題分析*

◎王 姣

一、城鄉普惠金融發展的評估標準設定

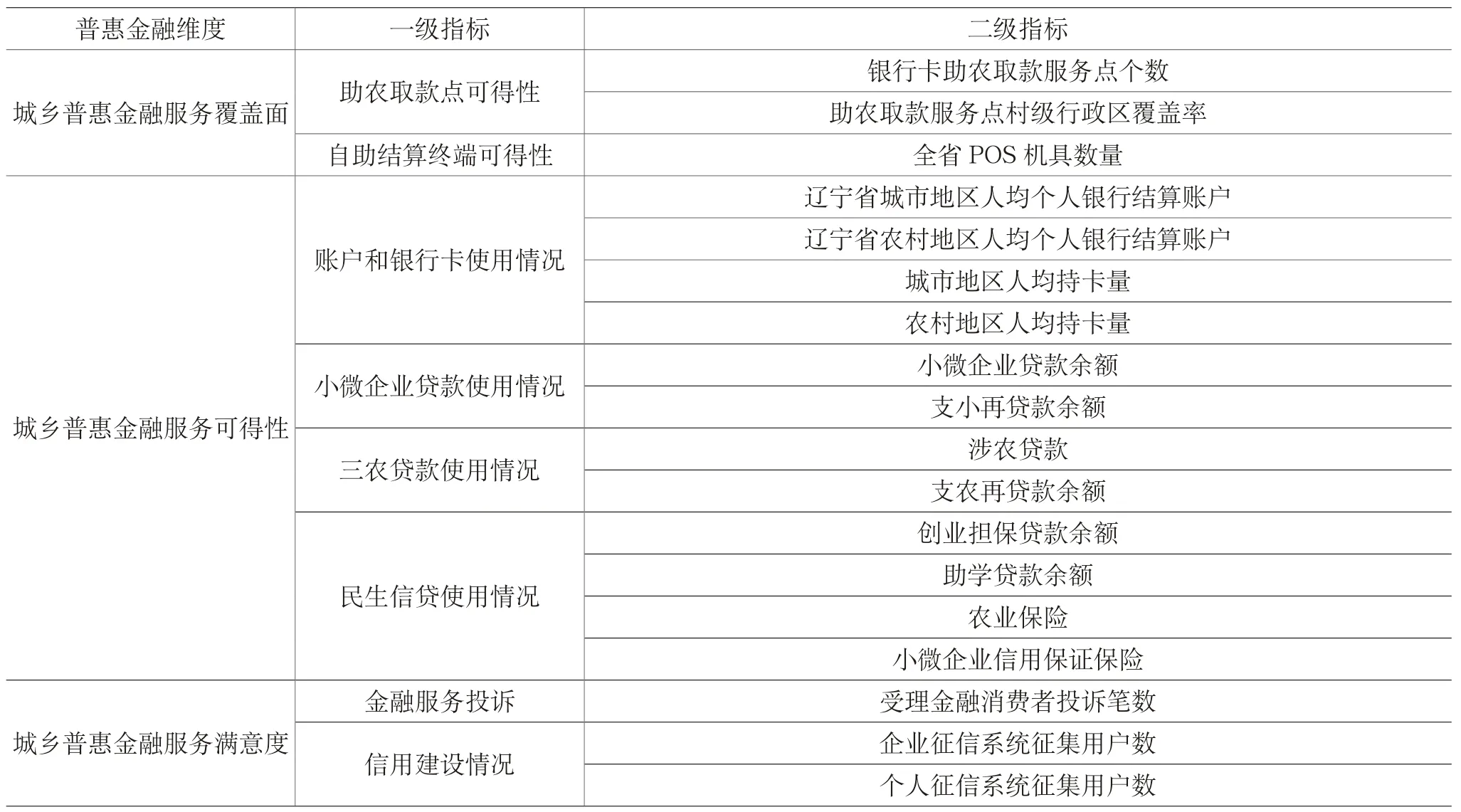

鑒于普惠金融發展重在體現金融服務的普及性、包容性和便捷性特點,本文參照中國人民銀行發布的《中國普惠金融指標體系》(2016年版),同時針對遼寧本地社會經濟金融發展狀況,設置城鄉普惠金融服務覆蓋面、城鄉普惠金融服務可得性和城鄉普惠金融服務滿意度三個維度,并下設相應指標(見表1)。

在指標的年份選取上,盡管遼寧省政府出臺《遼寧省推進普惠金融發展實施方案(2016-2020年)》(遼政發〔2016〕87 號)文件后,遼寧普惠金融體系建設得到系統推進,但考慮到早在2013年黨的十八屆三中全會上就將“發展普惠金融”確立為國家戰略,包括遼寧等在內的各級地方政府便開始積極推動普惠金融發展,因而準確來說遼寧銀監會和銀行業金融機構等在2013年便開始啟動普惠金融推進計劃和行動。同時鑒于數據來源的完整性考慮,本文以2013年做參照點,通過和2017年的普惠金融相關指標數據進行比對,從中合理評估遼寧省普惠金融發展成效。需要特別說明的是如果其中某些數據出現缺失,則自動向后順延年份。

二、遼寧省城鄉普惠金融的發展現狀

在遼寧省相繼出臺發展科技金融、產業金融、普惠金融以及提高金融服務實體經濟質量等一系列政策文件的推動和支持引導下,全省金融業近五年基本完成了從“擴大總量供給、實現提速發展”到“優化服務體系、提高服務質量”新階段的轉變,金融業綜合實力明顯增強,普惠金融服務在整個遼寧城鄉的覆蓋率、可得性、滿意度方面也取得一定成效。

表1 遼寧城鄉普惠金融發展代表性指標選取一覽表

(一)遼寧城鄉基礎金融服務覆蓋面不斷擴大

1.支農金融服務覆蓋面不斷延伸。目前,遼寧省各銀行業金融機構都在不斷優化農村地區的機構網點布局,除了保持現有縣域網點外,也都在積極向縣域以下鄉鎮及村屯增設機構網點,像農業銀行、郵政儲蓄銀行普遍利用在農村地區的小超市、供銷社、農資連鎖店、新農保服務站等場所設立惠農通服務點,布放智付通、智能POS 機、自助服務終端等電子機具,將金融服務網點延伸至農民家門口。遼寧省目前已完全實現基礎金融服務不出村、綜合金融服務不出鄉(鎮)的普惠景象。截止2017年年末,遼寧省共設立2.68萬個銀行卡助農取款服務點,村級行政區覆蓋率100%,已實現助農取款服務終端機具“村村通”,而在2013年末的時候全省共有銀行卡助農取款服務點1.02 萬個,當時覆蓋7172 個村級行政區,村級行政區覆蓋率僅有46%。銀行卡受理環境也明顯改善,2017年遼寧省全省POS 機具數量92.2萬臺,較之2014年的51.8 萬臺增勢很大。

2.銀行結算賬戶和銀行卡廣泛普及并平穩增長。關于遼寧省銀行結算賬戶數據,因官方數據的保密性無從查起,但根據2013 和至2017年中國支付體系發展報告顯示,2017年末全國人均擁有銀行結算賬戶6.6 個,2013年為4.13 個,據此可推算出遼寧人均擁有的銀行結算賬戶近幾年也在不斷增長。2017年遼寧省銀行卡人均持有5.5 張,銀行卡滲透率達到48.6%,其中城市地區人均持卡量為8 張,農村地區人均持卡量3.0 張,較2015年分別增長30%、29.3%(2013年和2014年數據缺失),說明遼寧城市和農村的人均持有量基本實現了平穩增長,支付清算網絡正在不斷向農村地區延伸。以金融IC卡為主要介質的“市民卡”在遼寧城市地區被廣泛使用,在交通、餐飲、零售、教育、娛樂等小額快速支付領域正在實現一卡通用,金融服務對百姓生活的便利性明顯提升。

3.基礎保險保障能力不斷提升。目前遼寧省農業保險正在穩健快速發展與推進,大病保險已全面實施,同時通過保險保障對遼寧省小微企業也提供融資增信服務,一定程度上緩解小微企業融資難和貴的問題。2017年與國計民生密切相關的農業保險(不含大連)達到12.9 億元,參保用戶444.8 萬戶,2013年農業保險業務規模則為9.8 億元(不含大連),參保農戶337.8 萬戶,較之2013年有所增長,農業保險網點鄉鎮覆蓋率2017年更是達到80%,村級覆蓋率超過39%。2017年遼寧省小微企業信用保證保險共計實現原保險保費收入513.2 萬元(不含大連),同比增長42%。

(二)遼寧城鄉金融服務可得性不斷提高

1.“三農”金融服務不斷完善。遼寧省一直堅持普惠金融理念,銀行業金融機構在銀監局的積極引導下緊緊圍繞鄉村振興戰略,不斷完善三農金融服務機制,優先向“三農”領域配置信貸資源,不斷擴大三農貸款規模。2017年遼寧省更是落實定向降準政策,積極運用再貸款支持引導涉農金融機構加大對三農領域信貸投放,涉農貸款余額2017年為7659 億元,占各項貸款新增額的45.9%,支農再貸款余額達41.7 億元。省內試點地區的農村信用社和農村商業銀行都開辦了“兩權”抵押貸款業務,2017年7 個試點縣承包土地的經營權抵押貸款余額為5.9 億元,同比增長157.5%;2 個試點縣農民住房財產權抵押貸款余額為4.0 億元,同比增長78.2%。

2.小微企業金融服務水平不斷提高。為緩解遼寧省小微企業融資難融資貴等現實問題,在遼寧省政府、銀保局等管理部門的積極推動與督促下,部分銀行機構,如工商銀行遼寧省分行、中國銀行遼寧省分行已延伸設立普惠金融事業部及小微特色專營機構,開展小微金融服務產品和方式創新,進一步強化金融支小助微作用;農行遼寧省分行則重點圍繞“三園三區”“產業集群”“一縣一業”等特色產業,依托當地優勢行業資源,深入挖掘輕負債、產銷好、有前景的優質小微企業及特色產業,為其提供綜合金融服務,小微企業貸款的可得性得到大幅度提升。2017年,小微企業貸款余額10404 億元,較2013年末增長52.6%,增速高于全部貸款平均增速4.1 個百分點,共為22 萬戶小微企業提供貸款服務。2017年遼寧省支小再貸款余額51.71 億元,同比增長16.32億元。銀行機構在政府政策的積極推動下也加大減費讓利力度,銀行通過向小微企業提供利率優惠,減免擔保、評估、顧問費用等方式為小微企業“減負”,2017年遼寧銀行業金融機構對小微企業減費讓利16.47 億元,累計“受惠”小微企業8.98 萬戶,小微企業的貸款滿意度明顯提升。

3.對特殊群體的金融服務不斷加強。遼寧省對于特殊的弱勢群體如城鎮低收入人群、下崗失業人員、高校畢業生、返鄉農民工和農村婦女等進行的金融支持也在不斷加強與改進。2017年末遼寧省精準扶貧貸款余額176 億元,當年累計發放105.7 億元,有13.7 萬人得到精準扶貧貸款的支持;創業擔保貸款余額23.9 億元,有5744 人在當年獲得創業擔保貸款支持支持,當年累計發放金額達5.6 億元;有3310名學生獲得國家助學貸款,當年累計發放2415 萬元,2017年國家助學貸款余額為19818 萬元。大病保險實現全省覆蓋、大病保險報銷比例提高到80%,除此之外,對遼寧省貧困人口還開展了商業補充醫療保險,有效緩解“因病致貧”、“因病返貧”現象。

(三)遼寧城鄉金融服務質量滿意度逐步提升

1.信用體系的建設和應用力度加大。為了推動普惠金融的發展,遼寧省正在推進金融基礎設施建設,不斷加大信用體系的建設和應用力度。截至2017年末,遼寧省企業征信系統共征集40 萬戶企業及其他組織的信用信息,較之 2013年的36 萬戶企業有小幅增長,值得一提的是2017年有46 家村鎮銀行和31 家小貸公司成功接入征信系統,征信系統的數據質量有所提升。2017年個人征信系統共收錄2312萬個自然人和7117 萬個人信貸賬戶,而2013年收錄1628萬個自然人和4031 萬戶個人信貸賬戶,分別增長42.1%、76.6%。2017年遼寧省互聯網征信查詢服務平臺新增注冊用戶95 萬個,而2013年新增數為8.2 萬個,呈現快速增長之勢。遼寧省互聯網征信查詢服務平臺新增注冊用戶95 萬個,申請查詢服務236 萬次,沈陽、大連等地市引入106 臺自助查詢終端提供信用報告查詢服務。農村信用體系建設試點縣鐵嶺西豐縣,2017年累計為7 萬多戶農戶、132 戶家庭農場和農民合作社建立電子信用檔案,為其信用戶發放貸款787筆,共計7115 萬元。

2.金融消費者權益得到一定程度的保護。遼寧目前已初步建立了消費者權益保護機制,沈陽市和平區法院在2015年就設立了互聯網金融法庭,為全國首家互聯網金融法庭,負責審理互聯網金融案件。2017年共受理咨詢審理民間借貸、金融借款、涉互聯網金融犯罪等案件6725 件,受理有效投訴243 件,滿意度達100%,在一定程度上有效化解了金融消費糾紛,保護金融消費者合法權益。

三、遼寧省城鄉普惠金融在發展中存在的問題分析

(一)遼寧省傳統金融機構普惠金融業務存而不強

首先從普惠金融服務供給主體看,盡管銀行業金融機構在村鎮的覆蓋率目前已達100%,從機構設置看銀行服務可以精確到每家每戶,但實際執行過程中,遼寧這些傳統金融機構仍然存在普惠金融業務存而不強的現象。一是在傳統銀行業金融機構中,仍存在過度依賴農商行、農信社等本地小型金融機構的現象,而國有銀行和全國性商業銀行在遼寧的基層機構參與依然不足。因受制于成本、風險和收益的約束,這些銀行更傾向于在城市商業形態成熟地區布放網點,為該地區居民提供服務,而對財務狀況較差或征信信息不足的人群,如進城務工人員,小微企業經營者,以及居住地區較偏遠的人群對依然存在觸達不易、服務不充分等現象。二是大多數保險公司普遍沒有形成普惠保險意識,沒有做到真正的普惠,例如對涉農保險仍然存在介入淺、供給弱,針對農業、農村、農戶的精準化及特色化普惠保險品種依然較少,保險資金向貧困地區基礎設施和民生工程傾斜度仍然不夠等問題。

其次從普惠金融業務拓展看,普惠金融供給主體因利潤最大化考慮,導致提供普惠金融業務的商業可持續不強,特別是很多商業性金融機構,都是在財政貼息、擔保和備付金的支持和“督促”下開展的“特惠”性普惠金融。這種過度依賴于財政貼息和風險分擔的普惠金融服務終將面臨商業不可持續性的現實問題,最終導致普惠金融中低端需求得不到持續滿足。

(二)遼寧省新型互聯網金融企業總部數量較少

伴隨互聯網技術的發展浪潮,互聯網金融企業開始在中國不斷涌現,不但進一步豐富了普惠金融供給主體,打破了中國傳統金融服務方式和格局。因為遼寧省于2014年起工商局對涉及“投資管理”的企業注冊要求趨向嚴格,對遼寧省金融服務企業包括互聯網金融企業沖擊較大,造成大批擬注冊的P2P、眾籌企業轉移至深圳等地注冊,截至目前本地互聯網金融企業總部及區域總部很少。

據網貸之家數據顯示,截止到2018年6月,遼寧省P2P 平臺運營數量不多,僅25 家,在全國排名第15 位(見圖1)。在遼寧本地注冊的P2P 平臺只有遼商貸、碼頭益、北方金融網等7 家,更多是像包網貸、海佛興民、360 易貸等,大多為國內知名企業在沈陽的派出機構或運營中心,如北京我愛卡、北京中普互聯網金融、上海金佳金融等在和平區、沈河區和鐵西區等設立了分支機構。

遼寧省整體網貸規模也比較小。根據網貸之家網站數據,截至2018年6月,全國P2P 網貸運營平臺共1836 家,其中成交額2000 萬以上的平臺178 家,廣東最多,為56 家,北京44 家排第二,上海20 家排第三,而遼寧本地沒有一家P2P 平臺達到成交額2000 萬以上。相比其他南方省份,遼寧地區網貸成交量也非常低(見圖2)。互聯網金融企業總部數量少必會影響遼寧農村地區金融服務的覆蓋度及普通及特殊群體用戶的可獲得性。

(三)本地電子商務企業與互聯網金融業務互動不多

根據阿里研究院發布的《2016年中國城市電子商務發展指數報告》顯示,在2016年“電商百佳城市”名單中,遼寧省沈陽和大連兩個城市雖然上榜,但排名只在中游,沈陽排名全國第49 位,大連占全國排名第53 位,盡管沈陽和大連在東三省省會城市中排名最高,但同全國其他排名靠前的省份相比,電子商務發展的規模不大、增長態勢不明顯。盡管經過2017年和2018年兩年,遼寧電子商務發展情況整體來所仍然比較滯緩。

以沈陽為例,沈陽成功創建國家電子商務示范城市,以“中興云商”、“五愛購”為代表的大型商貿流轉型交易平臺,以“網上三好街”、“禾豐牧業網”為代表的專業性交易平臺都取得了快速發展,但這些平臺除了利用現有的銀聯及第三方支付服務外,缺乏與互聯網金融業務的深入合作與互動。沈陽市有渾南國家電子商務示范基地、皇姑電商產業園兩個電商產業聚集區,大部分的電子商務企業都在成長階段,電子商務企業數量、質量都不高,尤其缺少針對金融機構服務的專業性電子商務企業。2016年,杭州市電商服務指數50.18%,深圳電商服務指數33.94%。2016年,“電商百佳城市”電商服務指數平均值為6.671,而沈陽的電商服務指數是3.64.大連市3.28,說明本地電子商務對工農以及金融等社會服務業各領域的滲透程度表現一般。