大資管時代券商的盈利結構

田博宇

【摘要】一個大國的崛起離不開金融業的發展,我國的金融業一直長期處于分業經營的格局,而隨著銀保監會的成了,我國金融市場混業經營趨勢已見雛形,券商作為我國金融市場的重要組成,為金融發展做出了巨大的貢獻。金融市場的逐步放開,券商在發展中也暴露出眾多問題。當然,監管機構也在不斷地出臺政策和規定,以通過完善規則的制定從而引導市場走向完善。通過資管新規的出臺,對剛性兌付等做出明確規定后,我國金融市場正式進入大資管時代。本文對大資管時代券商如何在業務創新,服務創新,技術創新,科技創新,以及營業收入,盈利結構創新,以擺脫傳統“看天吃飯”的經營模式,提出眾多思考。

【關鍵詞】大資管時代;券商;盈利結構

一、券商的發展階段

我國券商的發展經歷了三個階段,每個階段表現了不一樣的特征與特點。第一階段“通道模式”為客戶提供方便快捷穩定的“通道”以連接客戶與證券市場。我國證券市場現階段普遍實行會員制,券商作為會員制的中間商,做承接證券市場和客戶的管道的作用。最為券商初始階段的主營業務就是通過提供交易平臺把投資者和證券市場做到對接,此階段的核心競爭力便做好交易通道,券商實際上是“坐商”等待投資者上門。第二階段“通道模式+營銷服務”,券商開始紛紛“跑馬圈地”下設大量營業網點和銷售人員,去進行廣泛的市場和地域域性覆蓋,以擴大在交易通道的營業收入,以促進公司的進一步發展,此階段券商通過撒網式的營銷模式下積累的大量的客戶資源的同時,大型券商通過融資,股權質押,上市等進行了資本擴張,并通過兼并,合并,亦或者是合作和中小型券商達成區域式銷售模式。此階段,隨著互聯網的發展與普及,資本充足的券商也在大力發展線上交易系統,日益成熟的交易系統讓網上交易占比日趨增多,各大券商也紛紛在此階段組成了自己的線上交易平臺,在較為成熟,穩定的交易平臺。通道業務在以優化通道穩定性,準確性,及時性,操作簡易性等進行了技術的革新。但是,由于互聯網的快速發展,在通道業務上,各大券商之間不存在較大的差距。第三階段:“資本中介型綜合類券商”此階段,大型券商在聯合,收購,開展中小型資本中介型金融機構,并拿下全牌照以發展綜合類業務,同時宣布著券商進入大資管時代。

二、我國券商盈利模式現狀

我們選取目標公司為華泰證券,對現階段華泰證券的盈利結構進行分析,摘取華泰證券2018年年度財務報表。首先,首先把華泰的營業收入分為5大類,分別是證券經紀業務,機構服務,資產管理業務,其他主營業務(證券投資業務,期貨業務,匯率收益,衍生品收益,自營業務等),以及其他業務。而通過對整體營業收的分析中我們可以發現,傳統的證券經紀業務占據了整體營業收入的43%,其他主營業務占據了24%,資產管理業務占了16%,其他業務占11%,機構服務占4%.

三、券商盈利模式存在的問題

現階段券商的盈利結構仍以傳統經紀業務為主,且占營業收入整體比重較多。于此同時,經紀業務同時存在較多問題。為了更直觀去探究證券經紀業務和資管業務對券商直接盈利增加公司凈利潤的影響,選取近5年華泰證券資管業務和證券經紀業務毛利潤進行對比:

我們選取了二級市場較為繁榮,成交量較大的2015年進行了對比,發現券商的證券經紀業務收入相比2015年減少了100億元,跌幅高達126%,占整體營業收入的比中減少了25%說明,券商的證券經紀業務易受市場波動而影響,而且影響劇烈,會嚴重導致證券公司的營業收入,并且由于現階段證券經紀業務占比依舊占據營業收入的較多的比重,所以,合理調整,優化券商的證券經紀業務占比已經成為讓公司乃至整個券商行業更加成熟穩定化的一種較大的阻礙。而我們也從與2015年至今的營業手中發現,資產管理業務營業收入保持了一種較為穩定持續上漲的態勢,而且受市場影響不大,保持一種相對穩定的態勢,市場較為繁榮的時候,資產管理業務的影響收入會有所減少,而當市場回歸理性,交易量下滑的時候,資產管理業務營業收入會呈現相對較多的趨勢。我們通過收入中可以發現,券商傳統的經濟業務嚴重受到證券市場熱情的影響,2015年中國證券市場正是大牛,投資者投資熱情高漲,券商的收入明顯進行了3倍的增長,而當2015年牛市過后2016年收入遭到了斷崖式的下跌,幾近回歸2014年的平均水平,2017年收入繼續保持下跌的趨勢中。收入變化受市場波動影響太大,而導致公司的營業收入存在嚴重不穩定。反觀毛利率,隨著傭金的逐年降低,券商在傳統經濟業務的毛利率快速下落,而且逐年遞減,并且幅度較大,雖毛利率水平在2018年有所回升,但是以保持在68%~69%較低水平。我們也可以發現資管業務毛利潤近年有明顯上漲,有趕超證券經紀業務的態勢。證券公司資產管理規模是證券公司資產管理業務發展的根本。然而,近年來券商的資產管理業務開展卻并不順利。

我們通過圖標可以清晰的發現,券商的資產管理規模在14年到17年又一個快速的上漲過程,并在2017年年初達到峰值,而在峰值后資產管理規模有了一個快速的下滑過程。大資管時代下,證券公司的資產管理規模得不到保障。盡管資產管理業務收入在2017年到2018年有所增長,但是證券公司總體資產管理規模卻有所下滑,這恰恰說明證券公司的資產管理業務漸漸走向成熟保持著一種較具有優勢的毛利率以支撐資產管理規模萎縮的情況下資產管理業務毛利潤持續的增長。但是,我們通過華泰證券的資產管理業務毛利潤的趨勢圖中也能發現,毛利潤在2018年走勢逐漸走向平緩,這說明盡管證券公司在資產管理業務領域逐漸趨于成熟,但是,毛利率也即將到達峰值,以至于2018年資產管理業務的毛利潤增長趨于平緩。而增長證券公司的資產管理規模才是使證券公司資產管理業務可持續發展的根本保證。

四、針對券商所面對的問題該如何優化

(一)從“存量”到“增量”

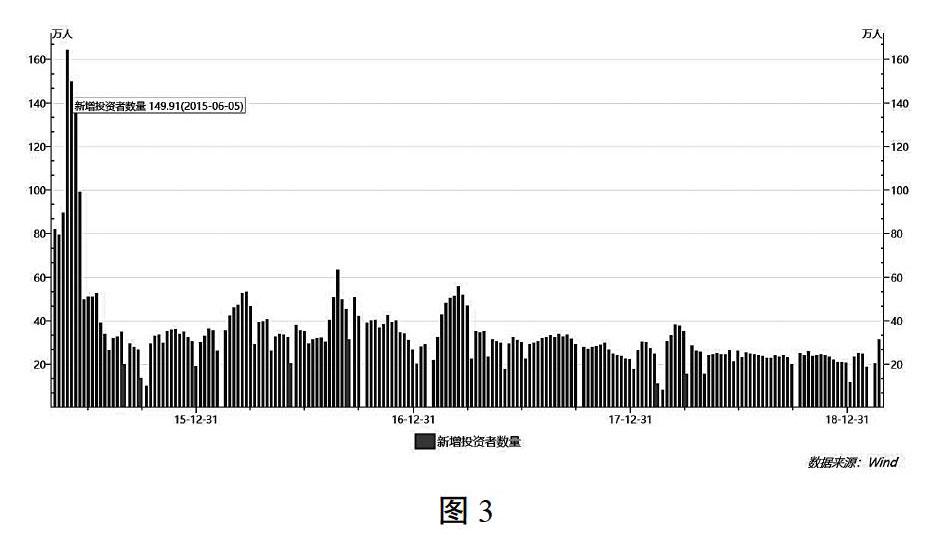

隨著市場的逐步開放傳統經紀業務在毛利潤有明顯的下滑,券商內部競爭激烈,價格戰趨于白熱化,進一步壓縮券商在證券經紀業務的毛利潤。降低傭金的根本目的在于追求市場增量,而根據數據顯示新增投資者數量趨于放緩保持在較低的水平:

新增投資者數量放緩并保持較低水平說明市場新進的有投資需求的投資者并不多,而券商的傭金價格戰的效果也逐步被弱化,不具有明顯的競爭力。證券公司應該通過改變營銷策略從而改變整體公司的競爭力。通過傳統的“推銷”模式繼而轉型為“服務”,通過一味的追求“增量”而轉變為通過“存量服務”更一步推進“增量”。通過對員工的嚴格管理和篩選,以及對員工進行不間斷的培訓,和輔導工作。造就更加專業化的團隊,致力于給客戶帶來更加專業的服務。而作為金融中介機構,最重要的便是專業化的服務體系,和成熟的標準化的交易模式,專業的服務能有有助于提高投資者的投資回報率,從而形成行業口碑,從而通過品牌效應來進一步提高公司的增量。在新增投資者數量減緩的階段更應該通過優化存量,提高存量的服務質量高盈利能力,繼而形成品牌效應從而追求增量。

(二)提高資產管理規模

2018年7月央行,銀保監會,證監會發布與資產管理相關的實施細則(簡稱資管新規)。資管新規同意了不同機構參與資產管理的標準,對產品設計的要求,投資運作規范,杠桿率,產品估值,投資后管理有了新的規定。資產管理新規對“剛性兌付”做出了明確的要求,對資產管理等“低風險”投資做出規定不允許做出“無風險”,并對“剛性兌付”做出了明確的認定:(一)資產管理產品的發行人或者管理人違反真實公允確定凈值原則,對產品進行保本保收益。(二)采取滾動發行等方式,使得資產管理產品的本金、收益、風險在不同投資者之間發生轉移,實現產品保本保收益。(三)資產管理產品不能如期兌付或者兌付困難時,發行或者管理該產品的金融機構自行籌集資金償付或者委托其他機構代為償付。(四)金融管理部門認定的其他情形。也正是這些規定,使銀行不再是傳統意義上無風險的投資,也讓投資者會有清醒的認識,收益與風險并存。資管新規的出臺也讓券商在資管業務上有機會和銀行等進行相對公平的資管業務的競爭,而資管新規對資管產品進行了詳細的分類,并對公募產品的起征點,和投資者進行了分類,以助于投資者選擇風險更適合的產品。這點在無形中拓展了券商的資管業務,完善了在資管業務的混亂格局。

(三)用創新發展資管業務

上文我們可以發現資管業務規模在2017年后出現下滑,而資產管理規模的擴大是資產管理業務發展的根基所在。通過對國內券商資產管理規模的調查中我們也可以發現,大型券商在資產管理規模中具有較大優勢,且相互之間資產規模也存在較大差距。2018年中信證券資產規模為15498億元穩居證券公司第一,第二名國泰君安8128億元,第三名華泰證券8124億元,第三名申萬宏源7562億元,第四名招商證券6561億元,第五名招商證券6561億元。現階段公司市值和規模成為公司資產管理規模的主要因素,而隨著大資管時代的加劇,這種差距將慢慢被追趕,只有在資產管理業務進行創新才是未來資產管理業務的核心競爭力。首先,券商在提高資管業務方面應該從服務創新開始,通過營業網點或線上對投資者的風險承受能力,風險偏好,投資需求,投資期限進行量化評分,把評分進行上報匯總,最后把數據進行大數據統計,篩選適合每個階段投資者的資管項目,并且對投資者的風險進行拆分,把投資者投資的金額根據投資者量化風險偏好的評分進行拆分,從而實現對投資者個性化的財富管理,實現投資者財富的增值。我們把對投資者的量化評分進行細分,設立標準化評分制度,設置標準化的評分體系,還應考慮到投資期限,和投資產品資金流動性,變現簡易性,把整個資管業務變得流程化,等多因子模型。而后根據評分制度,從而標準化的投資于A,B,C等不同風險等級,以滿足不同風險偏好投資者的需求。可以通過此方式實現每一個不同需求不同風險偏好好投資者的投資需求。同時有益于券商的綜合業務的開展和實施,有助于推動券商全面的不僅僅是做一個“通道業務”,而是通過資管業務盤活整個公司的綜合業務,讓每一個不管資管規模大小的投資者都能享受專業的資管業務服務,從而實現券商股的盈利模式平穩并具有持續性的改革升級。