在有限分紅策略及相依風險模型下的最優分紅及再保險問題

摘 要:文章討論了在相依風險模型下的最優分紅及再保險問題。假設保險公司承擔兩種呈負相關的保險業務,并且可以通過比例再保險策略降低破產概率,通過分紅策略保持競爭力。同時,利用期望保費準則進行定價。文章的目標是尋找破產前最大期望折現分紅策略。利用最優控制理論,給出了在兩種保險業務呈負相關時的最優值函數及最優策略的具體表達形式。

關鍵詞:相依風險;最優分紅;比例再保險;Hamilton-Jacobi-Bellman (HJB) 方程

一、前言

公司價值可以定義為破產分紅的期望值,最大化期望折現分紅成為衡量一個公司最優化的原則。自De Finetti[1] 首次提出最優分紅問題,并在離散模型下進行了研究,學者們開始在各種不同的風險模型下進行探索。例如:Asmussen和Taksar[2]在此基礎上研究了當盈余過程是漂移 Brown 運動時的最優分紅問題。本文假設保險公司的盈余過程是一個簡單離散時間的隨機游走過程,并得到了最優分紅策略是邊界策略 。

再保險策略是公司進行分散風險的重要手段,保險公司可以通過再保險策略將承保風險轉嫁給再保險公司,并支付相應的保費。主要的再保險方式有比例再保險及溢額再保險,文獻[3、4]就以最大折現分紅為目標研究了這兩個問題,并進行了比較。Liang[5]等人研究了在擴散逼近模型和復合泊松模型下的最優比例再保險問題。由于再保險是一種重要的控制風險的手段,故研究有再保險參與下的最優分紅問題十分重要。Yao[6、7]等人就研究了在有再保險情況下的最優分紅、注資問題,并加入了交易成本及破產清算值。Zhou[8]等人研究了在方差保費原則下的最優分紅、再保險、注資等問題。為了使模型更貼近現實,人們開始考慮加入交易成本及比例交易費用,例如文獻[9-11]。同時人們也研究了兩只風險獨立時的最優分紅再保險問題,例如Meng[12]。

以上文獻大部分是單只保險或兩只相互獨立的保險,但在生活中有很多是相依風險。例如,在特大自然災害發生時,醫療索賠、死亡索賠和家庭財產索賠是息息相關的。所以討論在相依風險下的最優分紅再保險問題是十分重要的。近年來,關于相依風險的問題,各位學者進行了不斷的探索,例如文獻[13-15]。Bai[16]等人首次提出并研究了在相依風險下的最小破產概率問題。李亞男[17]等人在Bai等人的基礎上討論了在溢額再保險策略參與下的最優分紅問題。同時,在比例再保險參與下的最優分紅問題同樣十分重要且具有一定的挑戰性。

受上述文獻的啟發,本文要在相依風險模型下討論比例再保險、最優分紅問題。保險公司通過比例再保險分攤風險,降低破產概率,同時,通過分紅策略以保持競爭力。本文通過尋找最大化期望折現分紅得到最優策略。在期望保費原理下,采取比例再保險,尋求最優分紅策略及最優值函數。本文討論了在分紅率有界時,當兩只風險索賠呈負相關關系時的四種情況,同時,通過應用不同的方法給出了明確的最優值函數及最優策略。

本文的結構如下:第2節建立比例再保險和分紅策略的擴散逼近模型;第3節 建立HJB方程及相關的輔助函數;第4節考慮分紅率有界情形下的最優問題并找到值函數和最優策略明確的表達式。

二、風險模型與最優控制問題

記(Ω,F,Ft,P)為概率空間,其中Ft為到時刻t的信息流,它滿足通常條件。為方便研究問題,我們從經典的復合泊松模型開始。假設該模型盈余過程為{R(t)}t≥0,則可做如下描述:

其中,x≥0為初始盈余,c1,c2≥0分別為業務1和業務2的保費收取速率,N(t),N1(t),N2(t)為參數為λ>0,λ1>0,λ2>0的泊松過程,{Yi,i=1,2,3…},{Xi,i=1,2,3…}為獨立同分布、正的隨機變量序列,表示歷次索賠,其一階矩為,二階矩為,其連續分布函數為FX(x)和FY(Y)。假設N(t),N1(t),N2(t),{Yi},{Xi}相互獨立,本文假定費率按照期望保費準則厘定,那么聚合保費為:

其中,η1,η1為費率參數,E 表示期望。為控制風險,公司使用比例再保險策略分攤風險。即對任意的損失Xi, Yi,由保險公司與再保險公司分別承擔a1 Xi,a2 Yi和(1-a1)Xi,(1-a2)Yi,其中a1,a2∈[0,1],則到 時刻為止,再保險公司承擔的總損失為。則在期望保費準則下,再保險公司收取的聚合保費為:

其中,θi,i=1,2…且滿足θi∈[ηi,1)為再保險公司的安全復合系數。則加入再保險時的保險公司的盈余過程為

考慮到利用跳模型解決最優控制問題的難度,故我們利用擴散逼近理論將其近似為期望與方差均相等的擴散過程{XtR,t≥0},則公司的盈余過程滿足如下的擴散過程

XtR=x,且{B(t),t≥0}是信息流{Ft}上的標準的布朗運動,記FB={FtB,t≥0}為該布朗運動生成的自然流

假設a1,a2是可動態調整以控制風險暴露,同時 L(t)是自0到t 時刻支付給股東的總分紅。則在控制策略π=(a1π,a2π,L(t)),即在再保險和分紅策略的影響下保險公司的盈余過程為

定義2.1 策略π=(a1π,a2π,L(t))為可行性策略,如果它滿足如下條件

(1)分割比例a1π=a1(t),a2π=a2(t)是FB上的適應過程,且0≤aiπ≤1,i=1,2, t≥0。

(2)L(t)是FB上遞增的適應過程且滿足L(0-)=0 且 ΔL(t)=L(t)-L(t-)≤Xπ(t-),t≥0。

可行性策略生成的空間記為Π

控制過程Xπ(t)在可行性策略π∈Π下的破產時刻定義為

最優分紅問題的目標是尋找破產前最大期望折現分紅,也就是最大化下面的式子

c為折現率。定義V(x,π)=Ex (J(π)),Ex 表示初值為Xπ(0-)=x的條件期望,則計算值函數

我們目標是尋找最優值函數V(x)和最優控制策略π*,使得V(x)=Ex (J(π* ))。顯然,V(x)是一個增函數且滿足V(0)=0。

三、HJB方程和輔助函數

為解決最優控制問題,我們利用隨機控制理論解HJB方程,得到最優值函數和最優控制策略。若V(x)在(0,∞)二階連續可微,則V(x)滿足如下的HJB方程

邊界條件

V(0)=0? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ?(3.2)

其中,l0為分紅的上確界,即分紅率被上界l0控制,可得

定義b=inf{x≥0,V(x)≤1}。所以,當x

類似于文獻[5],我們可得到下述定理

定理3.1 假設v(x)是二階可微連續、遞增的凹函數,且滿足HJB方程 (3.1) 和(3.2),且導函數v(x)有界,則

(1)對每個策略π∈Π都有v(x)≥V(x,π),則v(x)≥V(x)。

(2)若存在策略π*=(a1*(t),a2*(t),L*(t)),使得v(x)=V(x,π*),則v(x)=V(x)并且π*為最優策略。

定理3.1的證明過程與文獻[5]類似,故這里省略證明過程。

定義方程

四、兩種負相關風險業務的最優值函數及最優策略

當兩種相關風險業務呈負相關,也就是說lY<0時,兩種保險業務的風險不可同時承擔。則可得

由于當承擔第一種風險,則不可承擔第二種風險,即a2*=0,其值函數應滿足的下面這個HJB方程

(4.1)

由于b=inf{x≥0,V(x)≤1},故當x

(4.2)

類似與(3.3)與(3.4)式可得

(4.3)

結合(4.3)及(4.2)式可得

又由于v(0)=0,所以

則可得a1*(0)>0

4.1、a1*(0)>1

當a1*(0)>1時,意味著再保險所支付的保費要比保險公司所收取的第一種保險業務保費高很多。這時,我們可以承擔第一種保險的全部保費,即認為a1*(0)=1。

定理4.1若時,值函數為

則v(x)是一個凹的二階連續可微函數,且是(3.1)及(3.2)的解。最優分割比例為

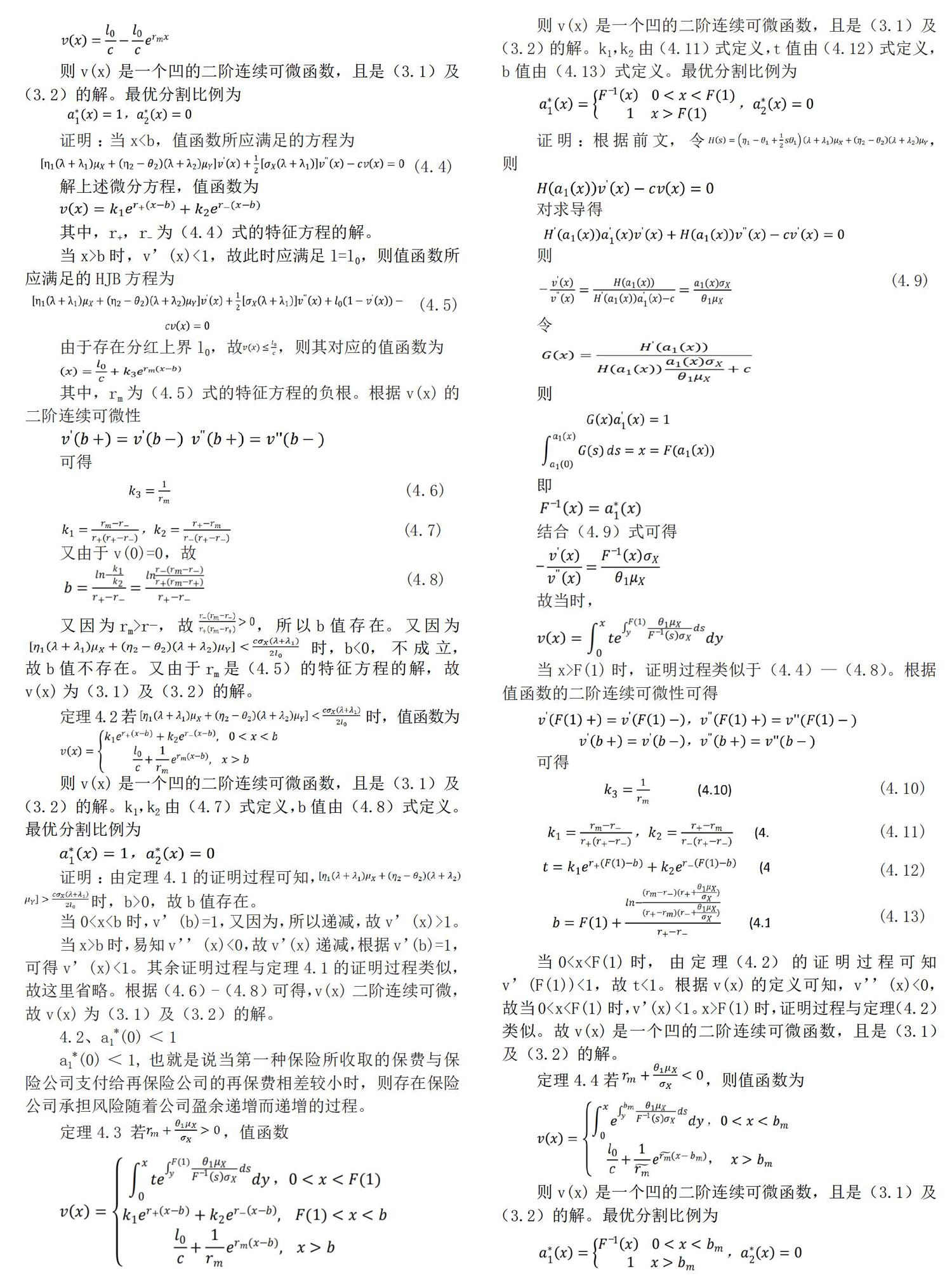

證明:當x (4.4) 解上述微分方程,值函數為 其中,r+,r-為(4.4)式的特征方程的解。 當x>b時,v(x)<1,故此時應滿足l=l0,則值函數所應滿足的HJB方程為 (4.5) 由于存在分紅上界l0,故,則其對應的值函數為 又因為rm>r-,故,所以b值存在。又因為時,b<0,不成立,故b值不存在。又由于rm是(4.5)的特征方程的解,故v(x)為(3.1)及(3.2)的解。 定理4.2若時,值函數為 則v(x)是一個凹的二階連續可微函數,且是(3.1)及(3.2)的解。k1,k2由(4.7)式定義,b值由(4.8)式定義。最優分割比例為 證明:由定理4.1的證明過程可知,時,b>0,故b值存在。 當0 當x>b時,易知v (x)<0,故v(x)遞減,根據v(b)=1,可得v(x)<1。其余證明過程與定理4.1的證明過程類似,故這里省略。根據(4.6)-(4.8)可得,v(x)二階連續可微,故v(x)為(3.1)及(3.2)的解。 4.2、a1*(0)<1 a1*(0)<1,也就是說當第一種保險所收取的保費與保險公司支付給再保險公司的再保費相差較小時,則存在保險公司承擔風險隨著公司盈余遞增而遞增的過程。 當0 定理4.4若,則值函數為 則v(x)是一個凹的二階連續可微函數,且是(3.1)及(3.2)的解。最優分割比例為 證明:結合定理4.3的證明,若,則b 對a1求導得, 當x=F(1)時 因為,故上式不成立,所以F(1)點不存在。 現假設當x>bm時,a1*(x)=a1*,則值函數滿足的方程為 則其對應的值函數為 其中,為上述特征方程的負根。且滿足v(bm+)=v(bm-)=1,v (bm+)=v(bm-)。故 由此可得,v(x)是一個凹的二階連續可微函數,且是(3.1)及(3.2)的解。 參考文獻 [1] de Finetti B. Su unimpostazione alternativa della teoria collettiva del rischio[J]. Scand Actuar J, 1957, 2: 433-443. [2] Asmussen S, Taksar M. Controlled diffusion models for optimal dividend pay-out[J]. Insurance Math Econom, 1997, 20:1-15 . [3] Asmussen S, H.gaard B, Taksar M. Optimal risk control and dividend distribution policies: Example of excess-of loss reinsurance for an insurance corporation[J]. Finance Stoch, 2000, 4: 299-324. [4] H.gaard B, Taksar M. Controlling risk exposure and dividends payout schemes: Insurance company example[J]. Math Finance, 1999, 9: 153-182. [5] Liang Z B, Yuen Kam C. Optimal dynamic reinsurance with dependent risks: Variance premium principle[J]. Scand Actuar J, 2016, 1: 18-36 [6] Yao Dingjun, Yang Hailiang, Wang Rongming, Optimal risk and dividend control problem with fixed costs and salvage value: Variance premium principle[J]. Math Econom, 2014, 37: 53-64. [7] 姚定俊,汪榮明,徐林.破產終端值影響下保險公司最優分紅、注資和溢額再保險策略[J].中國科學:數學,2017,47(08):969-994. [8] Zhou Ming, Yuen Kam C. Optimal reinsurance and dividend for a diffusion model with capital injection: Variance premium principle[J]. Math Econom, 2012, 29(2):198-207. [9] Yao D J, Yang H L, Wang R M. Optimal dividend and capital injection problem in the dual model with proportional and fixed transaction costs[J]. Eur J Oper Res, 2011, 211: 568-576. [10] Yin C, Yuen K C. Optimal dividend problems for a jump-diffusion model wih capital injections and proportional transaction costs[J]. J Ind Manag Optim, 2015, 11: 1247-1262. [11] Bai L H, Hunting M, Paulsen J. Optimal dividend policies for a class of growth-restricted diffusion processes under transaction costs and solvency constraints[J]. Finance Stoch, 2012, 16: 477-511. [12] Meng Hui, Zhou Ming, Siu Tak Kuen. Optimal dividend-reinsurance with two types of premium principles[J]. Probab Eng Inform Sc, 2016, 30,224-243.doi:10.1017/s0269964815000352. [13] Cossette H, Marceau E. The discrete-time model with correlated classes of business[J]. Insurance Math Econom, 2000, 26: 133-149 [14] Wang S. 1998, Aggregation of correlated risk portfolios: Models and algorithms[J]. Proc Casualty Actuar Soc, 85:848-939 [15] Yuen Y C, Guo J Y, Wu X Y . On a correlated aggregate claims model with Poisson and Erlang risk processes[J]. Insurance Math Econom, 2002, 31: 205-214 [16] Bai L H, Cai J, Zhou M. Optimal reinsurance policies for an insurer with a bivariate reserve risk process in a dynamic setting[J]. Insurance Math Econom, 2013, 53: 664-670. [17] 李亞男,柏立華,郭軍義.帶相關風險的保險公司的最優分紅和再保險問題[J].中國科學:數學,2016,46(08):1161-1178. [18] 楊瀟瀟,梁志彬,張彩斌.基于時滯和多維相依風險模型的最優期望-方差比例再保險[J].中國科學:數學,2017,47(06):723-756. [19] Yuen Kam C, Liang Z B, Zhou M. Optimal proportional reinsurance with common shock dependence[J]. Insurance Math Econom, 2015, 64: 1-13. [20] Ming Z Q, Liang Z B. Optimal mean-variance reinsurance with common shock dependence[J]. ANZIAM J, 2016, 58:162-181 基金項目:江蘇省研究生科研與實踐創新計劃項目(KYCX18_1386)。 作者簡介:楊博(1995-),女,山東德州,碩士研究生,研究方向:金融數學。