基于模糊影響圖評價算法的創業企業價值評估方法

蘇越良,張馨丹

(華南理工大學工商管理學院,廣東廣州 510641)

1 研究背景

企業創業失敗的直接原因不盡相同,但究其根本,資金的制約是每個創業企業都會面臨的重要問題,固定資產的不足和流動資產的缺乏都會直接導致企業夭折,因而對于創業企業來說,獲得銀行的授信或其他投資人的青睞是其度過瓶頸期至關重要的一步。但由于創業企業存在缺少可抵押物、財務透明度低、信用風險大等問題,如果利用現有的企業價值評估體系對其進行評估,將低估創業企業的價值,使其很難獲得授信。目前常見的企業價值評估體系更關注企業的歷史財務數據,用往年的數據來衡量企業的各項能力,從而得到對企業價值的綜合評估結果,而準確可靠的歷史財務數據正是新創企業所缺少的。因此,構建一個適用于創業企業的價值評估體系來解決創業企業融資難的問題已迫在眉睫。

目前,對于企業價值評估體系的構建,已經有學者做了充分的研究。陳智民等[1]為評估企業價值提出了相對收益能力的概念,并依此構建了包含4大類13小類共46個指標的相對收益能力指標體系,最后用灰色評估方法來對企業價值進行評估。王晶等[2]將企業盈利能力具體分割為現有、潛在和持續三部分,并以此為一級指標構建了一套有別于以往研究的企業評價指標體系,隨后采用灰色聚類方法進行建模,從而得到評估企業價值的一個完整模型。趙秀芳[3]利用價值鏈原理創新地將企業整體價值和企業的經營價值進行重新調整與融合,最后利用平衡記分卡法構建了一套企業價值綜合評估體系。可以看出,一般企業價值評估的指標體系中,企業的歷史數據尤其是財務數據起到舉足輕重的作用,而已經存在的對于創業企業的價值評估體系也或多或少地依賴于其并不可靠的歷史數據。因此構建一種不依賴于歷史財務數據的企業價值評估方法,將更適用于缺少可靠定量信息的創業企業,從而為投資者作出決策提供參考,具有一定的實用價值。

由于創業企業價值評估指標需要盡量減少對歷史數據的依賴,本文在構建指標體系時盡量壓縮了財務指標的數量,更多地利用定性指標,并選擇能夠更好地衡量定性指標體系的模糊影響圖方法進行建模,得到一種新的適用于創業企業的價值評估方法。

2 創業企業價值評估指標體系構建

要想獲得一個可靠的價值評估模型,一套完備的指標體系是必不可少的。同時,由于創業企業自身具有的特性,在建立指標體系的過程中需要注意與一般企業價值評估指標體系的差別,指標的選取一定要遵循以下原則:

(1)科學性:指標體系的構建首先應當遵循科學合理的原則,這樣創造出的指標體系才有實用意義與價值。構建過程中應該盡量多地使用統計學、運籌學等科學方法對指標進行篩選,從而減少個人主觀因素的影響,使價值評估結果更貼近創業企業的實際價值,對投資者來說更有指導意義。

(2)全面性:在選取指標時應當注意指標是否全面地覆蓋了所有可以反映企業自身價值的因素,全面的指標體系才能在各個維度上實現企業價值的評估,使評估結果更加客觀真實。在保證全面性的同時,也要盡量避免實質上相似的指標的重復,減少各指標之間的相關性,如有關聯性很高的指標存在,則選取其中一個性能最佳的指標即可。這樣可以避免指標體系過于繁瑣,簡化了實際評價過程中的操作和計算,同時又可以保證指標體系中各項指標權重的準確性。

(3)可操作性:指標體系中的指標首先應該具有可比性,在可比性的基礎上應該具有容易評分的性質。具有可操作性的指標可以降低評價過程的難度,提高評價結果的準確度。

(4)更側重于定性指標:定量指標固然具有更強的客觀性與可比性,但由于創業企業缺少可靠的歷史數據,許多定量指標并不能真實反映創業企業的情況,如果大量使用將造成評估結果的偏差,因此本文側重于對定性指標的利用,并選擇了適用于定性指標的模糊影響圖算法進行建模。

2.1 一級指標的選取

2.1.1 一級指標的整理

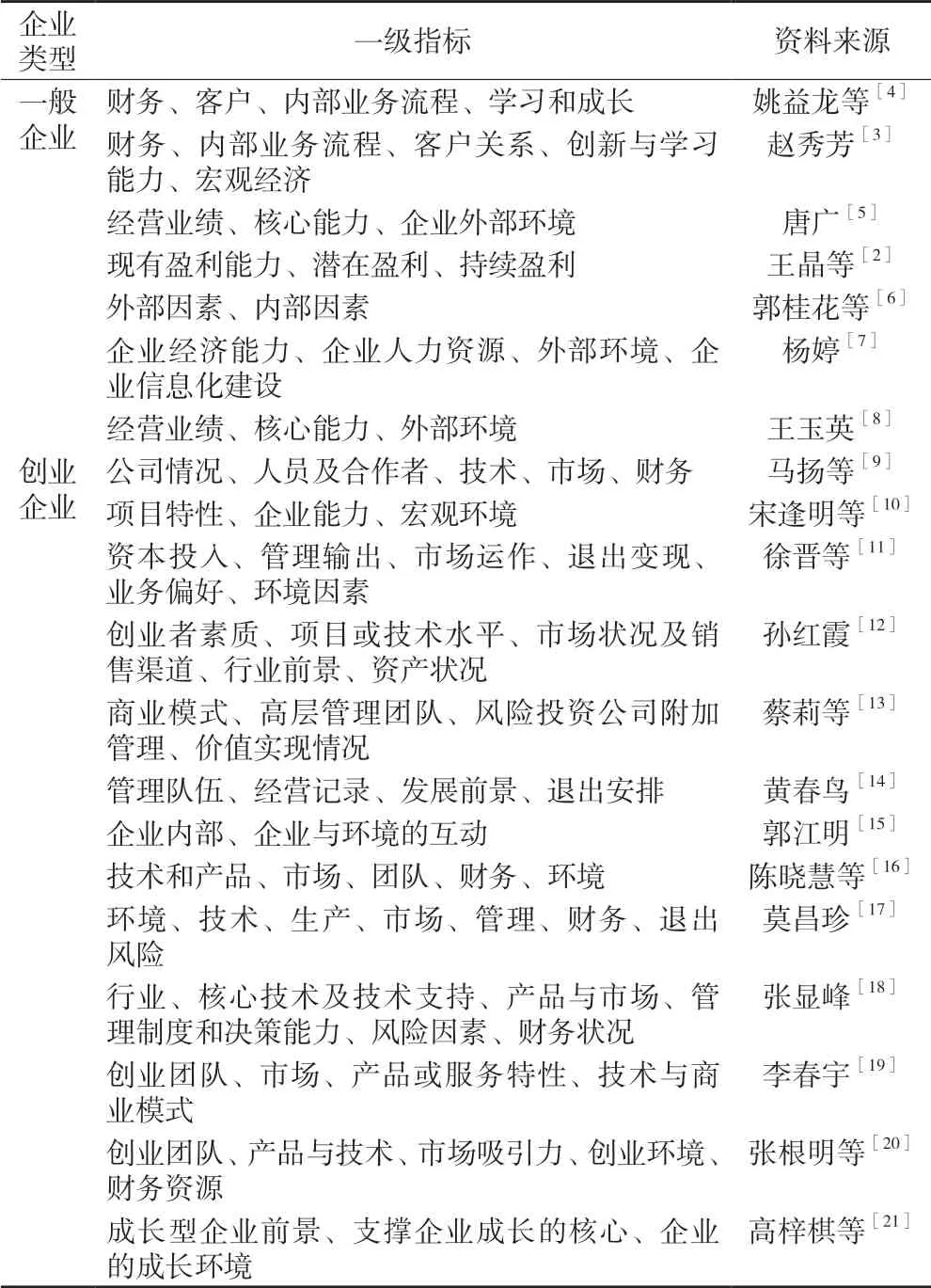

為了構建適用于創業企業價值評估的指標體系,本文采用綜合法進行一級指標的選取,即首先將目前已有文獻中的指標盡量收集全面,之后再在現有指標整理結果的基礎上進行進一步的歸納和篩選。因此本文查閱大量核心期刊中與企業價值評估相關的文獻,把已有的指標體系按照一般企業價值評估指標體系和創業企業價值評估指標體系兩類進行整理和歸納,得到整理結果見表1。

表1 企業價值評估的一級指標相關研究整理

2.1.2 一級指標的選取

結合我國創業企業的實際情況,對于本文所構建的創業企業價值評估指標體系中一級指標的整理和篩選,本文基于以下幾個方面進行綜合考量。

(1)基于已有文獻的分析。本文按照一般企業和創業企業兩種類別分別整理了現有的企業價值評估體系指標,這兩者之間的關系是前者是后者產生的基礎,可以說創業企業的價值評估體系是基于一般企業價值評估體系而衍生發展出來的。因此本文也以一般企業價值評估體系的指標為基礎參考,來構建創業企業的價值評估體系。同時,目前已有的創業企業價值評估體系更加貼近創業企業,具有很高的參考價值,但由于其建模方法等等的限制,依舊無法脫離企業的歷史數據,因此不完全適用于本文的模糊影響圖法。本文基于對兩部分文獻的梳理和歸納,選擇以一般企業價值評估體系為基礎,結合創業企業價值評估體系做出更適合創業企業特性的調整,以求設計出適合模糊影響圖法的創業企業價值評估體系。

(2)基于創業企業特性。在已有的企業價值評估體系的基礎上,本文針對創業企業“大部分價值存在于未來而非現在”的特點,把評估重心從企業現有盈利能力轉移到企業潛在盈利能力及持續盈利能力上,對已有的企業價值評估指標進行篩選并重新整合,以期獲得最適用于創業企業的價值評估指標體系。

由此,最終選擇了外部因素、企業基礎、發展潛力、經濟效益四個維度的一級評價指標。

2.2 二、三級指標的選取

一級指標確定后,本文從這四個維度出發,對已有文獻中指標體系的二級指標進行了分類整理,得到整理結果如表2。

表2 企業價值評估的二級指標相關研究整理

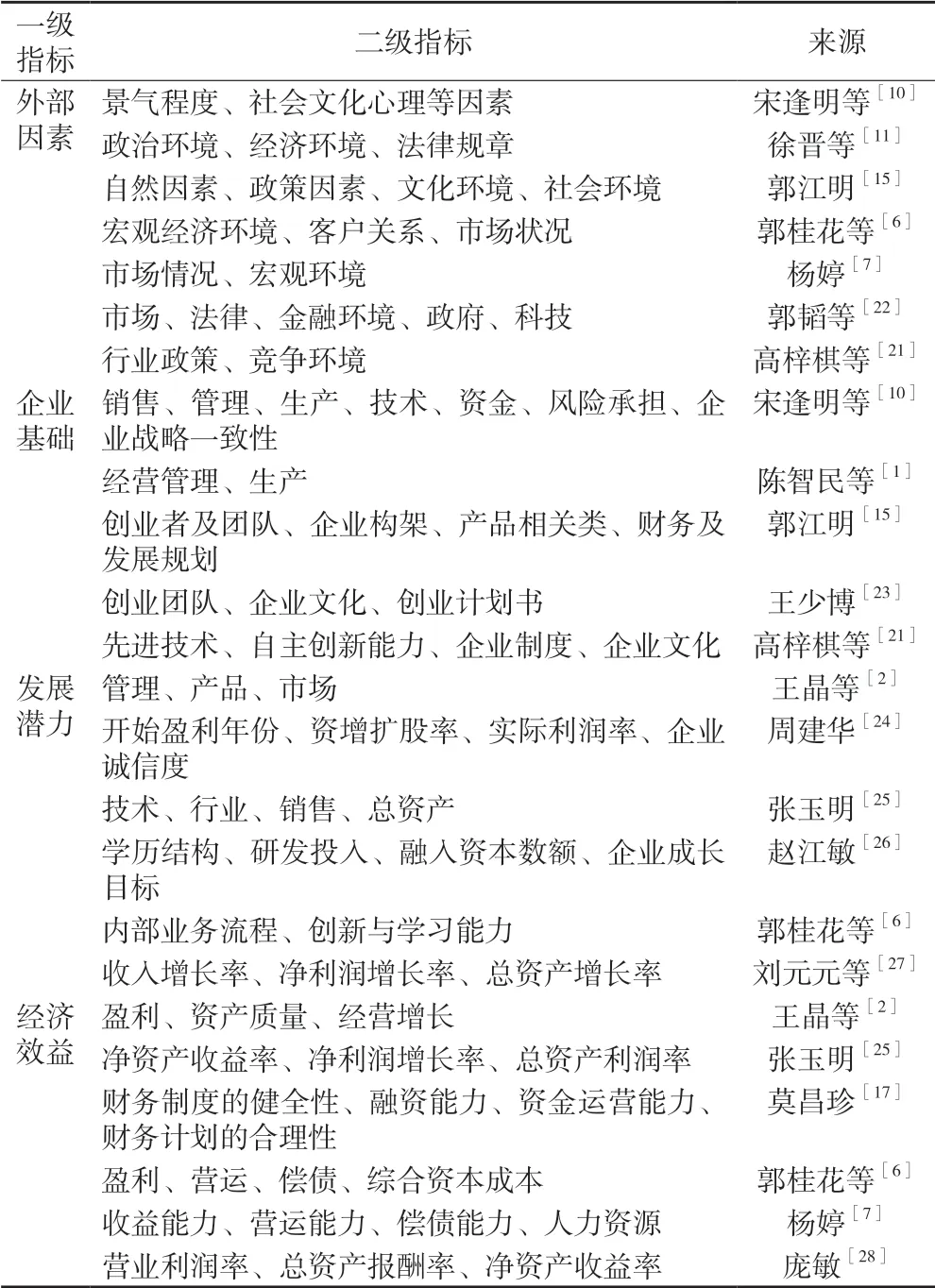

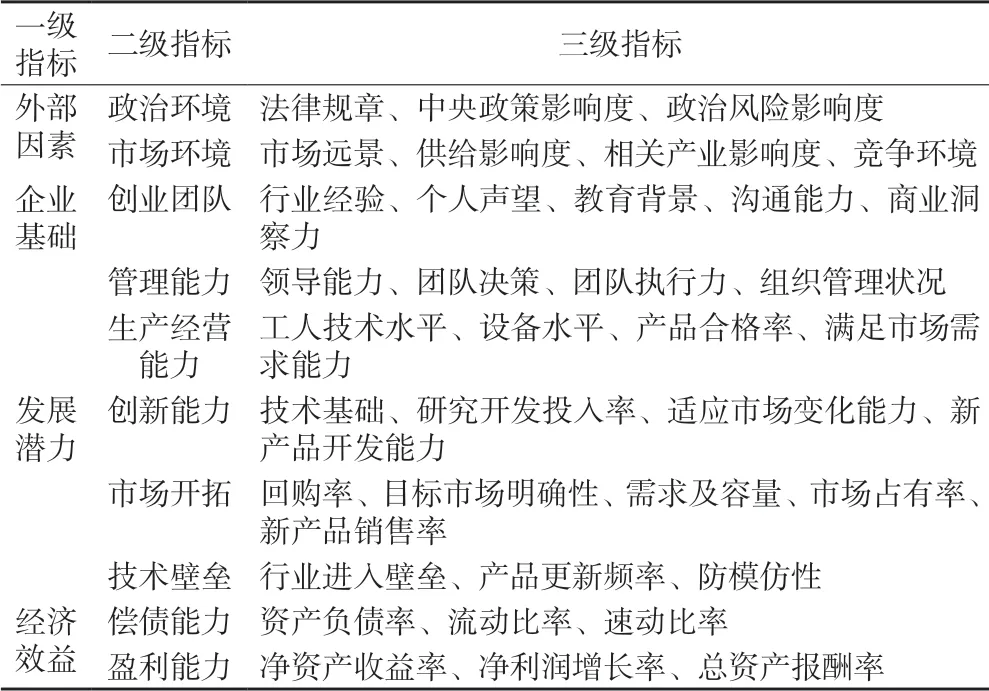

根據整理情況,依據指標選取的原則,選擇在已有文獻中出現頻率較高,更具有代表性的指標來構成指標體系。但由表2的整理結果可看出,以上大部分二級指標還只是停留在對各個一級指標內涵的擴展與延伸,概括性較強,依舊無法達到將指標具體化數據化并在各個企業之間進行橫向比較的目的,因此需要再針對每項二級指標選取可以對這一方面進行評價的三級指標,篩選時需要注意遵守指標選取的原則,盡量減少需要依據財務數據計算的指標,從而減少對歷史數據的依賴,使指標體系更貼合創業企業價值評估的需求。

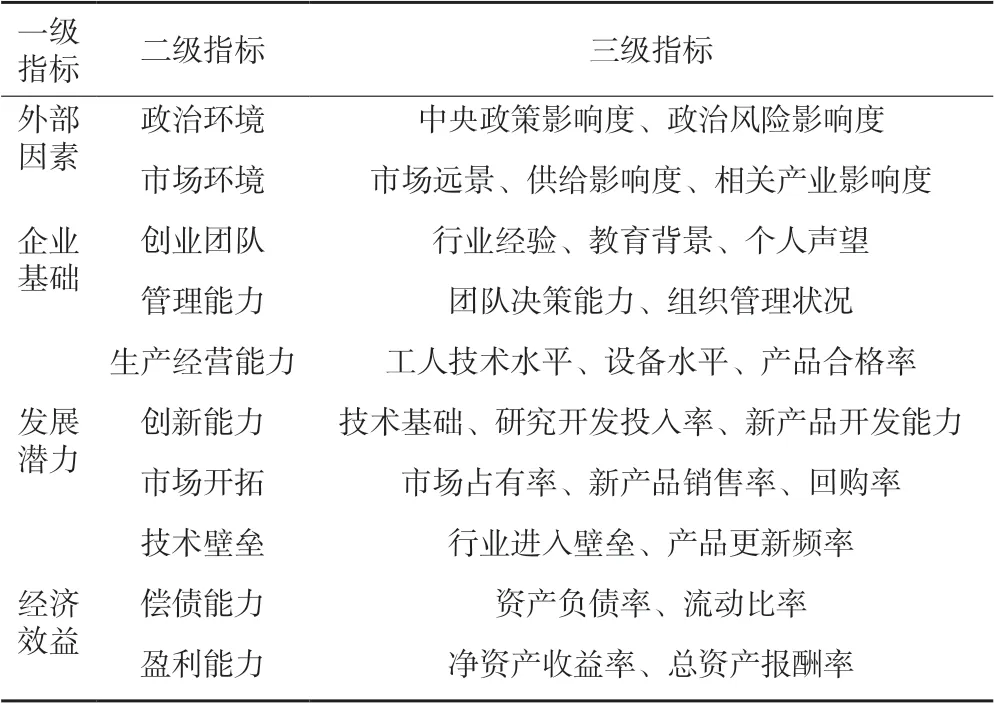

經過對已有指標體系的梳理和整合,本文的價值評估指標體系初步確定,選取結果如表3所示。

表3 初步指標體系

2.3 評價指標的完善和確定

從表3中可以看出,三級指標數量繁多,且部分指標之間存在明顯的關聯性,這不僅會加大每次價值評估過程的工作量,還會加大評估結果的誤差。為了提高價值評估結果的準確性并,本文接下來將對初步篩選出的三級指標進行主成分分析,留下能夠反映原來變量80%以上信息量的前幾個指標,將其他指標刪去。

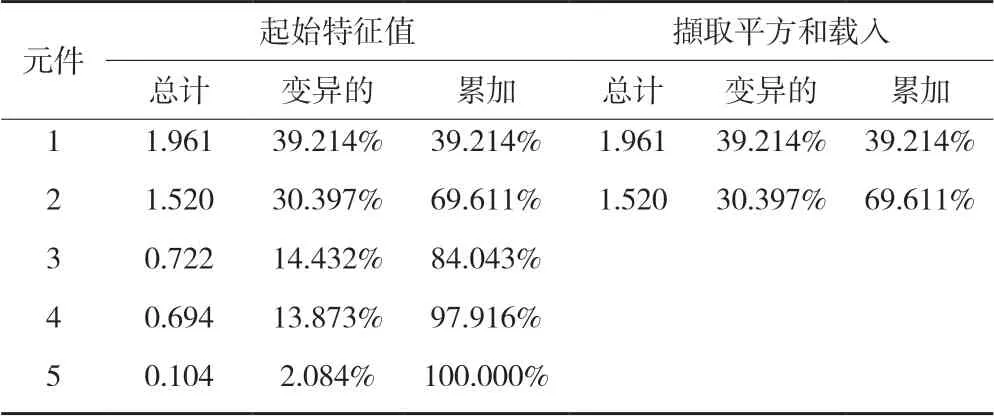

下面以創業團隊這一二級指標下的五個三級指標為例,說明主成分分析法的過程。首先請8位專家對行業經驗、個人聲望、教育背景、溝通能力、商業洞察力這五項指標進行打分,得到結果如表4所示。

表4 主成分分析矩陣 單位:分

本文用到的統計學軟件為SPSS,首先運用SPSS對以上數據進行標準化處理,之后再對這五項指標進行主成分分析的計算,得到結果如表5所示。可以看出,前三個變量累加起來的信息量占所有信息量的84.043%,超過了前文確定的80%的標準,可以反映絕大多數信息,因此選擇前三個主分量:行業經驗、個人聲望和教育背景作為創業團隊二級指標下的三級指標。按照上述處理方法,對每一個二級指標下的三級指標進行主成分分析,得到一個更為簡練且保存了大部分原有信息的指標體系如表6所示。

表5 說明的變異數總計

表6 最終確定的創業企業價值評估指標體系

3 創業企業價值評估模型的構建

影響圖是一種由節點和有向弧組成的無環路有向圖,其中節點表示問題中的各個變量,節點間的邊代表變量間的影響關系。模糊影響圖則是將模糊集理論與影響圖結合,用模糊集理論描述節點的狀態和節點之間的關系,是影響圖的一種改進,目前已經在風險評價等領域得到了廣泛應用,本文利用模糊影響圖處理定性指標的優越性,結合前文篩選出的創業企業價值評估指標體系,以節點代表價值評估體系中的指標,節點之間的連線代表指標間的關聯關系來構建創業企業價值評估模型。下面對模糊影響圖的計算過程進行簡要說明。

3.1 獨立節點的頻率矩陣

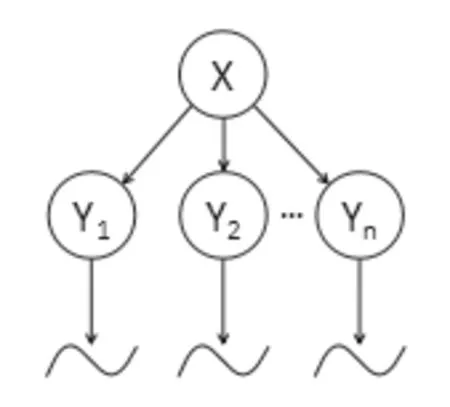

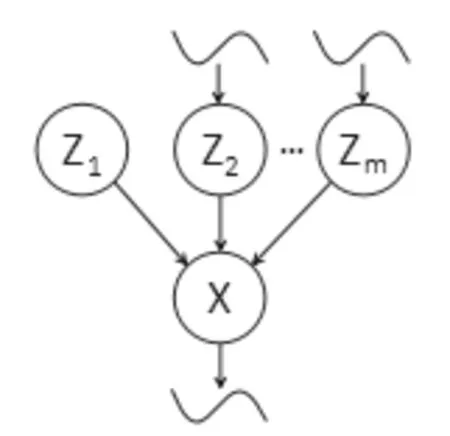

圖1中,設節點X為獨立節點,則其可能狀態向量為:

圖1 獨立節點模糊影響圖示意圖

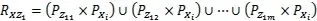

3.2 非獨立節點的頻率矩陣

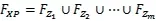

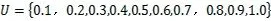

同理,從節點Zm到節點X的模糊關系為:

最后,從計算出的頻率矩陣FX中,選取使本行與其所對應頻率的乘積達到最大的一行作為隨機結果的隸屬度,則每一隨機結果的概率函數為:

圖2 非獨立節點模糊影響圖示意圖

4 基于模糊影響圖評價算法的創業企業價值評估模型應用

4.1 確定價值分析影響圖

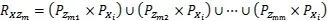

根據第二節篩選出的指標體系,首先要繪制出影響企業價值的模糊影響圖。以企業價值的增加幅度為價值節點,四個一級指標為對價值節點直接產生影響的決策節點,再層層遞進,將各個機會節點分解至基本風險因子,得到完整的模糊影響圖,如圖3所示。

圖3 企業價值的模糊影響圖

4.2 企業價值評估過程

利用模糊影響圖方法進行企業價值評估的一般步驟如下:

(1)構造模糊影響圖的數值層和函數層;

(2)計算所有獨立節點的頻率矩陣;

(3)計算以獨立節點為緊前節點的非獨立節點的頻率矩陣,再逐層求出所有非獨立節點的頻率矩陣;

(4)運用模糊推理原理計算價值節點的頻率矩陣與價值。

本文采取上述步驟對創業企業價值進行評估。

4.2.1 定義語言變量的模糊集

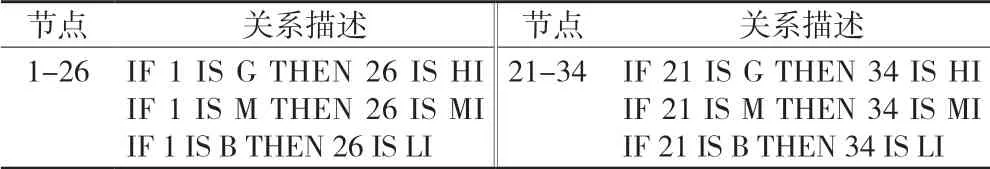

定義概率論域。

定義頻率模糊集及隸屬度。

定義狀態模糊集。

4.2.2 確定各節點狀態及節點間關系

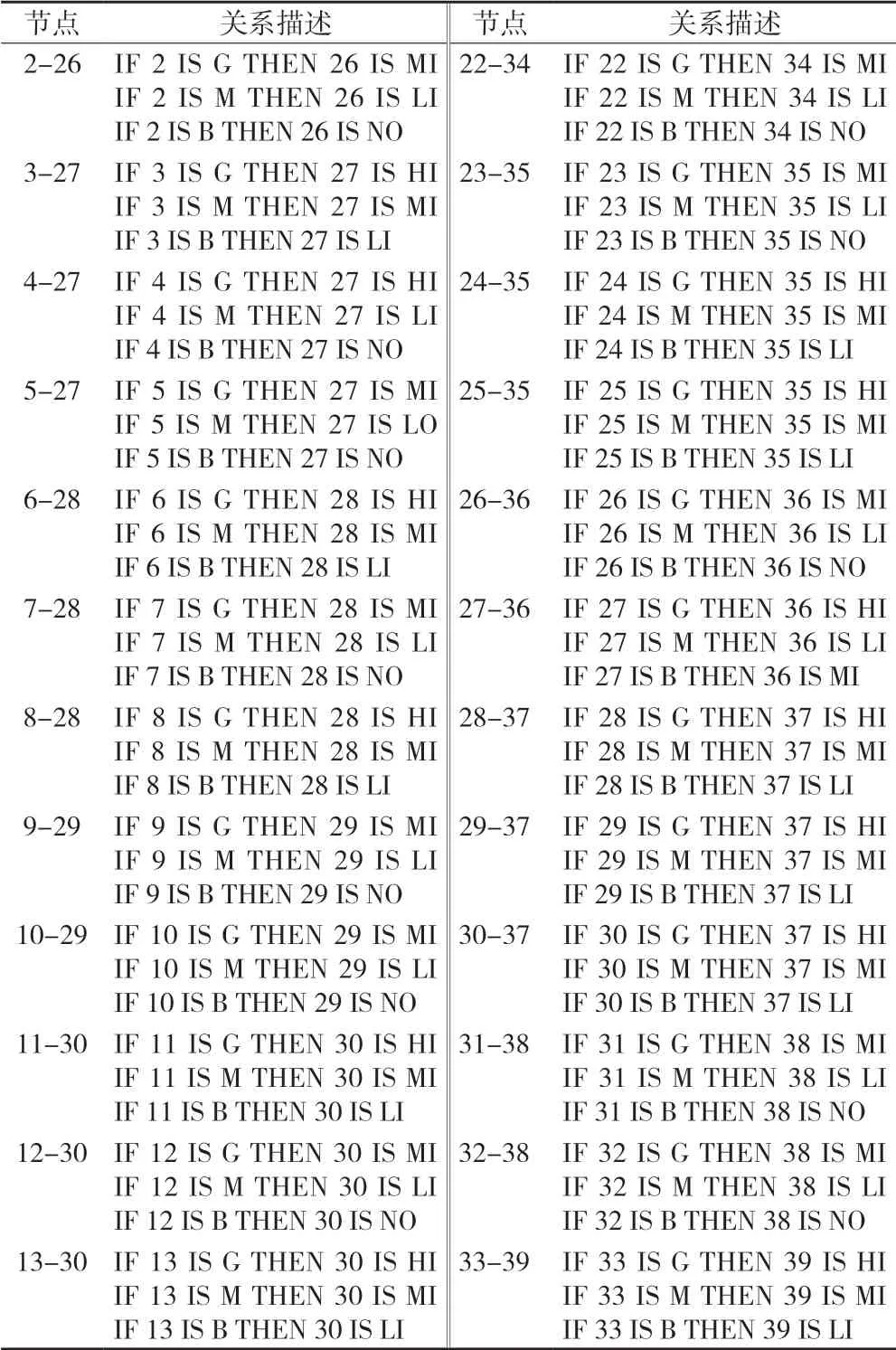

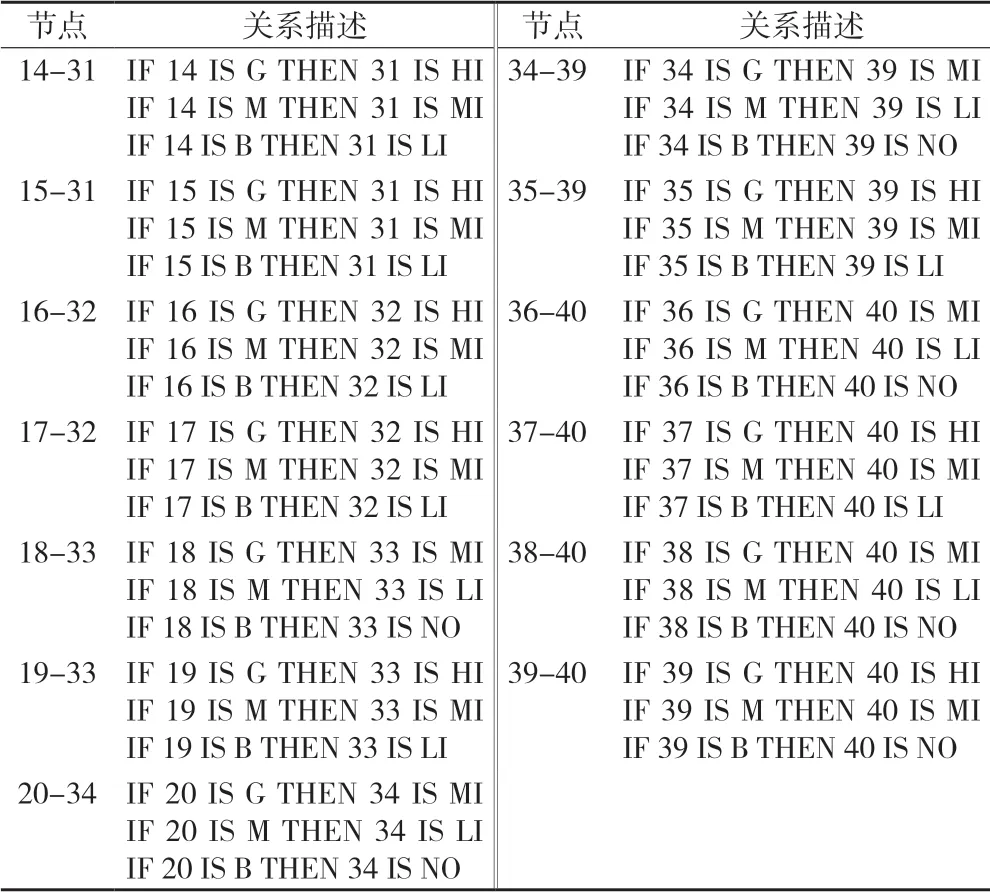

通過查閱文獻資料,結合專家意見,得出無前序獨立節點的狀態及頻率評估表,如表7所示。隨后從獨立節點開始,確定各節點間的模糊關系,最后傳遞到價值節點,如表8所示。

表8 節點間的模糊關系

表8(續)

表8(續)

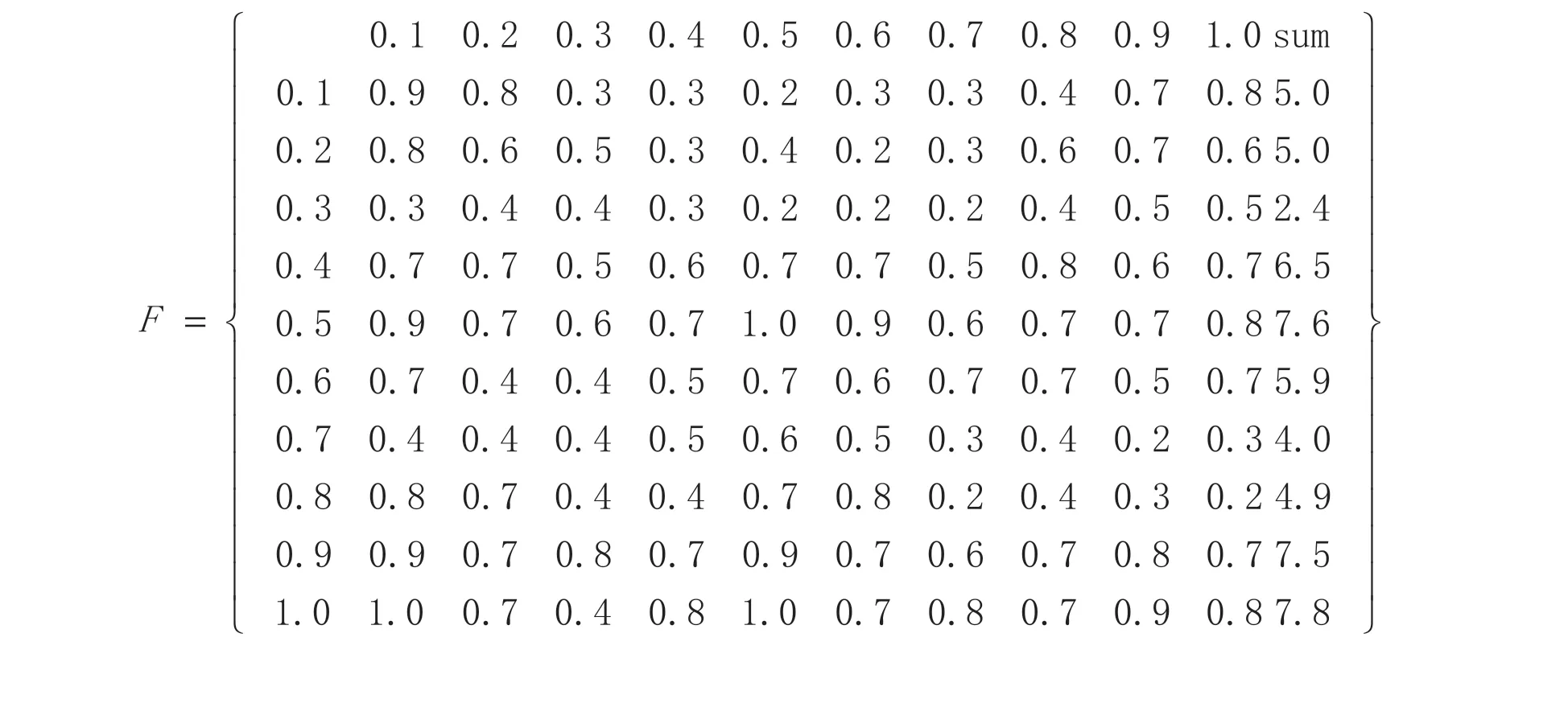

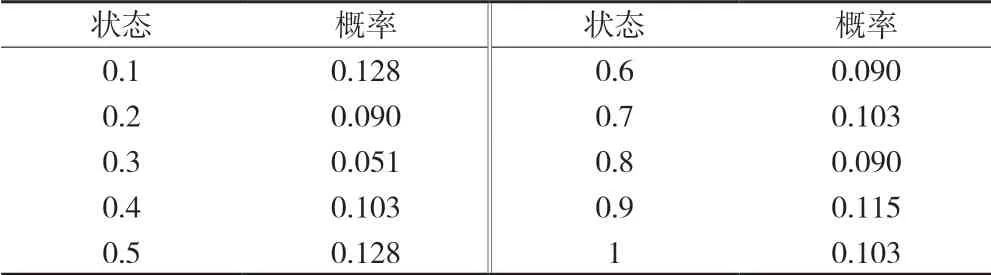

4.2.3 通過價值節點頻率矩陣評估公司價值

根據本文第三節中介紹的模糊理論方法進行計算,得到價值節點頻率矩陣如下所示,據此可以得到價值節點狀態概率如表9所示。根據表中數據可以看出,該公司價值增加的概率為10%~30%這一事件發生的累積概率達到27%,價值增加的概率為40%~70%這一事件發生的累積概率達到42%,價值增加的概率為80%~100%這一事件發生的累積概率達到31%。

表9 價值節點狀態概率

5 結語

本文針對創業企業的特點,構建了一個適用于創業企業的價值評估指標體系,由于創業企業具有的歷史數據不夠豐富可靠,因此在評價體系中應當盡量避免,提高定性指標的占比。本文選擇利用更適用于定性指標評價的模糊影響圖方法,對創業企業的價值進行評估。通過本文所舉的案例可以看出,模糊影響圖方法的關鍵在于對其數值層和函數層的定義,只有準確定義出各節點之間的模糊關系才能得到更精準的評估結果。