建筑業上市公司融資結構與經營績效關系研究

劉 超 沈燕萍/文

企業融資問題中,值得關注的是企業融資結構問題。企業融資結構是企業穩定發展的基礎,直接關系到企業的資金來源,也是企業進行決策的重要參考因素。企業融資結構與經營績效的關系由于行業不同存在較大差別。建筑業是國民經濟重要的物質生產部門,與經濟發展、人民生活密不可分。建筑業企業的融資結構不僅影響企業融資成本,還與企業稅收成本和財務狀況等方面存在關系,并通過影響企業的經濟行為和治理結構進而影響經營績效,建筑業企業融資結構是否合理對其經營績效有著重要影響。本文選擇建筑業上市公司作為研究對象,通過實證研究融資結構與經營績效的關系,得出結論并提出相關優化建筑業上市公司融資結構的建議,有效提升建筑業上市公司的經營績效。

一、文獻回顧

Ghosh和Moon(2010)對美國非金融公司研究,發現在臨界點內債務會對收益質量產生正向,但超過臨界點,收益質量會隨著債務水平的上升下降。Konijn和Lucas(2011)通過實證探究發現企業價值與股權分散之間為負相關。Twairesh(2014)通過實證研究中東地區企業得出內源融資對經營績效存在積極的正面效應。張伊玲、汪茹燕(2014)發現股權融資率、內部融資率與經營績效呈顯著正相關關系;債務性融資與經營績效有顯著負相關關系。康俊(2016)分析得出內源融資對經營績效有積極影響,股權融資率和經營績效間無顯著關系。常樹春、邵丹丹(2017)發現股權集中度與內源融資率對經營績效有積極影響,銀行借款融資率對經營績效有消極影響。

二、研究設計

(一)樣本選取與數據來源

本文選取證監會《2019年2季度上市公司行業分類結果》中建筑業2014年底前的A股上市公司為樣本,剔除ST財務狀況異常、數據缺失的公司后選取45家建筑業上市公司作為樣本,以2014—2018年為分析期間,研究建筑業上市公司融資結構對經營績效的影響。數據主要來源于國泰君安數據庫。

(二)變量選取與定義

研究采用因子分析法,以2014年為例,通過選取企業盈利能力、營運能力、償債能力、發展能力4個方面的11個指標的因子綜合得分作為衡量企業營績效的指標。包括:總資產凈利潤率、主營業務成本率、成本費用利潤率、應收賬款周轉率、固定資產周轉率、存貨周轉率、流動比率、速動比率、現金比率、資本積累率、總資產增長率。首先對11個指標進行相關性分析,11個指標相關系數大多都大于0.3,具有較強相關關系,通過了檢驗,且KMO值為0.633,巴特利特檢驗顯著性值為0,適合做因子分析。在采用主成分分析法提取因子時,選取特征值大于1的成分作為初始因子來進行分析,得出特征值大于1的因子共有4個,所解釋的總方差累計貢獻率為78.804%,解釋度較高。借助4個主成分因子,由下式計算出企業經營績效Y2014的綜合得分:

Y2014=(36.772%Y1+17.972%Y2+12.032%Y3+12.028%Y4)/78.804%

同時,2015—2018年企業績效綜合得分計算式為:

Y2015=(22.07%Y1+18.168%Y2+17.22%Y3+13.578%Y4)/71.037%

Y2016=(24.138%Y1+15.932%Y2+15.238%Y3+12.634%Y4+10.891%Y5)/78.833%

Y2017=(24.624%Y1+21.837%Y2+15.118%Y3+11.37%Y4+10.807%Y5)/83.756%

Y2018=(22.674%Y1+20.872%Y2+19.806%Y3)/63.352%

研究確定內源融資率X1、債務融資率X4、股權集中度X9與流通股比率X10為一級解釋變量;選擇折舊融資率X2、留存收益融資率X3、短期借款融資率X5、長期借款融資率X6、商業信用融資率X7、債券融資率X8為二級解釋變量,其中,股權集中度為第一大股東持股比例;內源融資率=折舊融資率+留存收益融資率;債務融資率=短期借款融資率+長期借款融資率+商業信用融資率+債券融資率。由于其他因素會對建筑業上市公司經營績效產生影響,因此為了排除因素干擾的影響,選取公司規模、企業成長性為控制變量。其中,企業規模X11為總資產的自然對數;企業成長性X12為企業總營業收入增長率。

(三)模型構建

首先,為了研究內源融資結構、債務融資結構、股權融資結構一級變量與經營績效的關系,建立模型A:

Y=α0+α1×X1+α2×X4+α3×X9+α4×X10+α5×X11+α6×X12+ε

其次,為了全面研究融資結構具體組成部分與經營績效之間的關系,建立由部分一級變量和二級變量共同構成的模型B:

Y=β0+β1×X2+β2×X3+β3×X5+β4×X6+β5×X7+β6×X8+β7×X9+β8×X10+β9×X11+β10×X12+ε

三、實證分析

(一)描述性統計分析

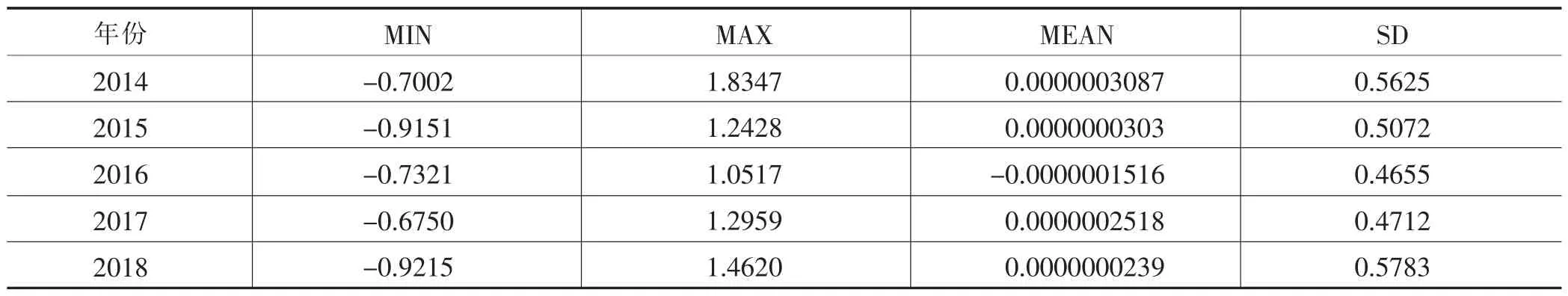

從表1可以判斷建筑業上市公司經營績效綜合得分的大致情況以及變化趨勢。對于建筑業上市公司來說,各年經營績效綜合得分均值總體呈現先下降后短暫上升,后再下降的趨勢,說明建筑業上市公司績效水平有待提升。

表1 經營績效描述性統計

表2 融資結構變量描述性統計

從表2可以看出,建筑業上市公司內源融資率的平均數為2.03%,這說明大部分公司的內源融資率較低,即大多數公司進行融資時優先選取外源融資。留存收益融資率的平均數為-2.11%,表明大部分企業留存收益為負,說明企業在2014—2018年內存在大幅虧損。債務融資率平均數為56.27%,表明大多建筑業上市公司進行外源融資時,更加青睞債務融資,銀行借款融資率為15.86%,商業信用融資率均值為38.06%,而債券融資率平均數僅為2.34%,說明大多數上市公司進行債務融資時更傾向與商業信用與銀行借款融資而非債券融資。從股權集中度來看,建筑業上市公司股權集中度均值為39.22%,說明公司股權較集中,股東對企業控制力較強。流通股比率均值為83.59%,最大值甚至達到了1,說明建筑業上市公司股權分置改革進行得比較順利。

(二)多元回歸分析

由表3可以看出模型A與模型B的擬合優度較好,且DW值接近于2,所以殘差不存在自相關。

表3 模型擬合優度

表4 模型回歸分析系數表

從表4模型A和模型B的回歸分析可以得出,模型A和模型B的容差大于0.1,且方差膨脹因子值都小于10,可以得出各解釋變量之間不存在共線性問題。在模型A中,內源融資率的系數值為正,顯著性值小于0.05,說明其與經營績效在5%的水平上存在顯著的正相關關系。債務融資率、流通股比率的系數值均負,顯著性值均小于0.05,說明它們與經營績效在5%的水平上顯著負相關,存在顯著的負相關關系。而股權集中度的顯著性值為0.733,未通過顯著性檢驗,說明建筑業上市公司股權集中度與經營績效不存在相關關系。

在模型B中,留存收益融資率的系數值為正,顯著性值小于0.05,說明其與經營績效在5%的水平上存在顯著的正相關關系。折舊融資率、短期借款融資率、長期借款融資率、商業信用融資率的系數值均負,顯著性值均小于0.05,說明它們與經營績效在5%的水平上顯著負相關,存在顯著的負相關關系。而債券融資率的顯著性值為0.483,未通過顯著性檢驗,說明債券融資率與經營績效不存在顯著的相關關系。

四、結論與建議

(一)結論

通過對建筑業上市公司融資結構與經營績效的關系進行實證研究,得出以下結論:從內源融資來看,建筑業上市公司內源融資率與經營績效呈顯著正相關;留存收益融資率與經營績效呈顯著正相關關系。從債務融資來看,建筑業上市公司債務融資率與經營績效呈顯著負相關關系,其中長期借款融資率、短期借款融資率與經營績效呈顯著負相關,主要是因為銀行借款產生的利息費用會加大企業的融資成本,進而影響經營績效;商業信用融資率與經營績效呈顯著負相關,主要是因為,建筑業上市公司債務融資首選商業信用融資,商業信用融資過高會增強企業供應商的討價還價能力,進而影響經營績效;而債券融資率與經營績效無顯著相關關系,主要是因為建筑業上市公司債券融資占比過低,使得企業債券不能充分發揮債券融資的稅盾作用與財務杠桿作用。從股權融資來看,建筑業上市公司股權集中度與經營績效無明顯線性關系。流通股比率與經營績效呈顯著負相關關系,主要是因為,流通股比例越高,股東拋售股權的風險就越大,當企業釋放經營效益不好的情況,社會公眾股就會存在跟風拋售股票的風險,不利于企業發展,損害經營績效。

(二)建議

1.提升內源融資水平

優序融資理論提出,企業在融資時,應優先考慮內源融資。建筑業上市公司應通過提高內源融資水平來提升其經營績效。首先,建筑業上市公司應充分認識內源融資可以降低企業成本,在進行融資時首先選擇內源融資,這樣在一定程度上可以提升經營績效,增強企業競爭力。其次,建筑業上市公司應建立健全內源融資管理制度,有效管理企業的折舊費用與留存收益的使用。

2.優化債務融資結構

建筑業上市公司債務融資中主要為商業信用融資與銀行借款融資,債券融資率極低。相比較而言,債券融資因其稅盾作用可以使企業合理避稅,同時因其財務風險低可以有效提高企業經營績效。因此,市場應適當減少發行債券的限制條件,使企業可以通過債券融資,解決資金需求。

3.優化股權融資結構

建筑業上市公司流通股比例對經營績效產生消極影響的主要原因是,企業的股權太過分散,雖然股東數量多,但大多是社會公眾股,無法對企業進行監督與控制。因此,要優化其股權結構,可以吸收機構投資者融資來改善建筑業上市公司的股權性質。