經濟政策不確定性對股票市場波動的影響

楊旭 李全

摘要:本文基于2000年1月至2019年4月20個國家的月度數據,運用面板回歸的方法分層次研究經濟政策不確定性對于股票市場波動的影響。實證結果證明,經濟政策的不確定性會加劇當期股票市場的波動,同時會減弱未來三個月股票市場的波動率。新興市場國家的股票市場更容易受到經濟政策不確定性的影響,而發達國家的市場有效性較高,受經濟政策不確定性的影響相對較小。

關鍵詞:經濟政策不確定性 股票市場波動 市場狀態

一、引言及文獻綜述

金融市場的穩定對于實體經濟的健康運行具有非同一般的意義。其中,股票市場作為金融市場的重要構成部分,能夠有效地反映實體經濟的基本面狀況,因而被稱為“實體經濟的晴雨表”——股市的穩定發展暗示了宏觀經濟的良好發展態勢,而股市的劇烈波動也映射了宏觀經濟的波動。正因股票市場的這種重要地位,國內外學者對其進行了廣泛的研究。在對股票市場波動率的研究中,學者們試圖從貨幣因素、利率、匯率等眾多角度剖析波動產生的原因和影響作用。然而,已有的研究中大多忽略了經濟政策對于股票市場的影響。

事實上,股票市場的穩定性與經濟政策具有密切聯系,由于股票市場對于宏觀環境十分敏感,能夠敏銳地捕捉經濟的異常波動,因此國際政治格局的改變或是宏觀政策的出臺等諸多事件所引發的股票市場暴漲暴跌現象也是時有發生。例如,2018年中美貿易戰的拉響無疑使世界政治格局變得更加撲朔迷離。大國的惡性博弈不僅導致了兩國股市的多次暴跌,還將恐慌情緒傳染給了日本、中國香港乃至全世界的股票市場,造成了全球股市齊跌的慘狀,使全球市場恐慌指數飆升,投資者恐慌情緒顯著增強,市場預期一度悲觀,所有人都擔憂貿易戰是否會進一步引發經濟戰爭、金融戰爭、貨幣戰爭。股票市場的暴跌僅僅是表象,折射出的則是世界經濟格局的不確定。縱觀全球市場,經濟政策的不確定性總是伴隨著股票市場的激烈震蕩,這兩者之間存在著怎樣的聯系?這種聯系在不同國家之間是否存在顯著差異?從以上角度出發,探討經濟政策不確定性對于國際股票市場波動的影響將會是一件具有實際價值的事情。

所謂經濟政策不確定性,是指市場投資者不能清晰準確的判斷政府在未來是否、何時以及如何改變現行經濟政策,這些政策涵蓋了宏觀政策、產業政策以及金融政策等諸多方面,而不確定性的形式也包括未來政策變遷的可能性、政策變遷的頻率和內容、政策執行方式的變更以及政策執行效果的變化等。為了對世界主要經濟體的經濟政策不確定性進行研究,斯坦福大學和芝加哥大學的Scott R.Baker、Nicholas Bloom和Steven J.Davis三位學者編制了經濟政策不確定性指數(Economic Policy Uncertainty,EPU),用來反映世界各大經濟體經濟和政策的不確定性。此后,對于經濟政策不確定性的研究又有了新的進展。

在對國家宏觀經濟層面的研究中,Scott R.Baker等(2012)在EPU指數的基礎上研究美國經濟不確定性問題,他們證明了2007年至2011年的經濟政策不確定性是主要原因;Yizhong Wang等(2014)研究了經濟政策的不確定性對中國上市公司的投資行為造成的影響,結果表明,當經濟政策不確定性程度較高時,企業將降低其投資,此外,對于市場化程度較高的地區,這些地區的公司對于經濟政策不確定性會更加敏感;朱孟楠等(2015)研究了人民幣匯率與經濟政策不確定性的動態溢出關系,在分析1997年1月至2014年9月的數據后發現,中國、美國、歐元區和日本這幾個國家和地區的經濟政策不確定性與人民幣匯率之間存在溢出效應,表現為人民幣匯率對經濟政策不確定性的凈溢出。

在對股票市場層面的研究中,Vichet Sum等(2012)在EPU指數的基礎上,運用脈沖響應函數和向量自回歸模型,對歐元區的經濟政策不確定性與股票收益率的關系進行了研究,發現歐元區股票收益率對經濟政策不確定性具有積極響應,而經濟政策不確定性的變動會使股票市場收益率降低;王明濤等(2012)進行實證研究,發現經濟政策因素會對股市波動產生影響,并且這種影響在牛市行情中更為顯著,引起股票市場的向下波動;陳守東(2014)以中國股市為樣本進行研究,發現經濟政策不確定性的增加對市場波動存在顯著的正效應,尤其是對市場的長期波動影響更為顯著;陳國進等(2014)構建了包含經濟政策不確定性的隨機貼現模型,量化分析了政策不確定性與股票風險的關系,結果表明政策不確定性通過企業現金流、現因子和相關系數等途徑提高股票風險,且在經濟蕭條和改革幅度較大的階段,政策不確定性對股票風險的溢出效應顯著增強;Bogaard和Detzel(2015)發現個股對于經濟政策不確定風險暴露越大,其受到的影響將會越大,因而其股價暴跌崩盤的風險也就越大;賈德奎等(2018)研究發現,EPU指數對于中國股市波動性并不存在顯著的影響,作者同時還利用財經報紙上與股市政策風險相關的文章報道頻度構建了政策風險指數,發現這一指數與中國股市波動性之間存在顯著的正向關聯,并且這種影響在牛市階段更加明顯;Xiaorong Li等(2018)研究了政策不確定性對股權成本的影響,面對政治不確定性時,企業的股權成本較高,當股票市場為熊市時,不利影響會更大。

總體而言,目前學術界對于經濟政策不確定性的研究比較有限,針對其與股票市場關聯的研究更加缺乏,并且大部分已有研究也都集中于對某一特定地區的股票市場進行分析的層面,缺乏國際市場中不同經濟體之間的橫向比較,這就致使已有研究的實際價值只能體現在某一特定地區上。鑒于此,本文關注國際市場中的不同經濟體,其經濟政策不確定性與各自股票市場波動之間的關聯。分別針對新興資本市場和發達國家資本市場進行討論,并比較不同國家或地區之間,經濟政策不確定性與股票市場波動間的關聯存在何種異同。此外,在不同的市場狀態下,經濟政策的不確定性對于股票市場波動的影響也不盡相同,牛市與熊市時投資者感知、判斷和預測政策信號的能力有所差別,這就造成了人們對于不確定性的理解存在主觀上的偏差,并且會在股票投資決策過程中得到體現,從而影響不同市場狀態下的股票市場波動。因此本文區分牛市與熊市兩種市場狀態,分別探尋不同國家的經濟政策不確定性對股票市場波動產生的影響作用。

二、研究假設與理論分析

根據前文分析,本文提出以下三個研究假設。

(一)經濟政策的不確定性程度越高,股票市場的波動越劇烈

經濟政策的制定與實施對于資本市場具有顯著的影響作用,這從各國的歷史經驗中都可以窺見一斑。以美聯儲的加息降息為例,在政策正式出臺之前,市場中經常會流出一些官方或非官方的言論,致使市場中已有預期形成,因此在政策正式出臺的時候,資本市場尤其是股票市場,很容易觀察到出現暴漲暴跌的戲劇性現象。例如2018年11月29日美聯儲主席鮑威爾對外宣稱“利率水平接近中性利率”,市場預期美元加息速度將會放緩,前期對于緊縮貨幣政策的擔憂得到釋放,因此股市也直接受到政策利好消息的影響,當日標準普爾指數漲幅2.3%,道瓊斯工業指數漲幅2.5%,納斯達克指數漲幅2.95%。2019年8月1日美聯儲宣布降息25個基點至2.00%~2.25%,將貼現率從3%降至2.75%,將超額準備金率從2.35%調整到2.10%,這是自2015年12月以來的首次降息,鮑威爾認為當前中美貿易摩擦已經給美國經濟帶來了一定的負面影響,需要實施預防性降息政策來防范和化解潛在風險。然而此次降息并未像往常那樣推高股市,由于實際的降息幅度并沒有達到市場預期,造成了三大指數暴跌,標準普爾下跌1.09%,道瓊斯工業指數下跌1.35%,納斯達克下跌1.19%,此外黃金也出現跳水。

由此可見,經濟政策與資本市場之間存在很強的聯動性。一項思路清晰、意圖明確的經濟政策,能夠使投資者更為準確地對資本市場未來走勢形成預判,從而更加客觀理性地對未來資產進行配置;相反,一項意圖不明的政策則會為資本市場帶來較大的不確定性,而經濟政策帶來的不確定性將會阻礙投資者的理性決策,影響資本市場的穩定運行,體現在股票市場中就是股指的劇烈波動。

(二)經濟政策的不確定性對于新興股票市場波動性的影響大于其對于發達國家股票市場波動性的影響

不同國家或地區的資本市場開放程度各不相同,其運用資金的能力和效率存在顯著區別,各國資本市場對于經濟政策不確定性的感知、應對,也會因效率的差異而有所不同。如果將全球資本市場劃分為新興資本市場和發達國家資本市場,那么由于兩者發展程度與市場形態的區別,則會導致各國經濟政策的不確定性對資本市場波動性的傳導機制存在不同程度的差異。

新興資本市場的規模較小且增速較快,在獲得高投資回報率的同時也伴隨著較大的市場風險。同時,由于新興市場比較容易受到外部勢力的沖擊,并且只具備有限的防御能力,整體而言比較脆弱,這類市場具有一定的投機性。正因為新興市場不成熟,所以一旦經濟政策存在不確定性,風險將會加速積聚,引發諸多市場亂象。聚焦于新興資本市場中的股票市場,在經濟政策不確定時,通常能夠觀察到股市存在異常劇烈的波動。

發達國家資本市場的規模較大,結構合理,制度健全,擁有完善規范的市場運作機制。這些特征也為發達國家資本市場提供了穩定的投資回報,整體的市場風險較小,具備一定程度的抵御外部沖擊的能力。這類市場能夠更加有效地消化外部沖擊,對于預期市場變化的反饋機制相對完善,所以如果經濟政策具有不確定性,合理的市場結構也能夠有效化解一部分外界沖擊,使風險框定在一定的閾值以內。對于發達國家資本市場中的股票市場,在經濟政策不確定時,其股市的波動率雖然也會有所上升,但是上升幅度低于新興市場。

(三)經濟政策的不確定性對于牛市中股票市場波動性的影響大于其對于熊市中股票市場波動性的影響

投資者在不同情緒狀態下對市場信息的反應程度不同。人們在進行投資決策時容易受到市場環境的影響,因此,牛市與熊市中投資者的行為可能存在某種程度的分歧。而當投資者所處的市場狀態不同時,經濟政策的影響力也存在一定的差異。

在牛市時,投資者情緒普遍積極,投資熱情高漲導致交易較為頻繁,因此股票的換手率相對較高,市場流動性良好。由于牛市中的投資者對市場的未來走勢具有樂觀預期,因此他們更傾向于買入并持有股票資產,個人資產配置中股票投資的占比相應提升。在這種市場狀態下,經濟政策的不確定性更容易對股市產生強烈沖擊,這是因為投資者并未對外界政策可能發生的變化形成合理預期,而前期的樂觀情緒則會與實際市場環境形成巨大反差,呈現出較大的非理性沖擊,市場恐慌情緒大幅上升,非理性行為不斷蔓延,使信用風險與市場風險加劇,促使股票市場出現較大的異常波動。

相反,熊市中投資者情緒消極,對未來市場的預期具有不確定性,因此投資決策偏向慎重保守,交易頻率顯著降低。在這種熊市狀態下,經濟政策的不確定性對于股票市場的影響相對較小,因為投資者較低的交易熱情與換手頻率會使市場的理性化程度提升,從而在面對經濟政策不確定性加劇的時候,投資者較少受其干擾從而避免股市出現異常波動的情況。換言之,熊市中股票市場波動性不會由于經濟政策的不確定性而出現巨大異常波動。

三、數據預處理與模型構建

(一)數據預處理

本文研究經濟政策的不確定性對股票市場波動性的影響,挑選出20個代表性國家進行全球范圍的比較,其中新興市場國家共9個,包括中國、巴西、智利、希臘、韓國、墨西哥、哥倫比亞、印度和俄羅斯;發達市場國家共11個,包括美國、英國、日本、法國、德國、意大利、加拿大、愛爾蘭、荷蘭、澳大利亞和瑞典。

20個國家的股票市場指數日度數據來源于英為財情數據庫,樣本數據的時間區間為2000年1月1日至2019年4月30日,用上式計算出股票市場波動率的月度時間序列。

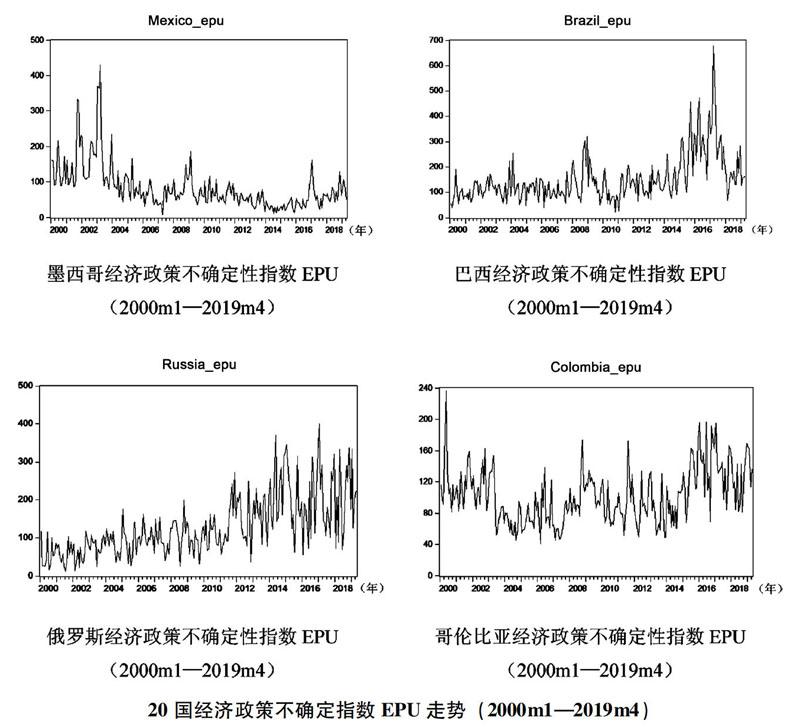

(2)對于解釋變量——經濟政策不確定指數(EPU),收集整理20國的EPU月度數據,數據來源于經濟政策不確定性指數官網(www.policy-uncertainty.com),樣本時間區間為2000年1月至2019年4月。附圖為20個國家的EPU走勢。

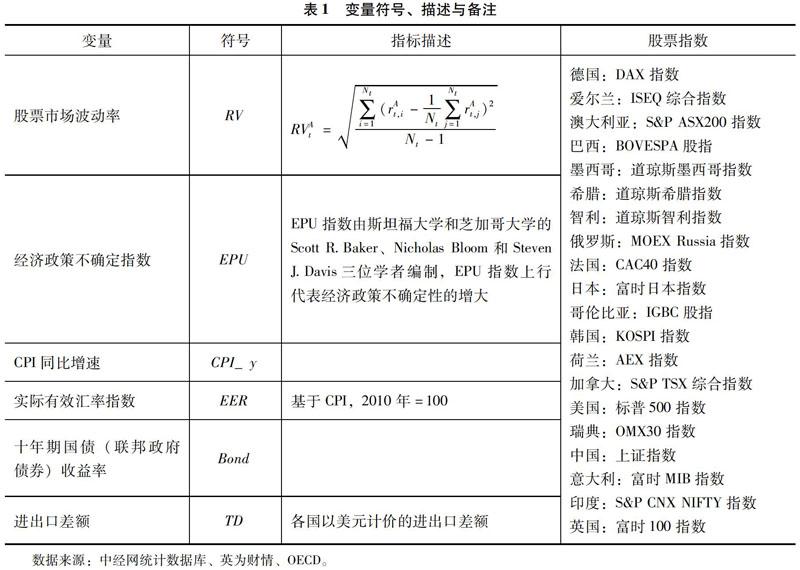

(3)對于控制變量的選取,考慮到宏觀經濟政策的制定與本國內部和外部環境息息相關,因此選擇CPI同比增速(CPI_y)、實際有效匯率指數(EER,為保證數值大小具有可比性,需要進行對數化處理)、十年期國債(聯邦政府債券)收益率(Bond)、進出口差額(TD)共四個指標衡量一國內外部經濟情況作為模型中的控制變量。之所以沒有將GDP增速也放入模型中,是因為這一指標過于宏觀,滲透資本市場的諸多方面,對于股票市場的作用也早已通過其他變量得到體現。樣本時間區間為2000年1月至2019年4月,數據描述見表1。

(二)模型構建

在檢驗假設1到假設2的時候,以股票市場波動率為被解釋變量,以經濟政策不確定指數及其1至3階滯的項作為解釋變量,同時將CPI同比增速、實際有效匯率指數、十年期國債收益率和進出口差額作為控制變量放入模型中。這四個控制變量指標分別從國內物價水平、國內貨幣在外匯市場中實際價值、國內無風險收益率以及國際貿易四個維度進行控制。

檢驗假設1的模型使用面板數據進行回歸分析,表達式為:

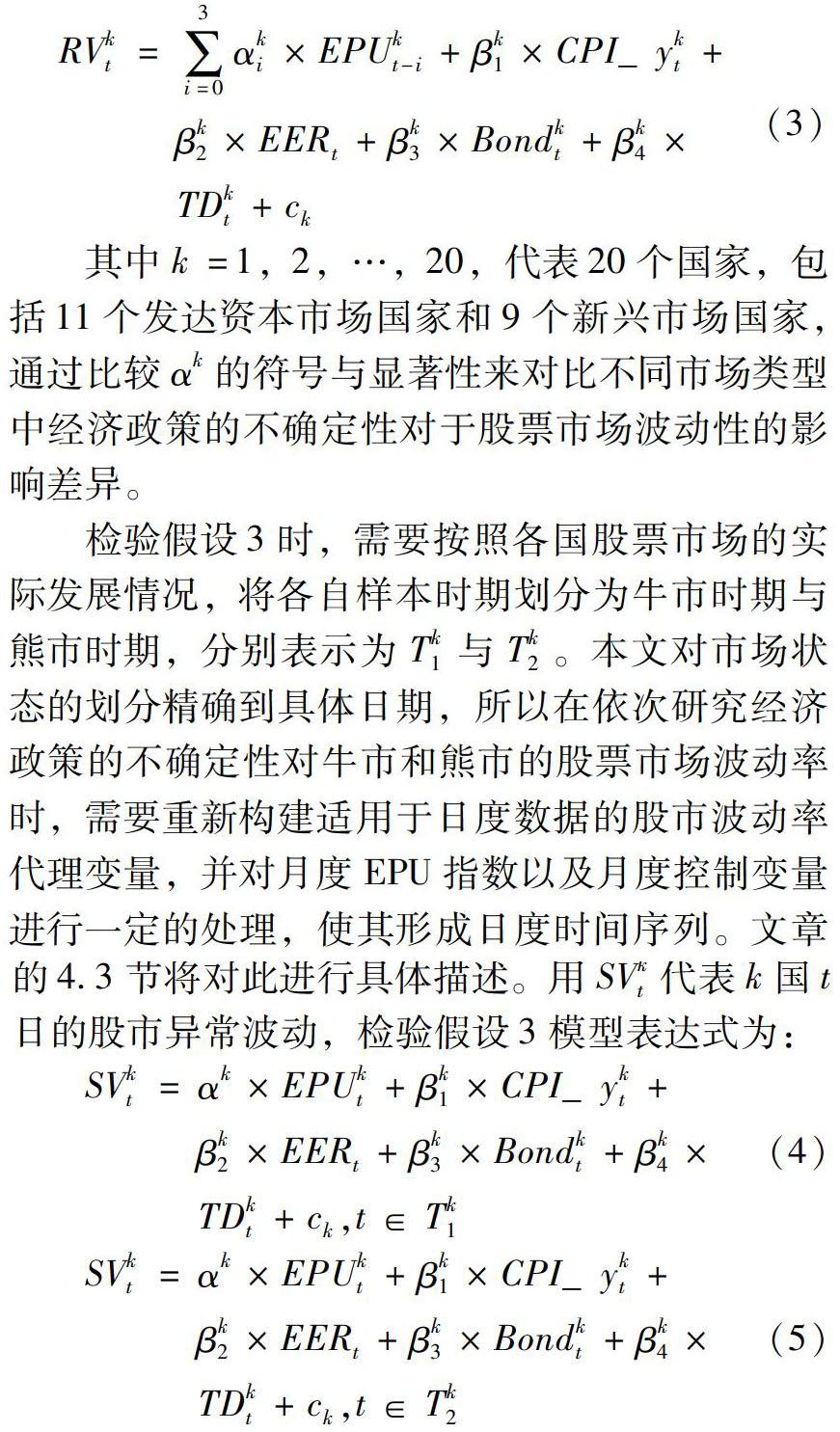

檢驗假設2需要針對20個國家的數據依次進行回歸,表達式為:

其中k=1.2.…,20,代表20個國家,包括11個發達資本市場國家和9個新興市場國家,通過比較ak的符號與顯著性來對比不同市場類型中經濟政策的不確定性對于股票市場波動性的影響差異。

檢驗假設3時,需要按照各國股票市場的實際發展情況,將各自樣本時期劃分為牛市時期與熊市時期,分別表示為Tk1與Tk2。本文對市場狀態的劃分精確到具體日期,所以在依次研究經濟政策的不確定性對牛市和熊市的股票市場波動率時,需要重新構建適用于日度數據的股市波動率代理變量,并對月度EPU指數以及月度控制變量進行一定的處理,使其形成日度時間序列。文章的4.3節將對此進行具體描述。用SVkt代表k國t日的股市異常波動,檢驗假設3模型表達式為:

四、實證研究

(一)經濟政策的不確定性對股票市場波動率的影響

根據式(2)的檢驗模型,對包含20個國家2000年1月至2019年4月的股票市場波動率RV、經濟政策不確定指數EPU及其1至3階滯后變量以及控制變量的面板數據進行回歸分析,得到表2所示的面板回歸結果和回歸方程式(6)。

從系數值結果來看,經濟不確定指數的當期值EPU系數為正,并在5%置信水平下顯著,說明從20國整體情況來看,經濟政策的不確定性越強,則導致同期股票市場的波動越劇烈。政策的不確定性使投資者心理情緒出現一定的波動,影響其理性投資決策,使股票市場出現較多的噪聲,導致了異常波動現象的出現。

EPU滯后一階系數為正、滯后二階系數為負,但兩者在統計上均不顯著,意味著之前兩期經濟政策的不確定性對于當前股票市場波動的影響較小。這在一定程度上說明,股市只對當前經濟政策的不確定性最為敏感,而前期經濟政策的不確定性對于本期的股票市場的影響力已經略顯薄弱,同時也包含了這樣一種假設,即此刻經濟政策的不確定性,只會干擾當前股票市場,而無法對其產生未來兩期的持續影響。這從某種層面上也證明了股票市場消化經濟政策的能力較強,其自身能夠較為迅速地進行內部調節,從而將經濟政策的不確定性的負面影響壓縮為較短的持續時期。

然而,EPU的三階滯后項系數為負并在5%水平下顯著,表示三個月之前經濟政策的不確定性對于當下股票市場波動性具有明顯的抑制作用,一個季度之前的經濟政策如果具有較強的不確定性,那么本期股票市場反而不會有更大的波動。這種現象可以解釋為,經濟政策對于投資者的影響有三個月左右的沉淀期,某一時期經濟政策存在較大不確定時,一方面會對投資者產生即時的影響,使市場波動更為劇烈;另一方面投資者最終回歸理性,并且會比先前更加保守地進行投資,從而使股票市場波動性趨緩。正是因為人們曾經遭受了經濟政策的不確定性間接帶來的股票價格漲跌,因此在未來進行投資決策時更加穩健,但是這種糾正效果需要大約三個月的恢復期,而在前兩期內糾正效果并不顯著。

(二)經濟政策的不確定性對不同市場類型的股票市場波動率的影響

本文共挑選了20個國家進行研究,9個新興市場國家EPU與RV的散點見圖1;11個發達市場國家EPU與RV的散點見圖2。

在進行時間序列的回歸之前,需要進行平穩性檢驗,所有變量均通過了ADF檢驗,證明序列平穩,可以進行回歸分析。按照式(2)的模型,首先將9個新興市場國家各自股票市場波動率數據對經濟政策不確定指數與控制變量進行回歸,得到表3中所示的系數結果。可以發現,從EPU系數顯著性的角度來看,9個國家中有3個國家(希臘、印度、墨西哥)的經濟政策不確定指數在1%置信水平下顯著;2個國家(巴西、韓國)在5%置信水平下顯著;4個國家(智利、中國、哥倫比亞、俄羅斯)不顯著。從EP正負的角度來看,除了中國EPU系數為負,其余8個國家的EPUt系數均大于零。觀察EPU的滯后一階EPUt-1,9個國家該項系數均不顯著,說明前一期的經濟政策不確定性對于本期股票市場波動不構成顯著影響。滯后二階EPUt-2中,希臘的系數在1%置信水平下顯著為正;印度在5%置信水平下顯著為負;其余國家不顯著。滯后三階EPUt-3中,希臘在1%置信水平下顯著為負;韓國和巴西在10%置信水平下顯著為負;其余國家不顯著。觀察各項系數的大小,經濟政策的不確定性在當期的影響效果較強,對后續期的作用有所減弱,同時有可能發生轉向。

進一步對9個新興市場國家的EPU與RV進行面板回歸,得到表4所示的回歸結果。從面板回歸結果來看,新興市場國家的股票市場波動性對于經濟政策不確定性較為敏感,當期政策的不確定程度加強,會使同期股市波動更為劇烈。這種現象產生的原因可能是由于新興市場國家的資本市場發展時間有限,股票市場的各種制度還不夠健全,由于缺乏有效的市場機制,所以政策帶來的外部沖擊就更容易對相對脆弱的市場造成影響。

再將11個發達市場國家各自股票市場波動率數據對經濟政策不確定指數與控制變量進行回歸,得到表5中所示的結果,可以看出11個發達國家中,僅愛爾蘭的EPUt在1%水平下顯著,其他10個國家的EPUt均不顯著,說明經濟政策的不確定性并未對其股票市場產生顯著的影響。觀察EPU的一到三階滯后項,可以觀察到同樣的規律,即大部分發達市場國家的EPU系數均不顯著,這說明經濟政策不確定性對股市的持續作用不明顯。

同時,對11個發達市場國家的EPU與RV進行面板回歸,得到表6所示的回歸結果。其中經濟政策的不確定性EPU的各期值均不顯著,意味著對于發達國家而言,股票市場的波動性遭受經濟政策的影響程度不高,這或許也能體現高度發展的資本市場具有較強的市場有效性,因此能夠較好地應對經濟政策的不確定性。

總結來看,新興市場國家的股票市場更容易受到經濟政策不確定性的影響,當經濟政策具有更大的不確定時,其股票市場容易出現異常波動,這一點體現了新興市場國家普遍較低的資本市場發展水平,也說明了其股票市場并沒有達到有效的程度。而發達市場國家的股票市場不太受經濟政策的不確定性的影響,從一定層面上說明發達國家的市場有效性較高,市場運作機制成熟完善。

(三)經濟政策的不確定性對不同市場狀態股票市場波動率的影響

當股票市場處于不同的市場狀態時,經濟政策對于股票市場的影響可能是截然不同的。這是因為,牛市中的投資者情緒樂觀積極,對于未來的良好預期使其更容易作出沖動而不理性的投資決策,此時經濟政策的作用很可能會被放大,產生過度反應,進而造成資金的涌入或涌出,加劇股票市場波動;相反,在熊市時投資者比較悲觀冷靜,市場積極性驟降,股票交易是政策傳導的媒介,由于保守的投資行為減少非理性因素產生的過度交易,因而此時的經濟政策對股市的影響相對較小。在這種假設背景下,本節研究不同市場狀態下,經濟政策的不確定性對于股票市場波動的影響,以20國數據作為樣本,按照修正的BB轉折點劃分方法,將各國股市歷史數據劃分為牛市和熊市兩種市場狀態,針對不同狀態分別進行回歸分析,考察系數特征。

關于牛市與熊市的劃分,需要進行幾點說明。對于t時刻的股票指數,將其與前后五個月的股票指數進行比較,如果這一時刻的股票指數超過了前后五個月內任意時刻的股票指數,則可以認為t時刻是一個股票周期的波峰,即為牛市的終點以及熊市的起點。相反,如果t時刻的股票指數低于前后五個月內任意時刻的股票指數,則可以認為t時刻是一個股票周期的波谷,即為熊市的終點以及牛市的起點。另外,由于同一波段內可能同時存在多個波峰或波谷,因此選擇其中股票指數最高的時刻為該波段的峰值點,選擇其中股票指數最低的時刻為波谷。最后,本文規定每輪股票周期的單向運行時間(波峰一波谷或波谷一波峰)不得低于一個月,因此完整的股票周期應至少為兩個月。基于如上的市場狀態劃分方法,得到20個國家各自的牛市與熊市的具體劃分。

接下來依次對20個不同國家的數據進行進一步處理。由于本文劃分牛市與熊市的時候,依據的是各國股票指數的日度數據,市場狀態劃分也精確到具體的日度。但是研究變量——經濟狀況不確定性的數據區間為月度,因此數據維度存在一定的不匹配現象。此外,按照前文方法,為獲得股票市場月波動率序列,需要對月內各日收益率計算標準差,而這種計算股市波動率的方法,在精確劃分牛市與熊市到具體某日的時候似乎已經無法適用。因此,本節分別研究牛市、熊市中經濟狀況不確定性對股票市場波動率的影響時,選擇以日數據為研究維度,以便更加嚴密的區分市場狀態。以日度為研究維度,勢必無法再使用前文構造的月股票市場波動率,本節以股票指數日收益率超出樣本期內的日收益率平均值的絕對值作為研究標的,將其作為股票市場異常波動的代理變量。計算方法如下:

此外,由于Baker等學者構造的EPU指數是月度數據,因此本節將當月的EPU指數作為該月各個交易日的EPU數值。對于CPI同比增速、實際有效匯率指數、十年期國債收益率和進出口差額的月度數據也做同樣處理。

按照式(4)和式(5)分別對兩種市場狀態下各國EPU對其股市異常波動的影響效應進行檢驗。考慮到新興市場與發達市場的差異性,本節在檢驗時同樣將20個國家區分為9個新興市場國家與11個發達市場國家進行分組研究,對比不同發展程度的資本環境中,牛市與熊市對于感知經濟政策的能力,見表7。

分析9個新興市場國家不同市場狀態下EPU的系數,可以發現:①巴西在牛市時EPU系數為正并在5%水平下顯著,而熊市中EPU系數為負并且不顯著。②智利在牛市時EPU系數為正并在1%水平下顯著,而熊市中EPU系數為負并且不顯著。③中國在牛市和熊市時EPU系數均為負并在1%水平下顯著。④哥倫比亞在牛市和熊市時EPU系數均為正,但都不顯著。⑤希臘在牛市時EPU系數為正并在1%水平下顯著,而在熊市中EPU系數為負并且不顯著。⑥印度在牛市時EPU系數為正并在1%水平下顯著,而在熊市中EPU系數為負并在10%水平下顯著。⑦韓國在牛市時EPU系數為正并在10%水平下顯著,而在熊市中EPU系數為負并且不顯著。⑧墨西哥在牛市時EPU系數為正并在5%水平下顯著,而在熊市中EPU系數為正并且不顯著。⑨俄羅斯在牛市時EPU系數為正但并不顯著,而在熊市中EPU系數為負并且不顯著。

總結上述現象,可以得到以下幾點結論。

第一,除了中國以外的其余8個新興市場國家,牛市中的EPU系數均大于零,說明牛市中經濟政策的不確定性一旦加劇,便會對股票市場波動造成正向沖擊。這種情況的產生,可以解釋為在投資者情緒較為樂觀的牛市階段,過度自信等行為更容易產生,此時經濟政策的出臺或實施容易造成投資者對其過度解讀與過度反應,并且能夠體現在股票市場的價格與數量中。如果經濟政策存在更大程度的不確定性,將會對積極的投資行為造成扭曲,加劇市場非理性因素的膨脹,造成股票市場波動性的升高。

第二,除了俄羅斯和哥倫比亞以外的其余7個新興市場國家,牛市中的EPU系數均在不同置信水平下顯著,這表明牛市中經濟政策的影響能力是客觀存在并且具有一定效果的。但是牛市中經濟政策的不確定性對于不同國家股市的影響又有所差異,比如俄羅斯和哥倫比亞在牛市中的股票市場波動性并沒有顯著證據表明其會受到EPU的影響;而另外幾個國家,巴西(5%)、墨西哥(5%)、韓國(10%)受到經濟政策不確定性的影響就會略小于智利(1%)、中國(1%)、希臘(1%)和印度(1%)。

第三,除了哥倫比亞和墨西哥以外的7個新興市場國家,熊市中的EPU系數均小于零,表明熊市中經濟政策的不確定性會削弱股市的波動現象,并且除了中國以外的其余8個國家,熊市中的EPU系數均不顯著。事實上,熊市中的投資者趨于保守,對于市場走勢的信心不足使其投資行為衰減。經濟政策會調整熊市中投資者對市場發展情況的認識,但是這種作用比較微弱,即便是非常積極的政策也難以在短期內徹底改變人們的悲觀情緒。由于熊市中的交易量較少,因此即便存在經濟政策的不確定性,也無法對股市波動性發揮更強的作用。

同樣按照式(4)和式(5),對不同市場狀態下的11個發達市場國家依次進行回歸分析,得到表8所示系數結果。

根據表8中系數統計結果,可以發現以下現象:①澳大利亞、德國在牛市與熊市時的EPU系數均為正,并且分別在1%與5%水平下顯著。②意大利、日本、瑞典在牛市與熊市時的EPU系數均為正,前者在1%水平下顯著,而后者不顯著。③荷蘭、英國在牛市與熊市時的EPU系數均為正,并且均在1%水平下顯著。④加拿大在牛市時EPU系數為負并且不顯著,而在熊市時EPU系數為正并且在1%水平下顯著。⑤法國在牛市與熊市時EPU系數均為正,但都不顯著。⑥愛爾蘭在牛市時EPU系數為負,在熊市時EPU系數為正,但都不顯著。⑦美國在牛市時EPU系數為負并且在1%水平下顯著,而在熊市時EPU系數為負且不顯著。

分析上述發達市場國家的EPU系數符號及顯著性,可以總結得到以下幾點結論。

第一,11個發達市場國家中,加拿大、愛爾蘭和美國在牛市中EPU系數為負,另外8個國家在牛市時的EPU系數均大于零。負EPU系數意味著經濟政策的不確定性會抑制股市的波動,例如當人們對政策存在疑慮的時候,可能更易于保守穩健地參與股市交易,這從某種層面上也蘊含了投資者決策謹慎性較高的可能性。相反,正的EPU系數說明經濟政策的不確定性加劇時,股市波動也會加劇。如果人們應對經濟政策改變時極其敏感,更容易在股市中頻繁地換手交易,當不同交易者對于價格的評估存在較大的不一致時,股市波動就會更加劇烈。從這一思路出發,暗示了不同國家的投資者存在著不同的交易風格。

第二,從EPU系數顯著性角度出發,牛市中大多數國家的EPU系數均為顯著,僅有加拿大、法國、愛爾蘭3個國家的EPU系數不顯著。這證明經濟政策的不確定性的影響因國家而異,在大多數國家,經濟政策的不確定性程度將對股票市場產生舉足輕重的影響;然而在一些國家,經濟政策的影響對股票市場波動的效果就不是那么明顯。盡管同為發達國家,由于各國市場機制等客觀因素的差異,也會對經濟政策的傳導造成不同程度的干擾。

第三,除了美國以外的10個發達國家,在熊市時EPU系數均大于零,說明熊市中的經濟政策的不確定性同樣能夠強化股市的震蕩,這一點與牛市時類似。但不同的是,樣本國家中有一半以上在熊市中EPU系數都不顯著,而牛市時大多顯著,這說明對發達國家而言,經濟政策在熊市市場狀態下,影響力比牛市更加有限。

最后綜合比較新興市場國家與發達市場國家的異同可以看出,兩者在牛市時,股票市場波動受到經濟政策不確定性的影響程度并沒有顯著的差異。大體而言,除了少數國家情況特殊,對于大部分新興市場國家與發達市場國家而言,經濟政策的不確定性均能夠顯著正向的推動股票市場波動的加劇。而在熊市中兩類國家的表現存在一定差異,新興市場國家大多存在不顯著的負EPU系數,說明熊市中經濟政策不確定性雖然能夠在一定程度上抑制股票市場的振蕩,但這種抑制作用仍不明顯,并不足以解釋股票市場波動性的變化。反觀發達市場國家在熊市中的情形,大多數國家的EPU系數為正,暗含了經濟政策的不確定性促進了股票市場波動的結論,此外由于只有不到一半國家的正EPU顯著,因此認為促進作用較為微弱。

五、結束語

本文基于2000年1月至2019年4月20個國家的數據,運用面板回歸的方法分層次研究了經濟政策的不確定性對于股票市場波動的影響。首先,本文針對全部樣本國家的EPU數據與股票市場波動率數據進行面板回歸,發現經濟政策的不確定性會加劇當期股票市場的波動,同時減弱未來三個月股票市場的波動率。其次,本文區分不同市場發展狀況的國家進行分別比較,考察全球范圍內EPU對股票市場波動率影響作用具有何種異同性,研究發現新興市場國家的股票市場更容易受到經濟政策的不確定性的影響,而發達國家的市場有效性較高,市場運作機制比較完善,因此受到經濟政策的不確定性的影響相對較小。最后,本文對股票市場狀態進行區分,將樣本期間劃分為牛市和熊市,考察不同市場情況下各國的股票市場波動率受到經濟政策的不確定性影響差異。研究發現,在牛市時,無論新興市場國家還是發達市場國家,經濟政策的不確定性均能夠顯著正向地推動股票市場波動的加劇;在熊市時,新興市場國家的經濟政策的不確定性對股票市場波動表現出微弱的抑制作用,而發達市場國家則表現出微弱的促進作用。針對以上現象,再次審視前文提出的三條假設,能夠得出如下三條結論:一是經濟政策的不確定性程度越高,當期股票市場的波動越劇烈,但會抑制后期股票市場的波動。二是經濟政策的不確定性對于新興股票市場波動性的影響大于其對于發達國家股票市場波動性的影響。三是經濟政策的不確定性對于牛市中股票市場波動性的影響是正向的,而對于熊市中股票市場波動性的影響方向不確定——新興股票市場的波動性受到經濟政策不確定性的負向抑制,而發達股票市場的波動性受到經濟政策的不確定性的正向強化。

上述結論說明了經濟政策的不確定性對股票市場的影響能力,對于政策制定者而言,確保政策的可信性與穩定性將會對股票市場的平穩運行與健康發展具有一定意義。雖然處于不同市場發展階段的國家具體情況有所差異,但是經濟政策的不確定性的降低對于各國而言都是至關重要的。此外,根據國內股票市場的狀況不同,制定出適宜的經濟政策,能夠更具針對性地化解股票市場的波動難題。這對于促進股票市場長期發展具有重要的參考價值。