我國房地產市場價格與股票市場價格關聯性分析

◆ 王欣淑

一、研究背景及意義

房地產市場是拉動實體經濟的重要力量,股票市場可以反應虛擬經濟的情況。在理論方面,研究二者間關聯性不僅為我們分析實體經濟和虛擬經濟之間的關聯性提供了思路,同時也有助于我們分析房地產市場與股票市場之間的供需關系。另外,在實際操作方面,研究二者間的關聯性有利于我們直觀地看出資金流向在兩個市場之間的變化狀態,從而為宏觀調控提供參考依據,并幫助投資者根據所提供的信息準確預測未來經濟增長點,合理地規劃投資組合。

二、房地產與股票市場價格變動關系的實證分析

(一)數據選擇及處理

1.研究對象和指標的選取。本文選取具有較強代表性的國房景氣指數和上證綜合指數為研究對象,前者為房地產市場的代表,后者為股票市場的代表。

2.樣本的數據選擇及處理。本文選取了國房景氣指數在2006 年1 月到2020 年9 月的數據,設其為GJ。由于2009 年-2018 年中每年1 月份的數據都有缺失,故而使用相鄰的兩個月份的平均值來作為它的這一月份的數據,共計177 個觀測點,并建立序列{GJ},根據公式rgjt=ln(GJ t/GJt?1),構建其對數收益率的序列{rgj}。另外,本文以2006 年1 月至2020 年9 月的上證綜指月線收盤價作為樣本統計數據,共177 個觀察值,建立序列{SZ},根據公式rgjt=ln(GJ t/GJt?1),構建其對數收益率的序列{rsz}。

(二)單位根檢驗

時間序列的自回歸模型的前提是時間序列平穩,若時間序列不平穩會使得結果不再適用于模型,出現偽回歸的現象,故而在模型建立前需對時間序列進行單位根檢驗。(注:(C,T,K)分別表示單位根檢驗方程包括常數項,時間趨勢和滯后階數。)

從表1 中可知,{GJ}、{SZ}是不能完全拒絕原假設的,即兩個原序列不平穩;但{rgj}、{rsz}都是完全拒絕原假設的。由此判斷,{GJ}、{SZ}的月對數收益率都是一階單整的。

表1 ADF 檢驗結果

(三)協整檢驗

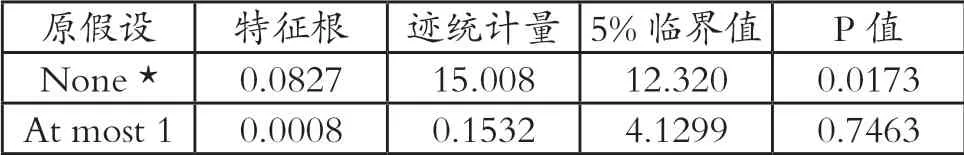

由單位根檢驗得出,{GJ}和{SZ}序列都是一階單整的。若他們之間相互協整,說明我國房地產景氣指數和上證綜合指數之間有一個較為長期穩定的比例關系。此時就算原來的序列{GJ}和{SZ}并非平穩的序列,也可以直接通過建立兩者間的VAR 模型。本文主要采用Jahasen協整檢驗的方法,檢驗結果如下表:

由上表2 可以得知,跡統計量為15.008 大于12.320,故而拒絕原假設,說明變量之間存在著一定的協整關系,即{GJ}與{SZ}之間存在長期穩定的關系。

表2 Jahasen 協整檢驗

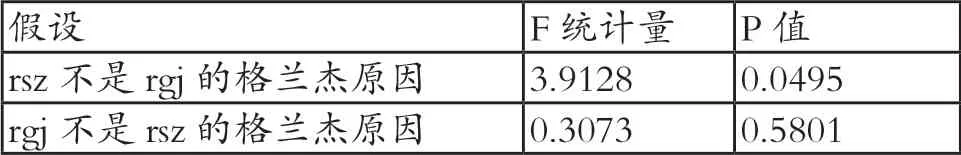

(四)格蘭杰因果關系檢驗

本文通過對國房景氣指數月對數收益率的波動性序列和上證綜合指數月對數收益率的波動性序列進行格蘭杰因果檢驗,得出結果:

由表3 可知,{rsz}不是{rgj}的格蘭杰原因的P 值為0.0495 小于0.05,故原假設不成立,即{rsz}是{rgj}的格蘭杰主要原因;{rgj}不是{rsz}的格蘭杰原因的P 值為0.5801 大于0.05,故原假設成立,即{rgj}不是{rsz}的格蘭杰原因。

表3 格蘭杰因果關系檢驗表

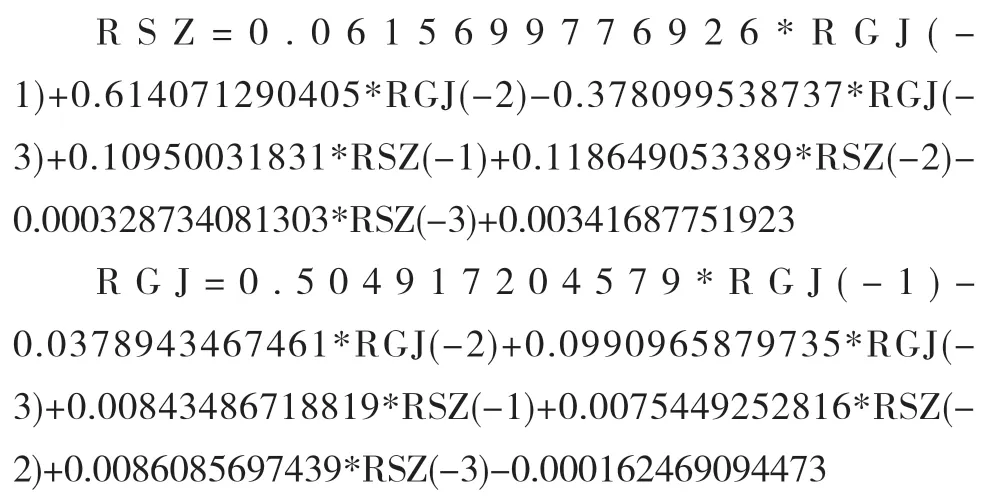

(五)VAR 模型分析

建立VAR 模型要求序列數據必須是平穩的,由前面分析可知{GJ}及{SZ}是一階單整的,因此可以對{GJ}、{SZ}進行一階差分后建立VAR 模型。根據AIC 及SC 準則確定滯后階數為3,模型估計如下:

以上方程表明,{rsz}也可以由其滯后項和{rgj}及其滯后項來解釋,且{RGJ}的變化對{RSZ}有顯著影響。同時,{rgj}可以由其滯后項和{rsz}及其滯后項來解釋,但解釋力度要比房市對股市的解釋力度弱。

(六)脈沖響應函數分析

對VAR 的所有特征根進行了檢驗后發現,每一個特征根的倒數都是落在單位元內的,說明VAR 的模型平穩,可以用脈沖響應函數來分析。

從圖2 可以看出,{rgj}對{rsz}做出了響應。從第一期到第四期的響應呈現逐漸增大的趨勢且為正向的,在第四期達到最大。之后{rgj}對{rsz}的響應有所下降且為正向的。在第十期后穩定地趨于0。另外,{rsz}對{rgj}做出了響應。從第一期到第四期產生的響應大幅度減少且為負影響,從第四期到第六期響應緩慢減少,直到第七期時{rgj}對{rsz}的響應穩定地趨于0。

圖2 脈沖響應函數圖

三、研究結論與政策建議

(一)研究結論

根據實證分析可知,房市和股市在長期是均衡且正向變動的,但在短期內二者對彼此的沖擊呈現出不對稱的特點,其中股市對房市產生正向的沖擊,且房市受到股市沖擊后的波動敏感;而房市會對股市產生負向的沖擊,但股市受到房市沖擊后的波動不敏感。另外股市是房市的單向格蘭杰原因。

(二)政策建議

在進行實證分析后,發現房地產市場和股票市場間的波動性存在著關聯性。基于此對政府及投資者相應的建議。

1.應當對兩市統籌兼顧。對房地產市場而言,其一,管理層應當完善房市的相關政策措施,公開其交易過程,降低風險。其二,政府部門應當加大對相關投機者的監督和管理力度,杜絕投機者的行為來破壞房地產交易市場的正常運作,防范房地產泡沫風險。其三,應當拓寬地房地產的融資渠道,以更好地滿足房地產市場快速發展的需要。對股票市場而言,其一,管理層應進一步完善股市相關制度,使市場更趨于穩定。其二,應當增強股票市場的監管力度,防止由于公司財務數據造假而導致的投資錯誤。其三,應當合理設置上市公司的門檻,推動更多的優質公司上市,增加股市的規模及市值。

2.投資者應當合理規劃投資組合。作為投資者,在進行具體的投資組合時,應專心于投資而非投機,從而不會陷入房地產市場泡沫的陷阱。同時,應該謹慎在房地產與股票之間確定合理的資產組合,并在不同時期根據不同的市場情況進行調整。