2021粘膠短纖出口市場回望

文/ 季柳炎 編輯/ 趙穎

產(chǎn)品價(jià)格的上揚(yáng)在一定程度上抑制了出口量的增長

2021年是新冠肺炎疫情席卷全球的第二個(gè)年頭,疫情對歐美、伊斯蘭國家、東南亞等國家及地區(qū)沖擊較為嚴(yán)重,影響了世界范圍內(nèi)的粘膠短纖產(chǎn)業(yè)以及紡織產(chǎn)業(yè)的發(fā)展。中國市場上,粘膠短纖生產(chǎn)產(chǎn)量提速受阻,同時(shí)本年度中國的粘膠短纖進(jìn)出口情況也差強(qiáng)人意,產(chǎn)品價(jià)格的上揚(yáng)在一定程度上抑制了出口量的增長,2021年粘膠短纖出口價(jià)格增長了4成之多,出口量降幅達(dá)15.18%。在外部市場面臨重重挑戰(zhàn)的情況下,我國企業(yè)如何在差別化纖維產(chǎn)品上有所作為,在中高端產(chǎn)品領(lǐng)域做到保質(zhì)增量,這些問題值得業(yè)界深思。

2021年,中國粘膠短纖出口總量318573噸,同比減少15.18%,年度出口均價(jià)1832美元/噸,同比增加40.16%。從分國別數(shù)據(jù)看,中國粘膠短纖2021年累積出口量前五名分別是:巴基斯坦、土耳其、美國、印度尼西亞和孟加拉國。對外出口量前五名中,除對美國、孟加拉國出口量有所增長,其余出現(xiàn)了出口量減少的情況(詳見表1)。

對四國出口增長獲益高品質(zhì)

2021年,我國粘膠短纖對外出口量(1萬噸以上)同比增長的國家有:印度、美國、伊朗和孟加拉國,對這四個(gè)國家具體情況分析如下:

印度:穩(wěn)定質(zhì)量保障推動需求攀升

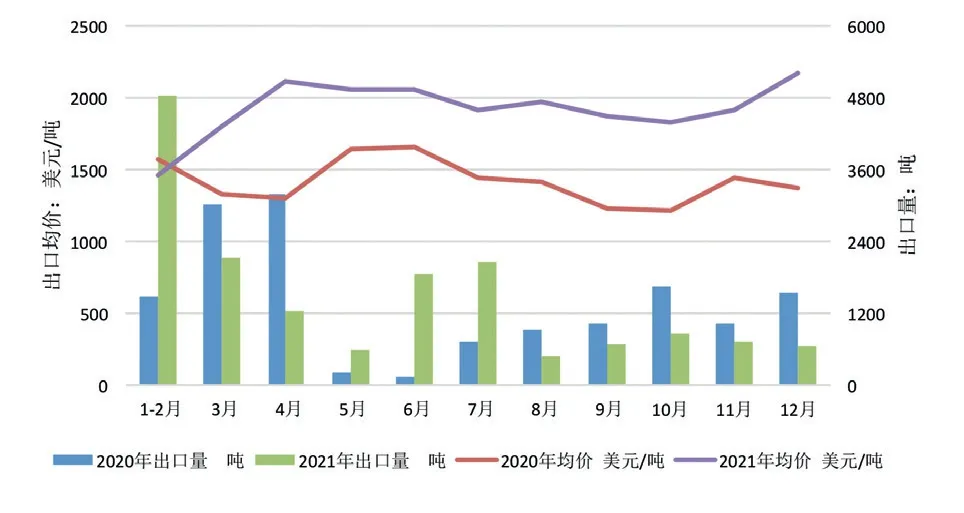

2021年中國粘膠短纖出口量(1萬噸以上)同比增加最多的是印度,中國對其全年出口量10273噸,同比增長43.91% ,全年對其出口均價(jià)1881美元/噸(見圖1)。

圖1 對印度出口粘膠短纖情況(2020-2021年)

印度是僅次于中國的粘膠短纖生產(chǎn)大國。對印度出口量增長證明我國的粘膠短纖品質(zhì)正在被印度本土紡紗廠所接受。進(jìn)一步分析出口量增長的主要原因是2021年印度疫情繼續(xù)蔓延,制約了印度境內(nèi)粘膠短纖的正常生產(chǎn)。因?yàn)樯a(chǎn)的不穩(wěn)定導(dǎo)致了粘膠短纖品質(zhì)下降。但印度本土的紗廠紡紗設(shè)備水平、紡紗工藝水平在提升,開始需要品質(zhì)均一、穩(wěn)定的粘膠短纖原料,而我國的粘膠短纖品質(zhì)能滿足印度本土紡紗廠的需求,這是造成印度從我國進(jìn)口粘膠短纖增加的本質(zhì)原因。

美國:出口增長依賴阻燃產(chǎn)品

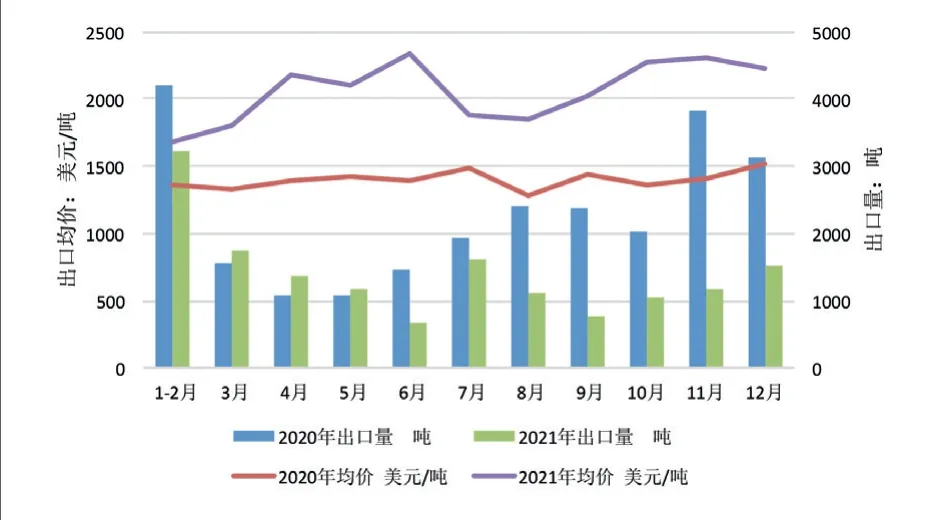

2021年中國粘膠短纖出口量(1萬噸以上)同比增幅排名第二的是美國,中國對其全年出口量31867噸,同比增長12.73%,全年對其出口均價(jià)為2014美元/噸(見圖2)。

圖2 對美國出口粘膠短纖情況(2020-2021年)

中國對美國出口的粘膠短纖主要是阻燃粘膠短纖。2018年中美貿(mào)易戰(zhàn)爆發(fā)之后,美國曾經(jīng)一度縮減從我國進(jìn)口阻燃粘膠短纖的數(shù)量,但2020年疫情爆發(fā)之后,歐洲的粘膠短纖工廠在疫情期間內(nèi)開工率較低,而阻燃粘膠短纖在美國屬于剛需品,每年均保持著一定的使用量,故在國外沒有穩(wěn)定的阻燃粘膠短纖貨源時(shí),美國不得不從中國進(jìn)口阻燃粘膠短纖,這是我國對美國粘膠短纖出口量上升的主要原因。

伊朗:“一帶一路”背景下出口形勢看好

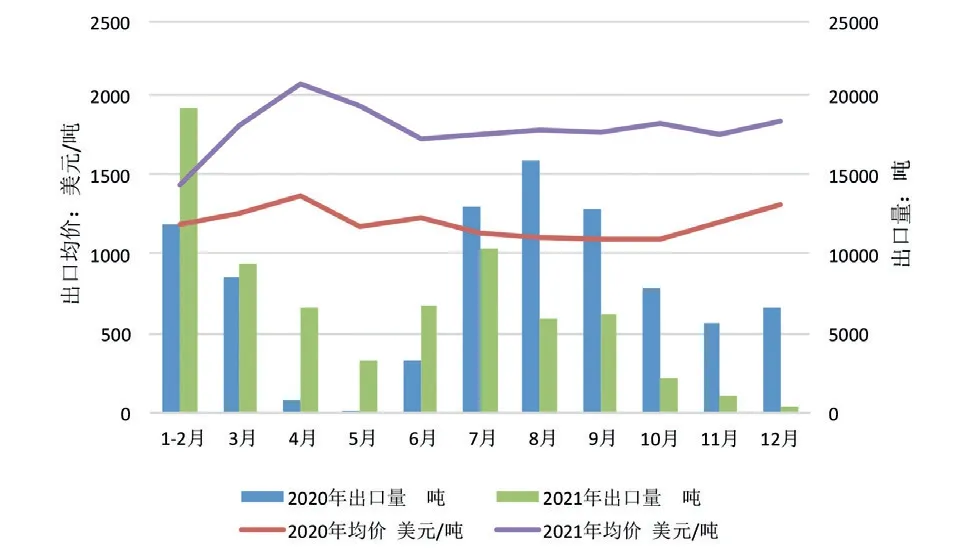

2021年中國粘膠短纖出口量(1萬噸以上)同比增幅排第三的是伊朗,中國對其全年出口量12780噸,同比增長6.99%,全年對其出口均價(jià)1825美元/噸(見圖3)。

圖3 對伊朗出口粘膠短纖情況(2020-2021年)

多數(shù)伊斯蘭國家對于棉花、粘膠纖維制成的紡織品情有獨(dú)鐘。這主要是因?yàn)檎衬z纖維的回潮率在13%時(shí),具備特有的親水特性,且同時(shí)具有吸水力強(qiáng)、透氣性佳等諸多優(yōu)點(diǎn),用粘膠短纖制成的阿拉伯大袍能調(diào)節(jié)體感溫濕度。

伊朗位于亞洲西南部,素有“歐亞陸橋”和“東西方空中走廊”之稱。在中國加快推動落實(shí)“一帶一路”倡議的背景下,中國和伊朗關(guān)系發(fā)展迎來了新契機(jī),雙邊貿(mào)易正在有條不紊地推進(jìn)。隨著伊朗開始將人民幣納入其貨幣結(jié)算體系后,中國對伊朗出口的粘膠短纖量預(yù)期將進(jìn)一步增加。

孟加拉國:市場蘊(yùn)藏增長潛力

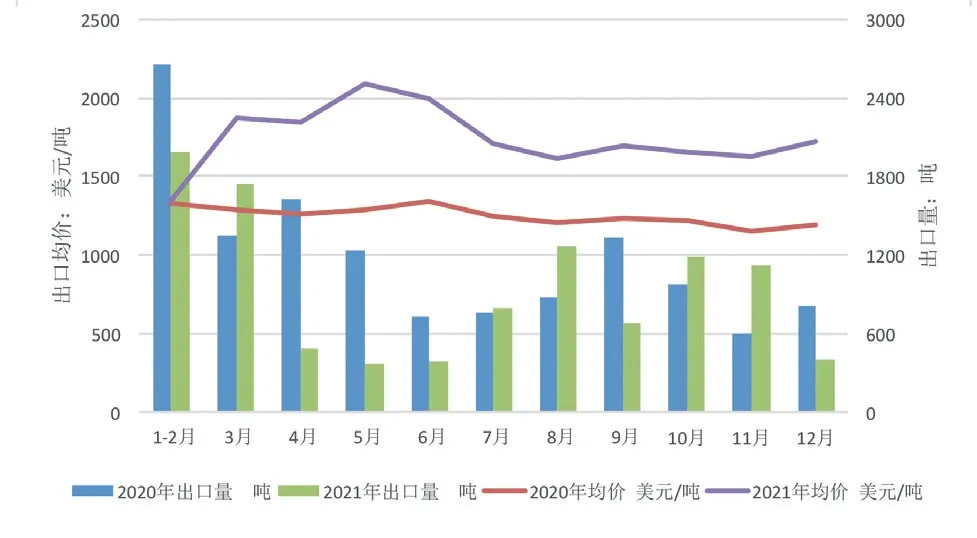

2021年中國粘膠短纖出口量(1萬噸以上)同比增幅排第四的是孟加拉國,中國對其全年出口量15824噸,同比增長6.14%,全年出口均價(jià)1807美元/噸(見圖4)。

圖4 對孟加拉國出口粘膠短纖情況(2020-2021年)

孟加拉國是伊斯蘭國家之一,對粘膠短纖織造的服裝認(rèn)可度較高。2021年8-12月,各月采購量較均衡,說明孟加拉國采購粘膠短纖的水平仍屬于初始階段,其沒有形成與印度相似的市場博弈能力。從這一角度來看,孟加拉國粘膠短纖市場仍有成長潛力,2022年中國對孟加拉國出口粘膠短纖的數(shù)量仍會保持一定的增長。

對五國出口量減價(jià)增

2021年我國粘膠短纖對外出口量同比減少的國家有:越南、印度尼西亞、巴基斯坦、俄羅斯、土耳其。對這五個(gè)國家的具體情況分析如下:

越南:難享關(guān)稅減免優(yōu)勢

2021年中國粘膠短纖出口量(1萬噸以上)同比減少變化最大的是越南,中國對其全年出口量14766噸,同比減少41.04% ,全年出口均價(jià)1968美元/噸(見圖5)。

圖5 對越南出口粘膠短纖情況(2020-2021年)

2021年6-12月,我國對越南出口粘膠短纖的量呈現(xiàn)同比減少,尤其是在9-12月,同比減少均在50%以上。出現(xiàn)這種情況的主要原因有:一是2021年我國對越南出口粘膠短纖的價(jià)格波動幅度比較大。二是東盟成員國商品交易免關(guān)稅,越南是東盟十國的成員國之一,我國的粘膠短纖與泰國、印度尼西亞相比,價(jià)格優(yōu)勢不足。三是2021年疫情的往復(fù),造成越南本地的紗廠生產(chǎn)不正常,也擾亂了其貿(mào)易商的粘膠短纖進(jìn)口計(jì)劃。

印尼:“價(jià)揚(yáng)”抑制量升

2021年中國粘膠短纖出口量(1萬噸以上)降幅較大的是印度尼西亞,中國對其全年出口量20332噸,同比減少33.06%,全年出口均價(jià)1940美元/噸(見圖6)。

圖6 對印度尼西亞出口粘膠短纖情況(2020-2021年)

印尼作為伊斯蘭國家之一,其對粘膠短纖制成的服裝認(rèn)可度高且具有一定的依賴性。2021年,3月、8-10月我國對印度尼西亞出口粘膠短纖同比減少較為嚴(yán)重,出現(xiàn)這種情況的主要因素有:一是印尼本土有3家粘膠短纖工廠,但因?yàn)橐咔樵颍?021年度生產(chǎn)不是太穩(wěn)定,造成其本土一些品種好的粘膠短纖需要從中國進(jìn)口,從而減少了低價(jià)粘膠短纖的進(jìn)口。二是2021年,由于中國的粘膠短纖價(jià)格比2020年要高,印尼在2021年度減少了采購量。三是印尼是東盟十國成員國之一,當(dāng)在中國采購的粘膠短纖價(jià)格高的時(shí)候,其可以從泰國采購價(jià)格較低的粘膠短纖作為補(bǔ)充。

巴基斯坦:多重因素拖累市場增長

從2021年中國粘膠短纖出口量(1萬噸以上)同比降幅由多到少看,排名第三的是巴基斯坦,中國對其全年出口量67890噸,同比減少21.37%,全年出口均價(jià)1696美元/噸(見圖7)。

圖7 對巴基斯坦出口粘膠短纖情況(2020-2021年)

2020-2021年巴基斯坦國內(nèi)局勢以及地緣局勢不是很穩(wěn)定,加上疫情防控等因素,導(dǎo)致巴基斯坦在近兩年內(nèi)生產(chǎn)體系很難有所保障。但即使在這樣的情況下,我國粘膠短纖對外出口量第一的位置仍是巴基斯坦。撇開疫情、地緣政治等因素,價(jià)格是造成我國對巴基斯坦粘膠短纖出口量同比減少的主要因素。

俄羅斯:2000美元/噸為價(jià)格門檻

2021年中國粘膠短纖出口量(1萬噸以上)同比降幅排第四的是俄羅斯,中國對其全年出口量10417噸,同比減少19.37%,全年出口均價(jià)1669美元/噸(見圖8)。

圖8 對俄羅斯出口粘膠短纖情況(2020-2021年)

中國生產(chǎn)的28S仿兔毛包芯紗每年均大量出口至俄羅斯。在中國市場仿動物毛類紗線廠產(chǎn)量不多的情況下,俄羅斯就會進(jìn)口粘膠短纖在本土紗廠生產(chǎn)、開發(fā)仿動物毛類紗線。2021年1-2月、4-6月、9月、12月我國對俄羅斯出口粘膠短纖量下滑,造成4-6月出口量下滑的主要原因是在此期間,對應(yīng)的出口均價(jià)價(jià)格太高,一度超過2000美元/噸,這對于俄羅斯粘膠短纖采購商來說較難接受。下半年對俄羅斯出口均價(jià)穩(wěn)定在1620美元/噸以后,其進(jìn)口量基本呈現(xiàn)同比增長的趨勢,直到12月出口均價(jià)上調(diào)后,對其出口量呈下降趨勢。

土耳其:“中轉(zhuǎn)站”地位受沖擊

2021年中國粘膠短纖出口量(1萬噸以上)同比降幅排第五的是土耳其,中國對其全年出口量67125噸,同比減少15.87% ,全年出口均價(jià)1844美元/噸(見圖9)。

圖9 對土耳其出口粘膠短纖情況(2020-2021年)

土耳其是全球粘膠短纖中轉(zhuǎn)及匯聚地之一,這主要是因?yàn)橐环矫嫱炼涫且了固m國家,另一方面土耳其是聯(lián)結(jié)亞洲與歐洲的紐帶。粘膠短纖不僅僅在本土消化較多,還要承擔(dān)對歐洲以及阿拉伯國家出口粘膠短纖織物的任務(wù)。由于土耳其本土沒有粘膠短纖工廠,其粘膠短纖均是從國外進(jìn)口。

2021年,中國對土耳其出口粘膠短纖下滑的主要原因有:一是除中國外,印度、印度尼西亞、泰國2021年度均有粘膠短纖維銷往土耳其,且價(jià)格比中國的低。二是疫情造成土耳其紡織生產(chǎn)不穩(wěn)定,對粘膠短纖以及其他原料的需求有所下降。三是疫情造成全球?qū)θ嗣藜喌男枨罅坑兴陆担瑲W洲市場一方面受疫情影響減少粘膠短纖用量,另一方面由于歐洲限塑令的從嚴(yán),也造成人棉紗使用量下降。四是印度尼西亞、泰國、印度等國家的近幾年新建粘膠短纖產(chǎn)能正在陸續(xù)建成投產(chǎn),將逐步?jīng)_擊土耳其的中轉(zhuǎn)站地位。五是土耳其里拉在2021年貶值嚴(yán)重,其國內(nèi)經(jīng)濟(jì)通貨膨脹系數(shù)較高,對生產(chǎn)體系的穩(wěn)定性造成影響。

土耳其作為歐亞大陸中轉(zhuǎn)站地位是否會在短時(shí)間內(nèi)遭到挑戰(zhàn),需要關(guān)注的兩方面因素,即土耳其本身的通貨膨脹率以及里拉是否能夠穩(wěn)定。如果這兩大因素能夠有所保障,那么土耳其對粘膠短纖的需求量短期內(nèi)不會有大的變化,中國對土耳其的出口量在2022年也會維持穩(wěn)定。

2021年粘膠短纖進(jìn)口量價(jià)齊跌

2021年,中國粘膠短纖進(jìn)口總量122973噸,同比減少18.29%,年度進(jìn)口均價(jià)2254美元/噸,同比減少1.78%。從分國別數(shù)據(jù)看,中國粘膠短纖2021年累積進(jìn)口量來源國前五名分別是:奧地利、印度尼西亞、印度、泰國和日本(詳見表2)。從進(jìn)口量前五名看,我國從印度尼西亞、印度、泰國進(jìn)口粘膠短纖增長速度較快,這主要是因?yàn)檫@三個(gè)國家本土的粘膠短纖工廠恢復(fù)生產(chǎn)正常且生產(chǎn)線仍在繼續(xù)擴(kuò)張過程中。

表2 中國粘膠短纖進(jìn)口情況一覽表(2020-2021年)

從表2不難發(fā)現(xiàn),目前,我國從歐洲、日本等市場進(jìn)口粘膠短纖占比較高,即萊賽爾短纖、銅氨纖維等產(chǎn)品進(jìn)口量較大,側(cè)面說明我國高端纖維與世界前沿仍有一定的差距,同時(shí)也說明我國在差別化纖維領(lǐng)域仍大有可為。

從進(jìn)出口數(shù)據(jù)看,我國與印度、印度尼西亞等國在粘膠短纖領(lǐng)域貿(mào)易中,正處于貿(mào)易逆差地位,這需要引起我國粘膠短纖從業(yè)者的重視。如果長此以往,中國的粘膠短纖競爭力將不如印度、印度尼西亞等國家,這可能是世界粘膠短纖生產(chǎn)中心由中國開始向東南亞地區(qū)轉(zhuǎn)移的前奏。