復制創業板大牛? 大漲過后科創板需要冷靜一下

張俊鳴

從領跌A股到反彈急先鋒,科創板在今年上半年經歷了“冰火兩重天”,雖然近期的強力反彈尚未完全收復今年以來的下跌失地,但已經有評論認為科創板已經重返牛市,甚至正在復制2012-2015年創業板大牛市。盡管最近一個多月的上漲力度確實不弱,但7月份科創板面臨巨量限售股解禁的壓力卻是不爭的事實,同時估值和投資者門檻較高,又面臨創業板、北交所等多個交易市場的競爭,科創板要重現創業板大牛恐怕并不容易。大漲過后,投資者還需要冷靜一下,以免陷入盲目追高被套的窘境。

從4月底的指數低點截至本周,科創50指數最大漲幅超過30%,超越A股其它主要指數,已經跨越所謂“+20%”的技術性牛市的門檻。強勁表現的背后,除了有A股整體反彈的系統性因素之外,也有科創板自身的原因。首先自然是超跌反彈的技術面因素,所謂“跌得越深、彈得越猛”,科創50指數此前領跌A股,在市場整體企穩的情況下吸引部分搶反彈的資金進場,在市值較小的情況下走出一輪強力反彈,在技術面有跡可循;其次則是新股發行趨緩的影響,此前科創板一度成為新股破發的重災區,在二級市場低迷走勢倒逼一級市場“降價”的情況下,近期新股發行節奏已經大幅放緩,發行市盈率也較前期有所降低,這在一定程度上恢復投資者的信心,一些業績不錯、前景看好的破發股也在本輪反彈中表現搶眼。

除了這兩個顯而易見的因素之外,有關交易機制和門檻的改革也是引爆科創板大漲的原因。在科創板引入做市商基本已成定局,此舉除了可以增強流動性、吸引更多投資者參與之外,也可以讓一些在上市承銷時跟投股份的券商留下來參與做市,減少潛在的減持拋壓,在一定程度上起到了穩定市場的作用。同時,也有市場人士呼吁降低科創板“50萬+24個月”的準入門檻,如果適度降低的話無疑會增強科創板的“群眾基礎”,擴大科創板潛在投資者的數量。雖然尚未有定論,但也在一定程度上成為市場對科創板流動性改善的憧憬,“超前部署”等待新投資者抬轎也成為一些資金炒作科創板的理由。

雖然科創板近期反彈勢頭猛烈,但想要復制10年前創業板的大牛市難度也不小。上交所官網的數據顯示,截至本周三(6月8日)收盤,科創板的平均市盈率約44倍,雖然和2012年創業板啟動時的平均估值接近,但不可忽視的是當時創業板具有相對稀缺性,而如今科創板要同時面對創業板、北交所和港股科技股三大對手的競爭,加上A股注冊制改革的大方向抵定,科創板目前的估值相對當時的創業板而言并不算便宜,相較目前平均市盈率約39倍的創業板更高出一截,在投資者準入門檻更高的情況下,理論上科創板的流動性比創業板差一些,估值也應該略低一些。事實上,對已經實現盈利的科技類公司來說,科創板并非惟一選擇,反而是尚未盈利的科技公司對于在科創板上市的愿望更強烈一些,這部分公司整體上風險比已盈利的公司更大一些,也會在一定程度上分流科創板其它公司的資金,對科創板啟動整體性大牛市形成掣肘。

從調整時間和空間來看,科創板相比10年前的創業板也難言充分。2012年創業板指數見底585點,是在2010年12月見頂1239點之后整整兩年,累計下跌超過52%的情況下實現的。而科創50指數是從2020年7月見頂1726點開始調整,無論是最大跌幅還是累計調整時間都比當時的創業板小,如果能更充分一些確立大牛市的概率就會增加一些。

數據來源:Wind

從短期來看,7月份即將到來的解禁高峰期將構成科創板的“大考”。巧合的是,2020年和2021年兩次限售股解禁的高峰同樣是在當年7月,這兩個解禁高峰都構成了科創50指數的波段高點,今年7月的解禁高峰會不會又是強力反彈之后的波段高點,確實也存在不容忽視的風險。

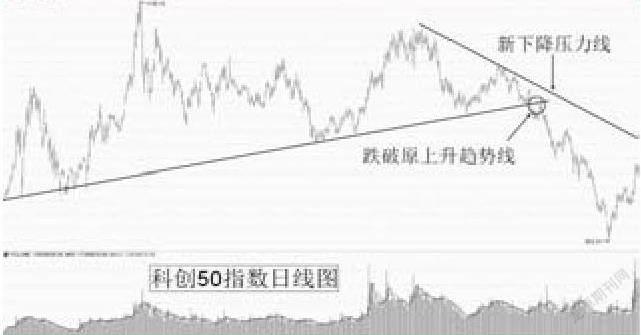

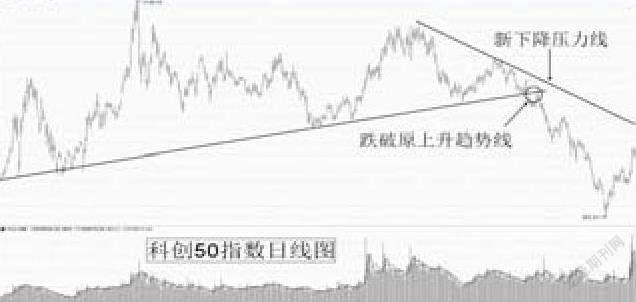

從技術面來看,科創50指數在今年1月跌破2020年以來長達兩年的中期上升趨勢線之后,就進入一個新的尋底過程,一條新的下降壓力線已經形成,目前對應的點位在1200點左右。筆者認為,如果科創50指數沒有經過一定的調整直接上攻,那么這條下降壓力線附近將存在較大的阻力,屆時獲利盤涌出和限售股解禁的雙重壓力,可能會讓科創板出現較大的震蕩。

從長期角度來看,科創50指數必然會伴隨A股的螺旋式上升走出屬于自己的牛市,但要機械式地復制當年創業板大牛市難度極大。在A股注冊制實施的大背景下,優質有潛力公司上市選擇的余地更大,科創板并不能獨占成長股的上市資源。同時,科技屬性也決定了科創板公司在大浪淘沙之下,必然會有劇烈分化,指望全面性大牛市產生并不現實。

筆者認為,想要在科創板中獲得類似“十年十倍”的超額利潤,必須要從精選個股入手,除了看對公司前景和潛在價值之外,還要有極強的承受股價大幅波動的心態才能實現,這兩點對一般投資者來說絕非易事。相比之下,布局基金是門檻更低、風險相對較小的方式。

對于看好科創板整體長期發展的投資者來說,目前已經有多檔科創50ETF基金可供選擇,這些基金流動性良好,一百多元甚至幾十元就能參與,對于想要逢低布局長期持有,或者定投買入的投資者來說都是不錯的選擇。

另一方面,目前還有多只科創板主題基金在滬深交易所掛牌,這些基金已經運作了一段時間,大多還有一年多的封閉期,目前在二級市場上的交易價格普遍比凈值低,存在折價保護空間。而在過去兩年科創板的大幅震蕩,也可以看出這些基金管理人的水平,如果從中選擇折價率較高,凈值增長顯著跑贏科創50指數的品種持有到期,也是間接參與科創板機會的較為穩妥的方式。

(文章僅代表作者個人觀點,不代表《紅周刊》立場。)