中國境內綠色債券發展現狀、挑戰與對策

本文總結了中國境內綠債發展現狀,提出正外部性和發展不平衡是境內綠債發展的兩大特征,與資本的逐利性緊密相關,屬于“市場失靈”的范疇,具體就非國有經濟主體申請發行難、發行期限結構不合理、相關中間費用過高、“漂綠”或“洗綠”和發行行業與地域分布不平衡五大挑戰,提出了用“看得見的手”解決“市場失靈”問題等政策建議。

為應對全球氣候變化問題,2015年12月《聯合國氣候變化框架公約》近200個締約方一致同意通過《巴黎協定》,各方將加強應對氣候變化威脅,把全球平均氣溫較工業化前水平升高控制在2℃之內,并將升溫控制在1.5℃之內設定為努力目標。全球將盡快實現溫室氣體排放達峰,本世紀下半葉實現溫室氣體凈零排放。2020年9月,習近平總書記在第75屆聯合國大會上宣布:中國二氧化碳排放力爭于2030年前達到峰值,努力爭取2060年前實現碳中和(“30·60”雙碳目標)。根據清華大學氣候變化與可持續發展研究院課題組測算,按2015年不變價,2020—2050年我國實現2℃溫控目標需要總投資約為人民幣127.24萬億元,實現1.5℃溫控目標的總投資需求為人民幣174.38萬億元。央行行長易綱于2021年3月在中國發展高層論壇的講話中也提到:實現碳中和需要建立和完善綠色金融政策體系,引導和激勵金融體系以市場化方式支持綠色投融資活動。

中國境內綠色債券發展現狀

2021年作為中國“30·60”雙碳目標元年,境內綠色債券發行規模呈爆發式增長。搜索Wind數據庫“綠色債券”概念板塊并整理計算得出,2021年我國共發行各類綠色債券755只,總金額達到8028億元,與歷史最高年份2020年相比,發行只數和金額分別增長59%和46%。2021年中國境內綠債,除發行規模大幅度增長外,發行品種類型更加合理,直接支持實體經濟的力度更大;但在期限結構、行業和地域分布等方面,與“十三五”規劃時期還沒有明顯的改善,特別是在期限構成的長期化方面甚至有較大的退步,需要加大改進力度。

發行品種類型

2021年是中國“雙碳”元年,綠債市場新品種頻現,表現亮眼。2021年2月,中國銀行間市場交易商協會推出一批綠債創新子品種“碳中和債”,此后,又相繼推出了可持續掛鉤債券、鄉村振興債券、藍色債券、社會責任債券和可持續發展債券等專項用途綠債子品種,為解決傳統行業低碳轉型發展融資難問題作出了貢獻。是年發行的綠債大類品種結構也有了較大改善,綠色地方政府債和綠色金融債共計3132億元,占比39%,“十三五”規劃時期的這一數據是60%,該比例大幅度降低,綠債作為直接融資品種,直接面向實體經濟的比重已大幅度提高到61%,說明經濟主體申請發行綠債的積極性更高,綠債對綠色環保項目的支持力度更大也更直接(表1)。

發行期限結構

2021年綠債發行總額中,10年以上期限占比20%,與“十三五”時期相比提高2個百分點,出現了一定程度好轉;5—7年發行額占比持平,3—5年期限占比下降1個百分點;但2021年3年以內期限發行額占比高達60%,比“十三五”時期上升26個百分點,而7—10年期限發行額占比僅9%,比“十三五”時期大幅下降了27個百分點,整體而言,綠債期限短期化趨勢更加明顯(表2)。

發行行業分布

從Wind數據庫檢索得到2021年發行的293只綠債的行業分布情況:電力、熱力、燃氣及水生產和供應業共79只金額1084億元,占比分別為27%和33%;交通運輸、倉儲和郵政業共52只金額432億元,占比分別為18%和13%;建筑業45只金額284億元,占比分別為15%和9%;但采礦業、水利環境和公共設施管理業、制造業占比偏低,發行只數和金額占比均低于5%;制造業尤其低,其金額占比僅1%(表3)。

從地域分布來看,2021年的綠債(信用債)發行主要集中在華東和華南,華東只數254占比43%,金額1352億元占比26%;華南62只占比11%,金額588億元占比11%;華北只數159占比27%,金額2502億元占比47%,但扣除北京央企聚集的因素,華北其他4個省級行政區域綠債41只占比7%,金額293億元占比5%,綠債只數和金額占比嚴重偏低的是東北,僅為1%(表4)。

檢索Wind數據庫顯示,從省級行政區域來看,2021年發行綠債(信用債)的地域分布嚴重不均衡,發行數量和金額最集中是央企聚集的北京,其次是廣東、江蘇、上海,再次是天津、浙江、重慶、山東;發行額10億元以下的有山西、甘肅;黑龍江、青海、寧夏和西藏4個省級行政區域發行額均為0。

非國有企業發行情況

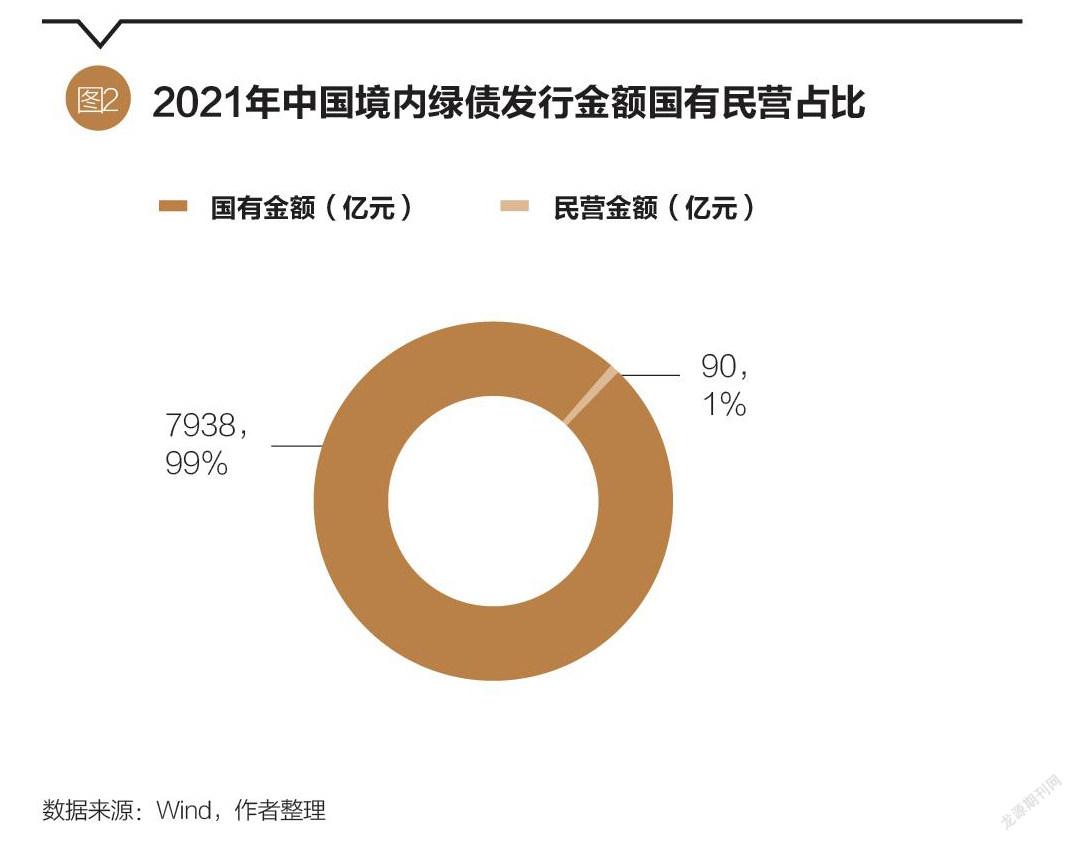

分析2021年中國境內綠債發行人的所有制結構發現,民營經濟發行綠債的只數和金額較少,在該年度發行的755只綠債,民營經濟發行只數僅23只,占比僅為3%;發行金額90億元,僅占年度總發行額8028億元的1%(圖1、圖2)。

民營企業不僅發行數量和金額少,而且發行利率高。搜索Wind發現,民營上市公司山鷹國際2021年10月發行1只3年期0.9億元綠色中期票據,發行利率高達5.8%,比指導利率高2.13個百分點;民企江蘇盛虹科技股份有限公司(上市公司東方盛虹的控股股東)2021年9月在增設了“事先約束,交叉保護”特別條款的前提下,發行1只5億元1年期短期融資券,利率仍高達5%,比指導利率高1.77個百分點。

中國民營企業數量巨大,綠色行業的大部分企業也是民營企業,作為服務“雙碳”目標的金融生力軍,綠色債券發行額在民營企業中如此之少,與民營企業在整個“雙碳”戰役中需要承擔的任務是嚴重不符的。

中國境內綠債發展面臨的挑戰

透過中國境內綠債發展現狀可知,正外部性和發展不平衡是境內綠色債券發展面臨的兩大特征。綠債投資項目的正外部性,表現為綠債發行人通過使用募集資金改善自身經營績效和提升其社會聲譽的同時,會有一部分經濟效益外溢;發展不平衡,體現在發達地域與欠發達地域的綠色投資存在巨大反差。上述兩大特征,均與資本的逐利避險性緊密關聯,是屬于“市場失靈”的范疇,需要政府宏觀管理予以解決。具體而言,中國境內發展綠債面臨以下挑戰。

非國有經濟主體申請發行難問題

中國非國有經濟主體(以下以“民營企業”代表)數量眾多,大部分民營企業的主營業務都與綠色環保行業有關,需要的綠色投資數額十分巨大。而民營企業融資難問題這一大頑癥,多年來一直沒有解決。就發行綠色債券而言,民營企業存在的主要問題是信用等級不高。

就商業信用而言,可將廣大民營企業群體分為三類:一是信用等級良好的民企,此類民企大部分為效益較好規模較大的民營控股企業,在整個民營群體中數量較少,就商業信用而言尚未形成群體影響力;二是信用等級較低的民企,此類民企實控人具有誠信履約的主觀意愿,但受制于企業經營自身實力,偶爾出現經營違約的問題,此類主觀上愿意誠信經營的企業數量最多;三是信用等級極低的民企,此類民企實控人具有強烈的“有便宜就占”“有空子就鉆”主觀意愿,客觀上時常干一些人所不齒的“坑蒙拐騙”勾當,此類信用等級極低且主觀上不愿意誠信經營的民企數量最少。上述三類企業的數量呈不規則的橄欖型分布,但就是第三類極少數的民企影響了社會各界對數量眾多的第二類和第一類民企的看法,使得社會上幾乎出現了“民企即等于信用等級低甚至是無信用”的偏見,如此偏見自然而然會影響到民企的舉債融資,使得本就信用等級偏低的民企群體申請發行綠債難上加難。

發行前后相關中間費用過高問題

從過往發債實踐來看,目前發行綠債的主通道是銀行間市場交易商協會(簡稱“交易商協會”),但通過交易商協會通道發債,首先須繳納會費成為其會員,該會費是屬于發債資格門檻費用,按年度收取的,不僅發債年份要繳納,而且在整個債券存續年份都要繳納,即使在債券到期后只要公司今后有繼續發債的或然想法就要繳納,這樣累計下來,著實是一筆不小的費用。申請發行綠債,除了須繳納資格門檻費外,還須承擔的相關中間費用有信用評級費、承銷費、律師服務費、綠色評估機構第三方認證費用等,抬高了綠債發行的綜合成本。此外,由于民企較低的信用等級,所有中介服務機構對民企的相關收費標準都比國企要高。過高的中間費用,降低了發行人申請發行綠債的積極性。

募集資金使用方向偏離綠色問題

募集資金使用方向偏離綠色問題,即所謂“漂綠”或“洗綠”,包括兩方面:一是申請文件所載項目方案符合“綠色”標準,但募集資金主要用途偏離原方案用途,這種“綠”可稱之為“方案綠”;二是募集資金主要用途偏離原方案用途,但項目環保信息披露和社會責任報告粉飾成“綠色”,此所謂“報告綠”。一般而言,項目出現“報告綠”,一定會存在“方案綠”,因為方案不“綠”,綠債申請審核通不過;但有“方案綠”,不一定會有“報告綠”,因為在綠債存續期,項目“假綠”問題可能會被發現并處罰,導致出不了“報告綠”。

發行行業與地域分布不平衡問題

綠債發展不平衡,表現在綠債發行的行業分布與地域分布兩方面。就行業分布而言,最需要綠債募集資金支持的制造業,2021年的發行額僅占年度總規模的1%;地域分布方面,中國老工業基地東北2021年的綠債(信用債)發行額僅占該類債項年度總規模的1%,其中黑龍江發行額為0;大西北2021年該類債項僅占全國的2%,其中青海、寧夏發行額為0。

發行期限與項目周期不匹配問題

低碳環保項目,具有投資大見效時間長的特點,大部分重大項目其投資在當代利益在長遠的特點十分明顯,這一項目性質決定了支持低碳環保項目的投資應匹配以長期資金為主。但從綠債發展實踐來看,在2021年綠債發行總額中,10年以上期限占比20%,7—10年期限發行額占比僅9%,而3年以內期限發行額占比高達60%。從綠債發行結果而言,中介服務機構和審批部門更偏愛推薦和審批存續期限短的綠債,但這一偏愛與低碳環保項目的長周期特點明顯不符,亟待改進與完善。

中國境內綠債發展的對策建議

上述五大挑戰,均屬“市場失靈”范疇,對綠債服務“雙碳”目標功能與作用的進一步發揮與放大形成了較大的制約與影響,亟需“看得見的手”介入,采取有力措施予以解決。

由政府發起設立專項擔保基金對民企發行綠債給予增信

民企申請發行綠債難的根本原因是信用等級偏低的問題。建議由政府發起設立民營企業綠債擔保基金,對民企發行綠債予以增信。該擔保基金面向所有符合綠債申請條件的民企,按以下原則運作:一是堅持用“看得見的手”解決“市場失靈”的原則;二是堅持“后端返還,獎勵履約”原則,債券存續期內沒有出現違約的返還擔保費,使得守約民企相對國企不須承擔額外擔保成本;三是堅持“靈活創新”的原則,政府擔保基金要對市場上出現的綠債新品種進行快速反應,快速覆蓋;四是通過設立年度綠債投資考核指標,金融監管機構鼓勵和倡導國有機構投資人投資一定比例的民企綠債,并通過窗口指導引導市場參照同信用等級的國企確定民企綠債發行價格;五是創設由政府擔保基金增信的“中小企業集合綠債”,由政府民營企業管理部門牽頭申請,募集資金按各中小企業的項目資金需求統籌安排,以滿足眾多中小民企的綠色投資需求。

三措并舉降低民企發行綠債的中間費用

制約民企發行綠債的另一大因素是中間費用過高。目前,涉及綠債發行的相關費用種類繁多,雖然每一種費用看似不是太高,但各種費用一加總,就變成了一個較為沉重的負擔,將發行綠債僅有的一點微弱成本優勢給抵消掉了。為激發民企發行綠債的積極性,建議從以下三方面著手降低民企發行綠債的中間費用:一是降低或減免針對發債資格的各類會員收費標準,建議交易商協會按照支持或鼓勵民企發行綠債的指導思想修改針對民企發債資格的各類會員收費標準,對效益較好的企業降低會費收費標準,對困難民企免收會費或只收發債當年的會費,免收債券存續期年度會費;二是以“政府購買服務”的方式由政府支付綠色評估機構第三方認證費用;三是對審計、評級、承銷等機構對發行綠債服務收費的優惠情況進行考評,考評優良者,可申請一定數額的政府補貼,在政府部門招標選擇中介服務機構時予以加分,鼓勵各類中介機構降低綠債發行的服務收費標準。三措并舉,努力將發行綠債的中間費用降下來。

雙向發力解決“漂綠”或“洗綠”問題

“漂綠”或“洗綠”問題,建議從兩方面著手解決:一是加大對第三方認證、評估、評級和承銷商等中介服務機構的考評與獎懲力度,提高上述機構維護項目“綠色”的責任感和使命感;二是對綠債發行人的獎勵補貼和稅收優惠由“前置”改為“中置”和“后置”,即將較有吸引力的綠債發行獎勵補貼和稅收優惠改為在項目中后期驗收合格后兌現,對中后期驗收不合格的企業給予警示并予以一定程度的處罰。雙向發力,提高“漂綠”或“洗綠”成本,增強發行人“實質綠”的積極性。

支持和鼓勵發行和投資長期限綠債

綠色環保項目具有投資期限較長的特點。但投資期限更長,意味著投資人承擔的投資風險更大。建議采取以下措施,支持和鼓勵發行和投資長期限綠債:一是對發行人申請發行長期限綠債,給予較高的利率優惠補貼和更大力度的財稅優惠;二是對推薦發行長期限綠債的中介服務機構,給予考評得分與獎勵的加成,加大對其推薦發行長期限綠債的鼓勵力度;三是對投資長期限綠債的企業和個人按相應期限的銀行定期存款利率給予投資收益保底,對投資者購買長期限綠債形成的投資收益免收企業所得稅和個人所得稅。

采取特殊政策重點支持欠發達地域和制造業發行綠債

對欠發達地域和綠債發行嚴重偏少的行業,建議采取以下三項措施予以重點支持和引導:

一是設置專門的增信擔保基金對其申請發行綠債予以增信,并配套相應規模的政策性信貸資金予以支持;二是政府以“購買服務”的方式承擔與發行綠債所有相關的中間費用,切實降低上述地域和行業所在企業申請發行綠債的中間費用;三是對發行人、中介機構和投資人給予更大力度的財政補貼和稅收優惠,調動所有參與方的積極性,共同解決綠債發展不平衡問題。

(張語洋為國家開發銀行深圳分行經濟師。本文編輯/秦婷)