2021年全球鋼鐵生產及鋼鐵表觀消費分析

許 毅

盡管2021年新冠肺炎疫情繼續影響全球經濟發展,但第二波疫情對世界經濟的沖擊有所減弱,而且2021年是全球經濟經歷第二次世界大戰后最大幅度衰退以來進入快速復蘇的一年。隨著疫苗研發與接種人數增加,新冠肺炎疫情第二波沖擊對世界經濟的損害明顯減弱,各國尤其是主要經濟體為應對疫情而推出的財政與貨幣政策也在不同程度上助推了經濟復蘇。2021年,全球十大經濟體的GDP均同比增長,其中,排名第一的經濟體美國GDP突破了23萬億美元大關,實現了5.7%左右的增速;排名第二的經濟體中國GDP達到114.4萬億元人民幣,按年平均匯率折算,中國經濟總量達到17.7萬億美元;排名第三的經濟體日本GDP同比增長1.7%;排名第四的經濟體德國GDP同比增長3.1%;排名第五的經濟體英國GDP同比增長6.8%。在全球主要經濟體經濟發展帶動下,2021年全球粗鋼產量達到19.51億噸,同比增長3.83%。

一、2021年全球鋼鐵生產概況

過去10年,隨著經濟發展,全球鋼鐵產量呈現不斷增長態勢,從2012年的15.62億噸增加到2021年的19.51億噸,10年間粗鋼產量增加了3.89億噸,增幅達到24.90%,其中,粗鋼產量增幅最大的是2017年的同比增長6.31%,而此前因經濟低迷,2015年全球粗鋼產量同比下滑3.04%,其后產量開始回升。由于2020年全球爆發新冠肺炎疫情,全球粗鋼產量增幅迅速回落,2020年全球粗鋼產量同比僅增長0.21%。不過,在各國政府積極采取各種應對疫情政策,包括寬松的貨幣政策支持下,2021年全球粗鋼產量同比增長3.83%。

1.按國家和地區分粗鋼生產概況

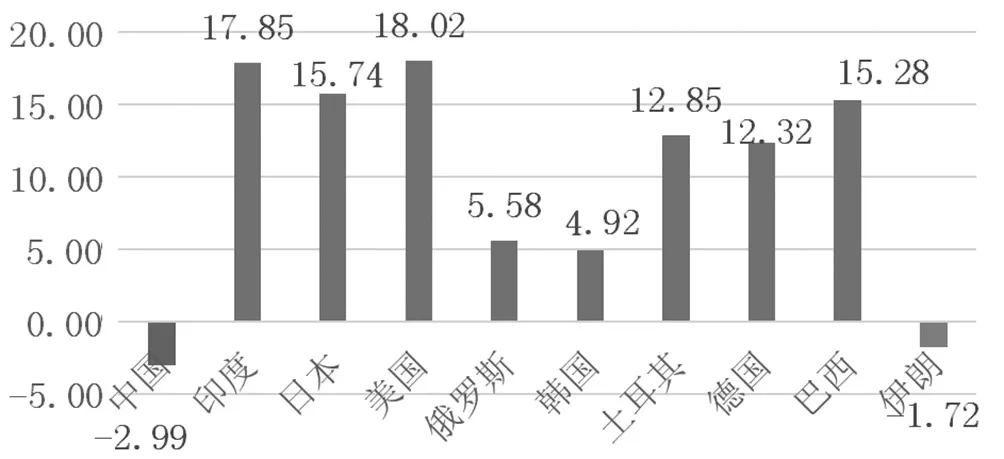

2021年,全球十大粗鋼生產國排名與2020年一致。中國粗鋼產量繼續排名全球第一,達10.328億噸(同比降2.99%)占全球粗鋼產量的份額為52.93%,占比較上年降低3.72個百分點;其后是印度的1.182億噸(同比增長17.84%),全球占比為6.06%,占比提升0.73個百分點;位居第三位的是日本,粗鋼產量達到9630萬噸(同比增15.74%),全球占比4.93%,占比提升0.5個百分點;位居第四名的是美國,粗鋼產量達到8580萬噸(同比增長18.01%),全球占比4.39%,占比提升0.52個百分點;位居第五位的是俄羅斯,粗鋼產量達到7560萬噸(同比增長5.58%),全球占比3.87%,占比提升0.06個百分點;位居第六位的是韓國,粗鋼產量達到7040萬噸(同比增長4.92%),全球占比3.61%;位居第七位的是土耳其,粗鋼產量為4040萬噸(同比增長12.85%);位居第八位的是德國,粗鋼產量為4010萬噸(同比增長12.32%);位居第九位的是巴西 ,粗鋼產量達到3620萬噸(同比增長15.28%),全球占比1.85%;位居第十名的是伊朗,粗鋼產量達到2850萬噸(同比下滑1.72%)。

2021年全球十大粗鋼生產國中,除了中國和伊朗,其他國家粗鋼產量均同比增長。增幅超過10%的有印度、日本、美國、土耳其、德國和巴西,其中增幅最大的是美國,粗鋼產量增幅超過18%,顯示出其經濟呈現明顯復蘇的態勢。雖然2021年中國粗鋼產量同比下滑,但下滑原因與伊朗有所不同。2021年中國經濟仍呈現強勁發展態勢,粗鋼產量的減少更多的是環保因素以及減碳要求、結構調整等。反觀伊朗粗鋼產量走低,更多的是其經濟低迷,以及電力短缺造成的。

2021年全球十大粗鋼生產國合計粗鋼產量達到16.243億噸,全球占比達到83.24%,而2020年全球十大粗鋼生產國粗鋼產量合計15.915億噸,全球占比84.68%。2021年全球十大粗鋼生產國全球占比下降了1.44個百分點,一個重要原因是中國粗鋼產量同比下滑,減產3190萬噸,全球占比下降3.72個百分點。此外,位居第十位的伊朗2021年粗鋼產量下滑50萬噸(見圖1)。

圖1 2021年全球十大產鋼國鋼產量增幅情況 %

過去10年,全球粗鋼總產量從2012年的15.179億噸增加到2021年的19.512億噸,增量達到4.333億噸,而同期中國鋼產量從7.16億噸增加到10.328億噸,增量為3.168億噸,由此可見,在此期間中國就貢獻了全球鋼產量增量73.11%(如以2020年鋼產量計算,過去9年全球粗鋼產量增加3.615億噸,而同期中國鋼產量增量大于全球鋼產量增量)。因此,過去10年全球鋼產量增量主要來自中國的貢獻。

2.按企業分十大鋼鐵企業粗鋼生產概況

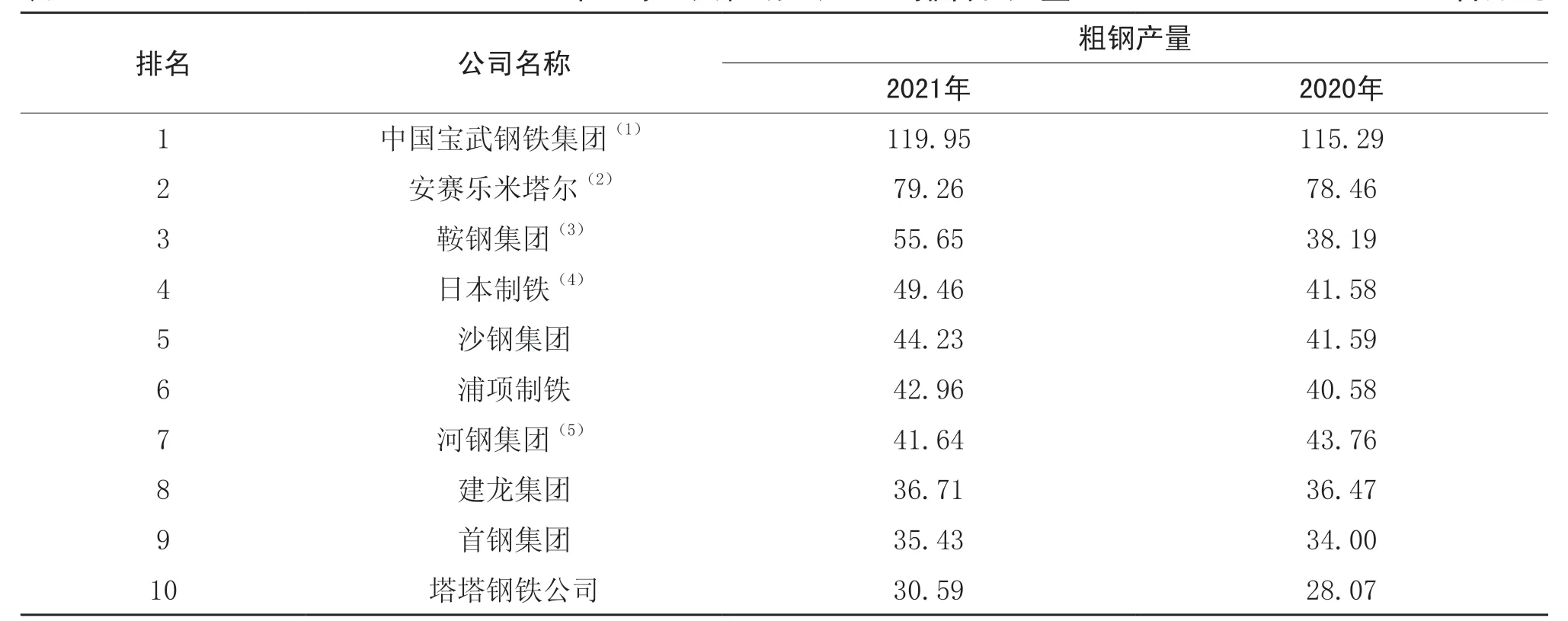

2021年全球最大的粗鋼生產企業是中國寶武集團,粗鋼產量達到1.199億噸(包括太鋼和昆鋼的產量),同比增長4.04%;第二位是安米集團,2021年粗鋼產量達到7926萬噸(包括安賽樂米塔爾-日本制鐵印度合資公司60%粗鋼產量),同比增長1.02%;第三位是鞍鋼集團,2021年粗鋼產量達到5565萬噸(包括本鋼集團產量);第四位是日本制鐵,2021年粗鋼產量達到4946萬噸(包括日本制鐵不銹鋼、三洋特鋼、奧沃克集團(Ovako)的產量,以及安賽樂米塔爾-日本制鐵印度合資公司40%的產量,米內斯吉拉斯鋼鐵公司81.4%的產量),同比增長18.95%;第五位是沙鋼集團,2021年粗鋼產量達到4423萬噸,同比增長6.35%;第六是浦項制鐵公司,2021年粗鋼產量達到4296萬噸,同比增長5.86%;第七位是河鋼集團,2021年粗鋼產量4164萬噸,同比下降4.84%;第八位是建龍集團,2021年粗鋼產量達到3671萬噸,同比增長0.66%;第九位是首鋼集團,2021年粗鋼產量達到3543萬噸,同比增長4.20%;第十位是印度塔塔鋼鐵集團,2021年粗鋼產量達到3059萬噸。而2020年位居第十的山鋼集團則跌出前十位置。2021年排名變化比較大的是鞍鋼集團躍升至第三位,得益于其與本鋼集團合并,排名比2020年提升了4位。此外,河鋼集團是全球10大鋼鐵企業中唯一一家2021年粗鋼產量同比下降的企業,其也排名由2020年的第三位降至2021年第七位,主要原因是河鋼集團產能位于國內污染控制比較嚴的地區,受限產因素影響較大。

2021年全球前十大鋼鐵企業粗鋼產量合計達到4.94億噸,而2020年前十大鋼鐵企業粗鋼產量合計為4.69億噸,2021年的增量達到2500萬噸(占全球2021年鋼產量增量的34.81%),增幅為5.33%,高于全球粗鋼產量3.82%的增幅。此外,2021年粗鋼產量進入前十名的最低門檻是3059萬噸,低于2020年的3111萬噸。雖然2021年前十大鋼鐵企業合計粗鋼產量有所增長,但排名最低的產量卻低于上年,由此表明,2021年前十大鋼鐵企業合計粗鋼產量的增量主要來自于排名靠前企業的貢獻(見表1),包括中國寶武集團增加466萬噸,鞍鋼集團增加1746萬噸,日本制鐵公司增加788萬噸。

表1 2021年全球10大粗鋼生產企業排名和產量 百萬噸

3.2021 年全球按生產工藝分粗鋼產量概述

2021年,全球19.512億噸粗鋼產量中,轉爐鋼占比70.8%,電爐鋼占比28.9%,平爐鋼占比0.3%。目前在獨聯體地區還存在部分平爐鋼產能,其中俄羅斯平爐鋼占其粗鋼產量的比重為2.0%,烏克蘭占比相對較高,達到18.2%。

分地區來看,2021年歐盟國家轉爐鋼產量達到8561萬噸,轉爐鋼占比56.1%,電爐鋼占比43.9%;其他歐洲國家粗鋼產量為5230萬噸,轉爐鋼占比37.4%,電爐鋼占比62.6%;俄羅斯與其他獨聯體國家+烏克蘭粗鋼產量達到1.054億噸,轉爐鋼占比61.8%,電爐鋼占比33.0%,平爐鋼占比5.1%。美墨加地區2021年粗鋼產量達到1.172億噸,轉爐鋼占比31.1%,電爐鋼占比68.9%;中南美地區粗鋼產量達到4630萬噸,轉爐鋼占比66.8%,電爐鋼占比32.2%,其他占比1.0%;2021年非洲地區粗鋼產量達到2040萬噸,轉爐鋼占比16.1%,電爐鋼比達到83.9%;2021年中東地區粗鋼產量達到4580萬噸,轉爐鋼占比6.0%,電爐鋼占比94%;2021年亞洲地區粗鋼產量為14.034億噸,轉爐鋼占比達到80.7%,電爐鋼占比19.3%。從上述數據中看出,作為全球最大的產鋼地區亞洲轉爐鋼比高達80%以上,而電爐鋼占比不到20%,而粗鋼產量分別是全球第二和第三大的歐洲地區(歐盟+其他歐洲國家)和北美地區電爐鋼占比分別為48.71%和68.9%,遠高于亞洲地區(見圖2)。這表明,亞洲地區主要以轉爐煉鋼為主,也就意味該地區高爐+轉爐的長流程產能非常高,而北美地區主要以短流程電爐煉鋼為主,相應的前者控制污染和壓減碳排放壓力更大,鋼鐵生產的轉型難度更大,包括改造投資更大以及需要探索轉型路線,降低轉型成本。

圖2 2020-2021年十大產鋼國電爐鋼比情況

此外,在全球十大產鋼國中,中國轉爐鋼占比最高,其次是巴西,第三是日本,第四是德國,第五是韓國,轉爐鋼占比分別為89.4%、75.2%、74.7%、89.8%、68.2%,這意味著上述國家未來碳減排面臨很大挑戰。而電爐鋼占比最高的國家是伊朗,其次是土耳其,第三是美國,第四是印度,第五是俄羅斯,上述5國電爐鋼占比分別為90.3%、71.6%、69.2%、55.2%、39.0%。伊朗電爐鋼占比較大的一個重要因素是,伊朗建有大量直接還原鐵產能并與電爐配套。目前,伊朗仍在建設大量直接還原鐵產能,因此,未來其電爐鋼占比可能還會提升。此外,由于碳減排的壓力,未來大趨勢是電爐鋼比會不斷提升。對于中國而言,龐大的高爐-轉爐流程很難在短時間改變,而且近期中國還新建了大量高爐和轉爐,這意味著短時間內不可能大量淘汰長流程產能。實現碳達峰和碳中和,一方面要加快提升電爐產能,或是隨著經濟發展的轉型減少鋼鐵產能,包括淘汰落后產能。另一方面更重要的是要加快研發投入,改變高爐原料、能源、還原劑結構,研發出煉鐵突破性技術,減少化石能源的使用。

4.全球生鐵生產概況

2021年全球生鐵產量為13.417億噸,比2020年的13.536億噸減少1190萬噸,降幅為0.88%。

分地區看,2021年全球最大的生鐵生產地區是亞洲,2021年亞洲生產生鐵11.158億噸,同比增長1.31%;其次是俄羅斯與其他獨聯體國家+烏克蘭地區的7510萬噸,同比下降3.59%;第三是歐盟地區的7090萬噸,同比下降14.58%;第四是中南美地區的2740萬噸,同比下降13.29%;第五是北美地區的2600萬噸,同比下降16.40%。

分國家看,2021年最大的生鐵生產國是中國,生鐵產量達到9.076億噸,比2020年的8.686億噸增加3900萬噸,增幅為4.49%;第二位印度為6780萬噸,同比減少12.63%;第三位日本,2021年生鐵產量達6160萬噸,同比下降12.80%;第四位俄羅斯,生鐵產量達到5190萬噸,減少3.17%;第五位韓國,2021年韓國生鐵產量是4540萬噸,同比減少100萬噸,降幅2.15%。

總之,雖然2021年全球最大生鐵生產地區亞洲生鐵產量同比增長,但其他主要地區生鐵產量同比下滑,因而2021年全球生鐵產量同比下滑。此外,全球最大生鐵生產地區除中國以外其他主要國家2021年生鐵產量均下滑,但因全球最大生鐵生產國中國產量增幅較大,因而亞洲生鐵產量同比仍增長。

5.全球直接還原鐵生產概況

全球直接還原鐵生產國不多,2021年只有22個國家有直接還原鐵生產。2021年全球直接還原鐵產量連續第四年超過1億噸,達到1.138億噸,比上年增加955萬噸,同比增幅達到9.15%。

2021年全球最大的直接還原鐵生產國仍是印度,2021年印度總計生產直接還原鐵3900萬噸,同比增長16.07%,全球占比達到34.27%;其次是伊朗,2021年伊朗生產直接還原鐵2980萬噸,同比下降3.24%,全球占比為26.18%;第三大生產國是沙特阿拉伯,2021年該國生產直接還原鐵610萬噸,同比增長17.31%,全球占比達到5.36%;第四位是埃及,2021年生產直接還原鐵540萬噸,同比12.5%,全球占比為4.74%;第五位是阿聯酋,2021年直接還原鐵產量達到370萬噸,同比增長23.33%,全球占比3.25%。2021年前五大直接還原鐵生產國產量合計占全球直接還原鐵產量比重達到73.80%。

印度多年來一直是全球最大的直接還原鐵生產國,這與其擁有大量單位產能不高的中頻爐和電爐有關,而且與印度自然資源有關。印度擁有大量非焦煤資源,因此,印度直接還原鐵產能基本上是煤基直接還原鐵產能。

二、2021年全球鋼鐵表觀消費量概況

2021年全球鋼鐵表觀消費量達到18.337億噸,比上年增加4880萬噸,增幅達到2.73%。此外,在過去的5年,全球鋼鐵表觀消費量連續增長,從2017年的16.36億噸增加到2021年的18.337億噸,5年間增加了1.977億噸,增幅達到12.08%。

1.按國家分鋼鐵表觀消費量(成品鋼材)概況

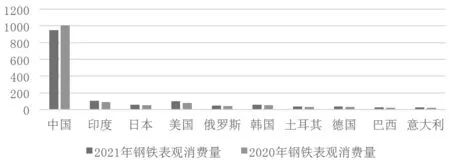

2021年全球最大鋼鐵表觀消費國是中國,達9.52億噸,同比下降5.39%;其次是印度1.061億噸,同比增長18.81%;第三是美國達9710萬噸,同比增長21.37%;第四位是日本達5750萬噸,同比增長9.31%;第五位是韓國達5560萬噸,同比增長13.47%。前五大鋼鐵表觀消費國表觀消費量合計達12.683億噸,占全球69.16%。如果加上歐盟的1.528億噸,合計達到14.211億噸,全球占比達77.49%。這從一個側面表面這些國家和地區主導著全球經濟以及制造業。

此外,2021年全球十大鋼鐵表觀消費國與全球十大產鋼國名單只差了一個國家。在產鋼國排名中,伊朗居第十,意大利居第十一,而在鋼鐵表觀消費國排名中,這兩個國家位置相差很大。從這一角度看,伊朗2021年經濟相對更差,產業結構也有很大差異。伊朗有大量鋼材出口,特別是長材和小方坯。

圖3 2021年十大鋼鐵表觀消費國消費量 百萬噸

2.按人均分鋼鐵表觀消費量(成品鋼材)概況

2021年全球人均鋼鐵表觀消費量為232.8千克,比2020年的229.0千克增加了3.8千克,增幅為1.66%。

由于人均數量與一個國家或是地區的人口數量密切相關,因而該指標與一個國家或地區的鋼鐵表觀消費量關系非常大,而且該指標也相對反映了一個國家或地區的經濟或是制造業的水平高低。2021年人均鋼鐵表觀消費量最高的國家或地區是韓國,達到1075.6千克,其次是中國臺灣地區885.6千克,第三是捷克775.5千克,第四是中國666.5千克,第五是奧地利516.9千克,第六是日本456.2千克,第七是意大利439.4千克,第八是德國426.1千克,第九是波蘭399.7千克,第十是比利時-盧森堡聯盟397.2千克。

位居2021年前十大產鋼國的印度和美國,雖然鋼產量較高,包括美國鋼材進口量較高,但由于人口眾多,特別是印度有13億多人口,因而兩國的人均鋼鐵表觀消費量較低,其中印度的人均鋼鐵表觀消費量2021年只有76.0千克,不到全球平均水平的三分之一。而美國2021年的人均鋼鐵表觀消費量為290.9千克,只比全球平均水平高出58.1千克。從地區來看,歐洲大部分國家的人均鋼鐵表觀消費量高于全球平均水平,只有法國、羅馬尼亞、英國低于全球平均水平。其中英國的人均鋼鐵表觀消費量相對較低,也是國家制造業等用鋼行業相對較弱,其經濟的支撐更多的依賴服務業,包括金融業。

三、結語

從2021年全球鋼鐵生產、消費、需求看,均呈現增長態勢,并再創新高。同時全球鋼材貿易也創新高。由此體現出疫情減緩后全球經濟呈現復蘇態勢,進而帶來鋼材需求的回升。展望2022年,由于年初俄烏發生軍事沖突,導致歐美地區能源供應出現短缺,進而帶來高通漲,對鋼鐵的生產和消費均產生很大負面影響。目前軍事沖突仍未結束,仍將對2022年全球行業產生很大影響。