公司治理結構對過度投資行為的影響研究

李春

摘 要: 為探究公司治理結構對過度投資行為的影響,以股東、董事會、管理層作為公司治理的結構框架,使用我國上市公司2009—2018年的數據進行實證研究。結果發現:第一大股東持股對過度投資的影響呈現倒U型;機構持股比例增加反而促使過度投資。不同于通常對二級市場流通股追漲殺跌的投機行為的看法,發現自由流通股對抑制公司過度投資發揮著顯著的作用,這一治理作用主要體現在高風險的公司之中。進一步研究發現:公司非系統風險的改善是自由流通股抑制公司過度投資水平的重要作用路徑。這同時也說明了自由流通股能通過市場的治理機制來緩解代理問題引起的過度投資問題。此外,獨立董事和管理層治理卻對抑制公司過度投資的作用有限。

關鍵詞: 代理問題;公司治理;過度投資;自由流通股

中圖分類號: C 939

文獻標志碼: A

Abstract: In order to explore the impact of corporate governance structure on over-investment, taking shareholders, board of directors and management as the structural framework of corporate governance, and using the data of Chinas listed companies from 2009 to 2018 for empirical research.The research finds that the influence of the first largest shareholders shareholding on over-investment presents an inverted U shape; On the contrary, the increase in the proportion of institutional ownership will promote over-investment. Different from the usual view on the speculative behavior of tradable shares, result shows that tradable shares play a significant role in restraining the over-investment of companies, and this governance role is mainly reflected in high-risk companies. Further research found that the improvement of non-system risk of the company is an important path for the tradable shares to inhibit the level of over-investment. This also shows that tradable shares can alleviate the problem of over-investment caused by agency problems through the market governance mechanism. In addition, the governance of independent directors and management has limited effect on restraining the over-investment of companies.

Key words: agency issues; corporate governance; over-investment; tradable shares

1 理論背景與研究假說

對于代理問題有兩種解決機制:內部控制和外部機制。內部控制是股東以其持有股票的投票權來參與公司經營。外部機制能通過股權的自由流動來實現上市公司控股權的轉移、公司間的兼并和收購,以達到公司效率經營的目的。

大股東在公司治理層面可以發揮兩種效應:“監督效應”和“隧道效應”。一方面,股權的集中加強了股東的權力,使股東更有動力對管理層進行監督,抑制管理層過度投資的發生,此為“監督效應”。另一方面,股權的集中會加大股東的權力,致使絕對控股的股東可以隨意挪用公司的資源以謀取自身的利益,此為“隧道效應”。據此,第一大股東持股與過度投資可能并不呈現簡單的線性關系。在第一大股東持股比例較低的情況下,大股東有動機通過損害公司的利益來達到自身利益輸送的目的。但隨著第一大股東持股比例的增加,大股東的利益和公司的利益更加趨同,大股東有動力通過改善公司經營情況來獲取長遠的收益。

基于以上分析,本文提出以下假說:

假說一:第一大股東持股與企業過度投資水平之間呈現倒U型關系。

流通股是可以在公開市場上交易的股票。流通股對公司的治理可以從兩個層面發揮作用。一是通過參與股東大會,直接參與公司的決策,監督管理者。二是用腳投票的間接治理機制。當流通股股東對公司的經營狀況不滿時,他們會賣出手中的股票,而拋售股票增多時,勢必造成股票下行的壓力。通過這種機制,流通股持有者即使沒有直接參與公司決策,但是在某種程度上監督著公司的經營情況。

基于以上分析,本文提出以下假說:

假說二:自由流通股比例越高,公司過度投資受到的抑制作用越顯著。

董事會是確保股東利益、執行股東大會決議的重要機構。獨立董事是指獨立于公司股東且不在公司內部任職,對公司事務做出獨立判斷的董事。理論上,董事會中獨立董事的比例對公司經營業績的提升有一定幫助,但是目前獨立董事對公司的治理并沒有表現出良好的效果。這可能與當前獨立董事所面臨的信息獲取、工作投入成本以及缺乏獨立性等有關。

基于以上分析,本文提出以下假說:

假說三:公司中獨立董事的比例對過度投資水平的影響不顯著。

管理層方面,確保管理層以股東利益最大化為目標是解決股東和管理層之間代理問題的思路,所以對管理層實施合理的激勵機制十分重要。報酬激勵是上市公司管理層激勵的一個重要方面,是管理層努力工作最直接、最原始的推動力。通過分析企業內部控制系統,哈佛教授拜伯切克(Bebchuk,2004)和弗里德(Fried,2004)提出“管理權力理論”。由于企業治理結構的缺陷,董事會成員對企業管理者的依賴性要高于其對股東的依賴性,因此董事會在決定管理者薪酬時往往不會遵循“股東利益最大化”原則。此時,管理者便可利用手中的權力去俘獲董事會成員,從而影響針對自己的薪酬契約。在這種理論觀點下,管理者薪酬成了管理者權力的信號。薪酬越高的管理者,越有機會利用難以監管的方式實現“抽租”行為。

基于以上分析,本文提出以下假說:

假說四:管理層薪酬越高,過度投資行為越嚴重。

2 研究設計

2.1 對過度投資水平的度量

定義總投資為資本支出、收購和研發的所有支出之和,減去出售不動產、廠場和設備所得的收益。根據Richardson(2006)的預期投資模型,維護性投資支出和新增投資兩部分組成公司的投資支出。維護性投資支出是指維持公司的正常經營和設備的正常運轉進行的投資,主要有無形資產攤銷、固定資產折舊和其他長期資產的攤銷;新增投資是公司對新項目的投資支出,如建新廠房、建新生產線等。

新項目的投資支出可以進一步分解為期望的投資支出和非期望的投資支出。期望的資本支出為凈現金流為正的支出(NPV>0)。非期望的資本支出是新項目的投資支出和期望支出之差,可以為正的,也可以為負的。當非期望支出為正時,存在過度投資,說明公司在滿足了維護性投資支出和所有的凈現值為正的投資支出后存在超額投資。當非期望的支出為負時,代表投資不足。

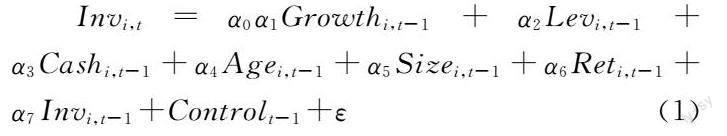

具體做法是,首先估計出公司合理的投資水平,再用模型的殘差來衡量公司的非效率投資水平,殘差大于0的部分即為公司的過度投資水平。計量模型如下:

在模型中,Inv為資本投資量,數值大小等于購建固定資產、無形資產和其他長期資產所支付的現金減去處置固定資產、無形資產和其他長期資產所收回的現金之差除以年初總資產;Growth代表增長機會,借鑒辛清泉等(2007)的研究,本文選取主營業務收入增長率來衡量公司的增長機會;Lev、Age、Cash、Size、Ret分別代表公司的財務杠桿、上市年限、現金及現金等價物占資產的比重、公司規模、股票收益率。此外,考慮到公司的投資水平存在行業性的差異以及受到不同年度宏觀環境的影響,模型還控制了年度變量和行業變量。

2.2 公司治理結構對過度投資的影響

為了探究公司治理結構對過度投資的影響,將治理結構分為三層:股東、董事會和管理者。第一大股東持股比例、自由流通股比例、金融機構持股比例作為股東層面的治理變量,獨立董事比例、總經理和董事長是否為同一人作為董事層面變量,管理費用、高管工資水平為管理層層面的治理變量。在一個完善的資本市場世界中,公司層面的投資活動與內部產生的現金流量之間沒有關聯。然而,資本市場存在各種摩擦,這些資本市場摩擦可以為公司投資活動與公司內部的現金流量之間的正相關提供支持。據此,以計算出的過度投資水平作為被解釋變量,公司治理的各項指標和自由現金流作為解釋變量,構建如下模型:

根據已有文獻(陳運森,2015),公司層面的控制變量有財務杠桿、營收增速、資產報酬率、利潤率、上市時間和公司規模。此外,加入是否為國有企業的虛擬變量,控制年度和行業變量。

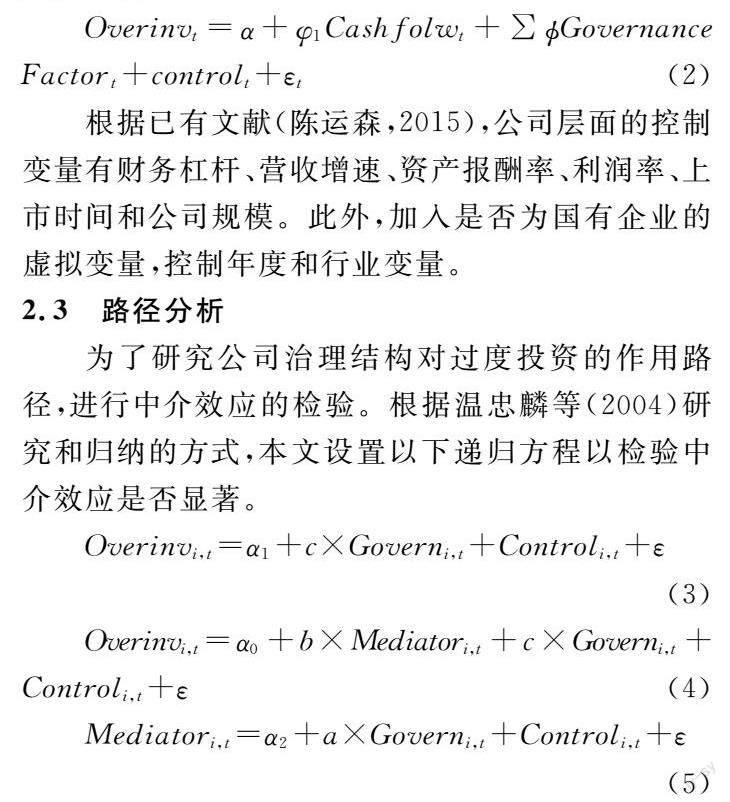

2.3 路徑分析

為了研究公司治理結構對過度投資的作用路徑,進行中介效應的檢驗。根據溫忠麟等(2004)研究和歸納的方式,本文設置以下遞歸方程以檢驗中介效應是否顯著。

根據上述遞歸方程檢驗中介效應的方法如下:首先估計方程(3),如系數c顯著異于0,說明治理變量對過度投資的作用顯著,在此基礎上估計方程(4)和(5),如果系數a和系數b同時是顯著的。則說明中介變量的影響是顯著的,在此基礎上,系數c如果是不顯著的,則說明中介變量發揮完全中介效應,系數c顯著則說明中介變量發揮部分中介效應。如果系數a和系數b至少一個不顯著,則要使用sobel檢驗進一步驗證中介效應的顯著性。

3 研究過程

3.1 研究樣本

本文選取2009—2018年我國滬深股票市場上公司的數據,并根據以下規則剔除了部分樣本觀測值:(1)金融行業的股票;(2)公司當前狀態非正常的股票(包括ST、*ST、暫停上市、退市、三板市場的股票);(3)總資產為負的股票;(4)變量缺失的股票。最后得到1492家公司的數據為研究樣本。本文選取2009年為開始年份,原因是2009年之前公司股權結構發生過較大改變,2007—2009年的股權改制導致大量限售股解禁。選取2009年之后的樣本可以避免股權分置改革對本文研究結果的影響。為了防止異常值的影響,對所有連續性變量進行1%的縮尾處理。以上數據來自萬得數據庫。

3.2 描述性統計

表1列出了2009—2018年滬深A股上市公司部分指標的描述性統計結果。全樣本中,存在過度投資的情況占總體樣本的39.6%。過度投資的均值為0.047,說明過度投資額約占總資產的4.7%,過度投資現象較為嚴重。此外,自由流通股占比超過公司股權的二分之一;第一大股東持股比例接近公司股權的三分之一,說明在上市公司中,股權相對集中。

3.3 相關性分析

為了排除變量之間存在較大相關性導致的多重共線性問題,進行變量相關性分析。第一大股東持股比例和流通股比例之間相關關系較強(絕對值大于0.5),其他變量之間相關關系不明顯,如表2所示。

3.4 公司治理結構對過度投資的回歸分析

表3是模型2的回歸結果。由表3可知,自由現金流對公司過度投資水平的影響為正,且在1%的顯著性水平上顯著,說明了在自由現金流越充裕的公司,越容易造成公司的過度投資。

在股東方面,第一大股東持股比例的一次項系數顯著為正,二次項系數顯著為負,由列五的數據可得拐點在49%附近,說明第一大股東持股比例對過度投資的影響呈現倒U型,這和假說一相符。在第一大股東持股比例較低的情況下,第一大股東有動機選擇過度投資的行為來轉移中小股東的利益,而在持股比例比較高的情況下,第一大股東的利益和公司的利益高度重合,此時的最優做法是以公司整體利益最大化為目標。在機構持股方面,基金持股比例越高的公司,公司的過度投資水平越高,說明了基金持股對公司過度投資的監管作用無效。這和市場上基金持股占比普遍較低,中國的金融機構處于發展中,還沒有發揮充分的監管作用相關。流通股方面,流通股股東持股比例對公司過度投資的影響為負,且在1%的顯著性水平上顯著,說明了流通股比例高的公司,過度投資的水平較低。這也說明了流通股對公司治理的作用,從而驗證了先前的假說二,流通股雖然股權分散,但是起到了緩解代理問題的作用。在董事方面,獨立董事的占比對公司過度投資行為的影響不顯著。公司董事長和經理為同一人的情況,對公司過度投資水平的作用為負,但是效果并不顯著。在管理層方面,管理費用率和高管工資水平越高,越容易造成公司的過度投資行為,說明薪資作為激勵手段,不能夠降低過度投資的水平。此外,公司的杠桿水平越高,公司越容易做出過度投資行為。利潤率越高的公司越傾向于過度投資。公司上市年限對過度投資沒有顯著性的影響。

3.5 進一步考察流通股在不同風險下的治理效果的差異性

選取非系統風險和波動率來衡量公司的風險。非系統風險是由特殊因素引起的,如公司的管理問題等,是某一公司特有的風險,所以非系統風險是公司自身問題的呈現,和市場風險無關。波動率也是反映風險的指標。波動率主要來自系統風險、非系統風險和投資者心理預期的變化,所以波動率是包含系統風險等的更為全面的風險。

為了驗證在不同的風險下自由流通股的治理效果的差異,計算各個公司的風險指標,將高于中位數的劃分為高風險組,低于中位數的劃分為低風險組,分別對兩組風險指標進行回歸。

無論是在高風險組還是低風險組,現金流系數的符號為正,且在1%的顯著性水平上顯著。高非系統風險組自由流通股的系數為負,且在1%的顯著性水平上顯著,低非系統風險組自由流通股的系數為負,但是不顯著。高波動組和低波動組的自由流通股系數均為負,但高波動組的顯著性水平要高于低波動組。

3.6 路徑分析

為了驗證自由流通股對過度投資的作用路徑,進行中介效應的檢驗。非系統風險是對公司層面特有風險的反映,因此選取非系統風險作為中介變量來驗證流通股能否通過抑制非系統風險來抑制過度投資。

4 穩健性檢驗

為了避免對過度投資計量的衡量偏誤,采用其他的模型計量過度投資的水平,參考Biddle et al.(2009)和chen et al.(2011)分別設置了以下模型:

Growth的定義同模型(1),NEG是啞變量,當營業收入增長率小于0時取1,其他情況取0。控制行業變量和時間變量,實際投資水平和估計的投資水平之差即為非效率的投資水平,實際投資水平和估計的投資水平之差大于0的部分為過度投資。

改變過度投資的計量模型之后發現,結論與前文一致。

5 結論和建議

在完全無摩擦的世界,公司的投資行為應該是理性的,但是現實的世界由于信息不對稱而存在著各種摩擦,代理問題就是其中一種。本文以2009—2018年滬深A股市場上的公司為研究樣本,以股東、董事會、管理層為公司治理的三層結構,探討公司治理結構對過度投資行為的影響發現:

股東方面,第一大股東持股比例對公司過度投資的影響呈現倒U型。在第一大股東持股比例比較低的情況下,大股東持股比例的增加會提升公司的過度投資水平;而在第一大股東持股比例較高的情況下,第一大股東持股比例的增加會抑制公司的過度投資行為。基金持股比例越高的公司,過度投資的現象越嚴重。流通股雖然股權分散,但在公司治理層面能夠起到作用,這一治理作用主要體現在高風險組。進一步研究發現:公司非系統風險的改善是自由流通股抑制公司過度投資水平的重要作用路徑,這同時也說明了自由流通股能通過市場的治理機制,來緩解代理問題引起的過度投資行為。此外,獨立董事制度作為公司內部監督管理機制在治理過度投資問題上并沒有發揮顯著作用,薪資激勵管理層并沒有緩解代理問題。

根據本文的研究結論,外部環境方面,建議完善二級市場交易機制,加強市場有效性,提高股票的可流通性。鼓勵持股的金融機構參與公司治理,提升財務信息質量和信息公開度。內部治理方面,進一步完善獨立董事制度,包括獨立董事參與公司治理機制、問責機制以及合適的薪酬激勵機制,促進董事進一步提高責任意識和權利意識。改善管理層激勵機制,將管理層薪酬機制與企業長期成長掛鉤,培養管理層的可持續發展意識。

參考文獻:

[1] 唐雪松, 周曉蘇, 馬如靜. 上市公司過度投資行為及其制約機制的實證研究[J]. 會計研究,2007(7):44-96.

[2] BEBCHUK L A, JESSE M FRIED. Pay without performance: the unfulfilled promise of executive compensation[M]. Cambridge:Harvard University Press, 2004.

[3] RICHARDSON S. Over-investment of free cash flow[J]. Review of Accounting Studies, 2006(11): 159-189.

[4] 辛清泉, 林斌, 王彥超. 政府控制、經理薪酬與資本投資[J]. 經濟研究, 2007(8): 110-122.

[5] 陳運森, 李培鑫, 陳棟. 銀行股權關聯、融資約束與資本投資行為[J]. 中國會計評論,2015,13(2):205-227.

[6] 溫忠麟, 葉寶娟. 中介效應分析:方法和模型發展[J]. 心理科學進展,2014,22(5):731-745.

[7] SOBEL M E. Direct and indirect effects in linear structural equation models[C]. In: J S Long ( Ed. ) Common problems/ proper solutions. Beverly Hills, CA: Sage, 1988, 46-64.

[8] BIDDLE G C, HILARY G, VERDI R S. How does financial reporting quality relate to investment efficiency[J]. Journal of Accounting and Economics, 2009,48(2):112-131.

[9] CHEN F, HOPE O K, LI Q, et al. Financial reporting quality and investment efficiency of private firms in emerging market[J]. Accounting Review, 2011,86(4):1255-1288.