一類分?jǐn)?shù)金融資產(chǎn)價(jià)格過(guò)程的近似解及其期權(quán)定價(jià)

王繼霞,肖曉芳

(河南師范大學(xué) 數(shù)學(xué)與信息科學(xué)學(xué)院,河南 新鄉(xiāng) 453007)

在金融一體化的背景下,描述各金融資產(chǎn)價(jià)格之間的長(zhǎng)記憶性是金融時(shí)間序列分析中的一個(gè)重要研究?jī)?nèi)容.關(guān)于時(shí)間序列長(zhǎng)記憶性的研究最早可以追溯到1951年,HURST[1]基于800多年的數(shù)據(jù)對(duì)尼羅河的長(zhǎng)期水流特征進(jìn)行了研究,發(fā)現(xiàn)尼羅河的水位特征具有自相似性和長(zhǎng)記憶性.此后,人們?cè)诠善薄⒗省R率等許多金融時(shí)間數(shù)據(jù)中也發(fā)現(xiàn)了這種現(xiàn)象,并對(duì)這種現(xiàn)象進(jìn)行了更深入的研究.比如BAILLIE[2]討論了對(duì)長(zhǎng)記憶波動(dòng)過(guò)程及其在金融中的應(yīng)用;BERAN[3]和GRANGER等[4]研究了一類平穩(wěn)過(guò)程的長(zhǎng)期相關(guān)性等.RATTIKAN[5]研究了分?jǐn)?shù)過(guò)程驅(qū)動(dòng)的分?jǐn)?shù)Hull-White模型,代替了由標(biāo)準(zhǔn)布朗運(yùn)動(dòng)驅(qū)動(dòng)的傳統(tǒng)Hull-White利率模型.此外,RATTIKAN[6]將幾何布朗運(yùn)動(dòng)驅(qū)動(dòng)的Black-Scholes模型改進(jìn)為分?jǐn)?shù)Black-Scholes模型,并驗(yàn)證了分?jǐn)?shù)Black-Scholes模型可以更好地?cái)M合IBM歷史股票數(shù)據(jù).

近年來(lái),關(guān)于我國(guó)金融市場(chǎng)長(zhǎng)相依性特征的研究也很多,比如,李志生等[7]根據(jù)有效市場(chǎng)理論及分形市場(chǎng)假說(shuō),應(yīng)用序列相關(guān)檢驗(yàn)及R/S檢驗(yàn)法分析研究出我國(guó)股票市場(chǎng)具有顯明的長(zhǎng)相依性.苑瑩等[8]運(yùn)用一系列檢驗(yàn)方法研究了我國(guó)的股市收益率和成交量的長(zhǎng)相依性特征.肖煒麟等[9]對(duì)金融市場(chǎng)數(shù)據(jù)進(jìn)行了實(shí)證研究,發(fā)現(xiàn)金融資產(chǎn)價(jià)格具有長(zhǎng)相依性.張躍軍等[10]研究了原油價(jià)格波動(dòng),證明原油市場(chǎng)波動(dòng)存在結(jié)構(gòu)性變化和長(zhǎng)記憶特征.長(zhǎng)記憶性側(cè)重探究?jī)r(jià)格序列本身在較遠(yuǎn)時(shí)間間隔時(shí)是否仍具有持續(xù)依賴關(guān)系.將時(shí)間序列長(zhǎng)記憶性特征分析運(yùn)用于金融環(huán)境,可以準(zhǔn)確把握金融市場(chǎng)的運(yùn)行規(guī)律并構(gòu)造符合實(shí)際的精確預(yù)測(cè)模型.

由于金融環(huán)境的不確定性,使得金融資產(chǎn)的價(jià)格過(guò)程呈現(xiàn)出長(zhǎng)記憶特征,這意味著經(jīng)典的布朗運(yùn)動(dòng)在某種程度上不能很好地描述資產(chǎn)價(jià)格過(guò)程,很多已有的研究表明利用分?jǐn)?shù)布朗運(yùn)動(dòng)能有效捕捉資產(chǎn)價(jià)格長(zhǎng)相依這一現(xiàn)象.然而,由分?jǐn)?shù)布朗運(yùn)動(dòng)驅(qū)動(dòng)的金融模型卻在金融市場(chǎng)中存在套利機(jī)會(huì).為解決這一問(wèn)題,本文針對(duì)金融環(huán)境中存在的長(zhǎng)記憶現(xiàn)象,構(gòu)建具有半鞅性質(zhì)的分?jǐn)?shù)高斯過(guò)程驅(qū)動(dòng)的金融資產(chǎn)價(jià)格模型,并得到模型解的閉式表達(dá)式及其期權(quán)定價(jià)公式.本文所構(gòu)建的模型在金融市場(chǎng)中不存在套利機(jī)會(huì),這給人們研究期權(quán)定價(jià)問(wèn)題帶來(lái)了方便.

1 金融資產(chǎn)價(jià)格模型與近似模型構(gòu)建

設(shè){Xt,t≥0}為金融資產(chǎn)的價(jià)格過(guò)程,滿足由分?jǐn)?shù)布朗運(yùn)動(dòng)驅(qū)動(dòng)的如下隨機(jī)微分方程,

(1)

本文所研究的模型是很多金融中著名模型的推廣,如下面的注釋.

注1(a)當(dāng)函數(shù)γ(t)=0時(shí),模型(1)為金融中著名的分?jǐn)?shù)Hull-White模型.

(b)當(dāng)函數(shù)α(t)=0且σ(t)=0時(shí),模型(1)為分?jǐn)?shù)Black-Derman-Toy模型.

(c)當(dāng)函數(shù)α(t)=α,β(t)=β,σ(t)=σ,且γ(t)=0時(shí),其中α,β,σ為常數(shù),則模型(1)為金融中的分?jǐn)?shù)Vasicek模型.

(d)當(dāng)函數(shù)α(t)=α,β(t)=β,γ(t)=γ,且σ(t)=0時(shí),模型(1)為分?jǐn)?shù)Dothan模型.

因此模型(1)是一類分?jǐn)?shù)金融資產(chǎn)價(jià)格過(guò)程[11].

由文獻(xiàn)[12]知,分?jǐn)?shù)布朗運(yùn)動(dòng)可以表示為:

(2)

其中Γ(·)是伽馬函數(shù),(Wt)t≥0是標(biāo)準(zhǔn)布朗運(yùn)動(dòng),且

(3)

(4)

(5)

下面將給出模型(5)的由半鞅驅(qū)動(dòng)的近似模型,并討論該模型的解.對(duì)?ε>0,定義

(6)

其中{Wt,t≥0}是標(biāo)準(zhǔn)布朗運(yùn)動(dòng).注意到下面的積分

因此

(7)

令

(8)

則式(7)可表示成

(9)

(10)

這里‖·‖表示L2(Ω)中的范數(shù),C(H)為僅依賴于H的常數(shù).由式(10)可得,當(dāng)ε→0時(shí),

(11)

下面構(gòu)建模型(5)的近似模型,對(duì)?ε>0,考慮如下隨機(jī)微分方程:

(12)

下面的定理1給出了模型(12)中解的表達(dá)式.

(13)

其中

(14)

證明由式(9)可得,

(15)

把式(15)代入式(12)可得:

(16)

顯然模型(16)是由標(biāo)準(zhǔn)布朗運(yùn)動(dòng){Wt,t≥0}驅(qū)動(dòng)的線性隨機(jī)微分方程,且是如下形式的線性隨機(jī)微分方程:

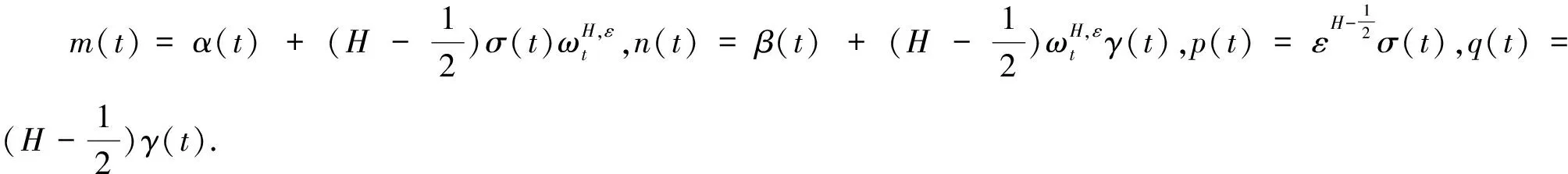

dX(t)=(m(t)+n(t)X(t))dt+(p(t)+q(t)X(t))dWt.

(17)

已知m(t),n(t),p(t),q(t)是t的連續(xù)函數(shù),則式(17)的解是唯一存在的.

由文獻(xiàn)[17]可知,式(17)的解的形式如下:

(18)

其中

(19)

(20)

其中

(21)

證畢.

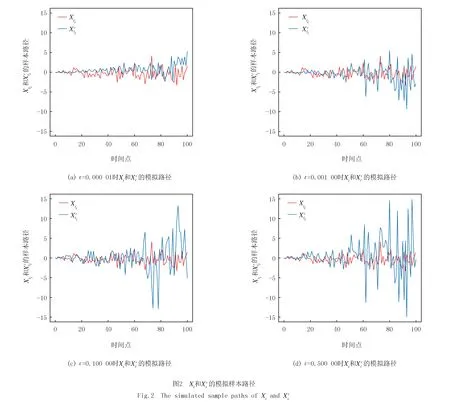

2 模擬研究

其中N是區(qū)間[0,t]上的分割區(qū)間個(gè)數(shù),由于{Wt,t≥0}是標(biāo)準(zhǔn)布朗運(yùn)動(dòng),故有

其中{ξk,k=0,1,2,…,N-1}是獨(dú)立同分布的標(biāo)準(zhǔn)正態(tài)隨機(jī)變量.

模擬步驟如下:

(i)參數(shù)設(shè)定:設(shè)定T=1,分別設(shè)定H=0.125,0.375,0.625,0.875,ε=0.062 5,0.125 0,0.250 0,0.500 0.

(ii)Ni為區(qū)間[0,ti]上分割區(qū)間數(shù),i=1,2,…,500,生成標(biāo)準(zhǔn)正態(tài)隨機(jī)數(shù)g1,g2,…,gNi-1,計(jì)算

(22)

(iv)模擬上述程序20次.

(23)

(24)

(25)

此外,由定理1可得模型(24)的解為:

(26)

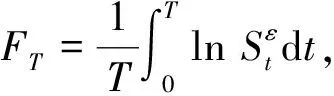

3 基于近似模型的幾何平均亞式期權(quán)定價(jià)

(27)

由半鞅驅(qū)動(dòng)的金融模型在金融市場(chǎng)環(huán)境中是無(wú)套利的,下面研究模型(27)的期權(quán)定價(jià)問(wèn)題.設(shè)K為敲定價(jià)格,T是到期日,則看漲期權(quán)的支付為(AT-K)+,看跌期權(quán)的支付為(K-AT)+.這里AT表示在執(zhí)行時(shí)間[0,T]上金融資產(chǎn)的平均價(jià)格,其計(jì)算公式為:

(28)

假設(shè)無(wú)風(fēng)險(xiǎn)利率為常數(shù)r,市場(chǎng)無(wú)摩擦,期權(quán)在到期日才能執(zhí)行,則幾何平均亞式看漲期權(quán)和看跌期權(quán)的定價(jià)公式分別為:

C(K,T)=e-rTE[(AT-K)+].

(29)

和

P(K,T)=e-rTE[(K-AT)+].

(30)

下面的定理給出了期權(quán)定價(jià)公式的表達(dá)式.

(31)

和

(32)

證明由式(15)知,模型(27)可以寫為:

(33)

所以模型(27)在風(fēng)險(xiǎn)中性測(cè)度下的解為:

(34)

(35)

(36)

(37)

(38)