再談白酒周期與高端白酒投資機會

王雁飛

近期白酒行業出現了渠道庫存承壓、價格倒掛的情況,市場擔心白酒行業將進入一個下行周期。本輪白酒調整周期與以往有何不同?能否演變為嚴重的行業危機?高端白酒有什么不同的特點,是否還值得投資?

各行各業都有周期,周期體現為收入和利潤額的波動,白酒行業也不例外。白酒行業的周期按照成因可以分為三種類型:

第一種是需求銳減。改革開放以來,白酒行業真正的危機只出現過兩次,也是行業僅有的兩次收入利潤下滑周期,分別是1998-1999年和2012-2015年。1998-1999年亞洲金融危機期間國企全面虧損、民企經歷破產倒閉潮,加之爆發了朔州假酒案,白酒行業遇冷,如瀘州老窖收入減少23%、利潤下滑一半,山西汾酒更是收入腰斬、利潤跌去九成。2012-2015年,中央明令限制“三公”消費,又爆出塑化劑超標,這次危機中茅臺和五糧液也未幸免于難,全行業出現收入利潤齊降。

第二種是供給過剩。多數行業的周期來自于行業周而復始的供需矛盾變化波動,如果行業門檻低、產品同質化嚴重,那么景氣周期的產能擴張就會帶來產能過剩。白酒行業也會面臨這種風險。白酒行業長期景氣、高利潤的特征會驅使廠商展開擴產競賽,加之白酒經銷商在酒價上行期內盲目樂觀、期望囤貨獲得,助推了全行業的渠道庫存和社會庫存增長,為后續的價格波動埋下隱患。

第三種是提價抑制。除了供需因素外,白酒行業還有獨特的風險,那就是提價會放大周期效應。白酒行業有一個特點,價格是白酒品牌力的體現,白酒企業為了爭奪品牌位序權而頻頻提價,但根據價格與需求關系的理論,商品價格的上漲必然會抑制其市場需求。如果白酒品牌力不夠強、提價速度遠高于受眾的承受力,就有可能造成銷售不暢。事實上,產能過剩和提價抑制在現實中往往同步發生,造成了一輪又一輪的渠道加庫存、去庫存周期上演。

中國的人情文化賦予了高端白酒獨特的屬性。中國的人情社會是一個以禮和孝為核心構建的社會,尊重他人,孝敬長輩,禮儀之邦、禮尚往來,在禮節上相互往來、相互應酬。古代冠婚、祭祀、賓客、軍旅、喪葬這些極其莊重的時刻都離不開酒,我們能在博物館見到不同年代的各種酒器。今天在所有人生最重大的時刻我們依然需要儀式感和白酒的出現,在商務、婚禮、社交等高端消費場景下茅臺、五糧液、國窖1573品牌幾乎是無可替代的。

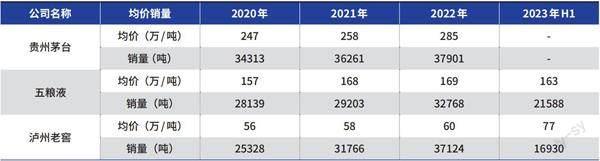

長期以來,高端白酒都是以產定銷,盡產盡銷,即使在目前的非景氣周期中,頭部白酒品牌依然處于供求緊平衡狀態。以五糧液和瀘州老窖的高端酒為例,2023年上半年五糧液高端酒產量20689噸、銷量21588噸,同期瀘州老窖中高檔酒產量16157噸、銷量16930噸,茅臺酒自然更是供不應求。過去幾年高端白酒頻頻提價,但伴隨著提價,茅臺、五糧液、瀘州老窖高端酒的銷量卻一路走高。

為什么在經歷了幾輪的提價之后,高端白酒依然銷售無憂呢?

從需求端看,白酒消費受益于居民可支配收入的增長,高端白酒需求更是直接受益于高收入群體收入的不斷攀升——這是高端白酒行業弱周期的長期邏輯。國家統計局將全國居民等分為五組,前20%的高收入組人均可支配收入從2013年的47457元提高至2022年的90116元,十年間增長90%,同期五糧液高端酒的出廠價累計上漲47%。這意味著,在高收入家庭十年前每月消費一瓶五糧液占家庭月收入(以二人為例計)的比例為8.34%,而今天同樣消費一瓶占家庭月收入的比例則下降到了6.45%。

從供給端看,高端白酒產能有序競爭,2020年茅臺、五糧液、瀘州老窖高端酒合計產量約7萬噸,預計2025年將達到10萬-11萬噸,年均增長保持在8%左右的合理水平。同時,由于不同品牌產品香型、工藝有差別,品牌定位和文化內涵也有差異,使得高端白酒只在對應的價格帶內進行良性競爭。在極端情況下,酒企還能夠通過控量保價,調節市場的實際供給量以平滑周期。所以,高端白酒行業產能過剩以及產品價格的大幅波動是比較少見的,這是高端白酒行業弱周期的另一個邏輯。

首先我們不應否認白酒行業目前遇到的問題。從行業內部來看,高端白酒和次高端白酒面臨一定調整壓力,但仍處于有序競爭的階段,截至目前沒有出現上一輪調低出廠價的情形,而中低端白酒則正經歷供給過剩和提價抑制疊加形成的一輪周期。過去幾年,低端白酒和區域型白酒企業跟隨高端和次高端酒提價并大規模擴張產能,諸多品牌在狹窄的低價格帶內展開激烈競爭,白酒經銷商在價格上行期內大量囤貨,2020年后遇到新冠疫情導致的消費低迷后引發渠道庫存承壓、價格普遍倒掛的現狀。

白酒需求的抑制主要來自于疫情后的疤痕效應。資產價格下跌導致企業和居民資產負債表受損,居民暫時性失去消費信心。國家統計局的統計顯示,過去三年居民人均收入保持增長,但人均消費支出受疫情影響波動較大,2020-2022年人均消費支出增速分別為-4.0%、12.6%、-0.2%,整體上表現出消費收縮的跡象。解決這一問題需要時間,作為白酒廠商來說,還需要適當調降利潤增長訴求,理性控貨保價,等待渠道消化庫存。

高端白酒也遇到了一定程度的庫存和價格問題,但運用霍華德馬克斯的第二層次思維看待這個問題,我們的目光應該放在這個問題上:高端白酒企業有沒有能力重回增長?

從行業內部來看,高端白酒和次高端白酒面臨一定調整壓力,但仍處于有序競爭的階段。

答案是肯定的,本次白酒行業調整與前兩輪危機有本質的區別。前兩次危機均是由于嚴重的外部事件沖擊,導致白酒消費需求銳減。以上一輪危機為例,原本高比例的政務消費場景消失后,高端白酒總需求斷崖式下跌,此后商務消費用了四年的時間才補齊供需缺口。本輪調整期只是由于疤痕效應導致高端消費增長放緩,而不存在需求總量減少的情況。好消息是我們已經看到居民消費呈現出逐漸復蘇跡象,2023年第一季度全國居民人均消費支出增速轉正,達到4.0%,上半年累計增速進一步恢復到7.6%,前三季度又提高到8.8%的正常水平。

從長期投資的角度來看,相較于次高端和中低端白酒,高端白酒的優勢還在于其成長的高確定性。由于前述供不應求、以產定銷的特征存在,基本上對高端白酒的分析可只著眼于供給端,重點研究酒企本身的產能擴張和釋放節奏,幾乎可以無視需求端的社會庫存等因素干擾,也不需要像中低端白酒分析全國化進展、渠道改革、產品結構調整等,因此高端白酒業績增長的可預測性較高。

盡管近幾年宏觀經濟形勢并非高增長階段,但茅臺、五糧液、瀘州老窖的高端產品均呈現出量價齊升的趨勢。以五糧液為例,2018年七代五糧液出廠價600元時還存在價格倒掛,彼時產量約1萬多噸,現在出廠價提高到969元,產量增加到了3萬多噸。長期來看高端白酒量價齊升的邏輯沒有變,白酒行業當下的困境是正常的去庫存周期,高端白酒不存在需求銳減和供給過剩問題,短期的調整不會演變成嚴重的行業危機。

聲明:本文僅代表作者個人觀點;作者聲明:本人持有文中所提及的股票