增值稅并檔降率會影響企業金融資產配置嗎

【摘要】深化財稅體制改革和防范化解金融風險是我國實現高質量發展需要解決的關鍵問題。本文基于2016 ~ 2020年滬深A股上市公司面板數據, 構建雙重差分模型, 研究增值稅并檔降率對企業金融資產配置行為的影響。結果表明: 增值稅并檔降率導致企業金融資產的配置增加, 金融資產的投資替代效應增強; 在非國有企業、 市場化水平較高區域的企業中, 增值稅并檔降率對企業金融資產配置行為的影響更為顯著; 企業金融資產配置行為弱化了增值稅并檔降率對企業財務風險的降低作用以及對企業全要素生產率的提升作用。上述結論可為深化財稅體制改革、 稅收服務實體經濟、 防范金融風險提供經驗證據。

【關鍵詞】增值稅并檔降率;金融資產配置;投資替代效應;財務風險;全要素生產率

【中圖分類號】 F812.42;F275 【文獻標識碼】A 【文章編號】1004-0994(2024)19-0045-6

一、 引言

近年來, 圍繞推進中國式現代化目標, 我國持續深化財稅體制改革, 積極發揮稅收在國家治理中的基礎性、 支柱性、 保障性作用。我國實施了以“減稅降費”為主要特征、 以深化增值稅改革為典型代表的一系列稅收政策, 旨在減輕企業稅收負擔, 降低經營風險, 鼓勵技術創新, 為實體經濟發展增添新動能(郭慶旺,2019; 彭濤等,2021)。自2016年我國全面推行“營改增”后, 增值稅仍存在稅率檔次太多、 優惠政策過濫等問題(朱江濤,2024)。我國增值稅采用多檔稅率結構, 企業間的抵扣稅額與有效增值稅稅率存在差異, 這在一定程度上影響了增值稅的稅收中性特征(李穎和張玉鳳,2023)。為深化增值稅改革, 落實減稅降費政策, 2017年國家稅務總局將增值稅稅率由四檔簡并為三檔, 取消了13%的稅率, 將其歸于11%的稅率檔次; 2018年、 2019年連續對增值稅稅率進行下調, 2018年將17%和11%兩檔稅率分別下調至16%和10%, 2019年進一步將16%和10%兩檔稅率下調至13%和9%。增值稅經過多次改革和不斷的政策調整, 在籌集財政收入、 調節經濟中發揮了重要作用(曹越等,2023)。2023年, 我國新增稅費優惠超過2.2萬億元, 其中受益于增值稅減稅政策的減稅降費規模占比超過35%。

實施增值稅并檔降率在減輕企業稅收負擔的同時, 還可以助力科技創新和制造業轉型升級, 推進實體經濟發展, 防范化解金融風險(李詠梅和周偉納,2023)。現有研究認為, 增值稅改革能夠降低企業增值稅稅負(曹越等,2023)、 增加企業內部現金流、 緩解企業外部融資約束, 進而促進企業進行創新投資及固定資產投資(申廣軍等,2016; 袁建國等,2018; 劉行和趙健宇,2019), 擴大生產規模, 提升投資效率(閆浩等,2023)和全要素生產率(崔惠玉等,2023), 使市場中的要素資源得到更合理的配置。同時, 增值稅并檔降率不僅能與企業所得稅避稅產生聯動效應, 降低企業所得稅避稅程度(陳冬等,2024), 還有助于抑制審計師風險應對行為, 降低審計收費(胡國柳等,2022), 具有經濟增長效應(聶海峰等,2023)。

與此同時, 部分學者認為增值稅稅率簡并存在一定的局限性, 可能導致服務業等行業稅負上升(方紅生等,2022), 只有在增值稅抵扣鏈條中議價能力強的企業才能從減稅中獲益更多(湯澤濤和湯玉剛,2020)。有學者發現, 以增值稅為代表的間接稅稅負對固定資產投資的影響效果并不顯著(魏天保,2018), 且企業無法將增值稅稅負全部轉嫁, 其將通過影響企業的營業收入“擠出”部分企業利潤(岳樹民和陳博天,2020)。增值稅并檔降率還可能對企業存在負面影響, 如擴大企業內部薪酬差距(趙弈超和劉行,2024)。

上述文獻在整體上豐富了增值稅并檔降率對企業財務績效與財務行為的影響結果研究, 但局部結構視角的經驗證據較為缺乏。事實上, 從企業資產配置結構來看, 增值稅并檔降率帶來的節稅收益不僅會影響企業的研發投入、 固定資產投資等長期資產配置, 也可能影響企業金融資產配置行為。一方面, 基于金融資產配置的“蓄水池”理論, 增值稅并檔降率緩解了企業內部現金流約束, 降低了企業為預防流動性短缺而持有的流動性更高的金融資產數量(宋寶琳等,2023)。另一方面, 根據金融資產配置的“投資替代”理論, 增值稅并檔降率帶來的節稅收益增加了企業內部自由現金流, 進而可能產生代理成本, 刺激管理層實施更多的投機行為, 將更多資金投資于金融資產。非金融類企業將大量資金用于配置金融資產的行為, 會影響企業主營業績(杜勇等,2017; 周彬和謝佳松,2018), 降低企業全要素生產率(黎文靖和李茫茫,2017), 阻礙企業創新(盛明泉等,2018), 并增加企業的財務風險(黃賢環等,2018;于連超等,2021), 使企業價值降低(閆海洲和陳百助,2018)。因此, 從企業金融資產配置行為視角考察增值稅并檔降率的影響效果, 對于優化企業資產配置結構、 防范金融風險具有重要的理論價值和現實意義。

基于此, 本文選取2016 ~ 2020年滬深A股上市公司數據為樣本, 以2017 ~ 2019年增值稅并檔降率政策實施為準自然實驗, 構建雙重差分模型考察增值稅并檔降率與企業金融資產配置行為之間的關系。相較于已有文獻, 本文的研究貢獻在于: 一是現有關于增值稅改革對企業投資的影響研究多集中于企業投資總量、 創新投資、 固定資產投資等方面, 涉及金融資產配置行為的研究相對較少, 本文從企業資產配置結構角度豐富了增值稅并檔降率政策效果的相關研究。二是現有關于增值稅稅制改革的文獻多集中在增值稅轉型改革(生產型增值稅轉為消費型增值稅)和增值稅擴圍改革(“營改增”)等政策方面, 本文以增值稅深化改革為背景, 將近年來最新的增值稅并檔降率改革作為研究場景, 進一步從稅制層面拓展了企業金融資產配置的驅動因素研究。三是本文考慮風險和效率雙重維度, 從政策評價角度評估了增值稅并檔降率影響企業金融資產配置行為的經濟后果, 為深化財稅體制改革、 稅收服務實體經濟、 防范金融風險提供了經驗證據。

二、 理論分析與研究假設

(一) 增值稅并檔降率的節稅效應

增值稅轉型改革和“營改增”的減稅模式較為相似, 均擴大了增值稅抵扣范圍, 增加了企業進項稅額抵扣。但后“營改增”時代的增值稅深化改革, 是以降低稅率的方式為企業減輕稅收負擔, 落實稅收優惠政策。我國于2017年啟動增值稅并檔降率改革,2017年將13%稅率檔次并入11%稅率檔次; 2018年將17%稅率檔次降至16%, 11%稅率檔次降至10%; 2019年進一步將16%稅率檔次降至13%, 10%稅率檔次降至9%。我國通過增值稅并檔降率, 快速降低高檔次稅率, 緩慢降低中檔次稅率, 維持低檔次稅率不變, 向兩檔稅率的方向逐步調整。

增值稅并檔降率對制造業各行業的增值稅稅負都有不同程度的影響(張淑翠等,2019), 直接導致了企業因納稅而支出的現金流減少。可見, 增值稅并檔降率政策為制造業企業帶來了節稅收益, 從而增加了企業的可支配現金流(谷成和王巍,2021)。減稅節省下來的現金流還解決了企業內源性融資不足的問題(羅宏和陳麗霖,2012), 降低了企業對外源性融資的依賴(李真和李茂林,2021), 在一定程度上緩解了企業的融資約束。

(二) 增值稅并檔降率對企業金融資產配置的影響

政府能夠利用稅收調節企業資產配置行為。根據“蓄水池”理論, 由于金融資產的流動性更高, 在企業遇到財務困境或者現金流出現危機的時候更容易變現, 因此企業管理層更愿意投資金融資產以備不時之需。存在現金流約束的企業更傾向于基于“蓄水池”動機持有更多的金融資產。在存在融資歧視的情況下, 低風險企業更容易從銀行獲得貸款, 融資約束相對較小, 而高風險企業則遭到銀行的排斥, 受到的融資約束較大。考慮到我國資本市場還不夠成熟, 短時間內融資歧視局面難以改變, 企業基于“蓄水池”動機的金融資產配置行為普遍存在。而企業內部現金流會受到企業稅負的影響(Carpenter和Guariglia,2008), 增值稅并檔降率減少了企業因納稅而發生的現金流出, 為企業形成節稅收益, 從而增加了企業內源性融資, 一定程度上緩解了企業現金流約束。增值稅并檔降率的節稅收益有助于企業應對流動性短缺, 從而客觀上削弱企業管理層持有金融資產的動機, 降低企業因遭受現金流沖擊而導致的資金鏈斷裂風險(宋寶琳等,2023)。這將促使企業將幾乎無成本的節稅收益作為新的“蓄水池”, 從而減少金融資產配置行為。綜上, 本文提出如下假設:

H1a: 增值稅并檔降率減少了企業金融資產配置。

基于“投資替代”理論, 財務狀況較好、 資金較為充裕或預期未來成長性較高的企業會更傾向于將資金投資于金融資產(胡奕明等,2017)。企業的投資決策通常由管理層決定, 尤其是對于擁有大量流動資金的公司, 其內部可支配現金流量的增加和外部融資約束的減少, 將會極大地刺激管理層過度投資, 并增加代理成本(Denis和Sibilkov,2010)。Jensen(1986)基于委托代理理論提出的“自由現金流假說”認為, 在資本市場上企業管理層有過度投資的傾向, 因為管理層能夠從過度投資中獲得額外收益, 將高風險和高損失轉移至企業所有者, 而自身不一定承擔過度投資風險和潛在損失(劉銀國等,2015)。基于此, 增值稅并檔降率增加了企業內部自由現金流, 可能會加劇代理問題, 導致管理層追逐短期利益(楊華軍和胡奕明,2007), 將增值稅并檔降率政策帶來的節稅收益用于投機需求, 配置收益率更高的金融資產, 而非用于企業轉型升級, 導致企業金融資產的比重進一步提高。綜上, 本文提出如下假設:

H1b: 增值稅并檔降率增加了企業金融資產配置。

三、 研究設計

(一) 樣本選擇和數據來源

本文選取我國上市公司2016 ~ 2020年的數據作為研究樣本, 并對原始數據進行如下處理: 剔除金融行業企業和2016年以后上市的企業; 剔除數據缺失的樣本; 對涉及的所有連續變量進行上下1%的縮尾(Winsorize)處理, 以消除極端值的影響。最終得到11459個觀測樣本。本文的數據均來自于國泰安數據庫。

(二) 變量定義

1. 被解釋變量: 企業金融資產配置程度(Fin)。本文參考閆海洲和陳百助(2018)的研究, 以企業持有的金融資產占資產總額的比例來衡量企業金融資產配置程度。其中, 金融資產范圍包括交易性金融資產、 衍生金融資產、 短期投資凈額、 可供出售金融資產、 持有至到期投資、 長期股權投資和投資性房地產。

2. 解釋變量: 增值稅并檔降率政策(Policy)。本文參考胡國柳等(2022)的做法, 設置增值稅并檔降率政策虛擬變量, 對于受到增值稅并檔降率政策影響的企業Policy取值為1, 否則為0。具體而言: ①2017年增值稅稅率由四檔變為三檔, 對于原本適用13%稅率的企業, 2017年之后Policy取值為1, 其他取值為0; ②2018年增值稅降率, 對于在此之前適用17%或者11%稅率的企業, 2018年之后Policy取值為1, 其他取值為0; ③2019年增值稅降率, 對于在此之前適用16%或者10%稅率的企業, 2019年之后Policy取1, 其他取值為0。

3. 控制變量。本文借鑒彭俞超等(2018)、 于連超等(2021)的研究, 設置如下企業層面和宏觀層面的控制變量: 公司規模(Size), 以資產總額取自然對數衡量; 資產收益率(ROA), 為凈利潤除以資產總額; 資產負債率(Lev), 為負債總額除以資產總額; 現金流量(Cash), 以期末經營性現金流量凈額占資產總額的比例衡量; 固定資產比重(Fix), 為固定資產凈額除以資產總額; 托賓Q值(Tobin_Q), 為企業市值除以總資產; 企業成長性(Salesgrowth), 以營業收入增長率衡量; 各省份人均GDP增長率(GDP_person); 居民消費價格指數(CPI)。此外, 本文還控制了時間(Year)和公司(Firm)固定效應。

(三) 模型設計

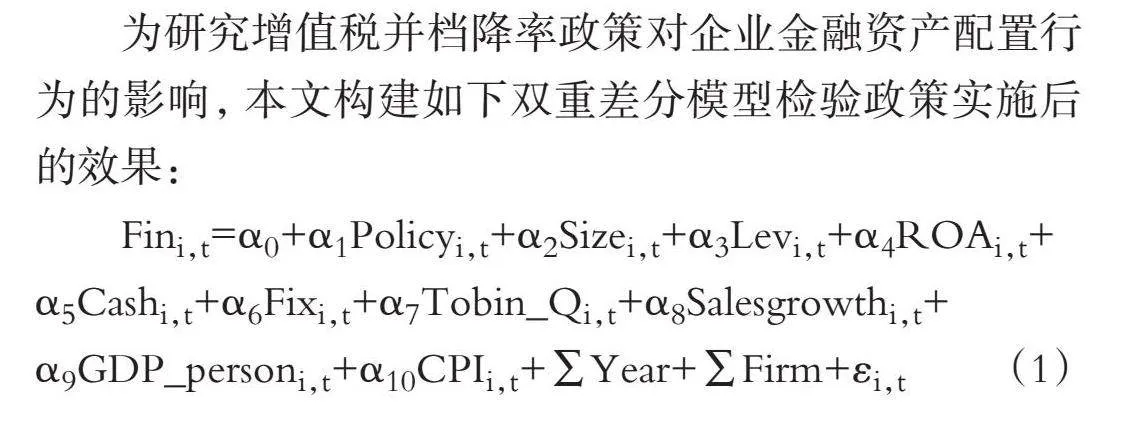

為研究增值稅并檔降率政策對企業金融資產配置行為的影響, 本文構建如下雙重差分模型檢驗政策實施后的效果:

Fini,t=α0+α1Policyi,t+α2Sizei,t+α3Levi,t+α4ROAi,t+

α5Cashi,t+α6Fixi,t+α7Tobin_Qi,t+α8Salesgrowthi,t+

α9GDP_personi,t+α10CPIi,t+∑Year+∑Firm+εi,t (1)

四、 實證分析

(一) 描述性統計

表1為本文主要變量的描述性統計結果。被解釋變量企業金融資產配置程度(Fin)的平均值為0.043, 標準差為0.076, 最小值為0, 最大值為0.428, 反映出企業金融資產配置行為的差距較大。解釋變量增值稅并檔降率政策(Policy)的平均值為0.615, 表明有61.5%的樣本受到增值稅并檔降率的影響。在控制變量方面, 公司規模(Size)、 資產收益率(ROA)、 資產負債率(Lev)、 現金流量(Cash)、 固定資產比重(Fix)、 托賓Q值(Tobin_Q)、 企業成長性(Salesgrowth)等均存在不同程度的差異。

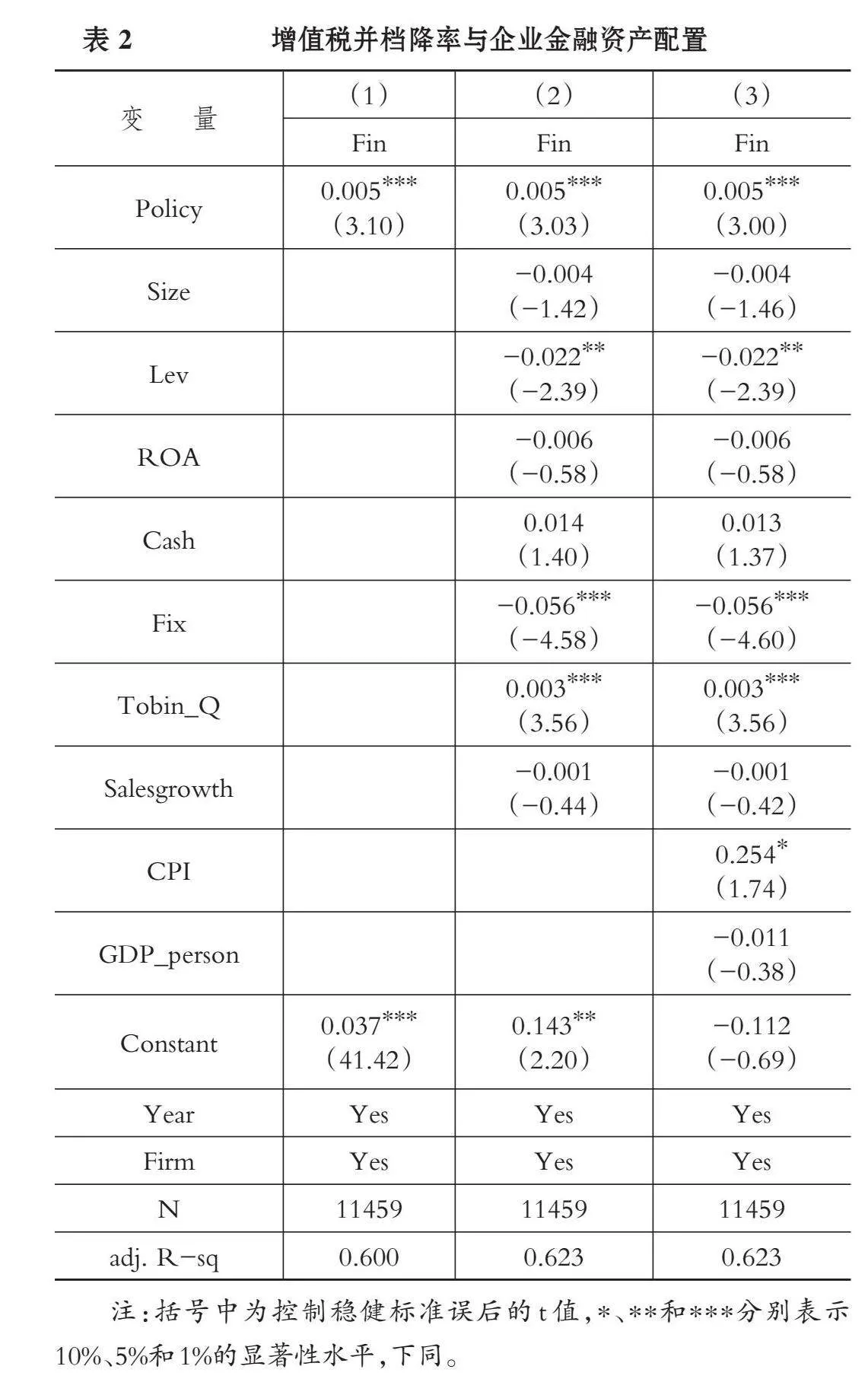

(二) 主回歸分析

表2報告了增值稅并檔降率改革與企業金融資產配置程度的雙重差分模型回歸結果。其中: 第(1)列未加入控制變量, 增值稅并檔降率政策(Policy)與企業金融資產配置程度(Fin)在1%的水平上顯著正相關; 第(2)、 (3)列逐步添加了企業層面與宏觀層面的控制變量, 回歸結果顯示, 增值稅并檔降率政策(Policy)與企業金融資產配置程度(Fin)始終在1%的水平上顯著正相關。這表明增值稅并檔降率政策提高了企業金融資產配置程度, 即增值稅并檔降率政策為企業帶來的節稅收益, 更多地被企業管理層視為投機資本, 其為了追逐短期利益, 將增值稅并檔降率帶來的節稅收益用于配置收益率更高的金融資產, 而非用于企業轉型升級, 導致企業金融資產的比重進一步提升。

(三) 穩健性檢驗

1. 替換被解釋變量。為了保證研究結果的穩健性, 本文首先采用替換被解釋變量的方法進行檢驗。參考彭俞超等(2018)的研究, 采用金融資產的自然對數來衡量企業金融資產配置程度。實證結果(限于篇幅, 表略)表明, 增值稅并檔降率政策與企業金融資產配置程度依然顯著正相關, 驗證了主回歸結果的穩健性。

2. 平行趨勢檢驗。為了避免實證結果存在偏差, 本文運用現有文獻普遍采用的事件研究法進行平行趨勢檢驗。平行趨勢檢驗結果(限于篇幅,圖略)顯示: 在企業受益于增值稅并檔降率政策之前, 增值稅并檔降率對企業金融資產配置的影響并不顯著, 表明平行趨勢假設成立; 在企業受益于增值稅并檔降率政策之后, 金融化效應也不是立刻顯現, 而是經過一段時間的推進才開始顯現。

3. 安慰劑檢驗。為了進一步檢驗主回歸結果的穩健性, 本文通過隨機生成實驗組進行安慰劑檢驗, 以確定增值稅并檔降率對企業金融資產配置的促進作用并非是由其他隨機因素引起的, 從而獲得更合理的因果識別效應。通過隨機生成實驗組并多次重復測試, 檢驗結果(限于篇幅, 圖略)表明, 增值稅并檔降率的政策效果與安慰劑檢驗的結果明顯不同, 排除了其他隨機因素對結果的影響。

(四) 進一步分析

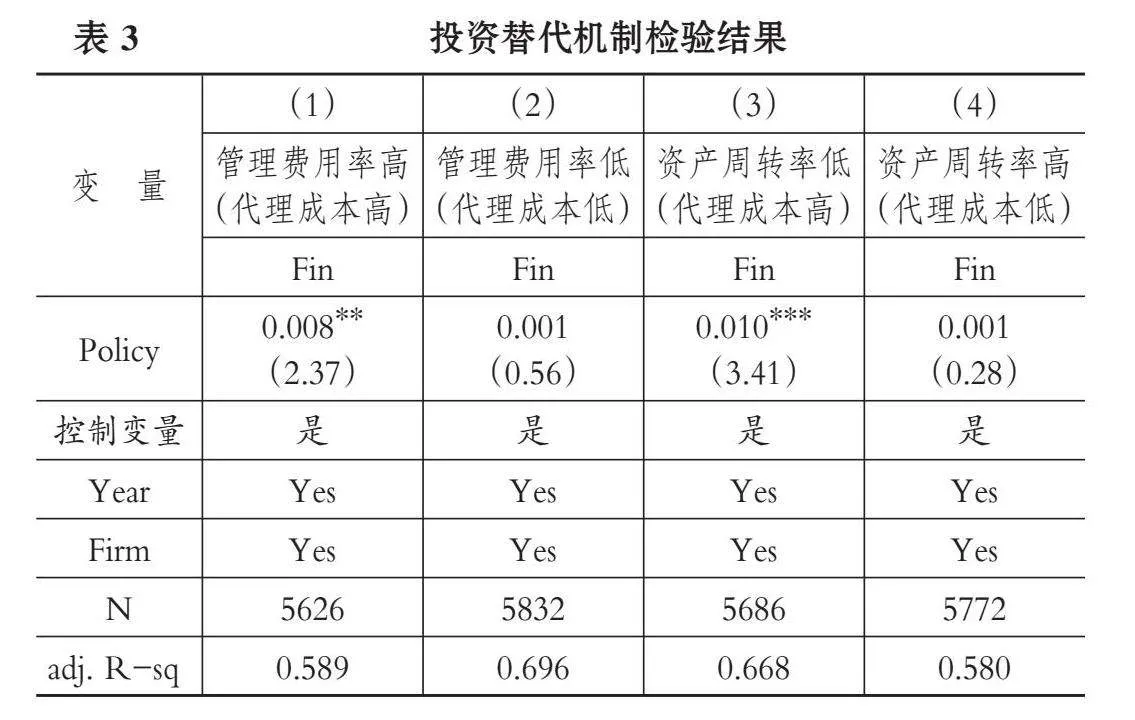

1. 投資替代機制檢驗。基于“投資替代”理論, 增值稅并檔降率增加了企業內部自由現金流, 可能加劇代理問題, 導致管理層追逐短期利益, 而將增值稅并檔降率政策帶來的節稅收益用于投機需求, 過度投資于金融資產而非用于企業轉型升級, 導致企業的金融資產比重進一步提升。在代理成本不同的企業中, 管理層自利行為傾向不同, 因此增值稅并檔降率對企業金融資產配置程度的影響可能不同。基于此, 本文設置管理費用率(ME)與資產周轉率(AT)用于衡量企業代理成本, 管理費用率越高則代理成本越高, 資產周轉率越低則代理成本越高, 并分別按照各年度企業管理費用率和資產周轉率的中位數將樣本分為兩組進行回歸。

投資替代機制檢驗結果如表3所示, 在管理費用率高、 資產周轉率低的樣本中, 增值稅并檔降率政策(Policy)與企業金融資產配置程度(Fin)的系數分別在5%、 1%的水平上顯著為正。這表明增值稅并檔降率對企業金融資產配置的影響在管理費用率較高、 資產周轉率較低的樣本中更加顯著, 即代理問題增強了增值稅并檔降率與企業金融資產配置程度之間的正相關關系。增值稅并檔降率政策帶來的節稅收益, 在代理問題嚴重、 代理成本較高的企業中, 更多地被用于滿足投機需求, 過度投資于金融資產, 而非用于企業轉型升級。

2. 異質性分析。

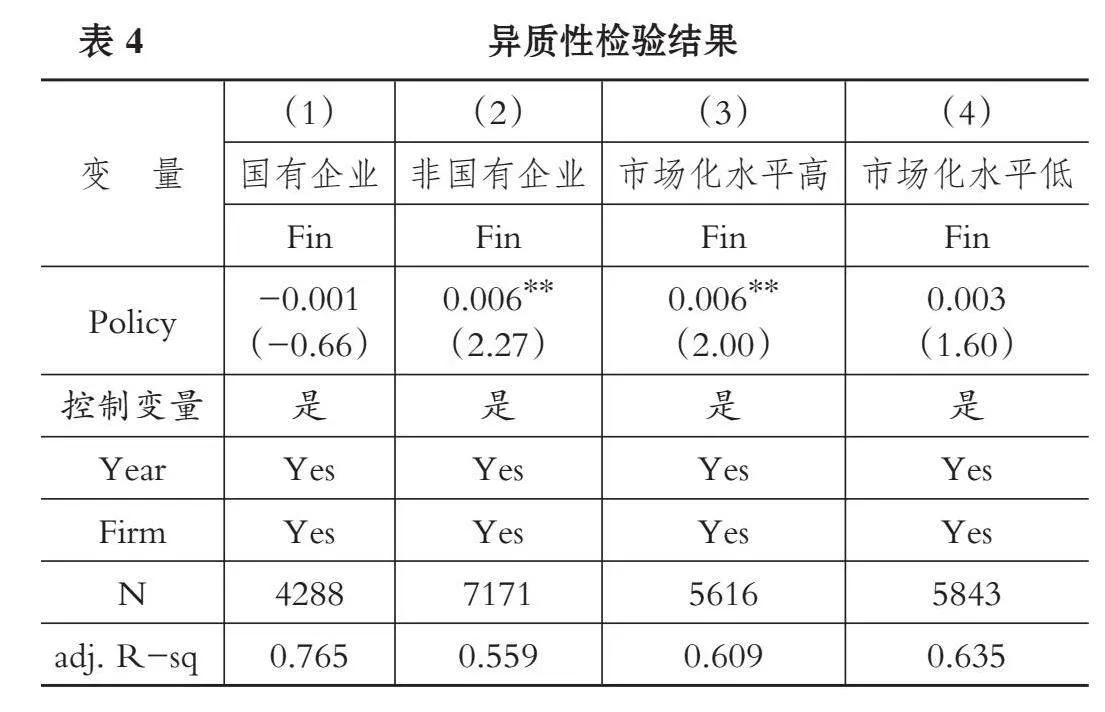

(1) 產權性質。企業金融資產配置行為會受到產權性質差異的影響(彭俞超等,2018)。國有企業擁有較大的規模和資產體量, 其市場份額普遍較高, 具有相對完善的公司治理的各項機制, 而非國有企業由于規模較小, 公司治理的各項機制相對較薄弱。在非國有企業中, 高管以權謀私以及大股東侵占小股東權益的現象更為普遍, 為了在金融市場中獲得短期的超額收益, 管理層和大股東可能會盲目地進行金融資產投資, 加之企業內部控制體系不夠完善, 這種短視行為較難被抑制(趙曉陽和衣長軍,2021)。此外, 對于非國有企業而言, 實體投資收益率較低, 難以支撐企業的研發創新投入, 進而加劇了企業金融化問題。鑒于此, 本文依據產權性質, 將樣本分為國有企業和非國有企業兩組。

產權性質異質性檢驗結果如表4第(1)、 (2)列所示, 在非國有企業樣本中, 增值稅并檔降率政策(Policy)與企業金融資產配置程度(Fin)的系數在5%的水平上顯著為正, 在國有企業樣本中該系數為負但不顯著, 表明增值稅并檔降率對企業金融資產配置的影響在非國有企業中更為明顯。

(2) 市場化水平。企業進行金融資產配置決策時還受企業所處環境的影響。在市場化水平較高的地區, 市場主導經濟資源的分配, 隨著市場化水平的提高, 企業的經濟自由化程度將進一步提升, 企業要素流動性提高, 企業管理層更多地依靠市場價格信號做出投資決策, 這將有助于企業更有效地將資金投入到回報率高的項目中, 并能提高企業對投資機遇的敏感性, 進而提升投資效率。因此, 在市場化水平較高的區域, 企業更傾向于將增值稅并檔降率帶來的節稅收益用于配置金融資產以獲得更高的收益。本文利用《中國分省份市場化指數報告(2021)》(王小魯等,2021)中披露的各省份市場化總指數來衡量市場化水平, 按照市場化總指數的中位數將樣本分為市場化水平高和市場化水平低兩組。

市場化水平異質性檢驗結果如表4第(3)、 (4)列所示, 增值稅并檔降率政策(Policy)與企業金融資產配置程度(Fin)的系數僅在市場化水平高的樣本中顯著為正, 說明增值稅并檔降率對企業金融資產配置的影響在市場化水平較高區域的企業中更為顯著。

3. 經濟后果分析。本文從企業財務風險和全要素生產率兩個方面進一步檢驗增值稅并檔降率背景下企業金融資產配置行為的經濟后果。參考范文林和胡明生(2020)的做法, 采用z_score來衡量企業財務風險, 該值越小, 表明企業財務風險越高。z_score的計算公式如下:

z_score=0.012×(流動資產-流動負債)/總資產+0.014×(盈余公積+未分配利潤)/總資產+0.033×息稅前利潤/總資產+0.006×股票總市值/總負債+0.999×銷售收入/總資產 (2)

參考現有文獻的做法, 本文采用LP法估算全要素生產率(lntfp), 并構建模型(3), 以檢驗增值稅并檔降率背景下企業金融資產配置行為對企業財務風險和全要素生產率的影響。

z_scorei,t/lntfpi,t=α0+α1Fini,t+α2Fini,t×Policyi,t+

α3Policyi,t+α4Sizei,t+α5Levi,t+α6ROAi,t+α7Cashi,t+

α8Fixi,t+α9Tobin_Qi,t+α10Salesgrowthi,t+α11GDP_personi,t+

α12CPIi,t+∑Year+∑Firm+εi,t (3)

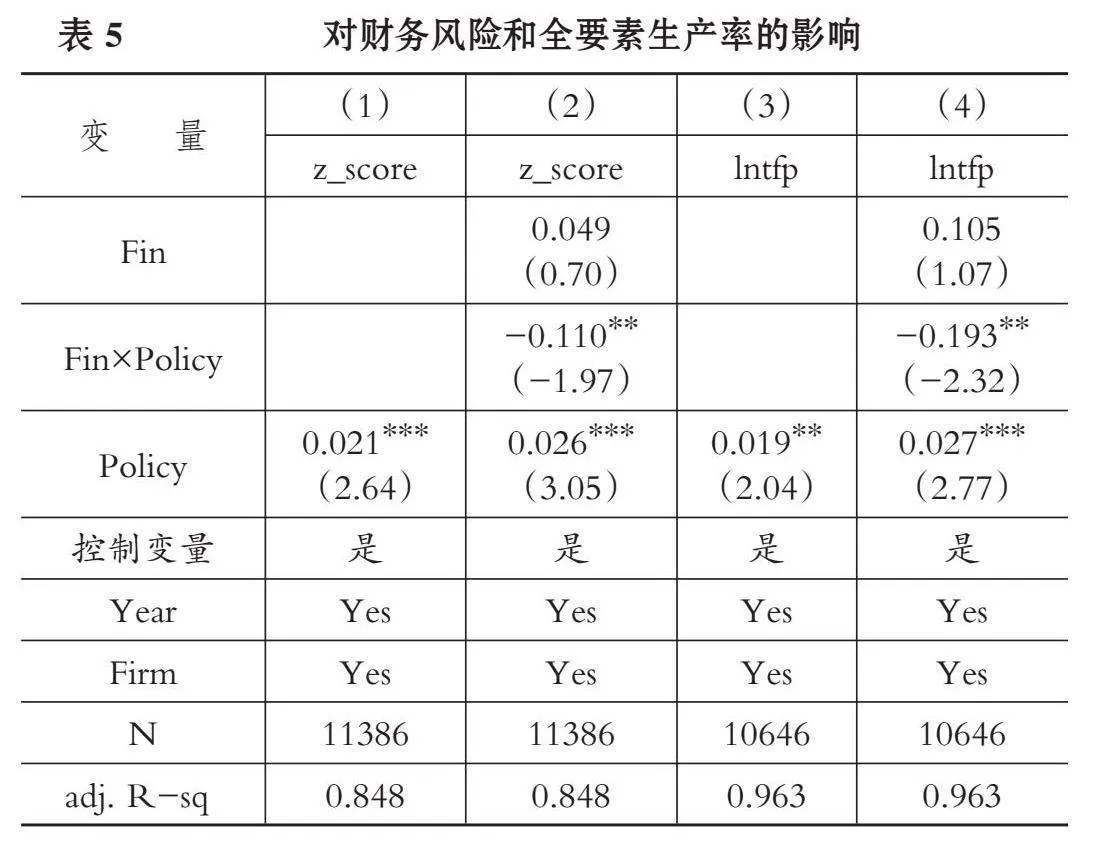

(1)企業財務風險。增值稅并檔降率背景下企業金融資產配置行為對企業財務風險的影響回歸結果如表5第(1)、 (2)列所示。第(1)列為未加入增值稅并檔降率政策與企業金融資產配置程度交互項的回歸結果。結果表明, 增值稅并檔降率政策(Policy)的回歸系數在1%的水平上顯著為正, 反映了增值稅并檔降率能夠顯著降低企業財務風險, 說明增值稅并檔降率的節稅收益可能通過增加企業內部現金流(方紅生等,2022)、 改善企業融資狀況(曹越等,2023; 李穎和張玉鳳,2023)、 提高企業盈利能力(趙弈超和劉行,2024)、 提升企業價值(劉行和葉康濤,2018)等方式緩解企業財務風險。第(2)列的結果表明, 交乘項Fin×Policy的回歸系數在5%的水平上顯著為負, 說明企業將增值稅并檔降率所形成的節稅收益用于滿足投機需求, 過度投資于金融資產, 不利于資本結構調整與企業價值提升, 這削弱了增值稅并檔降率政策對企業財務風險的緩解作用。

(2)全要素生產率。增值稅并檔降率背景下企業金融資產配置行為對全要素生產率的影響回歸結果如表5第(3)、 (4)列所示。第(3)列為未加入增值稅并檔降率政策與企業金融資產配置程度交互項的回歸結果, 增值稅并檔降率政策(Policy)的回歸系數在5%的水平上顯著為正, 說明增值稅并檔降率能夠通過擴大企業投資規模、 激勵企業創新(岳樹民等,2023)、 優化資本配置結構(程新生等,2024)、 提高投資效率(閆浩等,2023)等方式提升企業全要素生產率(崔惠玉等,2023)。第(4)列的結果表明, 交乘項Fin×Policy的回歸系數在5%的水平上顯著為負, 說明企業將增值稅并檔降率所形成的節稅收益用于投機動機, 配置大量金融資產, 無法有效激勵企業投資于實體經濟與創新活動, 從而削弱了增值稅并檔降率對企業全要素生產率的提升作用。

五、 結論與啟示

本文基于2016 ~ 2020年我國滬深A股上市公司的數據, 構建雙重差分模型檢驗了增值稅并檔降率對企業金融資產配置行為的影響。研究發現: 增值稅并檔降率會提高企業金融資產配置程度, 且在代理成本高的企業中這一影響更顯著, 進一步證明了企業金融資產配置的投資替代效應占主導地位; 在非國有企業、 市場化水平較高區域的企業中, 增值稅并檔降率對企業金融資產配置程度的影響更顯著; 企業金融資產配置行為會弱化增值稅并檔降率對企業財務風險的降低作用與對企業全要素生產率的提升作用。

增值稅并檔降率是目前深化稅制改革的重點, 其旨在促進實體經濟發展, 但目前企業金融資產配置程度較高仍然是抑制實體經濟發展的重要因素。其中, 增值稅并檔降率對企業金融資產配置的影響主要體現在金融資產的投資替代效應上, 導致企業“脫實向虛”而不是“產融相長”。為深化新一輪財稅體制改革, 落實金融體制改革部署, 讓稅收服務于實體經濟的發展, 國家在為企業減輕稅收負擔的過程中, 要持續鼓勵企業加大技術創新方面的投入, 進一步引導企業提高產品研發水平和不斷轉型升級。企業需將目光放長遠, 不能僅僅通過加大金融產品投資力度來賺取收益, 而是要在實體經濟領域尋找盈利點, 實現自身的長期健康發展。此外, 相關部門應進一步規范市場監管, 并重視企業產權性質、 公司治理水平與外部市場化水平的差異, 實施差異化減稅政策, 更加精準地幫助企業緩解經營壓力, 提高公司治理水平, 落實稅收服務實體經濟振興。

【 主 要 參 考 文 獻 】

曹越,彭可人,郭天梟.增值稅稅率調整對企業創新的影響研究[ J].中國軟科學,2023(2):214 ~ 224.

陳冬,陸佳妮,周宇潔等.增值稅改革與企業所得稅避稅的聯動效應——來自增值稅稅率簡并改革的證據[ J].財經研究,2024(5):49 ~ 63.

程新生,劉振華,修浩鑫.增值稅減稅能否提高制造業企業全要素生產率?——基于增值稅稅率下調事件的經驗研究[ J].北京工商大學學報(社會科學版),2024(1):65 ~ 77.

崔惠玉,王寶珠,王偉同.降低增值稅稅率能夠提升企業全要素生產率嗎[ J].會計研究,2023(2):133 ~ 148.

杜勇,張歡,陳建英.金融化對實體企業未來主業發展的影響:促進還是抑制[ J].中國工業經濟,2017(12):113 ~ 131.

范文林,胡明生.固定資產加速折舊政策與企業短貸長投[ J].經濟管理,2020(10):174 ~ 191.

方紅生,胡穩權,張旭飛等.增值稅稅率簡并政策的行業稅負效應[ J].經濟研究,2022(7):136 ~ 152.

谷成,王巍.增值稅減稅、企業議價能力與創新投入[ J].財貿經濟,2021(9):35 ~ 49.

郭慶旺.減稅降費的潛在財政影響與風險防范[ J].管理世界,2019(6):1 ~ 10+194.

胡國柳,王禹,胡珺.減稅政策會影響審計師風險應對行為嗎?——基于簡并增值稅稅率政策的準自然實驗[ J].審計研究,2022(4):88 ~ 98.

胡奕明,王雪婷,張瑾.金融資產配置動機:“蓄水池”或“替代”?——來自中國上市公司的證據[ J].經濟研究,2017(1):181 ~ 194.

黃賢環,吳秋生,王瑤.金融資產配置與企業財務風險:“未雨綢繆”還是“舍本逐末”[ J].財經研究,2018(12):100 ~ 112+125.

黎文靖,李茫茫.“實體+金融”:融資約束、政策迎合還是市場競爭?——基于不同產權性質視角的經驗研究[ J].金融研究,2017(8):100 ~ 116.

李詠梅,周偉納.增值稅留抵退稅對企業債務違約風險的影響[ J].財會月刊,2023(14):40 ~ 47.

李真,李茂林.中國式減稅降費與經濟高質量發展:企業金融化視角的研究[ J].財經研究,2021(6):4 ~ 18.

劉行,趙健宇.稅收激勵與企業創新——基于增值稅轉型改革的“準自然實驗”[ J].會計研究,2019(9):43 ~ 49.

劉銀國,焦健,張琛.股利政策、自由現金流與過度投資——基于公司治理機制的考察[ J].南開管理評論,2015(4):139 ~ 150.

羅宏,陳麗霖.增值稅轉型對企業融資約束的影響研究[ J].會計研究,2012(12):43 ~ 49+94.

彭濤,黃福廣,孫凌霞.稅收優惠能否激勵風險投資:基于準自然實驗的證據[ J].管理世界,2021(1):33 ~ 46+87+3+17 ~ 19.

彭俞超,韓珣,李建軍.經濟政策不確定性與企業金融化[ J].中國工業經濟,2018(1):137 ~ 155.

申廣軍,陳斌開,楊汝岱.減稅能否提振中國經濟?——基于中國增值稅改革的實證研究[ J].經濟研究,2016(11):70 ~ 82.

盛明泉,汪順,商玉萍.金融資產配置與實體企業全要素生產率:“產融相長”還是“脫實向虛”[ J].財貿研究,2018(10):87 ~ 97+110.

宋寶琳,張澤華,宋鳳軒.減稅降費緩解制造業企業經營壓力的效果評估[ J].財會月刊,2023(4):129 ~ 136.

湯澤濤,湯玉剛.增值稅減稅、議價能力與企業價值——來自港股市場的經驗證據[ J].財政研究,2020(4):115 ~ 128.

魏天保.稅收負擔、稅負結構與企業投資[ J].財經論叢,2018(12):28 ~ 37.

閆海洲,陳百助.產業上市公司的金融資產:市場效應與持有動機[ J].經濟研究,2018(7):152 ~ 166.

閆浩,肖春明,馬金華.增值稅稅率下調、民營企業投資規模與投資效率[ J].當代財經,2023(6):42 ~ 53.

于連超,張衛國,畢茜.產業政策與企業“脫實向虛”:市場導向還是政策套利[ J].南開管理評論,2021(4):128 ~ 142.

袁建國,胡明生,唐慶.營改增對企業技術創新的激勵效應[ J].稅務研究,2018(3):44 ~ 50.

岳樹民,陳博天.增值稅影響企業利潤和營業收入的實證分析[ J].稅務研究,2020(7):5 ~ 11.

岳樹民,肖春明,陳曉光.增值稅稅率下調、融資約束與企業全要素生產率——理論模型與上市公司實證證據[ J].經濟理論與經濟管理,2023(6):13 ~ 26.

趙弈超,劉行.普惠性減稅與企業內部薪酬差距——來自增值稅稅率改革的證據[ J].財經研究,2024(5):64 ~ 78.

周彬,謝佳松.虛擬經濟的發展抑制了實體經濟嗎?——來自中國上市公司的微觀證據[ J].財經研究,2018(11):74 ~ 89.

朱江濤.中國增值稅改革:歷程、特色與展望[ J].稅務研究,2024(2):52 ~ 59.

Carpenter Robert E., A. Guariglia. Cash Flow, Investment, and Investment Opportunities:New Tests Using UK Panel Data[ J]. Journal of Banking and Finance,2008(9):1894 ~ 1906.

Denis D. J., V. Sibilkov. Financial Constraints, Investment, and the Value of Cash Holdings[ J]. Review of Financial Studies,2010(1):247 ~ 269.

Jensen M. C.. Agency Costs of Free Cash Flow,Corporate Finance and Takeovers[ J]. American Economic Review,1986(2):323 ~ 329.