零售渠道并購價值

優越的商業網點是零售商得以生存和發展的基礎,但行業競爭的日趨激烈和零售商跑馬圈地的不斷進行,加之商業房產價格的持續上揚,商業網點的稀缺性日趨凸顯。為達到進入目標市場、搶占優越地段的目的,收購當地的零售企業成為外來零售商和戰略投資者進入該地區零售市場和房地產市場的重要手段。

沃爾瑪不僅是全球零售業的“霸主”,也是全球500強中的老大,但其對渠道資源的雄心依然不減。2005年8月中旬,英國《星期日郵報》曾報道,沃爾瑪的執行總裁里·斯科特曾于6月周游歐洲時光臨家樂福的一些零售店,并與世界第二大超市集團——家樂福總裁范德維德在法國凡爾賽見面,雙方可能談及沃爾瑪并購家樂福某些零售店,或可能商討沃爾瑪全面收購目前市值高達180億英鎊的家樂福的計劃。

盡管沒有人能預計沃爾瑪收購家樂福一事最終會如何演變,但國外零售行業的并購此起彼伏,爭奪渠道的戰爭愈演愈烈確是不爭的事實。

2004年11月17日,凱馬特公司(Kmart)正式宣布兼并西爾斯一羅巴克公司(sears Roe—buck)。此次并購規模將達到110億美元,兩家老牌零售商合并后,組成了規模僅次于沃爾瑪、Home Depot的美國第三大零售業公司,旗下約有3500家商店,年營業額預計將近550億美元。

2005年2月28日,美國聯合百貨公司宣布以110億美元的價格并購五月百貨公司。

在中國市場,零售商們的并購活動也毫不遜色。

2004年7月,英國第一大、世界第六大的零售商TESCO集團,斥資1.4億英鎊收購樂購連鎖超市50%的股權,這是第一次外資企業通過收購的方式直接進入中國。而之前的4月,國內的百聯集團通過股權行政劃撥方式,收購第一百貨、華聯商廈、華聯超市、友誼股份、物貿中心5家上市公司的相關股權,并成為這5家公司的實際控制人。

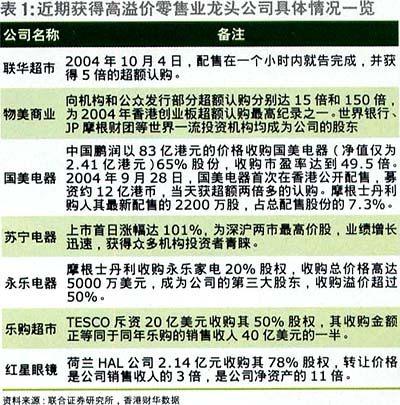

事實上,隨著連鎖零售商在各類消費品銷售中的份額逐漸提高,銷售終端的重置成本也日漸升高,零售商必將越來越多地采取收購方式以獲得更多渠道資源(表1)。

與此同時,在中國重點城市房地產價格尤其是商業地產價格的快速上漲的情況下,零售行業企業資產價值被嚴重低估,這無疑將增加零售渠道的并購價值。

零售企業尤其是百貨企業,一般處于城市繁華地段,伴隨所屬地段地產價格提升,零售企業所屬資產必然不斷升值。但由于會計處理制度的制約,零售企業的資產價值并沒有體現在公司的財務報表之中,而且其地產還每年以折舊等方式攤銷,這造成零售企業實際資產與帳面資產存在巨大差異,這不僅無法反映零售企業實際的資產狀況,而且掩蓋了零售業的投資價值。

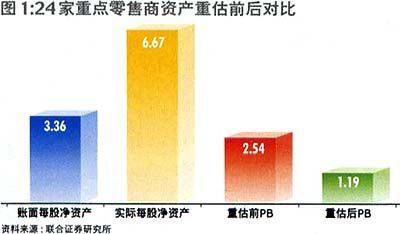

根據我們對中國重點區域零售業上市公司地產價值重估結果顯示,24家零售商重估前帳面平均每股凈資產為3.36元,重估后實際平均每股凈資產上升99%,達到6.67元。重估前24家上市公司市凈率為2.54倍,重估后市凈率僅為1.19倍,下降53.15%(圖1)。由此我們認為,零售上市公司資產質量較佳,因此收購零售業上市公司不僅成本較低,而且收購后可以迅速將其資產轉為他用或轉讓。可以預計,零售上市公司殼資源價值較為突出,容易成為房地產企業或其它戰略投資者的并購對象。