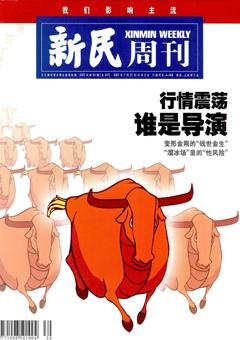

誰驅動行情過山車

張 靜

股指期貨一旦推出,股市的投資者將慢慢分為兩個陣營。一個以散戶和國有基金的基民資本為主,一個是以私募基金、老鼠倉為主。二者的較量,最怕的就是"牧羊犬"身在曹營心在漢。

上周滬深兩市成交量明顯萎縮,市場觀望情緒強烈,金融股卻逆風飄揚。業內有人士猜測這是主流資金在恢復性吸籌,提前為股指期貨出臺作準備。至于中期調整何時結束,還要等股指期貨推出的信號。

股指期貨時代,市場游戲規則將發生翻天覆地的變化。投資者只要參與A股現貨交易,就不得不密切關注期指動向。問題是在股指期貨推出之前,是不是就已經得"看人家臉色行事"了?

4月15日,《期貨交易管理條例》正式施行,一本向廣大投資者預警股指期貨風險的《誰在暗算股指期貨》也同時在北京首發。該書作者、《第一財經日報》首席預測分析師張庭賓指出,去年年底兩個月A股大盤飆升和今年3月以來第二輪大漲,都是圍繞股指期貨推出預期展開的博弈。

一經推出,眾說紛紜。有人士批評他是為了炒作自己的書而故作驚人之語。張庭賓回應道:"還能有比兩個月把超級大盤工行拉漲100%,再一個月跌掉32.7%更過分的嗎?"

暗戰

自2006年10月下旬至2006年12月27日,上證綜指漲幅驚人,從1756.46點升至2538.66點,兩個多月漲了約45%。

巧合的是,2006年10月24日證監會主席尚福林曾透露股指期貨將于2007年年初推出。

7月初,張庭賓在接受《新民周刊》采訪時表示:"前兩輪大漲,很明顯是股指期貨在起作用。"其套利思路存在如下可能:股指期貨推出之前,單邊做多A股現貨市場,尤其是做多指數成分股中的大權重藍籌股,比如銀行股;股指期貨推出后,高位拋售A股現貨,并在期指做空,實現現貨、期貨兩個市場同時獲利。等到股價暴跌后,再于低位建倉。

然而A股漲幅過快的做空動力已經引起了管理層警惕。正如中金所一位人士當時所言:"現在扯住股指期貨后腿的,已不僅僅是《期貨交易管理條例》立法的問題。"

去年12月26日尚主席的表態猶如"釜底抽薪"。當"有期"變"無期",股市的回調似在情理之中。今年1月4日,工行即由最高點6.79元急速下跌,至2月6日最低點,已跌去了32.7%。

如果說第一輪大漲是由國有投資機構和國際熱錢的混合力量、特別是國有基金推動,以收集滬深300指數權重股為主,第二輪大漲則是由私募主導。

"第二輪大漲后的5.30大跌有其必然性。在市場行情的刺激下,包括一些不負責任的股評人和媒體的鼓吹,散戶入市熱情高漲。而證監會為了控制股指急速上漲風險,停止了新基金的發行,恰好形成了一個市場空白,私募開始大肆跑馬圈地。但藍籌股價已經被炒得很高,至3月6日,工行的市盈率仍高達32倍。私募'圍魏救趙',炒作滬深300以外的成長股、垃圾股和ST股,吸引散戶追捧、誘使基民贖回。這時公募基金處于比較尷尬的位置。從理性角度而言藍籌股價不可能再向上走,但面對贖回的壓力,唯一的辦法便是繼續把重倉股再往上拉。私募、公募相互以對方為高點向上撬動股價,引起了市場瘋狂上漲,形成了巨大的泡沫。等股價高到連私募都害怕的程度,他們開始迅速出逃。"

4月19日煿家統計局發布了一季度宏觀經濟數據,GDP同比增長11.1%、CPI同比上漲2.7%。滬深股市應聲下跌,滬指當日跌幅達4.52%,深成指當日跌幅達5.23%。

但張庭賓認為:"4月15日是股指期貨從法律上可以推出的第一天。股指期貨可以推但沒推,令這一輪炒作失去了最重要的支點。也是5.30大跌的一個因素。"

搶籌

國泰君安衍生品研究員蔣瑛琨告訴記者:"對于2006年底大盤股的驚人漲幅,我們曾經進行過測量,認為此輪行情主要源于股指期貨推出預期誘發。"

在該公司一份名為"股指期貨推出與股票市場走勢2007年博弈"的研究報告中,記者看到自2006年10月下旬起,滬深大盤股全線上漲行情啟動,其中,滬深300指數前30只權重股漲幅更是驚人。"在此期間內一直加速領先滬深300指數,在2006年最后一經統計,2006年10月9日至12月29日期間,前30只權重股中僅有4只股票漲幅落后于滬深300指數。此外,這30只權重股呈現權重排名靠前的股票漲幅排名也靠前的特征,充分表明越重要股票漲幅越大。滬深300成分股漲幅排名前12名的股票中,有10只股票的權重排名也處在前12位。"

這輪權重股行情究竟因何而起?

由于2006年由大盤股引領的行情與2003年由汽車、鋼鐵、化工、電力和銀行等"五朵金花"引領的上漲行情相似,即均由大盤股啟動,并引領主要成分股指數、A股市場整體上漲,大盤股相對于成分股以及A股指數的相對漲幅呈不斷擴大之勢,蔣瑛琨他們對這兩次上漲行情作了一個比較。

"'五朵金花'行情啟動并帶領大盤上漲,甚至在下跌階段仍保持前期積累的相對漲幅,原因在于這些行業具有業績拐點,或者未來面臨高增長期的預期,相對估值優勢明顯。在此背景下,大盤股較低估值形成本輪上漲契機,促使大盤股啟動。而2006年大盤股行情的驅動因素中,大盤股雖然相對滬深300、A股整體具有相對估值優勢,但估值水平相當接近;如按照2007年PE,這一估值優勢甚至不復存在。因此,對本輪行情能給予更合理解釋的是股指期貨的預期推出。"

雖然業內推測本輪大盤股行情是基于股指期貨推出的戰略性配置需求而搶籌,但蔣瑛琨他們認為還顯稍早與過度。"但無可否認的是,股指期貨預期提供了很好的理由或概念,這構成了促發本次大盤股上漲的契機。"

交鋒

根據國泰君安前期對美國、日本、韓國、印度等市場的實證研究表明,關于股指期貨推出對標的指數成分股撚繞淙ㄖ毓桑斠緙鄣撓跋歟無論成熟或新興市場,股指期貨推出前(約半年、一年),標的指數成分股存在階段性估值溢價。

盡管2006年10月份以來的大盤股行情印證了他們的結論,但他們認為股票市場雖然可能因為股指期貨推出預期在一定程度上加速上漲,但仍然受到自身估值制約。"美國、日本、韓國、印度和中國的臺灣,在成分股經歷了階段性上漲之后,隨著股指期貨上市日的臨近,指數的上漲態勢反而有所回落。這充分表明,股指期貨可能成為股票市場上漲的加速器,或者階段性提高成分股估值,但并不能決定股票市場走勢,內在估值因素將對成分股價格起到有效制約。"

目前有相當一部分市場觀點認為,期貨真正推出時,將構成股市"利空"。

國泰君安研究認為:"內在估值而非期貨推出事件,是決定期貨推出初期現貨走勢的根本動因。牛市的趨勢性判斷以及板塊個股的內在價值,是決定現貨走勢的根本因素。不考慮現貨估值水平而持有'股指期貨正式推出時間觸發現貨市場調整'的觀點,單從期貨推出事件判斷屆時走勢,未免夸大了新生的小規模期貨市場對日趨成熟的現貨市場的影響熞補度低估了投資者(尤其機構投資者)的投資能力與資金實力。"

東方證券分析師高子劍的研究報告則認為股指期貨不會改變股市長期趨勢,但短期內有"股指期貨行情"現象。恒生指數期貨、日經225指數期貨、韓國KOSPI200指數期貨以及臺灣加權指數期貨,上市時前一個月都是上漲,后一個月都是下跌。

張衛星說:"各個國家推出第一個股指期貨時股票市場往往會出現轉折。因為第一個推出的股指期貨影響力很大,這種預期給了市場強大的心理壓力,改變了原有的趨勢,我國出現這種情況的概率有80%。"

但他認為把2006年10月份以來的大盤藍籌行情和股指期貨聯系在一起有些牽強。"那輪大漲的原因很簡單,就是機構的錢多了。基金發得非常多,基金經理能拿著這些錢去炒垃圾股嗎?既然基金一個一個在發,都得買藍籌,不做價值投資,玩傳銷行不行?先買了等漲起來再賣給后發的,這是一個很簡單的思路。資本市場經常會受傳聞影響。股指期貨正好在那個時間點上成為傳聞的素材,它的影響被放大了。"

一位基金經理私下表示:"當時這些大盤藍籌第三季度業績超過預期,相對被低估,我們看好后市,選擇流動性較好的產品買入,這是一種很正常的投資思路。事實上公募基金對股指期貨的參與程度不高。只有一些新發基金才能及時參與股指期貨,老基金參與股指期貨投資,需要修改基金契約,并經基金持有人大會通過,很多開放式基金難以做到。從目前基金參與指數期貨的條例草案看,股指期貨的買入合約價值最多占基金凈資產的10%。沒有必要花那么大代價去搶籌,在那個位置搶到也不一定合適,有可能'尾大不掉'。"

張庭賓表示:"如果要買藍籌,也不需要集中兩個月大幅度地買。連剛剛股改上市的工商銀行都拉了108.9%,總市值一下子超越匯豐和美國銀行,名列全球股市總市值第二。怎么解釋這個現象?"至于持倉比例,他認為10%已經足夠。"放大10倍就是100%。"

道德風險

張衛星認為,"股指期貨推出前,股市上漲不會停止;推出后,期貨做空將導致股市下跌"的論調存在操作難題。"股指期貨是零和游戲。隨著股指節節攀升,人們對于市場的預期趨于一致,便會出現很大的流動性風險。如果大家都做空股指,盡管資金量很大,誰能保證有足夠的多頭倉位?

滬深300指數期貨推出初期,是不是能夠產生充分的流動性也難以預料。一開始因為投資者不太熟悉,多半以觀望為主,我想成交量不會太大。"

張庭賓表示:"這種判斷建立在機構管理者形成自我約束和對基金投資人負責的基礎上。假如基金管理公司有明確的產權歸屬,經營者對于結果必須承擔相應的責任,我相信誰也不會拿自己的錢去大冒險。現在的問題是在國有投資機構中,國有大股東控股,決定國有基金公司管理者的獎罰任免;管理公司1個億的資金管理100個億的基金,大股東幾千萬的資金控制著上百億的投資再分配;基金管理公司如果做虧了,基民自認倒霉,因為他們缺乏對基金管理者有效的監管手段;因此國有機構經營者存在道德風險。不能排除'老鼠倉'拿公家的錢作對手盤的可能。從目前的現貨期貨的雙層交易制度的設計上來看是可能做得到,比如說他可以讓投資者的錢或者國有的錢在現貨上做空,股指期貨上扮演做多的角色而老鼠倉做空。拿別人的錢去冒險,自己和關系人將收益轉移進自己的腰包,這從技術上來說完全可以實現。"

他認為股指期貨一旦推出,股市的投資者將慢慢分為兩個陣營。一個以散戶和國有基金的基民資本為主,一個是以私募基金、老鼠倉為主。二者的較量,最怕的就是"牧羊犬"身在曹營心在漢。

他曾打過一個有趣的比喻:"牧羊犬"的正常收益本來源于羊群看得好,主人賣了羊毛,"牧羊犬"獲得一些獎賞。但是這個收益周期較長、收入有限,遠不如"牧羊犬"自己偷偷剪羊毛賣,甚至將整只羊都偷賣掉賺錢快。"國有企業經理人道德風險由來已久,基金不太可能出淤泥而不染,然而,從2000年《財經》雜志曝光'基金黑幕'以來,我從來沒有聽說過哪一個基金的人因此而被判刑,這說明我們在這方面的制度設計和監管力度有待加強。"

面對種種理論分析與猜測,打過期貨大戰、有中國第一代資本市場職業操盤手之稱的花榮,卻持另一種截然不同的觀點。

"去年年底藍籌漲沒有對股指期貨的預期在內。行情剛開始漲的時候大部分基金賣的規模就很大了。我知道一些職業機構去買的原因就是因為這些股票權重大,它漲大盤就漲。而且工行、中行、中國航空當時已經接近發行價了,這是一個機會。此外就是為元旦、圣誕創造一個喜慶的氣氛。相當于過年放鞭炮,只不過他們覺得放鞭炮不刺激,還是放工商銀行、中國銀行更帶勁。"

我們這個圈子就是這個習慣,與一般的私募、基金不太一樣,生活的核心就是賺錢與吃喝玩樂。在大家都認為這只股票盤子那么大不可能漲的時候讓它漲,這就是一樂兒。你看全國人民高興得直拍手。"

"權重最大的股票也是職業機構比較喜歡的,這種情形以前曾多次發生,我們覺得沒有什么好大驚小怪。"他大笑起來:"打仗的人和宣傳員思路不太一樣。一樁很簡單的事情,研究人員可能會把它想得太復雜。"