財富的重托

趙迪

近些年來,市場對于基金行業爭議頗多,這主要是受到證券市場持續低迷的影響,基金投資者尤其是偏股型基金投資者虧損累累。證監會主席郭樹清在基金業協會成立大會上發表了題為《我們需要一個強大的財富管理行業》的重要講話。如何才能打造出強大的財富管理行業呢?眾所周知,勤勉盡責、努力實現投資者的資產增值和財富保障是財富管理行業的根本使命。說一千、道一萬,只有真正為投資者賺到錢,以基金公司為代表的財富管理機構才能真正贏得社會的信任與尊重,自身也才能夠真正的強大起來。

2007至2011年這過去的五年間,A股市場先漲后跌,基本經歷了完整的牛熊周期。我們觀察了57家基金管理公司在這一過程中的表現,試圖從中尋找出最能夠為投資者賺錢的基金公司,并挖掘這些優秀基金公司身上的特質。

基金業5年管理費收入1520億!僅為基民賺33億!

2007至2011年的5年間,盡管上證指數累計下跌17.79%,但滬深300指數卻累計上漲14.93%,中小板指數更是上漲了74.08%。如果以滬深300指數作為比較基準,事實上,基準指數在過去的5年間還是有小幅的正收益。那么,基金行業是否為投資者創造了絕對收益呢?

我們用基金年報中的“利潤總額”作為衡量基金管理公司是否為投資者創造絕對收益的指標。這個指標能夠反映基金管理人運用基金資產進行投資的有效性,是基金產品的收入扣減基金產品的運作支出項,為持有人賺取的實際收益。

根據Wind資訊的統計,2007-2011年間,57家基金管理公司創造的利潤合計僅為32.92億元,相對于這期間基金行業平均2萬億元的資產管理規模而言,投資收益率不到千分之二,而在此期間基金行業獲得的管理費收入卻高達1519.99億元,是基金行業為持有人創造利潤的46倍!

57家基金公司中,有30家公司利潤合計為正、為投資者賺到了錢,其余27家公司則出現了虧損。

華夏、南方為基民賺錢最多、中郵創業虧損最大

從各家公司情況來看,華夏基金管理公司以260.74億元的利潤合計位列全部基金管理公司之首,南方基金管理公司以118.74億元的利潤合計緊隨其后。57家基金管理公司中,只有華夏和南方兩家公司在過去五年間為基民創造利潤超過100億元。利潤排名第三至五位的基金公司是富國基金管理公司、工銀瑞信基金管理公司和興業全球基金管理公司。這三家公司的利潤合計都超過了90億元。如果扣除上述五家公司,則全行業在過去五年給投資者虧損628.89億元!(見表1)。

57家基金公司中,中郵創業基金、光大保德信基金、廣發基金給基民造成的虧損最大,分別為230.71億元、179.04億元和-131.71億元。虧損超過100億元的公司恰好也是3家。

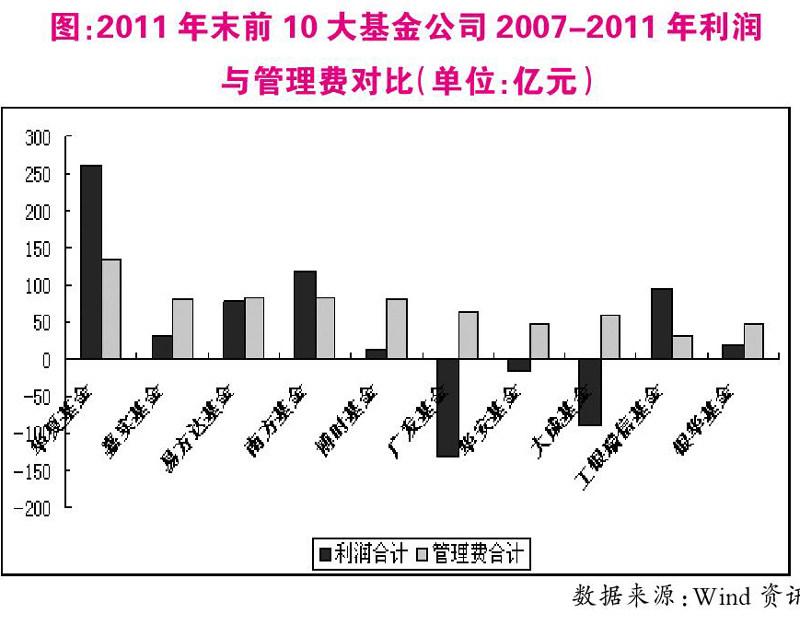

2011年末資產管理規模最大的10家基金管理公司中,7家公司為投資者帶來了回報,表明大型基金管理公司的業績穩定性好于中小型基金公司,不過廣發、大成、華安三家公司出現了負回報。10大公司中,利潤總額超過管理費總額的公司只有華夏基金、南方基金和工銀瑞信基金3家。

圖:2011年末前10大基金公司2007-2011年利潤與管理費對比(單位:億元)

數據來源:Wind資訊

我們通過“利潤與管理費之比”指標來衡量基金公司單位管理費收入所為投資者創造的回報。其中,銀河基金、國海富蘭克林基金、信達澳銀基金的比例最高,其中,銀河基金5年的管理費收入總計為8.96億元,卻為投資者創造了48.84億元的利潤,利潤是管理費的5.45倍之多。而這一比例最低的是天治基金,5年來的管理費收入為2.52億元,卻給投資者帶來32.49億元的損失,投資者的損失是管理費收入的12.89倍。

優秀基金公司的特質

實現投資者的資產增值和財富保障是每一個資產管理人追求的目標和使命。相信,絕大多數的基金公司都希望能夠為投資者創造回報。雖然如此,但市場變幻莫測,在殘酷的市場中搏殺,即使是專業的機構投資者也未必能夠百戰百勝。那么,這些在過去五年中,真正為投資者賺到錢的基金公司具備了怎樣的特質呢?

首先,優秀的基金管理公司具備清晰的經營理念和誠信的契約精神。經營理念決定了公司的產品線布局,誠信的契約精神決定了投研團隊能夠很好的實現產品的設計初衷。

以南方基金為例,作為一家老牌基金管理公司,南方基金始終秉承“專業、穩健、規范、創新”的經營理念,以穩健優良的投資業績,回報廣大客戶的信任與支持。南方基金旗下30多只產品,覆蓋從低風險到高風險的全部基金產品線結構,且不同風險偏好的產品數量較為均衡,各只產品風格明確,在弱勢市場中,基金管理公司旗下資產整體上表現出較強的抗風險能力。

“實踐證明,信守基金契約、為廣大投資者提供長期穩健的資本增值是我們履行社會責任最重要、最直接的方式。”對于南方基金的經營理念,總經理高良玉是這樣總結的。

其次,優秀的基金管理公司具備穩定、高水平的投研團隊。基金行業發展的關鍵是人才,基金公司的競爭實際上是人才的競爭。這一點在精英輩出的華夏基金、著力打造投研體系的南方基金、債券投資實力突出的富國基金和風格穩健的興業全球基金中都有體現。

相對于其他行業,基金行業人才的較高流動性是行業面臨的共同問題。對此,南方基金總經理高良玉表示,“在當前行業整體低迷的情況下,優秀人才供應較少,外部招聘難度越來越大,依靠內部培養為公司重要的人才策略。”

高良玉介紹,南方基金十分重視培養全資產管理的投研人才。通過綜合股票、債券和現金的全仿真模擬投資,提升研究員的資產配置能力;通過調整行業分工,培養研究員的跨行業研究能力;通過普及股指期貨、RQFII等新業務知識,及時更新投研人員的知識結構;通過開辟運營、市場體系向投研體系橫向轉型的發展通道,有效拓寬投研人才的來源渠道。全資產管理投研人才的培養戰略,激發了投研人員的工作熱情,提升了投研人員的綜合能力,為公司整體投研實力的增強打下堅實的基礎。

第三,優秀的基金管理公司長期投資業績平穩,極少出現大起大落。我們注意到,這些真正為投資者賺錢的基金公司整體業績表現平穩,很少出現大起大落的現象。例如華夏基金,除了旗下王亞偉管理的明星產品出色外,其余產品也相對穩健。南方基金,經過投研體系的變革,近幾年整體業績明顯提升。興業全球基金長期排名居前的業績也時常被業界稱頌。富國基金,雖然股票型基金業績一般,但債券型產品表現不錯,在弱勢市場中也為投資者贏得了回報。

相反,有些基金管理公司的業績大起大落,最典型的屬中郵基金。加之部分投資者追漲殺跌,高位申購、低位贖回,導致其持有人累計虧損超過200億元。此外,廣發基金和大成基金業績波動性也比較大。

第四,優秀的基金管理公司注重創新,尤其是有利于投資者的創新。對于基金管理公司而言,創新具有十分重要的意義。但很多基金公司的產品創新是市場導向,即什么產品賣得好就設計什么樣的產品,而并非從有利于投資者的角度創新。前者屬于投機型創新,后者才是真正意義上的多贏的創新。

在產品創新方面,南方基金表現突出,旗下擁有國內第一只保本基金南方避險、第一只上市開放式基金南方積配、第一只復制基金南穩貳號、第一只股票類QDII基金南方全球、第一只債券指數基金南方50債等。高良玉表示,未來公司設計產品會更多的從投資人的角度和感受出發,推出滿足不同市場需要的產品,如利用股指期貨等對沖市場風險的絕對收益類產品,適應投資者賺錢的核心訴求;如較大市場影響力的ETF產品,滿足機構投資者的資產配置工具需要;如適合養老金進入的大容量、低風險產品,在養老金入市政策出臺后及時推出。改變單一產品結構,構建多元產品體系,擺脫行業看天吃飯的發展困局,向全天候資產管理公司過渡。

第五,優秀的基金管理公司重視投資者教育,指導投資者理性投資。近5年,基金投資整體回報不高,一方面,放映出國內基金管理公司投資管理能力亟待提高,另一方面,投資者申購贖回行為的不理性也是一個不能忽視的原因。如果基金公司能夠給予投資者一定的引導,能夠在整體上提升持有人的收益。這方面,興業全球基金就是一個很好的例子。該公司在2008年主動建議投資者降低偏股型基金配置比重的做法,讓該公司旗下產品近幾年的利潤維持在行業前列。

基金業展望——穩見未來

展望未來,資產管理行業依舊面臨巨大的挑戰。如果未來幾年基金行業仍不能為投資者創造相對合理的絕對回報,在資產管理行業的大格局中,基金公司有被邊緣化的危險。正如南方基金的品牌口號“穩見未來”,肩負著普通中國老百姓財富重托的公募基金行業經過了前十余年跑馬圈地的階段后,要開始精耕細作,無論是經營還是投資都需要更加追求穩健。

對于基金公司未來的發展方向,南方基金總經理高良玉表示,要改變基金公司以單向做多產品為主的產品結構,使基金業擺脫看天吃飯的發展困局,向全天候資產管理公司過渡。從投資人的角度與感受出發,推出適應不同市場需要的產品,鼓勵改進不適應市場的一些老產品。鼓勵推出絕對收益產品,避免出現戰勝市場但虧了錢的尷尬處境,適應投資者追求絕對收益的核心訴求。

對于基金投資者而言,在選擇基金產品之前,應當認真考量基金管理公司的綜合實力,選擇真正能夠為投資者賺錢的基金管理人。