博盈投資的變身謎局

2012-12-28 00:00:00李勇

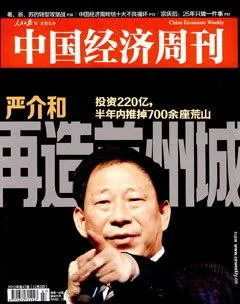

中國經濟周刊 2012年47期

在A股上,有這樣一家公司,停牌4個月,在今年11月5日復牌后連續4個一字漲停。同時,該公司公布非公開發行股票預案,一旦實施,該公司將同時出現大股東變更、并購海外資產、非公開發行股票、主營業務變化等情況。

“融資、并購、整合、退出幾乎在同一時點完成,堪稱經典。史上無二。”新浪微博認證為興邊富民(北京)資本管理有限公司總裁的王世渝這樣評價。

這家公司就是1997年上市、并在此前預估今年業績會發生虧損的博盈投資(000760.SZ)。

有市場人士表示,如果博盈投資的運作成為現實的話,它將成為新的經典案例,為并購基金的退出提供新的思路,同時為上市公司繞開重組、借殼等方式而實現主營業務變更提供模板。

然而,在未得到證監會最終核準之前,一切都不確定。

博盈投資“四變”

7月6日,博盈投資開始停牌,策劃重大資產重組。

主營業務為汽車零部件的博盈投資在2012中報和三季報中歸屬于上市公司股東凈利潤分別虧損149萬元和931萬元。預計全年歸屬于上市公司股東的凈利潤虧損為1200萬~1500萬元。

博盈投資的股價表現也乏善可陳。其第一大股東荊州市恒豐制動系統有限公司(下稱“恒豐制動”)入主博盈投資之后,根據方案發布之前股價計算,浮虧約4607萬元。

“公司業績疲軟,股價下滑,不管是出于改善公司業績還是拉升股價,這樣的公司大股東有動力去進行重組。”北京一家券商人士告訴《中國經濟周刊》。

11月5日,博盈投資復牌,并公告了非公開發行股票的預案,但該預案并不是停牌前所說的策劃重大資產重組。

根據預案,博盈投資擬以非公開發行股票的方式向6個對象發行股票。發行數量為3.145億股,價格為4.77元/股,擬募集資金約15億元。6個發行對象為東營市英達鋼結構有限公司(下稱“英達鋼構”)、長沙澤瑞創業投資合伙企業(有限合伙)(下稱“長沙澤瑞”)、長沙澤洺創業投資合伙企業(有限合伙)(下稱“長沙澤洺”)、寧波貝鑫股權投資合伙企業(有限合伙)(下稱“寧波貝鑫”)、寧波理瑞股權投資合伙企業(有限合伙)(下稱“寧波理瑞”)、天津硅谷天堂恒豐股權投資基金合伙企業(有限合伙)(下稱“天津恒豐”)。

募集的約15億元資金在扣除發行費用后,將用5億元收購武漢梧桐硅谷天堂投資有限公司(下稱“武漢梧桐”),3億元投向奧地利斯太爾動力有限公司(Steyr Motors,下稱“斯太爾”)增資擴產項目,3億元投向技術研發項目,剩余資金補充流動資金。而武漢梧桐的主要資產為持有的斯太爾100%股權。

通過此次非公開發行后,博盈投資的原第一大股東恒豐制動的持股比例下降為3.08%,英達鋼構則以15.21%的占股比例成為公司第一大股東;主要資產變為斯太爾100%股權,公司主營業務將新增柴油發動機研發和生產業務。

事實上,通過這次預案的實施,博盈投資控股股東更迭、主要資產變化,斯太爾也實現借殼上市。

為什么博盈投資不直接向武漢梧桐發行股份來并購斯太爾股權?

分析認為,如果直接并購,就意味著公司是重大資產重組,同時武漢梧桐是借殼上市,其最終被監管層審核通過的難度與IPO相當。武漢梧桐可能還需要對斯太爾的盈利進行承諾,并不容易實現退出。

然而,博盈投資非公開發行募集的約15億元資金,超過了其今年半年報公布的公司總資產7.575億元,為其總資產的近兩倍,即超過了《上市公司重大資產重組管理辦法》規定:資產總額占上市公司最近一個會計年度經審計的合并財務會計報告期末資產總額的比例達到50%以上。

受到市場質疑的博盈投資在連續4個漲停后,停牌進行核查。公司在11月20日晚間發布核查公告。11月21日,博盈投資復牌。

博盈投資在核查公告中表示,博盈投資本次非公開發行股票募集資金,并用部分募集資金收購標的資產,該方案屬于非公開發行股票的范疇,不適用《上市公司重大資產重組管理辦法》,不屬于向同一特定對象發行股份購買資產的情形,符合相關法規的規定。

誰是獲益者

此次資本運作的主體分為四類:第一是博盈投資本身及其原大股東恒豐制動,第二是未來的大股東英達鋼構,第三是參與認購股份的PE公司,第四是武漢梧桐。

預案若成行,博盈投資搖身變為柴油機設備商,武漢梧桐以數月內溢價76%退出、5家PE坐享浮盈、原第一大股東有望成功解套。

對于5家PE公司,記者獲得的材料顯示,長沙澤瑞和長沙澤洺的執行事務合伙人同為湖南瑞慶科技發展有限公司,其實際控制人為江發明。寧波貝鑫和寧波理瑞的執行事務合伙人同為上海四創投資管理有限公司,其實際控制人為張銀花。

上述4家成立于2012年,除參與本次非公開發行外,尚未開展其他業務。

另外一家PE公司天津恒豐的合伙人為天津硅谷天堂股權投資基金管理有限公司和硅谷天堂資產管理集團股份有限公司。硅谷天堂資產管理集團股份有限公司持有天津硅谷天堂股權投資基金管理有限公司100%的股權,持有天津桐盈100%的股權。天津桐盈持有武漢梧桐100%的股權,因此,天津恒豐與武漢梧桐屬于同一實際控制人所有。

預案顯示,2012年4月,武漢梧桐收購天津桐盈100%股權的交易價格為3245萬歐元(約合2.84億元人民幣)。而本次,博盈投資通過募集資金收購武漢梧桐的價格為5億元,意味著僅7個月,硅谷天堂退出實現收益2.16億元。

而本次,硅谷天堂基金旗下的天津恒豐認購此次非公開發行股票4192.87萬股,耗資近2億元。這意味著,通過此次運作,硅谷天堂基金收回了投資成本,溢價部分還能支付購買股票成本,獲得4192.87萬股的股票,賺得盆滿缽滿。

英達鋼構能“盈”嗎

《中國經濟周刊》獲得的工商資料顯示,英達鋼構成立于2005年,注冊資金為5000萬元,法定代表人為馮文杰,主要從事鋼結構加工安裝、市政工程、園林綠化工程等。

根據預案,本次發行完畢后,英達鋼構將成為博盈投資的控股股東,基于本次募集資金投資項目未來良好的盈利前景,英達鋼構作出承諾:武漢梧桐2013年度、2014年度、2015年度每年實現的經審計扣除非經常性損益后的凈利潤分別不低于2.3億元、3.4億元和6.1億元。若每期實際扣除非經常性損益后凈利潤數未達到上述的凈利潤承諾數,英達鋼構承諾將按承諾利潤數與實際盈利之間的差額對博盈投資進行補償。

事實上,武漢梧桐的主要資產斯太爾歷史業績卻是微利,業績呈現下滑的趨勢。更為重要的是,其利潤與英達鋼構承諾的利潤差距太大。

國內一家龍頭柴油機配件上市公司人士告訴《中國經濟周刊》,斯太爾的技術還是比較先進的,早期,其公司從奧地利斯太爾引進了整套技術,但目前,這些技術公司都已經是自主的了,不需要再從斯太爾引進了。

英達鋼構內部分管鋼貨的趙姓經理接受《中國經濟周刊》采訪時表示,即使在合作(非公開發行)完成之后,英達鋼構的鋼業務還是要做,不會放棄鋼業務去做柴油發動機的生意。

英達鋼構承諾的盈利數據能不能實現,只能等到明年才能知