CDMA運營商LTE終端發展策略分析

何雙旺,程貴鋒

(中國電信股份有限公司廣州研究院 廣州510630)

1 CDMA終端的產業困境

1.1 全球CDMA小眾市場地位越發顯著

從2008年起,雖然中國市場CDMA取得了爆炸性增長,用戶數從2 800萬增長至2012年底的1.6億;但從全球市場競爭看,截至2012年底全球CDMA用戶數約為5.26億,市場份額僅占8.23%,且市場份額逐年下降,CDMA小眾市場地位越發顯著。全球CDMA用戶規模及市場份額趨勢如圖1所示。近年來不斷有運營商宣布關閉CDMA網絡運營,2007年澳大利亞和記澳洲電訊關閉CDMA網絡,隨后墨西哥、日本、印度、印尼、越南、孟加拉等多個國家放棄了對CDMA的使用,2012年泰國電信、巴西VIVO、新西蘭電信也相繼關閉CDMA網絡,CDMA網絡在國際上日趨“孤島”化。

圖1 近幾年全球CDMA用戶規模及市場份額趨勢(數據來源:Informa Telecoms & Media)

1.2 CDMA終端上游產業鏈健康度方面已經落后TD-SCDMA

基帶芯片領域,從參與者角度看,CDMA瓶頸效應依舊,只有高通和威盛兩家,并且尚未形成有效的市場競爭。而反觀TD-SCDMA芯片參與者已超過8家,展訊、高通、MTK等主流芯片廠商相繼進入并逐步加大資源投入,TD-SCDMA終端產業在芯片層面得到了極大改善,表1所示為截至2012年底的基帶芯片環節規模商用參與者情況。

表1 截至2012年底,基帶芯片環節規模商用參與者情況

高通的事實性壟斷使得CDMA基帶芯片/方案缺乏有效競爭,跟不上競爭產業鏈的價格調整節奏,直接導致了大多數CDMA終端廠商的芯片成本相比同配的WCDMA、TD-SCDMA終端芯片差距明顯。當前CDMA芯片的收費模式(包括整體收費、費率偏高等)也是眾多AP廠商開發BP+AP集成方案的主要門檻之一,而2012年下半年MTK與VIA公司聯合推出的MT6515+CBP 7.2的雙模方案市場表現低于預期,也對其他試圖進入CDMA市場的AP廠商產生影響。與此同時,除高通外,MTK等新進入者相繼推出TD-SCDMA/WCDMA共模芯片,使得TD-SCDMA在芯片層面幾乎與WCDMA做到同步,從資源競爭角度,這對于CDMA產業鏈而言是雙層劣勢加劇。

TD-SCDMA終端在芯片領域的豐富與性價比的提升,從源頭上為2012年下半年TD-SCDMA智能機的爆發提供了產業與技術基礎,而這種上升趨勢在2013年市場表現上得到了進一步明示,TD-SCDMA終端月度銷量超千萬,產業資源明顯在向TD-SCDMA傾斜。

1.3 CDMA終端產業上游產業鏈劣勢傳導,競爭劣勢日益凸顯

在智能機價格不斷下探的趨勢下,CDMA終端的上游成本劣勢在最終市場競爭中被進一步擴大,而在成本控制競爭激烈的入門級智能機(比如399元)以及千元智能機領域表現得尤為突出。而運營商在面向最終消費者時,需保持手機終端的市場價格競爭力(同等或者價差可比擬),這種芯片成本劣勢傳導將增加巨額終端產業經營成本。2013年Q1市場上3.5英寸入門智能機(cdma2000 1x Ev-Do機型)價格相比競爭對手有100~200元的價差。2012 Q3 WCDMA機型加權計算的價格較cdma2000 1x Ev-Do低4.0%,按照2012年CDMA網智能機價格為1 435元、超過4 000萬智能機規模計算,增加的運營成本超過40億元。

2 LTE終端產業機遇

2.1 LTE產業發展步入快速成熟期

LTE(long term evolution,長期演進)發展速度已經超過之前任何一種移動通信技術:從實驗網到第一個商用網,3G是3年、HSPA是1年,而LTE是9個月;終端增長到200款,HSPA用時2年,LTE約20個月;達到3 000萬用戶的時間,GSM為51個月,WCDMA為45個月,而LTE僅為31個月。

LTE發展迅速,FDD LTE是主流。截至2013年4月,全球有67個國家有163個LTE商用網絡,其中僅15個為TD-LTE運營商,而且全球有124個國家415個運營商正準備開展LTE業務。2012年底LTE網絡已覆蓋了全球人口的11%,截至2013年3月,Verizon和KDDI的LTE網絡人口覆蓋率分別達到90%和96.4%。Strategy Analytics預測,2013年內LTE覆蓋人口預計達到全球人口的22%。至2017年,全球LTE網絡連接數量有望達到16億,占全球移動通信網絡連接總數的18%。

LTE手機終端已經商用成熟,FDD LTE手機優勢明顯。截至2013年1月,LTE終端達662款,其中手機221款,占33%,其余形態包括PAD、數據卡、MiFi、CPE等。FDD終端優勢明顯,款數上是TDD的4倍,占絕對優勢,手機占比33%,遠高于TDD的10%。

2.2 LTE終端產業有望形成良性競爭生態環境

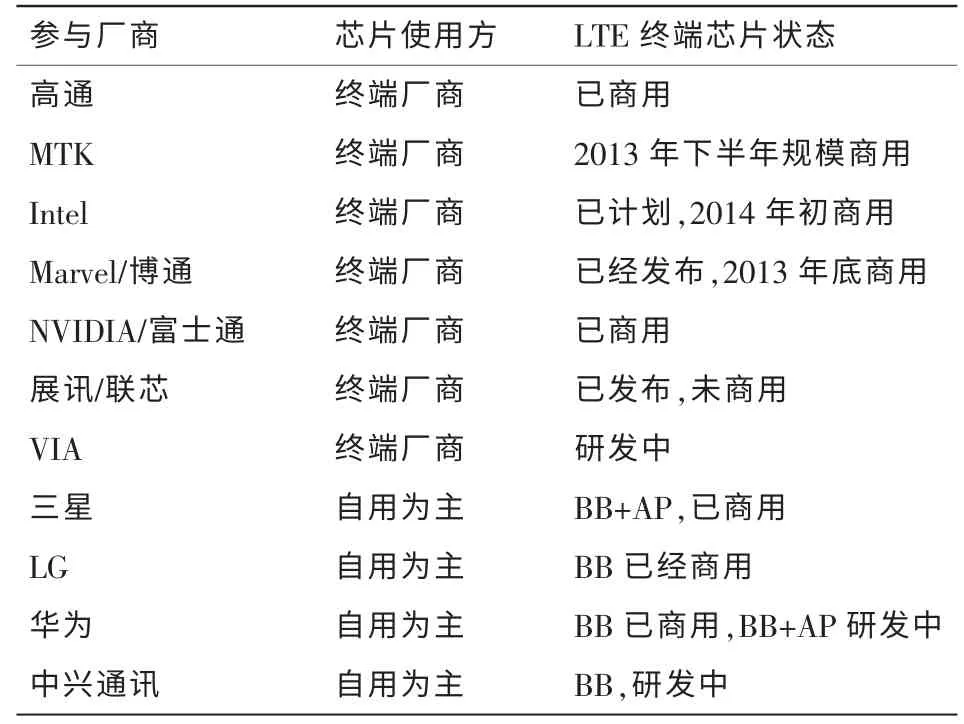

現 階段,高通、三星、GCT、NVIDIA、瑞 薩 等 廠 商LTE終端芯片已商用。Marvell/博通、MTK、展訊等公司芯片已發布或即將商用,Intel計劃2014年初商用。LG、華為、中興通訊等手機廠商也在積極研發LTE終端芯片。多方參與帶來的有效競爭,將使LTE終端上游產業鏈有望形成良性生態環境。全球主流CDMA運營商已經把LTE作為后續網絡演進的主要選擇,而LTE終端產業鏈上游環節的良性競爭也將為深受上游產業困境的CDMA運營商融入國際主流制式帶來前所未有的產業機遇。表2所示為業界LTE芯片參與情況。

表2 業界LTE芯片參與情況(截至2013年5月)

2.3 主流CDMA運營商的LTE終端發展道路

LTE運營商持續推進LTE網絡覆蓋并紛紛開展VoLTE(voice over LTE)試驗及商用化。截至2013年5月,根據GSA統計信息,韓國的SKT、LG U+已經發布商用VoLTE,AT&T、KT等12家 運 營 商 在 部 署VoLTE,NTT DoCoMo、KDDI、E Plus 3家已經制定VoLTE計劃,中國移動、奧地利T-Mobile在開展VoLTE試驗。

CDMA運營商積極通過VoLTE實現去CDMA化。GSA信 息 顯 示,Verizon、Sprint、US Cellular、Metro PCS、KDDI 5家CDMA運營商在積極部署VoLTE。據Verizon 2013年第1季度業績報告電話會議及其他公開信息顯示,Verizon的VoLTE計劃清晰,行動堅決。Verizon計劃2014年初推出VoLTE服務與LTE單模終端,以期降低終端補貼與成本,并在未來2~3年停止3G網絡投資,僅維持網絡運行,加強LTE網絡投資建設,降低CDMA網絡的重要性。在2014年底主推LTE單模終端,徹底拋棄CDMA制式,融入移動通信主流制式。

3 CDMA運營商LTE終端發展路線思考與策略建議

鑒于前文所述CDMA產業現狀、LTE產業發展趨勢,接下來就CDMA運營商在制定面向LTE的演進策略時,終端層面應思考的若干問題提出策略建議。

(1)LTE與CDMA的關系定位

CDMA運營商在制定LTE演進策略時,應充分考慮手機終端產業的良性運作對移動業務運營的重要性,提高手機終端在演進路線選擇中的決策權重,真正從促進終端產業良性循環的維度制定LTE發展策略。

為融入主流制式,擺脫當前的產業困境,CDMA運營商應抓住LTE演進的契機,擺脫CDMA制式的固有制約瓶頸,在演進時充分降低LTE與cdma2000 1x/cdma 2000 1x Ev-Do的耦合度,為LTE獨立于CDMA存在與發展創造條件。應采取較為激進的市場策略,加快業務向LTE網絡遷移,縮短演進的過渡期進程。

(2)終端形態的選擇:數據終端還是手機

從2G到3G,3G到LTE,新技術運營初期,新技術手機終端的成熟需要過程。手機終端與新網絡之間的互操作需要大量的現網驗證,而且運營初期規模受限,新技術研發成本需要分攤致使商用終端難以做到中低端價位,從而導致手機終端不足以支撐規模用戶發展。在此階段,數據終端是運營商的優先選擇,在采取數據作為運營載體的同時不斷優化提升網絡質量,推動手機終端成熟。在新技術手機終端逐步成熟規模商用后,手機作為移動業務運營的載體與平臺屬性逐漸凸顯,反觀數據終端對網絡資源占用高,難以通過應用等提升流量價值,這時手機終端成為運營商的第一選擇,數據終端成為補充。

當前隨著LTE手機終端的逐漸商用成熟,手機終端已經成為所有LTE運營商開展業務運營的第一選擇。截至2013年1月,LTE終 端 總 數662款,其 中 手 機221款 占33%,在眾多LTE形態中已成為主流。Verizon在2010年LTE商用初期以數據卡為主,而到2012年第4季度,智能手機款數已占38%,銷量占比62%。KDDI LTE業務運營主推智能手機終端,在2012年11月至今累計推出12款LTE智能機,已占在售智能機款數的50%。

(3)終端語音實現方案選擇

在LTE時代,語音業務可以選擇CDMA承載或LTE承載。前文所述語音業務通過LTE網絡承載,即VoLTE,成為國際LTE運營商的普遍演進方向,紛紛開展試驗并商用化。在所有語音業務都通過VoLTE方式時,語音業務與CDMA網脫離,CDMA運營商的LTE運營實現業界主流,這時終端支持cdma2000 1x成為可選。但必須認識到VoLTE雖是長期的方向卻不是當下的選擇,語音從CDMA承載完全遷移到VoLTE,受LTE網絡覆蓋情況、VoLTE的成熟度、用戶的語音質量的需求變化等多方面因素影響。在很長的一段時期內,語音業務依然需要通過CDMA網絡承載。

當前終端側實現方案有3種, 方案1:SVLTE(simultaneous voice and LTE,即雙模雙待雙通);方案2:CSFB/eCSFB(circuit switched fallback,電路域回落,即雙模單待單通);方案3:SRLTE(single receive LTE,即雙模雙待單通)。

方案1:SVLTE,LTE與CDMA兩模相對獨立,產業門檻相對低,制約因素少,也是目前終端廠商的優先實現方式,手機終端商用成熟度最高。

方案2:CSFB/eCSFB,LTE與CDMA兩模之間 信 令 交互多,技術耦合度高,技術實現與專利受上游CDMA芯片方案提供商制約大,方案競爭力弱,選擇該方案,CDMA運營商的LTE終端產業將延續原有CDMA的格局,繼續成為“孤島”。

方案3:SRLTE,從產業維度看與SVLTE類似,但技術實現難度較SVLTE大,從商用成熟度角度看遜于SVLTE方案。但SRLTE在硬件成本、外觀設計、功耗等方面優于SVLTE方案。從CDMA制式與LTE的耦合程度、融入主流難度這兩個指標看3種方案,SRLTE和SVLTE能都較好地滿足去CDMA耦合的思路,應成為CDMA運營商在過渡期內的優選終端實現方案。

(4)LTE+CDMA特殊終端需求的產業推動

前文所述,LTE手機終端特別是FDD LTE手機終端已經成熟,但無論是上游芯片方案還是商用手機終端,支持CDMA模塊的LTE仍是小眾需求。為加快終端成熟,保障初期終端供應,CDMA運營商應盡快向產業鏈明確LTE終端發展路線與終端需求,并盡量減少終端實現復雜度。創新產業合作模式,積極參與上游運作,在產業上游積極引入更多的CDMA芯片參與者,以期形成有效競爭格局,推動上游芯片及解決方案的豐富,在過渡期內最大限度地減少上游產業鏈的天然劣勢。