創業板牛市:機構涉嫌操縱中小盤股

袁璐

2013年以來創業板、中小板整體逆市上漲,創業板指數更是頻頻創下新高。當前市場下,基金對于中小盤股的熱情似乎也達到了空前的高度。業內人士指出,創業年在2013年的大幅上漲,基金的推動作用十分明顯。基金經理常常會在私下結成聯盟,共同拉升某只個股。而這些個股多為中小板、創業板的小盤股,所需資金不多,又能達到十分顯著的效果。

統計顯示,創業板379只個股,截止2013年四季度末,基金在創業板的重倉持股市值已飆升至1082.34.34億元。

疑點案例:私募華鼎興業涉嫌操縱股價

2013年的三季報披露后,百圓褲業和泰亞股份基本面均乏善可陳,但走勢卻一路上揚。時至今日回看,百圓褲業去年年內一度暴漲超過100%,泰亞股份也大漲近五成。從走勢上看,兩只股票都有被主力機構操作股價的嫌疑。隨著媒體的關注,其幕后主力機構也隨之浮出水面。

資料顯示,兩只股票具有以下幾個共同點:第一、流通盤均較小,百元褲業在4000萬股左右;第二是在上漲的過程中每天的換手率均不高;第三,前十大流通股東持股不多,籌碼卻高度集中,百圓褲業2013年三季度末人均持股1.49萬股,泰亞股份人均持股1.04萬股。

值得一提的是,百圓褲業和泰亞股份去年二、三季度的前十大流通股東均有交叉持股的現象。泰亞股份2013年三季度末前十大流通股東包括華鼎興業結構化信托計劃、北京三能環宇科技有限公司、李柏龍、徐建立、王洪君等,而在2013年二季度末前十大流通股東包含王坤、包瑞俊、安若瑋等人。百圓褲業2013年三季度末前十大流通股東包括華鼎興業結構化信托計劃、王坤、安若瑋、包瑞俊等,而在2013年二季度末前十大流通股東包括北京三能環宇科技有限公司、薛君秀、楊引觀、徐建立、王坤。

不難發現,華鼎興業結構化信托計劃、北京三能環宇科技有限公司、徐建立、包瑞俊、安若瑋等重復出現在兩只個股前十大流通股東名單中,有媒體因此質疑陽光私募華鼎興業涉嫌聯合多個自然人和法人賬戶操縱上述個股。

業內人士指出:“從兩只個股的走勢、換手率以及前十大流通股東的名單高度重合來看,有可能是同一莊家所為。從其持股來看,最大持股量僅100多萬股,而籌碼卻高度集中,不排除還有其他賬戶聯合坐莊,至于是否華鼎興業在幕后主導,難以定論,也有可能是其他機構或大戶。”

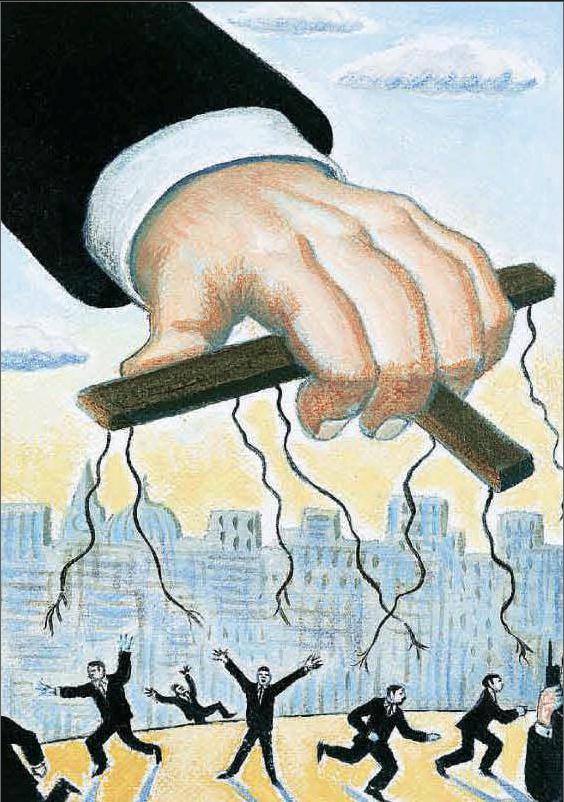

莊股時代尚未終結

事實上,華鼎興業并非是首家被質疑坐莊的私募基金。早在2012年11月,證監會的深度調查掀開了私募“坐莊”的冰山一角。據媒體報道,上海豐潤陸續操控了其他8個賬戶,包括“聯華國際信托有限公司-浙江中行新股申購信托項目〈3期〉”、“中融國際信托有限公司-融裕25號”兩款私募產品。在一致行動人關系確立的背景下,上海豐潤掌控的9個賬戶在操盤過程中,對京山輕機、江西長運、大連圣亞、中科英華4只股票在某一時間段內已經構成舉牌,但上海豐潤未按規定披露相關信息,且反復逾越舉牌線。

而2013年網絡轉載率較高的一篇《一位公募基金經理的懺悔》中亦提到:“基金聯合一起用資金優勢炒作小盤股,達到聯合資金控盤程度,大家推高股票價格,這樣可以保證公募基金的市值保持較好業績,這樣基金管理公司可以提取更高的基金管理費,基金經理的工資獎金高,業績排名高,表面上看似乎大家都好”。

此文一度引起了市場對于基金坐莊小盤股的爭論。對此,業內人士曾指出:“一些公募基金等機構經常會聯合調研某些公司,調研結束后如果發覺公司前景不錯,會相互交流,甚至不排除會私下交流目標價,然后開始買入,推高股票,鎖倉直至達到目標價才出局,當然這些只是口頭協議,一旦有人中途出貨,也就容易出現多殺多,前期部分熱點漲停股出現暴跌,或許與其中部分機構提前出貨有關。”

事實上,基金曾經扎堆炒作制造了東方電子等個股泡沫,也是推動股市形成2005年至2007年泡沫牛市的主要力量,其操作手法,無非就是持續買入、拉抬,形成基金獲利效應,然后吸引外圍資金購買基金份額,從而有更多后續拉抬儲備。曾有媒體稱,中國證券市場的“莊股時代”并不會隨著“全流通時代”的到來而終結,只不過坐莊的模式更為隱秘,而產業資本在其中扮演了更為重要的角色。

業內分析師認為,機構坐莊并不可怕,可怕的是大小非等產業資本與基金、私募等金融資本的聯合。由于產業資本對上市公司非常了解,相關利好利空也由其發布,較難監控。

對于一些籌碼較為集中的類莊股,如果基本面很差股價又在高位,一旦高位放量,股價連續大跌的可能性將會很大。